〔Ⅰ〕 相続と事業承継の税制 改正のポイント

1 非上場株式等についての相続税の納税猶予制度等の創設(措法70の7の2、措令40の8の2)

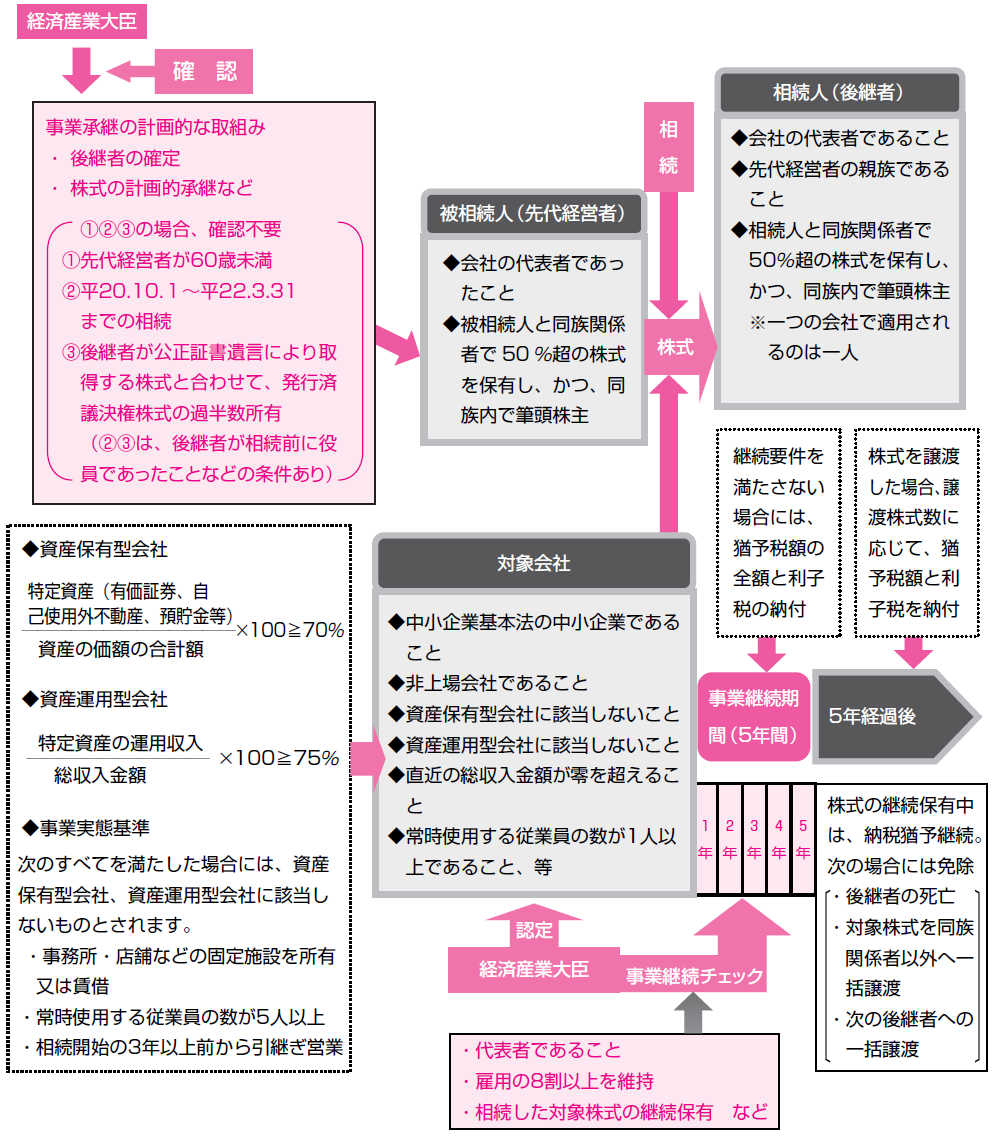

経営承継相続人等が、非上場会社を経営していた被相続人から相続等によりその会社の株式等を取得し、その会社を経営していく場合には、その経営承継相続人等が納付すべき相続税額のうち、相続等により取得した議決権株式等(相続開始前から既に保有していた議決権株式等を含めて、その会社の発行済議決権株式等の総数等の3分の2に達するまでの部分に限ります。)に係る課税価格の80%に対応する相続税の納税を猶予することとされました。

経営承継相続人等とは

被相続人から相続又は遺贈により認定承継会社の非上場株式等を取得した個人で一定の要件を満たしたものをいいます。また、経済産業大臣の確認や認定の手続等について定めている「中小企業における経営の承継の円滑化に関する法律」(以下「経営承継円滑化法」といいます。)にも同様の規定が設けられています。この経営承継相続人は、相続税の申告期限後5年間は毎年、その後は3年毎に継続届出書を税務署長に提出しなければなりません。

(注) この〔Ⅰ〕では、原則として租税特別措置法をベースに解説していますが、経済産業大臣への手続に関する項目については、経営承継円滑化法施行規則に基づいています。

(経済産業省・中小企業庁資料より)

【1】 猶予税額の計算

この記事全文をご覧いただくには、プロフェッションネットワークの会員(プレミアム

会員又は一般会員)としてのログインが必要です。

通常、Profession Journalはプレミアム会員専用の閲覧サービスですので、プレミアム

会員のご登録をおすすめします。

プレミアム会員の方は下記ボタンからログインしてください。

プレミアム会員のご登録がお済みでない方は、下記ボタンから「プレミアム会員」を選択の上、お手続きください。