〔Ⅵ〕 国際税制 改正のポイント

1 外国子会社合算税制等の見直し

【1】 外国子会社合算税制(タックス・ヘイブン税制)の概要

内国法人が、軽課税国に実体のない子会社を設置し、その子会社を通した取引を行い当該子会社に利益を留保すれば、内国法人の税負担を不当に軽減することが可能となります。

このような行為を防止するために、一定の軽課税国に存在する外国子会社等の所得を、その子会社等の一定の持分を有する内国法人(及び居住者)の所得に合算して課税しようとするものが「外国子会社合算税制」です。

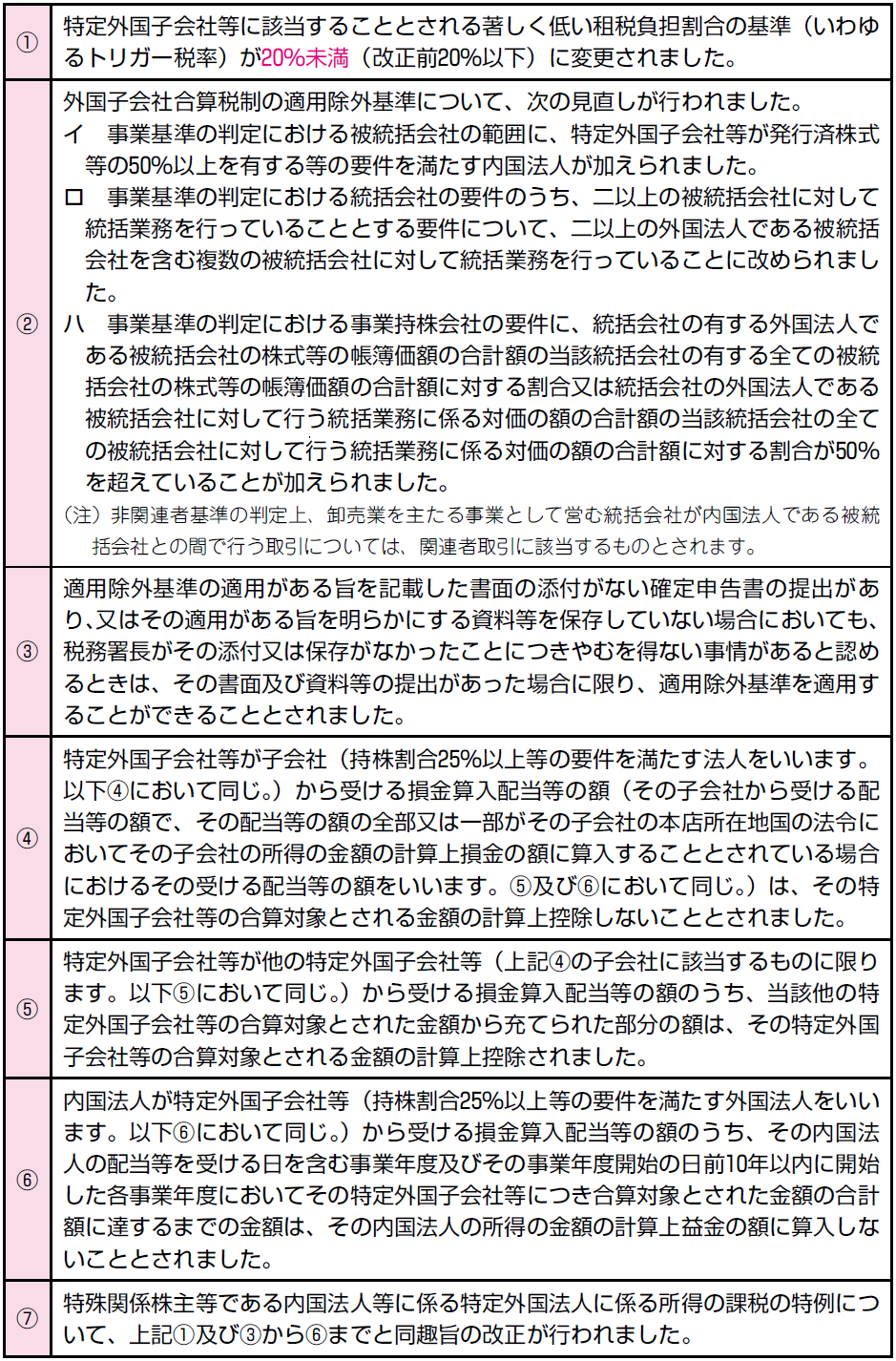

【2】 改正の概要

日本企業の海外での健全な事業活動における税制面でのリスクやコストを低減し、海外展開を後押しするため、現状のビジネス実態を踏まえ、外国子会社合算税制が、次のように見直されました(措法66の8、措令39の14)。

《適用期日》

上記①から③までの改正は、特定外国子会社等の平成27年4月1日以後に開始する事業年度から適用されます。

上記④及び⑤の改正は、特定外国子会社等の平成28年4月1日以後に開始する事業年度に係る合算対象とされる金額について適用されます。

上記⑥の改正は、平成28年4月1日以後に開始する事業年度において内国法人が特定外国子会社等から受ける配当等の額について適用されます。平成28年4月1日から平成30年3月31日までの間に開始する各事業年度において内国法人が特定外国子会社等から受ける配当等の額(平成28年4月1日において有する当該特定外国子会社等の株式等に係るものに限ります。)については、従前どおりの取扱いとされます。

2 外国子会社配当益金不算入制度の見直し

従来、外国子会社から受ける配当等の額は、所在地国において課税されるか否かにかかわらず、外国子会社配当益金不算入制度(法法23の2)が適用されていました。

この記事全文をご覧いただくには、プロフェッションネットワークの会員(プレミアム

会員又は一般会員)としてのログインが必要です。

通常、Profession Journalはプレミアム会員専用の閲覧サービスですので、プレミアム

会員のご登録をおすすめします。

プレミアム会員の方は下記ボタンからログインしてください。

プレミアム会員のご登録がお済みでない方は、下記ボタンから「プレミアム会員」を選択の上、お手続きください。