「結婚・子育て資金の一括贈与に係る

贈与税非課税特例」の活用ポイント

【第1回】

「制度の概要について」

税理士法人ネクスト

公認会計士・税理士 根岸 二良

はじめに

平成27年度税制改正において、結婚・子育て資金の一括贈与に係る贈与税非課税特例(以下「結婚・子育て資金贈与特例」)が創設された。一方、平成27年1月1日以降に他界した場合の相続税につき、基礎控除の引下げが行われ、相続税が課税される対象者が拡大し、相続税に対する関心が高まっている。

このため、結婚・子育て資金贈与特例は、相続税対策という観点からら顧客へ説明する機会も増加すると考えられる。

本連載では、結婚・子育て資金贈与特例につき、

【第1回】 制度の概要について

【第2回】 贈与者が他界した場合の取扱い

【第3回】 結婚・子育て資金管理契約の終了時の取扱い

【第4回】 相続税対策としての有効性

を説明していくこととしたい(※1)。

(※1) 本連載では、原稿執筆時点(平成27年5月19日)で公表されている以下のものに基づき、説明を行う。

- 租税特別措置法70条の2の3

- 租税特別措置法施行令40条の4の4

- 租税特別措置法施行規則23条の5の4

- 「直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税に関するQ&A(平成27年4月)」国税庁

- 「結婚・子育て資金の範囲などに関するQ&A(結婚・子育て資金の一括贈与に係る贈与税の非課税措置)」内閣府

なお、租税特別措置法通達、財務省立法担当者解説(「税制改正の解説」財務省HP)は執筆時点では公表されていないため、その内容については解説を割愛する。

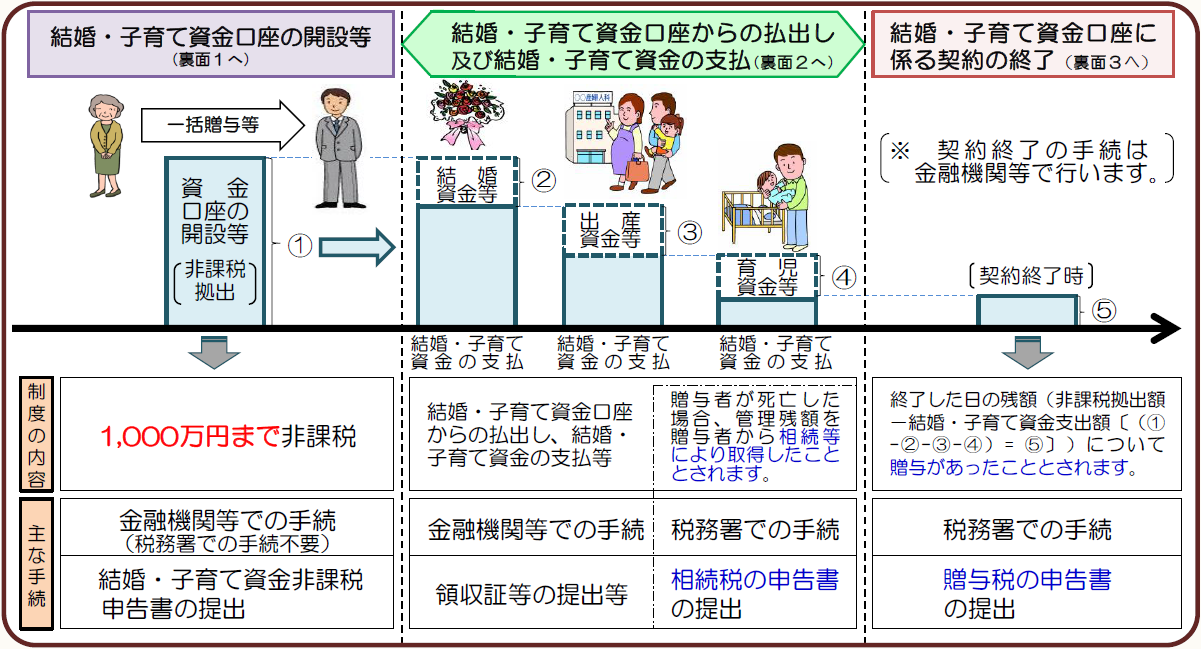

1 制度の概要

平成27年4月1日から平成31日3月31日までの間に、20歳以上50歳未満の個人(以下「受贈者」)が、結婚・子育て資金に充てるため、金融機関等との一定の契約に基づき、受贈者の直系尊属(父母、祖父母など。以下「贈与者」)から下記による贈与を受け結婚・子育て資金口座の開設等を行った場合、信託受益権又は金銭等の価額のうち1,000万円までの金額に相当する部分の価額については、金融機関等の営業所等を経由して結婚・子育て資金非課税申告書を提出することにより、贈与税が非課税となる。

- 信託受益権を付与された場合

- 書面による贈与により取得した金銭を銀行等に預入をした場合

- 書面による贈与により取得した金銭等で証券会社等で有価証券を購入した場合

2 受贈者の要件

結婚・子育て資金贈与特例が適用される受贈者は、20歳以上50歳未満の個人に限られる。

20歳以上50歳未満であるかは、結婚・子育て資金管理契約の締結日を基準として判断される。

3 結婚・子育て資金とは

「結婚・子育て資金」とは、以下の金銭をいう。

① 受贈者の結婚に際して支出する費用で次の費用に充てられる金額

- 受贈者の婚姻の日の1年前の日以後に支払われる婚姻に係る婚礼(結婚披露を含む)のために要する費用で一定のもの

- 受贈者又はその配偶者の居住の用に供する家屋の賃貸借契約(受贈者が締結するものに限る)であって、婚姻の日の1年前の日からその婚姻の日以後1年を経過する日までの期間に締結されるものに基づきその締結の日以後3年を経過する日までに支払われる家賃、敷金その他一定のもの

- 受贈者が、受贈者及びその配偶者の居住の用に供するための家屋に転居(婚姻の日の1年前の日からその婚姻の日以後1年を経過する日までの期間にする転居に限る)をするための一定の費用

② 受贈者又はその配偶者の妊娠、出産及び育児に要する費用で次の費用に充てられる金銭

- 受贈者又はその配偶者の不妊治療のために要する費用又は妊娠中に要する費用で一定のもの

- 受贈者又はその配偶者の出産の日以後1年を経過する日までに支払われるその出産に係る分べん費その他の費用で一定のもの

- 受贈者の小学校就学前の子の医療のために要する費用で一定のもの

- 幼稚園、保育所等を設置する者に支払う受贈者の子に係る保育料その他の費用で一定のもの

4 贈与者の要件

結婚・子育て資金贈与特例が適用される贈与につき、贈与者は受贈者の直系尊属(父母、祖父母など)に限られる。したがって、義理の父母から贈与を受けた場合には、贈与者は受贈者の直系尊属に該当しないため、結婚・子育て資金贈与特例は適用できない。

5 非課税限度額

結婚・子育て資金贈与特例の非課税限度額1,000万円(結婚に際して支払う金銭については、300万円が限度)は、受贈者ごとに判定する。したがって、祖父及び祖母からそれぞれ1,000万円を贈与された場合であっても、結婚・子育て資金贈与特例は合計1,000万円までしか適用できない。

なお、直系尊属(同一個人)から複数にわたって結婚・子育て資金の贈与を受けた場合には、他の要件を満たしている前提で、その合計額が1,000万円までは結婚・子育て資金贈与特例の適用が可能である。

6 結婚・子育て資金管理契約の期間中に贈与者が死亡した場合

信託等があった日から結婚・子育て資金管理契約の終了の日までの間に贈与者が死亡した場合には、当該死亡の日における非課税拠出額から結婚・子育て資金支出額を控除した残額については、受贈者が贈与者から相続又は遺贈により取得したものとみなして、当該贈与者の死亡に係る相続税の課税価格に加算する。

7 結婚・子育て資金管理契約の終了

次に掲げる事由に該当した場合には、結婚・子育て資金管理契約は終了する。

イ 受贈者が50歳に達した場合

ロ 受贈者が死亡した場合

ハ 信託財産等の価額が0となった場合において終了の合意があったとき

上記イ又はロに掲げる事由に該当したことにより結婚・子育て資金管理契約が終了した場合において非課税拠出額から結婚・子育て資金支出額を控除した残額があるときは、これらの事由に該当した日に当該残額の贈与があったものとして受贈者に贈与税を課税する。

「父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」(国税庁)

(了)

「「結婚・子育て資金の一括贈与に係る贈与税非課税特例」の活用ポイント」は、隔週で掲載されます。