「教育資金」及び「結婚・子育て資金」の一括贈与非課税措置に係る

平成31年度税制改正のポイント

【前編】

太陽グラントソントン税理士法人

パートナー 税理士 日野 有裕

Ⅰ 教育資金の一括贈与の非課税措置

1 はじめに

直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税措置(以下、教育資金の一括贈与の非課税措置)は平成25年度税制改正において、平成31年3月31日までの時限措置として創設された。同制度は、平成31年度税制改正において一部見直しのうえ、適用期限が2年延長された。

2 創設の背景

家計資産の大部分(平成25年において約60%)を60代以上の世代が保有している状況においては、この家計資産を若年世代へ移転させることが経済を活性化させるうえで重要である。

平成25年度税制改正において、直系尊属からの贈与における税率引下げや相続時精算課税の要件が緩和され、世代間で贈与を促す仕組みが講じられた。しかし、単に贈与を促すだけでは、預金口座の名義が変わるだけで、使用されなければ経済は活性化しない。

そこで、贈与された資金が有効に使われることまでを視野に入れた税制措置を設けることが有効と考えられたことから、教育資金の一括贈与の非課税措置が創設された。

(※) 以上、財務省「平成25年税制改正の解説」P642より。

3 平成31年度税制改正の背景

近年、制度創設当初に比べ新規の適用件数が減少しており、また相続税回避のために相続発生直前に非課税措置を使った教育資金の一括贈与を実行する事例があるなど、見直しが必要との声があった。そこで、格差の固定化につながらないよう必要な措置を講じた上で延長されることになった。

4 制度の概要

(1) 適用要件

平成25年4月1日から令和3年3月31日までの間に、30歳未満の個人(所得1,000万円以下の者に限る)がその直系尊属(祖父母や父母)から次の贈与を受けた場合、1,500万円の金額までは非課税となる(措法70の2の2①)。

① 信託会社との間の教育資金管理契約に基づき信託の受益権を取得した場合

② 書面による贈与により取得した金銭を教育資金管理契約に基づき銀行等に預金等を預け入れた場合

③ 教育資金管理契約に基づき書面による贈与により取得した金銭等で、金融機関等から有価証券を購入した場合

この非課税措置は、この規定の適用を受けようとする受贈者が、「教育資金非課税申告書」を取扱金融機関の営業所を通じて、信託される日、預金等を預け入れる日又は有価証券を購入する日までに、当該受贈者の納税地の所轄税務署長に提出した場合に限り適用される。

「[手続名]教育資金非課税申告の手続」

(2) 教育資金の範囲

① 学校教育法に規定する学校、専修学校、各種学校等に直接支払われる入学金、授業料等

② 学校等以外の者に、教育に関する役務の提供の対価として直接支払われる金銭その他の教育を受けるために直接支払われる金銭(500万円が限度)

(※) 費用の内容や取扱いなどの詳細は、下記文部科学省のホームページで確認することができる。

文部科学省ホームページ「教育資金の一括贈与に係る贈与税非課税措置」

(3) 贈与者の死亡・教育資金管理契約の終了

① 贈与者死亡の場合

教育資金の一括贈与の非課税措置を受けてから3年以内に贈与者が死亡した場合は、その時点で残っている教育資金残額に対して、受贈者が相続により取得したとみなされることになる(措法70の2の2⑩⑪)。その結果、相続税の申告が必要になる可能性がある。

② 教育資金管理契約の終了

教育資金管理契約は、次の3つの事由うち、いずれか早い日に終了する(措法70の2の2⑩)。残額がある場合は贈与税が課税されることになる。

〔A〕 受贈者が30歳に達したとき

〔B〕 受贈者が死亡したとき

〔C〕 教育資金契約の管理契約に係る信託財産の価額がゼロになったとき

5 改正点の内容

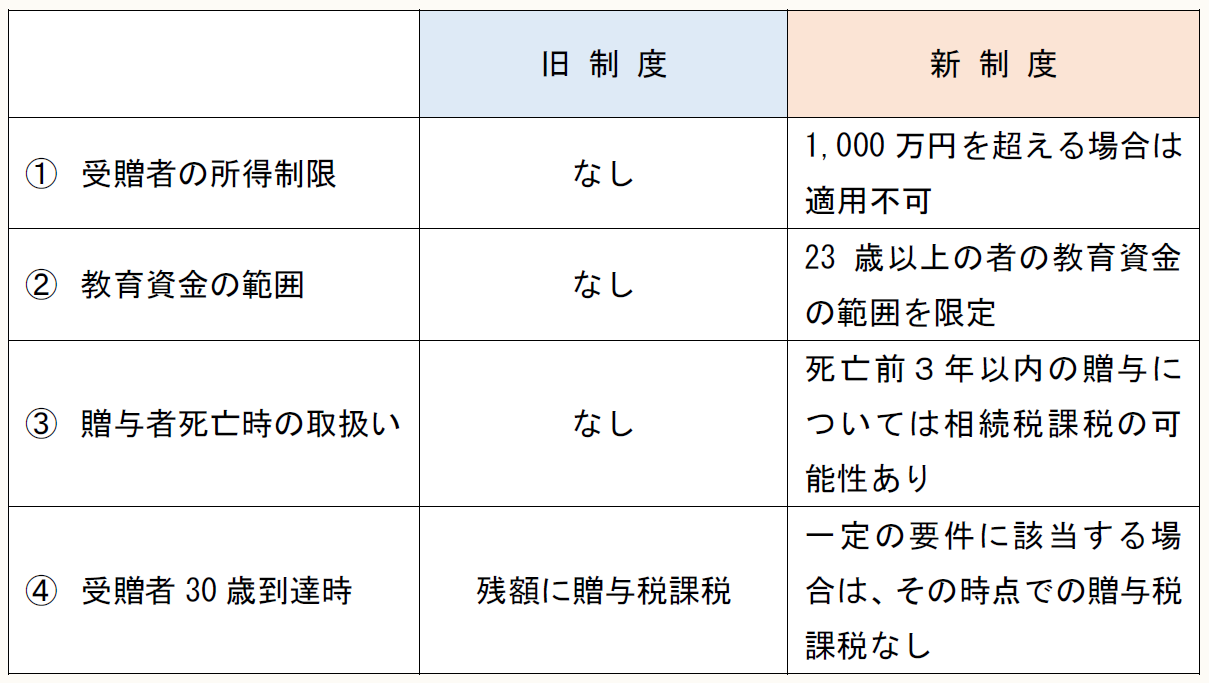

(1) 旧制度からの主な改正点

(2) 受贈者の所得制限

格差拡大の防止の観点から、旧制度にはなかった所得制限が設けられ、教育資金の一括贈与を受ける前年の受贈者の合計所得金額(所法2①三十)が1,000万円を超える場合は、非課税措置が適用できないことになった(措法70の2の2①)。

(3) 教育資金の範囲

改正後の新制度では、教育資金の範囲から学校等以外の者に支払われる金銭で受贈者が23歳に達した日の翌日以降に支払われるもののうち、以下のものを除外することになった(ただし、教育訓練給付金の支給対象となる費用は除外しない。措令43の4の3⑦⑧)。

① 教育(学習塾など)に関する役務提供の対価

② スポーツ・文化芸術に関する活動に係る指導の対価

③ 上記①②に係る物品の購入費及び施設利用料

(※1) 令和元年7月1日以降の支払いから適用される。

(※2) なお、教育資金の細かな範囲については文部科学省の告示で示されるが、本稿執筆現在においては、本改正を受けた改正告示は公布されていない(改正前の告示(第68号)は[こちら])。

〔追記:2019/6/26〕

2019年6月26日付の官報第37号において、上記(※2)に係る改正告示が公布されました。

「租税特別措置法施行令第40条の4の3第7項及び第8項並びに租税特別措置法施行規則第23条の5の3第3項の規定に基づき文部科学大臣が財務大臣と協議して定める金銭及び外国の教育施設の一部を改正する件(文部科学一五)」

〔凡例〕

措法・・・租税特別措置法

措令・・・租税特別措置法施行令

所法・・・所得税法

(例)措法70の2の2①・・・租税特別措置法第70条の2の2第1項

(了)

【後編】は6/20の公開予定です。