〔理解を深める〕

研究開発税制のポイント整理

【第1回】

「過年度改正の流れを整理する」

税理士法人山田&パートナーズ

税理士 吉澤 大輔

1 はじめに

平成25年度税制改正においても、研究開発税制に一部改正が行われている。

政策税制としての研究開発税制は、景気の波を受け、ここ数年で多くの改正が行われており、その制度内容が非常に複雑となってきている。

そこで本連載の第1回では、複雑となった制度内容を、制度の沿革と照らし合わせながら整理していきたい。

なお研究開発税制は、「所得税の税額控除」「法人税の税額控除」のそれぞれに規定が設けられているが、本稿では「法人税の税額控除」の規定にのみ焦点を当てることにする。

2 現行制度のあらまし

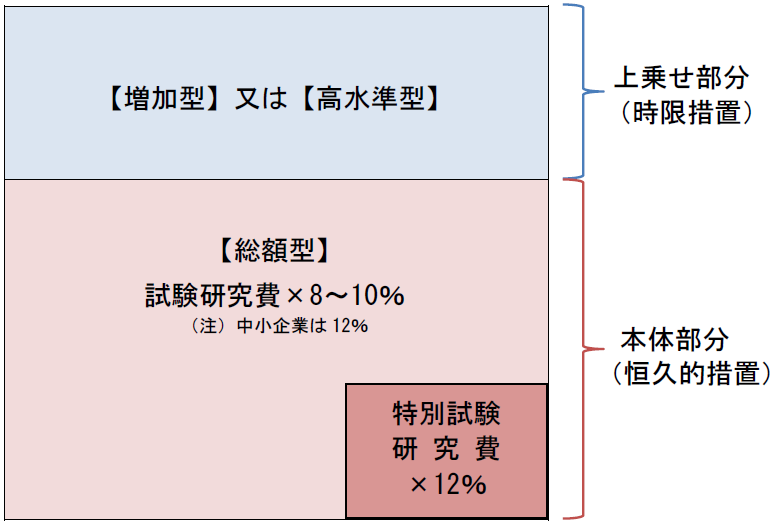

研究開発税制(試験研究を行った場合の法人税額の特別控除:措法42の4)は、本体部分(恒久的措置)の「試験研究費の総額に係る税額控除制度」「特別試験研究費に係る税額控除制度」「中小企業技術基盤強化税制」と上乗せ部分(時限措置)の「試験研究費が増額した場合等の税額控除制度」の4つの制度によって構成されており、本体部分の制度にはそれぞれ「税額控除限度超過額の繰越控除制度※」が設けられている。

※本稿では、「繰越中小企業者等税額控除限度超過額の繰越控除制度」を含むものとする

本体部分は研究開発支出の「総額」の一定割合を税額控除する【総額型】と呼ばれ、現行の研究開発税制の柱となっている。

上乗せ部分は本体部分と別枠で計算し、税額控除の「型」としては、過年度に比べ増加した研究開発支出部分の一定割合を税額控除する【増加型】と、当期の売上高に対してより多く研究開発支出した部分の一定割合を税額控除する【高水準型】の2つが設けられており、税額控除をする上では、いずれか有利な「型」を選択適用することとされている。

3 制度創設から現在までの改正点を確認

(1) 平成15年度税制改正

平成15年度税制改正は、現行の研究開発税制の柱である「総額型」が導入された非常に重要な年度である。

創設された制度は「試験研究費の総額に係る税額控除制度」「特別試験研究費に係る税額控除制度」「税額控除限度超過額の繰越控除制度」であり、従来から設けられていた「中小企業技術基盤強化税制」は、その制度内容が拡充された。

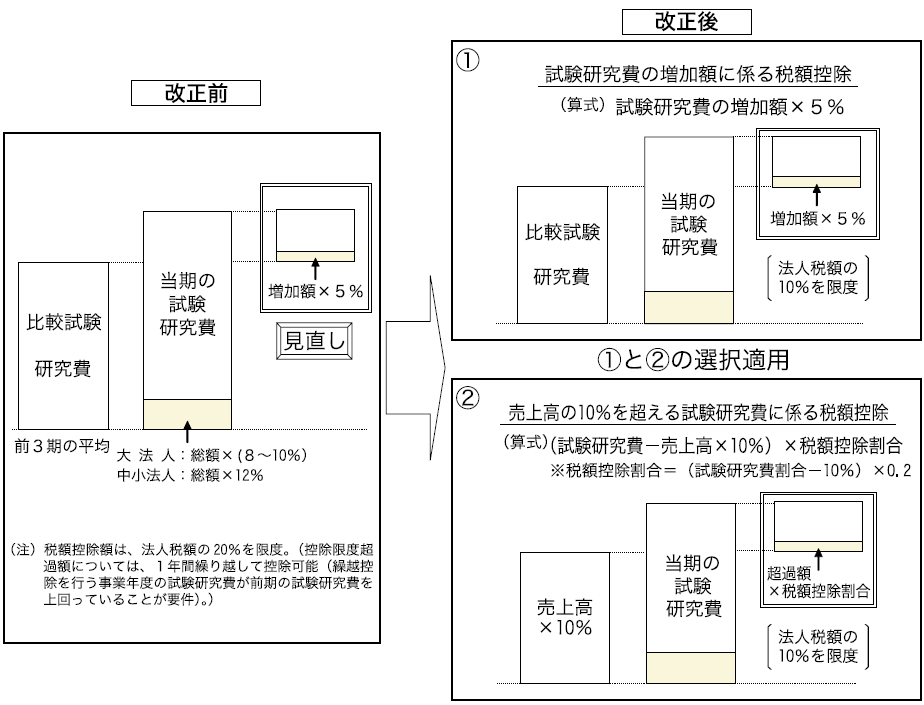

【参考図】

(財務省「平成15年度税制改正パンフレット」より)

なお、この平成15年税制改正に関する考え方について平成14年10月17日に税制調査会会長談話が公表されている。

平成14年10月17日に税制調査会会長談話(抜粋)

・・・「議論の中間整理」においては、「厳しい経済状況の下、研究開発の分野でも合理化、効率化が進められる中で、試験研究費の額が「増加」した場合等に税額控除を行う現行制度が有効に機能しなくなっている面があり、見直す必要がある。このため、英米等の例も参考としつつ、新たな研究開発税制を設ける。」との考え方を示した。・・・

・・・現下の状況を踏まえ、我が国においても、研究開発支出の「総額」の一定割合を税額控除する制度を新たに導入する必要がある。その際、以下の点を踏まえた制度設計を行うこととする。・・・

① 研究開発支出を増加させるインセンティブを高める観点から、基本的に売上高に占める研究開発支出の比率が高いほど、税額控除率を高く設定する。

② 研究開発はあらゆる分野で行われるものであることから、支援対象を特定の業種に限定せず、海外への委託研究を含め研究開発全般に適用する。

③ 基礎的、創造的な研究活動を支援するとともに、大学・研究機関の専門知識の活用を促進する観点から、産学官連携の共同研究、委託研究に対し、高い税額控除率を設定する。また、経営基盤の弱い中小企業の研究開発活動を支援する観点から、同じように一定の配慮を行う。

④ 研究開発の促進は21世紀の我が国を支える産業・技術の創出につながることから、本制度の基幹的部分は期限を区切らない措置とする。ただし、集中的に政策効果を高める観点から、時限措置として上乗せする部分を設ける。

(2) 平成18年度税制改正

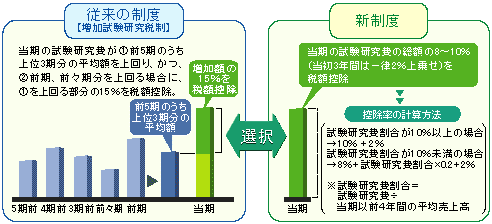

研究開発税制が創設された昭和42年から本制度の柱であった「増加試験研究費の税額控除制度」(旧増加型)は、平成18年3月31日の適用期限の到来をもって廃止された。

一方で、今後も民間の試験研究費を増加させるインセンティブを付与するとの観点から、本体部分に上乗せする制度として「試験研究費が増額した場合等の税額控除制度」(増加型)が創設され、「総額型」と「増加型」が統合されたのである。

【参考図】

(財務省「平成18年度税制改正パンフレット」より)

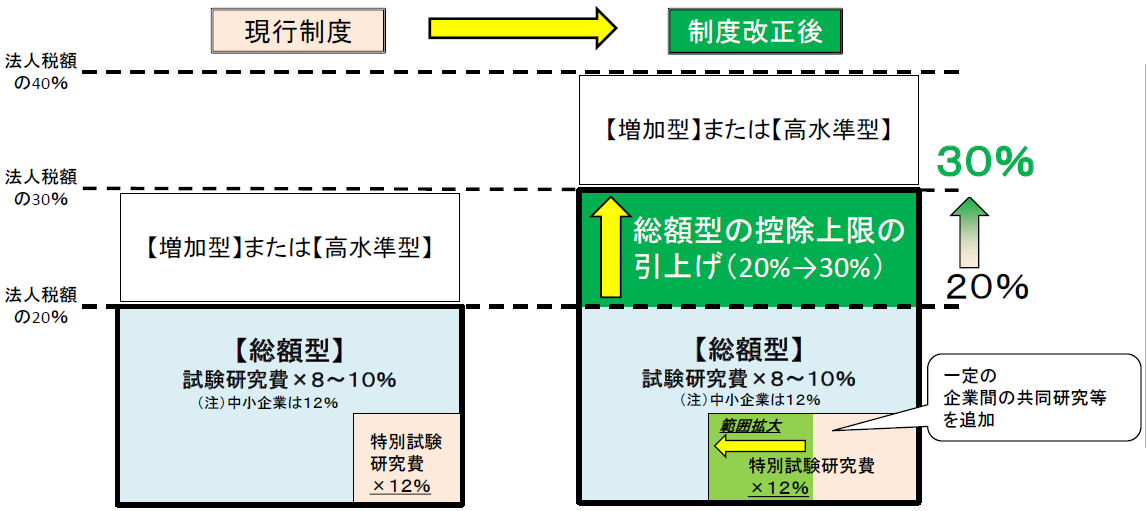

(3) 平成20年度税制改正

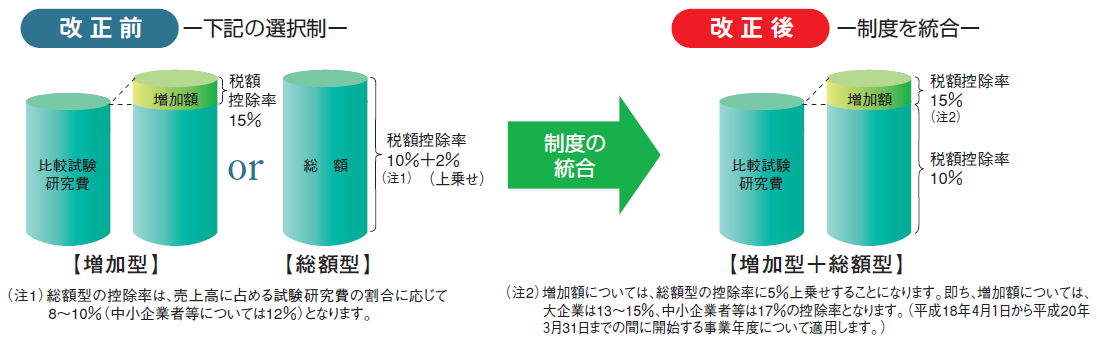

税額控除限度額まで税額控除を行っている企業が増加していることを鑑みて「試験研究費が増額した場合等の税額控除制度」が改組された。

「増加型」に加えて「高水準型」を設け、さらに「総額型」と「増加型・高水準型」の税額控除額を別枠で計算することにしたのである。

別枠で計算することで、改組前は「増加型」と「総額型」の税額控除の合計額について当期法人税額の20%相当額の税額控除限度額が設けられていたが、改組後は「増加型・高水準型」について新たに税額控除限度額を設け、「総額型」の税額控除制度と合わせて最大で当期法人税額の30%相当額まで税額控除が可能となった。

【参考図】

(財務省「平成20年度税制改正パンフレット」より)

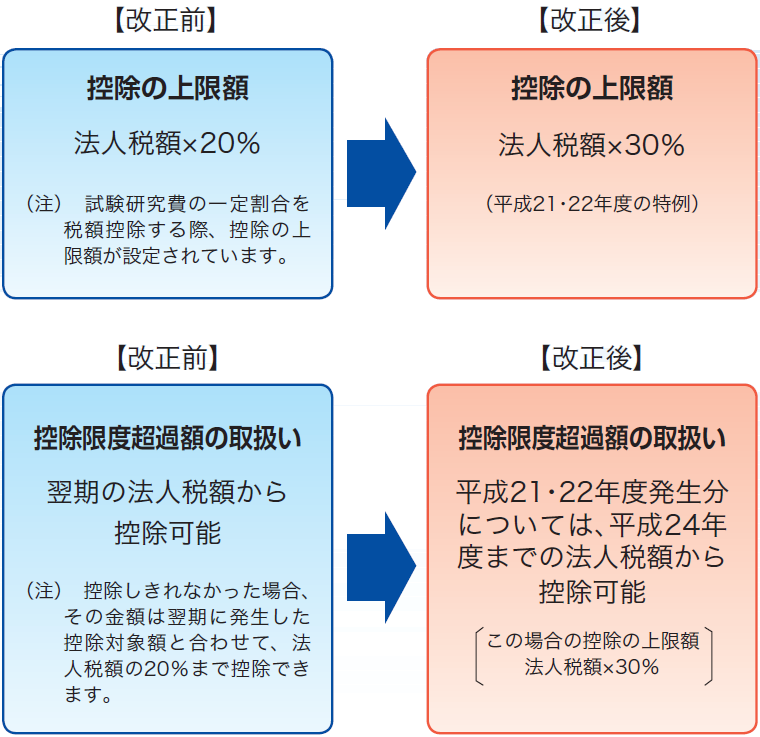

(4) 平成21年度税制改正(経済危機対策による税制上の措置)

当時の社会経済情勢を踏まえ、需要不足に対処する観点から、次の「試験研究を行った場合の法人税額の控除の特例」が設けられた。

① 平成21年度及び平成22年度に開始した事業年度の特例(税額控除限度額の引上げ)

平成21年4月1日~平成23年3月31日※までに開始する各事業年度については、本体部分のそれぞれの制度と「税額控除限度超過額の繰越控除制度」における税額控除限度額を当期法人税額の20%相当額から30%相当額に引き上げられた。

※平成23年6月30日に公布された「現下の厳しい経済状況及び雇用情勢に対応して税制の整備を図るための所得税法等の一部を改正する法律」により、適用期限が1年(平成24年3月31日まで)延長された。

② 平成23年度に開始した事業年度の特例

平成23年4月1日から平成24年3月31日までの間に開始する事業年度は、繰越控除の対象となる金額に平成21年度に生じた繰越税額控除限度超過額を含めることとし、繰越控除の適用を受けることができる限度額を当期法人税額の30%相当額に引き上げられた。

③ 平成24年度に開始した事業年度の特例

平成24年4月1日から平成25年3月31日までの間に開始する事業年度は、繰越控除の対象となる金額に平成21年度又は平成22年度に生じた繰越税額控除限度超過額を含めることとし、繰越控除の適用を受けることができる限度額を当期法人税額の30%相当額に引き上げられた。

【参考図】

(財務省「平成21年(『経済危機対策』における税制上の措置)パンフレット」より)

(5) 平成25年度税制改正

平成25年1月11日にとりまとめられた「日本経済再生に向けた緊急経済対策」における具体的施策の1つに「成長による富の創出」がある。

これを実現させるための取組みのうち「民間投資の喚起による成長力強化」では「研究開発、イノベーション推進」を掲げており、そのうちの「企業のイノベーションを促進するための研究開発税制の拡充」を行うことを受けて次の改正が行われた。

① 特別試験研究費の範囲の見直し及び適用対象の追加

② 税額控除限度額の引上げ

(経済産業省「平成25年度税制改正について」より)

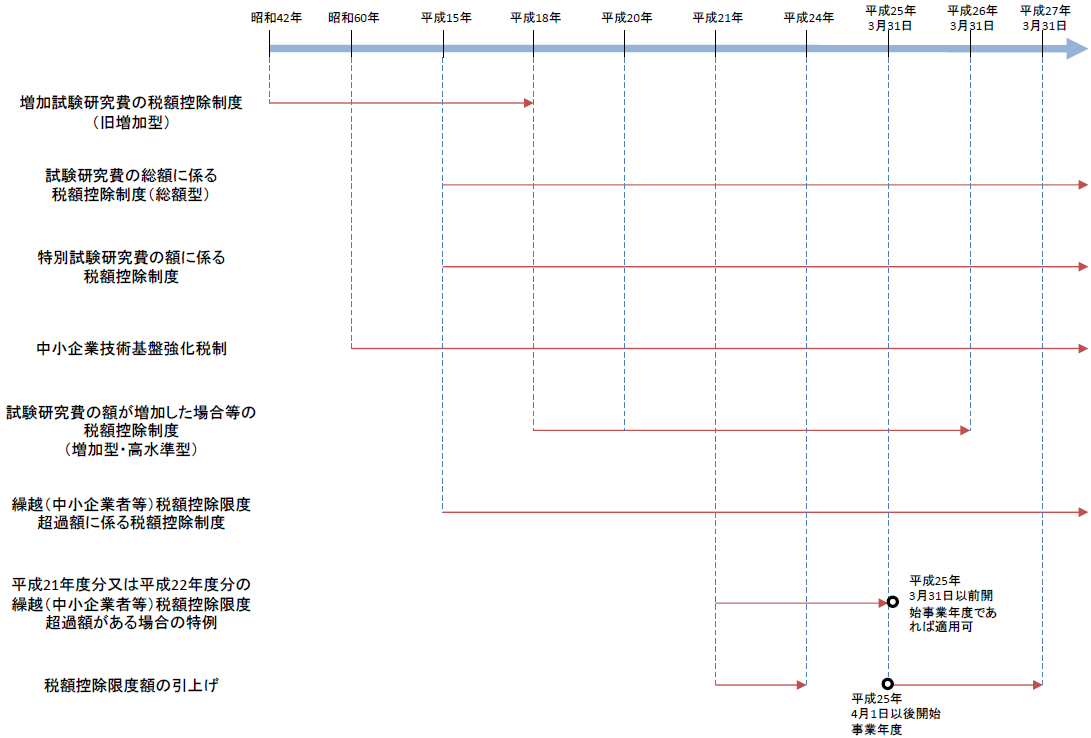

4 適用年の全体像(まとめ)

ここまでの改正事項をまとめると、下図のようになる。

※画像をクリックすると、別ページでPDFファイルが開きます。

次回からは、研究開発税制の各制度における具体的な計算方法に入りたい。

(了)

「〔理解を深める〕研究開発税制のポイント整理」は、隔週の掲載となります。