新リース会計基準における実務対応

-会計処理と申告調整のポイント-

【第1回】

公認会計士 鈴木 慧史

1 リースとは

●リース会計基準の改正

令和6年9月、企業会計基準委員会から「リースに関する会計基準」(以下、リース会計基準)が公表されました(令和9年4月1日以後に開始する事業年度から適用)。従来のリース会計基準では、リース取引を「ファイナンス・リース取引」と「オペレーティング・リース取引」の2種類に分類し、前者は売買処理、後者は賃貸借処理を行うこととされていました。

新たに公表されたリース会計基準では、借り手の会計処理についてこの分類を廃止し、すべてのリースにつき同一の会計処理を適用することとされました。一方、貸し手の会計処理は従来どおり、2種類に分類し、会計処理を定めています。

●リースの識別が重要

リース会計基準では、借り手の全てのリースについてオンバランス処理が求められるため、契約がリースに該当するか否かの判断が非常に重要になります。

リース会計基準では、リースを「原資産を使用する権利を一定期間にわたり対価と交換に移転する契約」と定義しています。この定義に該当するか否かを判断するに当たっては、以下の2つの要件に照らして検討することとされています。

① 契約の対象となる資産が物理的に別個のものとして特定されていること

② 資産の使用方法を借り手が自由に決定する権利を有していること

この2つの定義に該当する契約は、契約の名称を問わずリースに該当するとされます。例えば、オフィスや倉庫などの不動産の賃貸借契約について、通常は契約の対象となる物件が特定されており(要件①)、その使用方法を借り手が自由に決定することができる(要件②)ため、リースに該当するとされます。このように、リース会社との間で締結するいわゆるリース契約のほかにも、賃貸借契約やレンタル契約など幅広い契約がリース会計基準の対象となります。

2 リースの会計処理

(1) 借り手の会計処理

●リース期間の決定

借り手の会計処理の前提として、リース期間を決定する必要があります。リース期間とは、リースの対象となる資産を使用する期間のことですが、契約書に記載された契約期間を単純に使用すればよいというわけではなく、以下の期間の合計とされます。

① 契約上の解約不能期間

② 借り手が行使することが合理的に確実であるリースの延長オプションの対象期間

③ 借り手が行使しないことが合理的に確実であるリースの解約オプションの対象期間

不動産の賃貸借契約を例に説明します。建物の賃貸借契約で、契約期間は2年、契約期間満了後に借り手は契約期間の延長が可能、3ヶ月前に通知することにより、借り手は契約を解約できるものとします。この場合、借り手は3ヶ月前に通知することによりいつでも解約できるため、①契約上の解約不能期間は3ヶ月となります。

また、契約期間満了後、契約期間の延長が可能であるため、②延長オプションを有していることになります。このため、リース期間の決定に当たっては、解約不能期間である3ヶ月と、延長オプションとして見込まれる期間の合計として算定することとなり、例えば延長オプションを含めて5年間、賃貸借契約が継続すると見込まれる場合には、リース期間は5年となります。

このように、契約書に記載された契約期間を単純に使用すればよいわけではなく、契約の更新または中途解約も想定した上でリース期間を決定することが必要となります。

●リース開始時の会計処理:使用権資産とリース負債を計上

借り手のリースの会計処理は、従来のファイナンス・リース取引とほぼ同様になります。リース開始日において、リース料総額から利息相当額を控除した金額を、資産・負債として計上します。この場合、借方は使用権資産、貸方はリース負債という勘定科目を使用します。

●リース期間中の会計処理:減価償却および利息相当額の配分

使用権資産を有形固定資産または無形固定資産として計上した上で、毎期、減価償却費を計上します。減価償却費はリース期間を耐用年数、残存価額を0とし、定額法等の減価償却方法の中から企業の実態に応じたものを選択適用した方法により算定します。

なお、対象資産の所有権が借り手に移転すると認められるリースについては、耐用年数を経済的使用可能予測期間、残存価額を合理的な見積額とし、対象資産を自ら所有していた場合に適用する減価償却と同一の方法により算定します。

リース負債はリース料の支払時に取り崩しますが、その際にリース料総額から控除した利息相当額について、原則として利息法により配分します。

設例1

×1年4月1日に次のリース契約を締結した場合の仕訳は、以下のとおりです。

- リース期間:5年

- リース料:総額50,000千円(毎年3月末10,000千円支払い)

- 割引率:年2%

- 償却方法:定額法

〔仕 訳〕

×1年4月1日 使用権資産およびリース負債の計上

(※) 使用権資産およびリース負債の金額は、以下のように計算します。

10,000千円÷1.02+10,000千円÷1.022+10,000千円÷1.023+10,000千円÷1.024+10,000千円÷1.025=47,135千円

×2年3月31日 使用権資産の償却

(※) リース期間を耐用年数とし、残存価額を0として計算します。

47,135千円÷5年=9,427千円

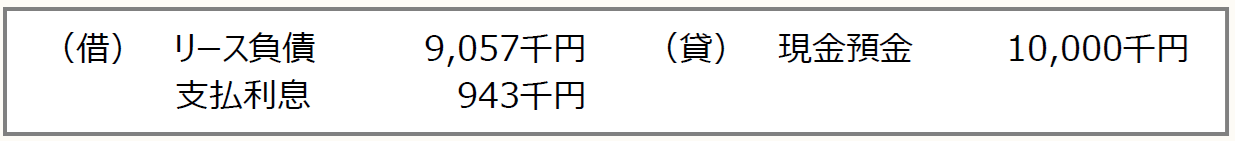

×2年3月31日 リース料の支払い

(※) 支払利息を以下のように計算し、残額をリース負債元本の返済として処理します。

47,135千円×2%=943千円

●簡便的な取扱い

以上の原則的な会計処理に対して、リース会計基準では借り手の会計処理について、次の(ⅰ)および(ⅱ)の簡便的な取扱いが認められています。

(ⅰ) 利息相当額の配分方法

使用権資産の総額に重要性が乏しいと認められる場合、以下のいずれかの方法を適用することができます。

(a) リース開始時の使用権資産およびリース負債の計算にあたり、利息相当額を控除しない方法

(b) 利息相当額のリース期間中の配分を利息法ではなく定額法による方法

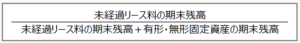

(※) 重要性が乏しい場合とは、次の割合が10%未満であることとされています。

設例2

設例1のリース契約について、上記の簡便法を採用した場合の仕訳は次のとおりです。

〔仕 訳〕

〇簡便法(a)の場合

×1年4月1日 使用権資産およびリース負債の計上

(※) 利息相当額を控除しないため、リース料総額でオンバランスします。

×2年3月31日 使用権資産の償却

(※) 50,000千円÷5年=10,000千円

×2年3月31日 リース料の支払い

(※) 支払リース料の全額がリース負債の返済となります。

〇簡便法(b)の場合

×1年4月1日 使用権資産およびリース負債の計上

×2年3月31日 使用権資産の償却

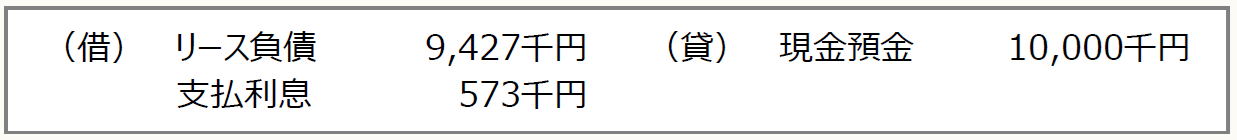

×2年3月31日 リース料の支払い

(※) 支払利息をリース期間で均等に按分します。

(50,000千円-47,135千円)÷5年=573千円

(ⅱ) 少額または短期リース

以下のリースについては、使用権資産およびリース負債を計上せず、賃貸借処理によることができます。なお、②と③はいずれかの方法を選択適用します。

① リース料総額が購入時に費用処理する基準額以下のもの

② リース契約1件当たりのリース料総額が300万円以下のもの

③ 新品時の資産の価値が5,000米ドル以下のもの

④ リース期間が1年以内のもの

(続く)

本稿の公開日程は、下記の目次をご覧ください。