〔令和3年度税制改正における〕

繰越欠損金の控除上限の特例の創設

【第1回】

「特例制度の概要」

辻・本郷税理士法人

税理士 安積 健

1 はじめに

平成23年度の税制改正では、課税ベース拡大の一環として資本金1億円超の大法人に係る繰越欠損金の控除限度額が、所得の100%から80%(現在は50%)に制限されることとなった。

一方、コロナ禍の厳しい経営環境の中で、赤字企業でもポストコロナに向けて、事業再構築等に取り組んでいくことが必要との認識の下、令和3年度税制改正では、こうした経営改革に果敢に挑む企業に対し、繰越欠損金の控除上限の引上げ措置が講じられた。

そこで本稿では、令和3年度税制改正により創設された繰越欠損金の控除上限の特例について2回にわたって解説する。

まず、今回の【第1回】では特例制度全体を確認し、次回の【第2回】では特例の適用に当たって必要となる産業競争力強化法の認定手続について解説する。

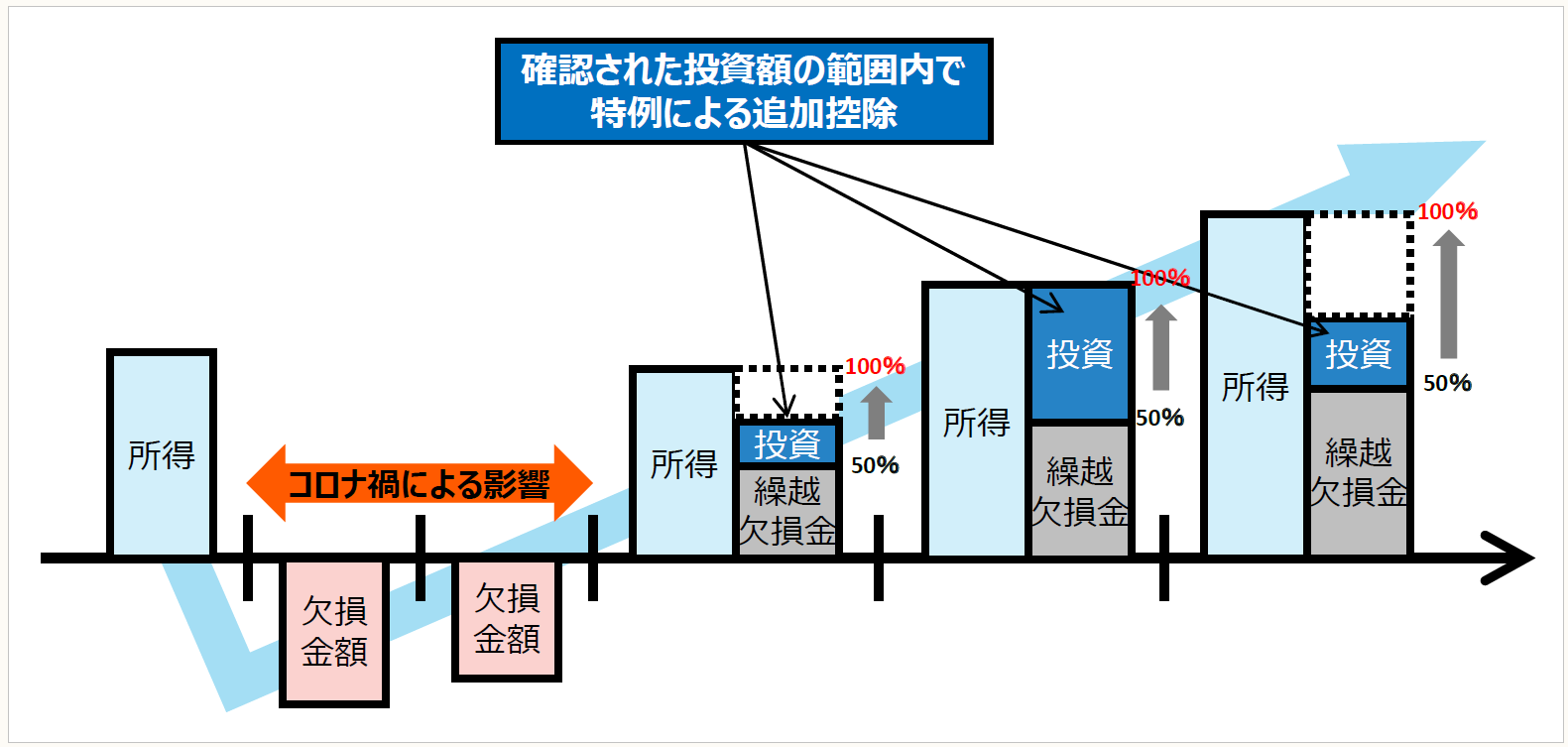

2 概要

本特例は、産業競争力強化法に新たな計画認定制度を創設した上で、事業再構築等に向けた投資内容を含む事業計画を事業所管大臣が認定し、認定を受けた法人について、コロナ禍に生じた欠損金を対象に、最長5事業年度の間、控除上限を投資の実行金額の範囲内で最大100%に引き上げるものである。

〈投資額と控除上限の関係のイメージ〉

(出典) 経済産業省「「繰越欠損金の控除上限」の特例ガイドライン」p2より。

具体的には、青色申告書を提出する法人で認定事業適応法人の適用事業年度において繰越欠損金の控除の規定(法法57①)を適用する場合において、欠損金額のうちに特例欠損事業年度において生じたものがあるときは、繰越控除の限度額が、所得金額の50%相当額に超過控除対象額に相当する金額を加算した金額となる(措法66の11の4①)。

(1) 認定事業適応法人

本特例は、改正産業競争力強化法の認定を受けることが前提となる。認定事業適応法人とは、産業競争力強化法の施行日(令和3年8月2日)から同日以後1年を経過する日までの間に認定を受けた認定事業適応事業者をいう。認定事業適応事業者とは、認定事業適応計画に従って実施される成長発展事業適応を行う事業者をいう。なお、産業競争力強化法の認定手続について詳しくは次回を参照いただきたい。

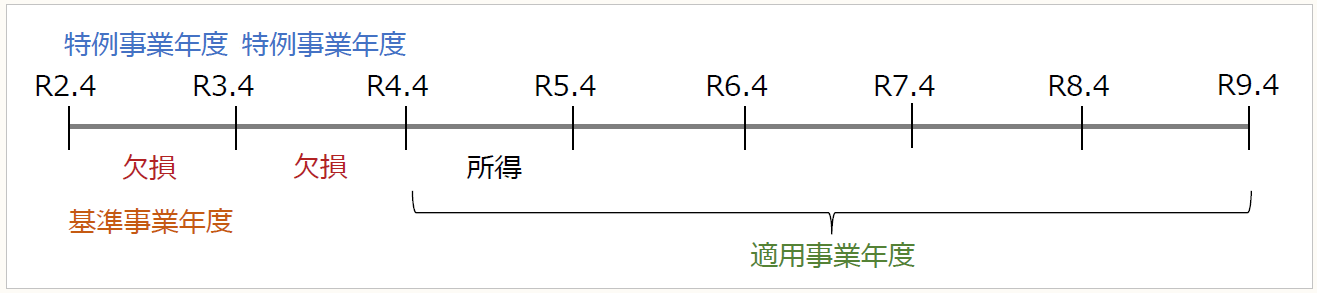

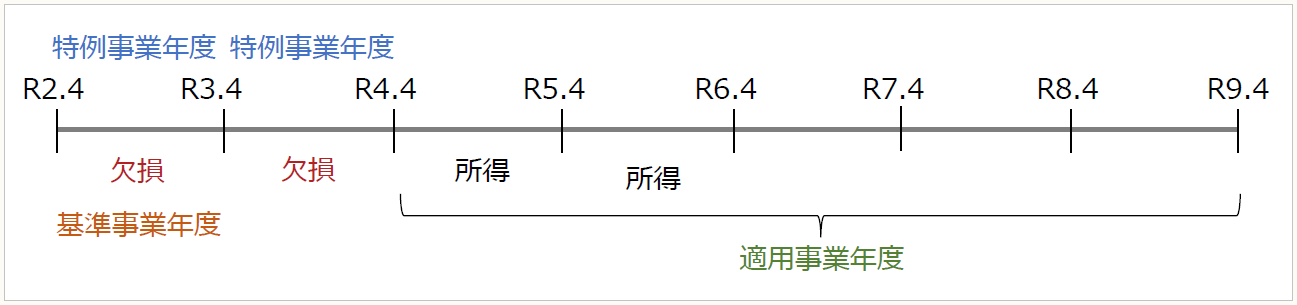

(2) 適用事業年度

適用事業年度とは、認定事業適応計画に記載された実施時期内の日を含む各事業年度で、次に掲げる要件の全てを満たすものをいう。

① 特例事業年度(※1、2)のうちその開始の日が最も早い事業年度(基準事業年度)後の各事業年度で欠損控除前所得金額が生じた最初の事業年度開始の日以後5年以内に開始する事業年度であること(措法66の11の4①一)。

② 令和8年4月1日以前に開始する事業年度であること(措法66の11の4①二)。

③ 法人税法第57条第11項各号に掲げる法人の当該各号に定める事業年度でないこと(欠損金の繰越控除制度において損金算入の制限が課されていない中小法人等に該当する事業年度でないこと)(措法66の11の4①三)。

(※1) 経済社会情勢の著しい変化に対応して行うものとして主務大臣が定める基準に適合するものであることを確認した旨の表示がある産業競争力強化法の認定書(様式第18の2)に添付された確認申請書の写しに特例事業年度として記載された事業年度で、当該写しを保存することにより証明がされたもの(措規22の12の2①)。

(※2) 特例事業年度とは、令和2年4月1日から令和3年4月1日までの期間内の日を含む事業年度において新型コロナウイルス感染症の影響により青色欠損金額が生じた一又は二の事業年度をいう。ただし、令和2年2月1日から同年3月31日までの間に終了した事業年度において新型コロナウイルス感染症の影響により青色欠損金額が生じた場合において、一定の要件に該当するときは、その要件に該当する最初の事業年度及びその翌事業年度を特例事業年度とすることができる。

〈適用事業年度の例〉

(3) 特例欠損事業年度

特例欠損事業年度とは、特例事業年度において生じた欠損金額のうちに超過控除対象額(下記(4)参照)がある場合における当該特例事業年度をいう(措法66の11の4②)。

(4) 超過控除対象額

超過控除対象額とは、次に掲げる金額のうち最も少ない金額をいう(措法66の11の4②)。

① 特例事業年度の欠損金額の残額(措法66の11の4②一)

= 特例事業年度において生じた欠損金額(A)-(Aのうち適用事業年度前の各事業年度に損金算入した欠損金額の合計額 + Aのうち本特例を適用しないものとした場合に適用事業年度に損金算入される欠損金額)

② 累積投資残額(措法66の11の4②二)

= 適用事業年度終了の日までに認定事業適応計画に従って行った投資の額(※1)-(超過控除対象額の過去使用額(※2)+ 超過控除対象額の当期使用額(※3))

③ 所得金額による制限額(措法66の11の4②三)

= 欠損控除前所得金額 × 50% - 超過控除対象額の当期使用額(※3)

(※1) 適用事業年度に係る適合証明書(様式18の20)に特例対象投資累積額(認定事業適応計画の開始の日(改正産業競争力強化法施行日を含む事業年度中に開始する認定事業適応計画については、当該事業年度開始の日又は令和3年3月31日のいずれか遅い日とすることも可)から5年を経過する日までの間に、認定事業適応計画に従って投資をした額の累積額)として記載された金額(適用事業年度の確定申告書等に適合証明書の写しの添付がある場合における当該金額に限る)。

(※2) 超過控除対象額の過去使用額は、適用事業年度前の事業年度で本特例の適用を受けた超過控除対象額の合計額となる。

(※3) 超過控除対象額の当期使用額は、適用事業年度における超過控除対象額を算出しようとする特例事業年度前の各特例事業年度において生じた欠損金額に係る超過控除対象額の合計額となる。

(5) 手続

本特例は、確定申告書等に超過控除対象額及び超過控除対象額の計算に関する明細書(別表7(1)及び7(1)付表5)の添付がある場合に限り適用される(措法66の11の4④)。また、適合証明書の写しを添付する必要がある(措規22の12の2②)。

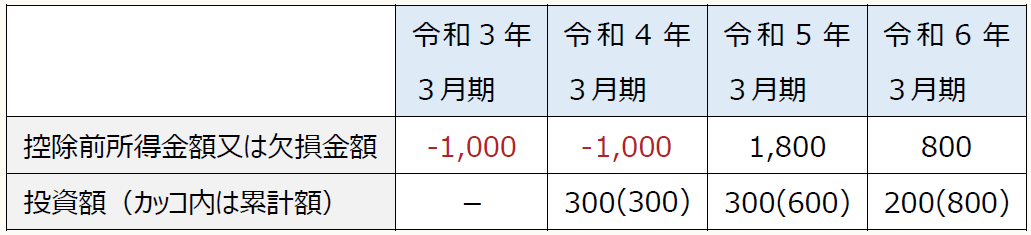

-計算例-

上記を前提に、以下の①及び②における欠損金の繰越控除額を算出する。

① 令和5年3月期

ⅰ 令和3年3月期に生じた欠損金1,000

(ア) 特例事業年度の欠損金額の残額

(イ) 累積投資残額

(ウ) 所得金額による制限額

(エ) (ア)~(ウ)の最小金額:100(超過控除対象額)

ⅱ 令和4年3月期に生じた欠損金1,000

(ア) 特例事業年度の欠損金額の残額

(イ) 累積投資残額

(ウ) 所得金額による制限額

(エ) (ア)~(ウ)の最小金額:500(超過控除対象額)

➡ 令和5年3月期においては、控除前所得金額1,800に対し、当該金額の50%相当額である900の他、上記 ⅰ 100及び上記 ⅱ 500の計1,500の欠損金の繰越控除が行われる(欠損金額の残高は500(令和4年3月期発生分))。

② 令和6年3月期

ⅰ 令和4年3月期に生じた欠損金1,000のうち500

(ア) 特例事業年度の欠損金額の残額

(イ) 累積投資残額

(ウ) 所得金額による制限額

(エ) (ア)~(ウ)の最小金額:100(超過控除対象額)

➡ 令和6年3月期においては、控除前所得金額800に対し、当該金額の50%相当額である400の他、上記 ⅰ 100の計500の欠損金の繰越控除が行われる(欠損金額の残高は0)。

〔凡例〕

法法・・・法人税法

措法・・・租税特別措置法

措規・・・租税特別措置法施行規則

(例)措法66の11の4①・・・租税特別措置法第66条の11の4第1項

(了)

この連載の公開日程は、下記の連載目次をご覧ください。