研究開発税制における平成27年度税制改正のポイント

【第1回】

「オープンイノベーション型の強化」

税理士法人山田&パートナーズ

税理士 吉澤 大輔

1 はじめに

法人税改革が中心となった平成27年度税制改正では、租税特別措置についても一部見直しが行われ、研究開発税制に関してはオープンイノベーションの取組みを加速させることを目的とした改正がなされた。

本連載では本改正について解説するとともに、改正後のオープンイノベーション型(特別試験研究費の額に係る税額控除制度)の要件等について確認していきたい。

第1回となる今回は、改正内容の確認を行う。

2 制度概要

今一度、研究開発税制について確認しておきたい。

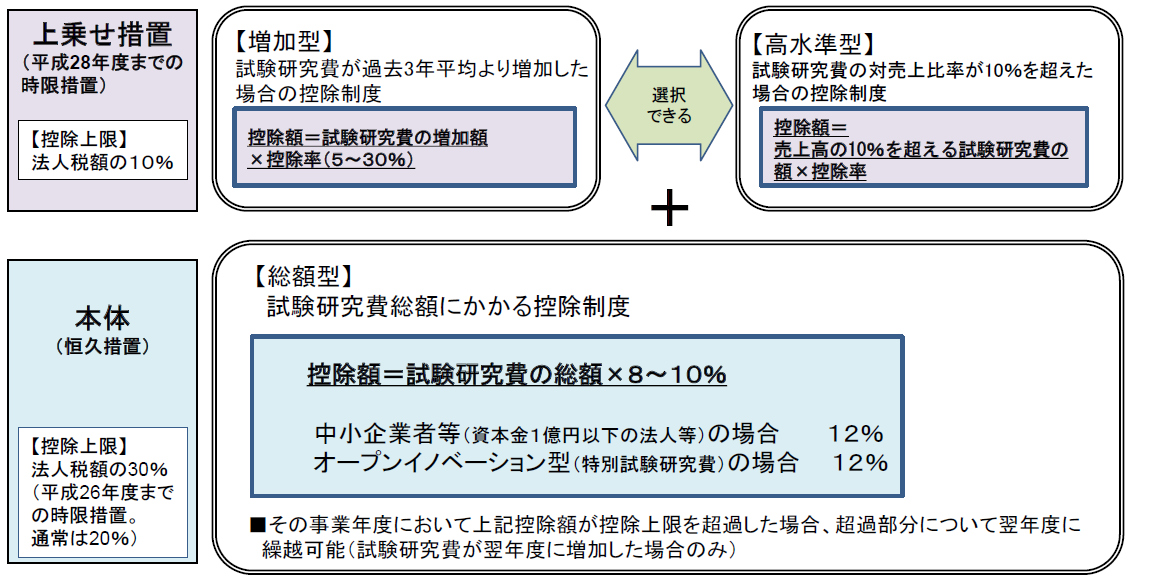

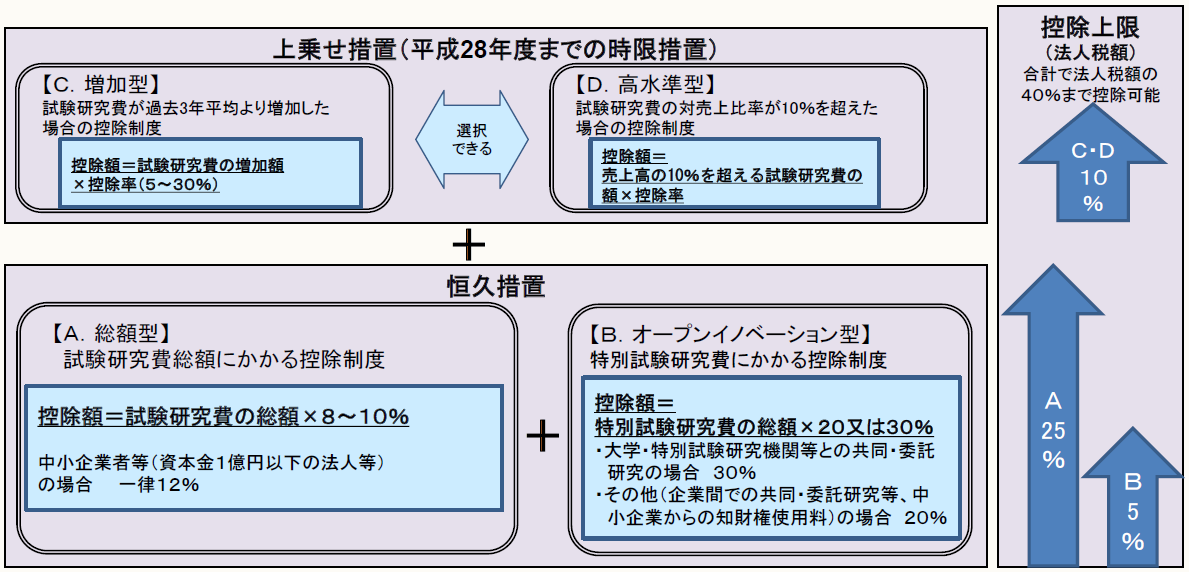

研究開発税制とは、青色申告の法人・個人が、所得の計算上損金の額に算入される一定の試験研究費の額がある場合、その事業年度の法人税額・所得税額(国税)から、試験研究費の額に税額控除割合を乗じて計算した金額を控除できる制度であり、下図のように恒久的措置である【総額型】と平成28年度までの時限措置である【増加型】【高水準型】からなる。また【総額型】には中小企業者等の特例措置(中小企業技術基盤強化税制)及びオープンイノベーション型の特例措置がそれぞれ設けられている(関連法令等については論末参照)。

ここでオープンイノベーション型が適用される特別試験研究費とは、国の試験研究機関、大学その他の者と共同して行う試験研究、国の試験研究機関、大学又は中小企業者に委託する試験研究のうち一定のものをいう(詳細は次回参照)。

(※) 経済産業省「平成27年3月までの制度概要」より

3 今回の改正内容

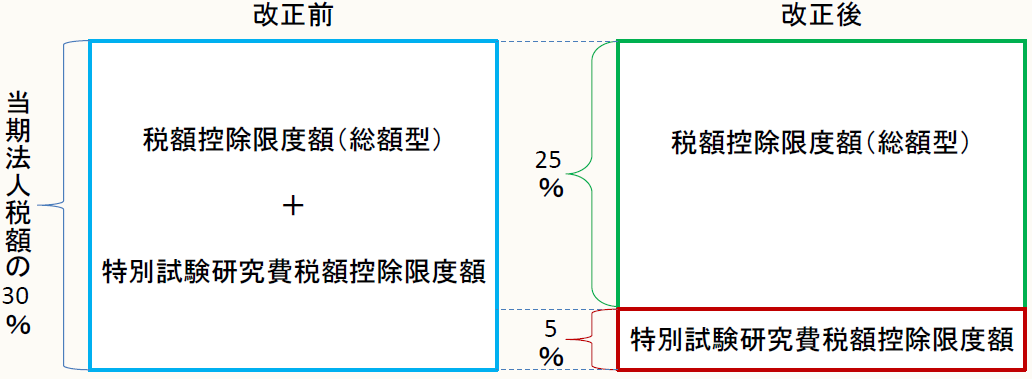

税額控除限度額の上限を当期法人税額の30%(措法42条の4の2)とする措置が適用期限(平成27年3月31日)をもって廃止され、新たに次の措置により、税額控除限度額の上限の総枠を当期法人税額の30%とすることとされた。

この改正は平成27年4月1日以後に開始する事業年度について適用される。

(1) 総額型の税額控除限度額

『試験研究費の総額に係る税額控除制度』及び『中小企業技術基盤強化税制』の税額控除限度額の上限を当期法人税額の25%とし、これらの税額控除額の計算における『試験研究費の額』には特別試験研究費を含まないこととする。

改正法を確認すると以下のとおりである。

新措法42条の4第1項

青色申告書を提出する法人 ・・・省略・・・ を控除する。この場合において、当該税額控除限度額が、当該法人の当該事業年度の所得に対する調整前法人税額の100分の25に相当する金額を超えるときは、その控除をうける金額は、当該百分の25に相当する金額を限度とする。

旧措法42条の4第1項では税額控除限度額を20%(平成27年3月31日までは30%)としていたが、改正後の規定により25%に改められた。

新措法42条の4第2項

中小企業者又は農業組合等 ・・・省略・・・ を控除する。この場合において、当該中小企業者等税額控除限度額が、当該中小企業者等の当該事業年度の所得に対する調整前法人税額の百分の25に相当する金額を超えるときは、その控除をうける金額は、当該100分の25に相当する金額を限度とする。

旧措法42条の4第2項では税額控除限度額を20%(平成27年3月31日までは30%)としていたが、改正後の規定により25%に改められた。

(2) 特別試験研究費の額に係る税額控除制度

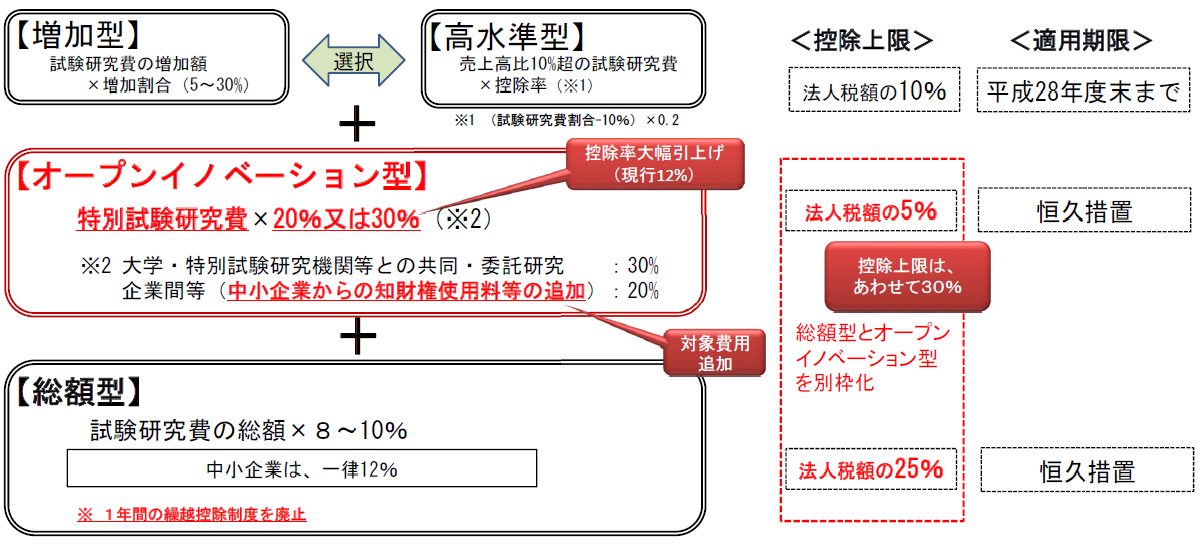

オープンイノベーション型(特別試験研究費の額に係る税額控除制度)について、以下の見直しが行われた。

① 税額控除率について

改正前の税額控除率12%について、特別試験研究機関等(国の試験研究機関や大学など)との共同、または同機関等への委託をする場合には特別試験研究費を30%の税額控除対象とし、それ以外の特別試験研究費の額は20%とする。

② 税額控除限度額について

(1)とは別枠で、特別試験研究費に係る税額控除限度額を5%とする。

③ 総額型との併用適用

改正法(後掲)において「・・・特別試験研究費の額(当該事業年度において前二項の規定の適用を受ける場合には・・・金額の計算の基礎となった特別試験研究費の額を除く。・・・)」と規定されていることから、一の特別試験研究費の額について総額型とイノベーション型の併用は認められていない。

④ 範囲の見直し(旧措法42条の4の2)

平成24年4月1日から平成27年3月31日までの間に開始する各事業年度で試験研究を行った場合の法人税額の特別控除の控除限度額を20%ではなく30%にする規定であったが、改正後の控除限度額の総枠を30%(総額型25%、イノベーション型5%)にすることから適用期限の到来をもって廃止された。

①から④について、改正法を確認すると以下のとおりである。

新措法42条の4第3項

青色申告書を提出法人の各事業年度(解散(合併による解散を除く。)の日を含む事業年度及び清算中の各事業年度を除く。)において、当該事業年度の所得の金額の計算上損金の額に算入される特別試験研究費の額(当該事業年度において前二項の規定の適用を受ける場合には、これらの規定により当該事業年度の所得に対する調整前法人税額から控除する金額の計算の基礎となった特別試験研究費の額を除く。以下この項において同じ。)がある場合には、当該法人の当該事業年度の所得に対する調整前法人税額から、次に掲げる金額の合計額(以下この項において「特別研究税額控除限度額」という。)を控除する。この場合において、当該特別研究税額控除限度額が、当該法人の当該事業年度の所得に対する調整前法人税額の100分の5に相当する金額を超えるときは、その控除を受ける金額は、当該100分の5に相当する金額を限度とする。

一 当該事業年度の所得の金額の計算上損金の額に算入される特別試験研究費の額のうち国の試験研究機関、大学その他これらに準ずる者(以下この号において「特別試験研究機関等」という。)と協同して行う試験研究又は特別試験研究機関等に委託する試験研究に係る試験研究費の額として政令で定める金額の100分の30に相当する金額

二 当該事業年度の所得の金額の計算上損金の額に算入される特別試験費の額のうち前号に規定する政令で定める金額以外の金額の100分の20に相当する金額

旧措法42条の4の2 ⇒(削除)

(3) 繰越(中小企業者等)税額控除限度超過額に係る税額控除制度の廃止

適用期限の平成27年3月31日をもって、繰越税額控除限度超過額及び繰越中小企業者等税額控除限度超過額に係る税額控除制度を廃止する。

改正法を確認すると以下のとおりである。

旧措法42条の4第3項から5項 ⇒(削除)

(1)から(3)の改正事項をまとめると、下図のとおりである。

(※) 経済産業省「研究開発税制の改正(概要)」より

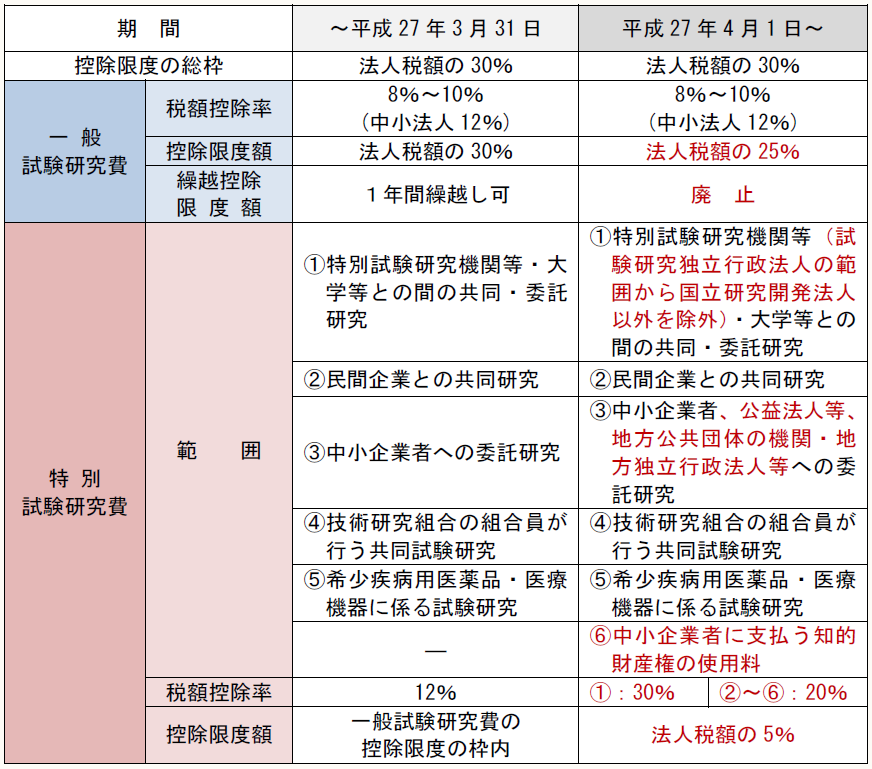

4 平成27年度改正前後の比較表

3の改正事項について、改正前後を比較すると下表のとおりである。

改正後の本制度の全体像は以下のとおりである。

(※) 経済産業省「平成27年4月以降の制度概要」より

【参考:関係法令(平成27年度税制改正後)】

▷租税特別措置法:

〈所得税(個人事業主)〉第10条

〈法人税(単体納税)〉第42条の4

〈法人税(連結納税)〉第68条の9

▷租税特別措置法施行令:

〈所得税(個人事業主)〉第5条の3

〈法人税(単体納税)〉第27条の4

〈法人税(連結納税)〉第39条の39

▷租税特別措置法施行規則:

〈所得税(個人事業主)〉第5条の6

〈法人税(単体納税)〉第20条

〈法人税(連結納税)〉第22条の23

▷特別試験研究費税額控除に係る認定に関する手続を定める告示:

・平成26年国家公安委員会、総務省、財務省、文部科学省、厚生労働省、農林水産省、経済産業省、国土交通省、環境省、防衛省

告示第2号、第4号(個人事業主)

・平成27年国家公安委員会、総務省、財務省、文部科学省、厚生労働省、農林水産省、経済産業省、国土交通省、環境省、防衛省

告示第1号、第3号(単体納税法人、連結納税法人)

▷地方税法:附則第8条

* * *

次回は、控除枠が拡充されたオープンイノベーションの要件や適用にあたっての注意点及び税制改正により新たに適用できる企業の可否について解説をする予定である。

(了)

「研究開発税制」

「研究開発税制における平成27年度税制改正のポイント」は、隔週で掲載されます。