〈令和5年度改正及び改正通達を踏まえた〉

生前贈与加算・相続時精算課税制度のポイント

【第1回】

「生前贈与加算制度の見直し」

太陽グラントソントン税理士法人

パートナー 税理士 佐藤 達夫

令和5年度税制改正において、「相続開始前に暦年課税による贈与があった場合の相続税の課税価格への加算対象期間等」及び「相続時精算課税制度」について見直しがされ、令和5年12月1日付で(ホームページ掲載日は12月8日)、この改正に関連する相続税法基本通達等の一部改正が国税庁より公表された。

本連載では、これらの改正について全4回にわたって解説を行う。

【第1回】となる本稿では、「生前贈与加算制度の見直し」について確認する。

1 改正の背景

「相続税・贈与税に関する専門家会合」において「資産移転の時期の選択により中立的な税制の構築に向けた論点整理(令和4年11月)」が取りまとめられ、「中期的な課題」と「当面の対応」に分けて論点が整理され、「当面の対応」をもとに令和5年度の税制改正が行われた。

・中期的な課題

諸外国の相続税・贈与税の制度を参考としつつ、現在の法定相続分課税方式を見直していくことについて、資産移転の時期の選択に対する中立性の観点のみならず、税制の資産の再分配機能の確保、家計内の資金移動の性格付け、相続・贈与や扶養に関する民法の規定など幅広い観点から議論を行っていく必要があること。

・当面の対応

相続時精算課税では暦年課税との選択制を維持しつつ、使い勝手の向上、少額贈与に係る申告や記録管理の事務負担の軽減を図るため、一定の少額贈与については課税しないこと、また、受贈財産が災害で著しく減額した場合の例外的な取扱いを検討すべきこと。

暦年課税では生前における分割贈与の相続税負担の軽減を防止するため、現行の加算期間(3年)を延長すること、また、一定の少額贈与に係る取扱いを検討すること。

上記を受け、令和5年度税制改正において、より中立的な税制の構築として、資産移転の時期の選択について、次のとおり見直しが行われた。

(1) 相続開始前に暦年課税による贈与があった場合の相続税の課税価格への加算対象期間等の見直し

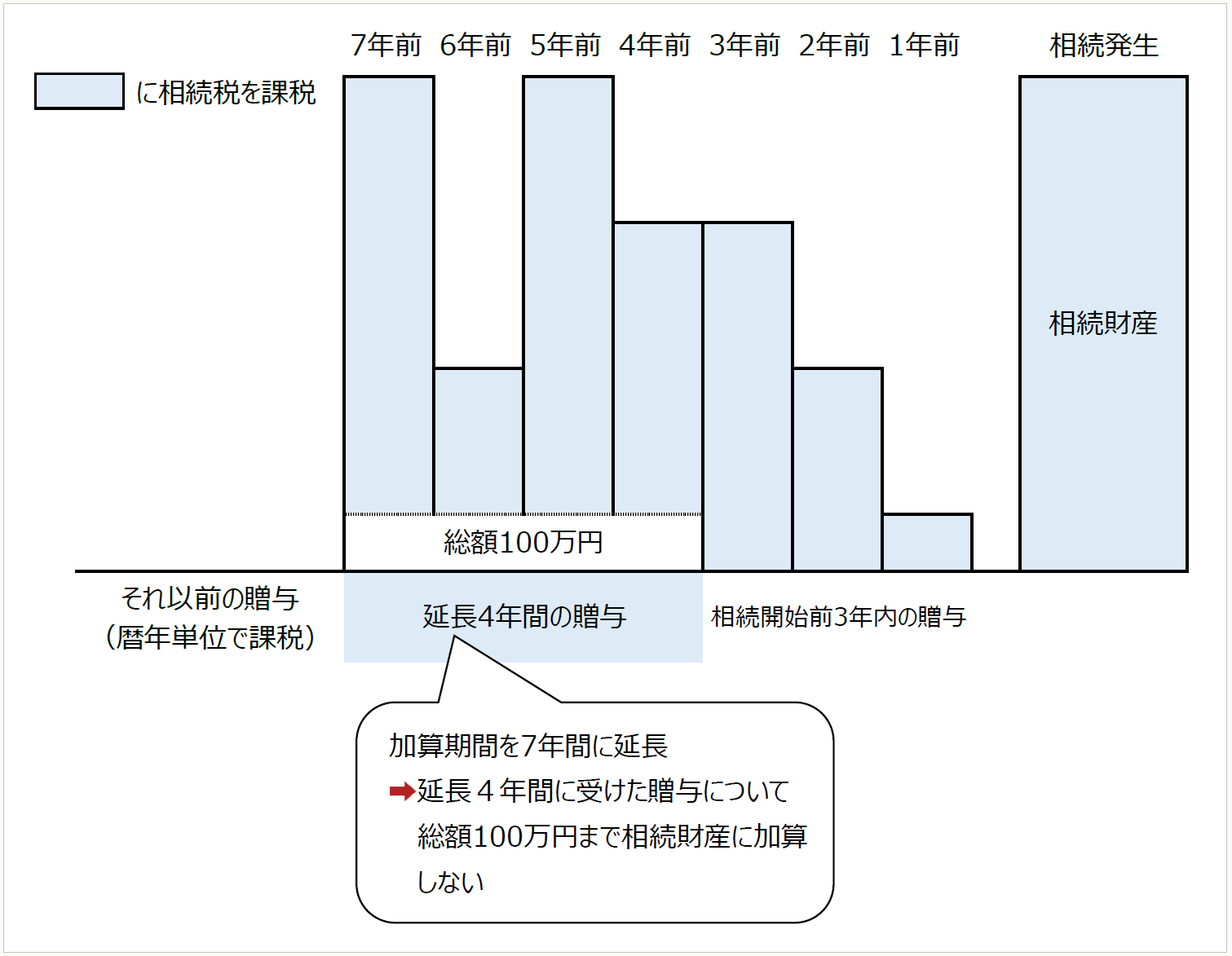

被相続人から生前贈与により取得した財産が相続財産に加算される期間が、相続開始前3年以内から7年に延長された。なお、延長された4年間において贈与により取得した財産については、その贈与財産の合計額から100万円を控除した残額を加算することになる。

(2) 相続時精算課税制度の使い勝手の向上

相続時精算課税を選択した受贈者の贈与税額の計算においても、基礎控除110万円を控除することが可能となった。相続税の課税価格へ加算する金額は、贈与年ごとに財産の価額から110万円を控除した残額を加算することになる。

2 相続開始前に暦年課税による贈与があった場合の相続税の課税価格への加算対象期間等の見直し

(1) 改正の内容

相続又は遺贈により財産を取得した者が相続開始前7年以内(改正前:3年以内)に、その相続に係る被相続人から贈与により財産を取得している場合には、その被相続人から贈与により取得した財産(その取得した日の属する年分の贈与税の課税価格計算の基礎に算入されるものに限る。以下「加算対象贈与財産」という)の価額を相続税の課税価格に加算した価額を相続税の課税価格とみなし、相続税額が計算される。

そして、加算対象贈与財産の取得につき課せられた贈与税があるときは、相続税額から贈与税額を控除した金額を納付する(相法19①)。

なお、加算対象贈与財産の価額は、次に掲げる区分に応じ、それぞれ次の金額となる(相基通19-1)。

① 加算対象贈与財産のうちその相続の開始前3年以内に取得した財産

⇒ その財産の贈与時の価額

② 加算対象贈与財産のうちその相続の開始前3年以内に取得した財産以外の財産

⇒ その財産の贈与時の価額の合計額から100万円を控除した残額(零以下となる場合は、零)

上記②の100万円の控除は、被相続人から贈与により財産を取得した者ごとに100万円を控除することができる。

また、相続税額から控除する贈与税については、次の点に留意する必要がある。

・相続税の課税価格に加算される相続の開始前3年以内に取得した財産以外の財産の価額が零となる場合であっても、その贈与財産に対して贈与税が課されているときは、その贈与税を相続税から控除することができる(相基通19-6)。

・相続税額から控除する贈与税額は、相続又は遺贈により財産を取得した者ごとに、次のとおり計算する(相令4①、相基通19-7)。

A:贈与により財産を取得した年分の贈与税額(相続時精算課税により計算される贈与税は除く)

B:その年分の贈与税の課税価格(特定贈与財産及び相続時精算課税の適用を受ける財産がある場合には、その価額を控除した後の課税価格)の合計額

C:その年中に贈与により取得した財産の価額の合計額のうち相続税の課税価格に加算された金額(その財産のうち相続開始前3年以内に取得した財産以外の財産にあっては、その財産の価額の合計額から100万円を控除する前の金額)の合計額

〈暦年課税における相続開始前の贈与加算〉

(2) 適用時期

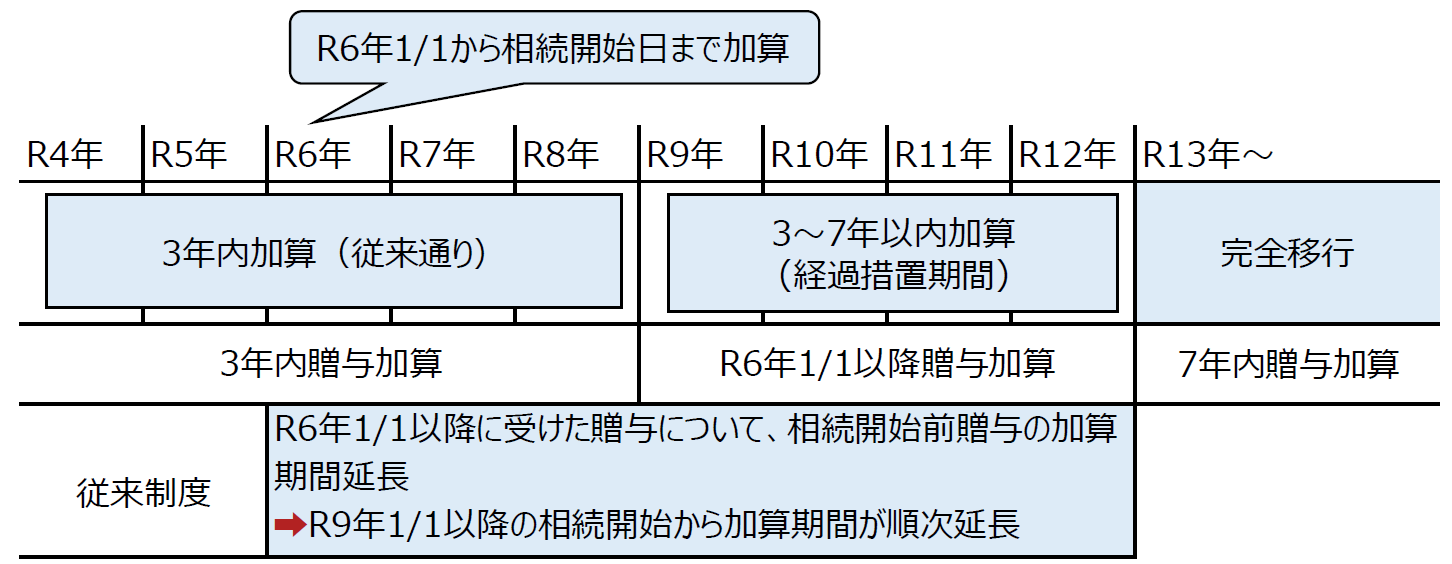

この改正は、令和6年1月1日以後に贈与により取得する財産に係る相続税について適用される。

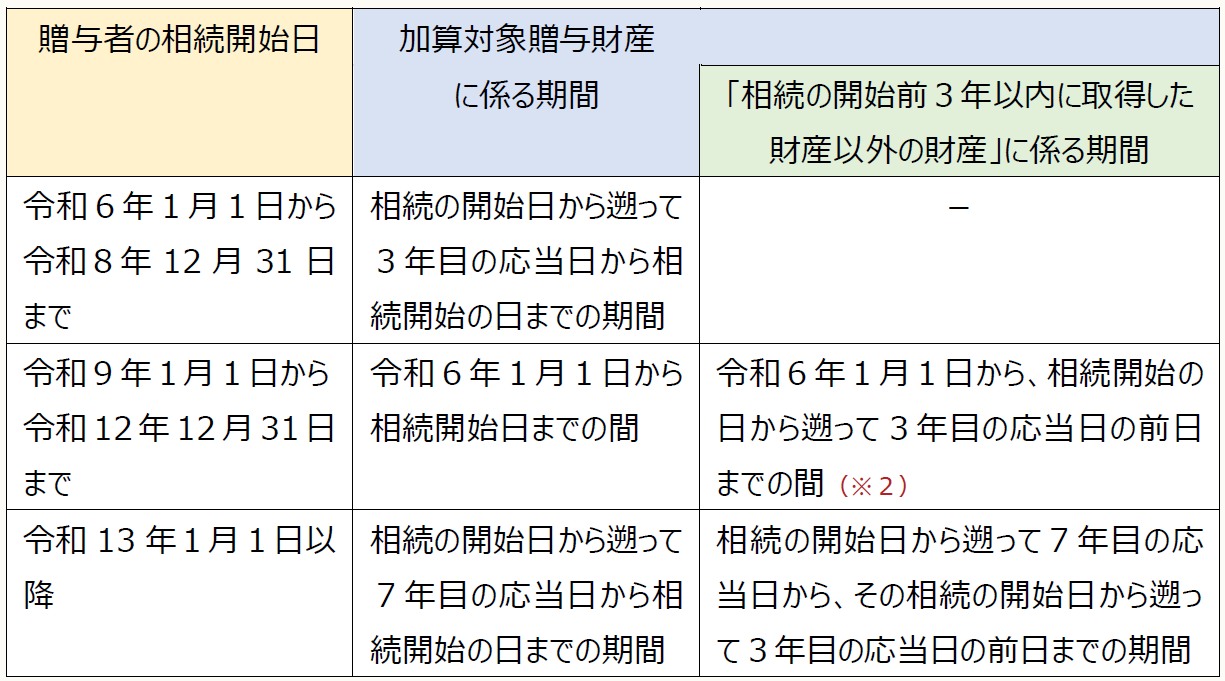

なお、加算対象贈与財産及び加算対象贈与財産のうち「相続の開始前3年以内に取得した財産以外の財産(※1)」は、相続又は遺贈により財産を取得した者に係る次に掲げる日の区分に応じ、これらの財産ごとにそれぞれに掲げる期間において贈与により取得した財産になる(改正法附則19①~③、相基通19-2)。

(※1) 「相続の開始前3年以内に取得した財産以外の財産」については、その財産の価額の合計額から100万円を控除した残額が相続又は遺贈により財産を取得した者の相続税の課税価格に加算されることになる。

(※2) 相続又は遺贈により財産を取得した日が令和9年1月1日である場合には、その相続に係る「相続の開始前3年以内に取得した財産以外の財産」に係る期間はない。

〈加算期間の経過措置〉

(例1) R8年7/1に相続開始の場合 :相続前贈与加算対象はR5年7/1以降贈与=3年間

(例2) R10年7/1に相続開始の場合:相続前贈与加算対象はR6年1/1以降贈与=4年6ヶ月間

(例3) R13年7/1に相続開始の場合:相続前贈与加算対象はR6年7/1以降贈与=7年間

3 実務上のポイント

令和6年1月1日以降の贈与についての実務上のポイントは、次のとおりである。

(1) 贈与契約書、贈与税申告書などの贈与の事実を証する書類を7年以上保管する必要がある。

(2) 相続人が複数人いる場合には、税務署に対して、他の相続人が被相続人より贈与を受けた財産で贈与税申告書に記載された課税価格の合計額について開示請求をすることができる(相法49、改正法附則19⑧)。開示請求により、過去の贈与事実や加算対象金額を確認することができる。

(3) 生前贈与加算の対象者は、被相続人(贈与者)から相続又は遺贈により財産を取得した者が対象であるため、相続又は遺贈により財産を取得しない者は、生前贈与加算の対象にはならない。

〔凡例〕

相法・・・相続税法

相令・・・相続税法施行令

相基通・・・相続税法基本通達

改正法附則・・・所得税法等の一部を改正する法律(令和5年法律第3号)附則

(例)相法9の2④・・・相続税法第9条の2第4項

(了)

この連載の公開日程は、下記の連載目次をご覧ください。