〈要点確認〉

非上場株式等についての相続税・贈与税の納税猶予制度

~昨今の事業承継税制等をめぐる改正事項~

【第1回】

「適用要件等、あらためて制度内容を確認する」

エアーズ税理士法人

税理士 瀧尻 将都

-はじめに-

事業承継税制(非上場株式等についての相続税及び贈与税の納税猶予及び免除の特例)については、平成25年度税制改正で適用要件の緩和が行われ、本年1月1日より全面施行されている。さらに平成27年度税制改正においても、2代目から3代目への早期自社株贈与は贈与税免除になる等、見直しが行われており、本年4月1日以後の相続等より適用が開始されている。

このため、現時点でこの制度を適用するに当たっては、これらの改正事項を理解したうえでその適用を判断する必要があり、25年改正事項についても2年前の改正であることから、失念のないよう留意しなければならない。

そこで本連載では、事業承継税制について、平成27年度税制改正を中心に、本年より施行された平成25年度改正事項とその留意点について解説を行う。また税法だけでなく、経営承継円滑化法、小規模企業共済法の改正内容についても解説を行うこととしたい。

第1回となる今回は、あらためて事業承継税制の創設経緯及び、適用要件等の制度概要について、確認を行う。

1 「事業承継税制」創設の経緯

我が国の大多数を占める中小企業は、経営者の高齢化が進んでおり、経営者に相続が発生した場合、経営者の相続に伴う税負担のために、企業が行う事業継続に支障をきたすケースがみられる。

また、中小企業のオーナー経営者にとって自社株に係る相続税負担は、優良企業であればあるほど高額になる一方、非上場株式につき流通性は乏しく、これが事業承継を難しくしている要因の1つとなっていた。

そこで、平成20年10月1日に、中小企業の事業承継に関する総合的支援策として、「中小企業における経営の承継の円滑化に関する法律」(以下「経営承継円滑化法」という)が制定された。この法律には、事業承継の際に直面する遺産分割、資金需要、そして相続税の税負担に対応するための支援策が盛り込まれている。

これらのうち、相続税の税負担の問題については、平成21年度税制改正により「非上場株式等についての相続税・贈与税の納税猶予及び免除の特定」が創設された。

この制度は、一定の非上場会社のオーナー経営者から、後継者が自社株を相続又は贈与により取得する場合、一定の要件を満たすことを条件に、相続税の一部(又は贈与税の全部)の納税を猶予し、その後、一定の要件を満たした場合には、猶予税額が免除される制度である。

制度制定時は、非常に使いづらい制度であったが、平成25年度税制改正において、雇用確保要件が5年間の平均で当初の8割以上維持に緩和されたことや、経済産業大臣の事前確認が不要になる等、適用要件の緩和や手続の簡素化が行われた。

また、平成27年度税制改正において贈与税の納税猶予制度につき、連続贈与(1代目の存命中に2代目から3代目の贈与を行った場合、2代目の贈与税が免除される)が認められるなど、制度の拡充が図られた。

2 非上場株式等についての相続税の納税猶予及び免除の特例

(1) 制度概要

平成20年10月1日以後に開始した相続につき、後継者である相続人等が、相続等により、非上場会社の株式等を被相続人である先代経営者から取得し、その会社を承継していく場合は、発行済議決権総数の3分の2を上限として、当該株式等に係る課税価格の80%に対応する相続税の納税を猶予する制度である。

(2) 適用要件

① 先代経営者(被相続人等)の要件

先代経営者である被相続人は、次に掲げるすべての要件を満たしている必要がある。

- 相続開始の直前において、会社の代表権を有していたことがあったこと(生前いずれかの時点で代表者であること)

- 相続開始の直前において、被相続人と同族関係者で総議決権数の50%超を保有していたこと

- 相続開始の直前において、これらの同族関係者の中で(後継者を除く)で筆頭株主であったこと

② 後継者(相続人等)の要件

後継者である相続人等は、次に掲げるすべての要件を満たす必要がある。この場合、1つの会社につき適用を受けられるのは1人に限られる。

- 承継会社の非上場株式等を相続等により取得した個人であること

- 相続開始日から5ヶ月経過後において当該会社の代表者であること(平成25年度税制改正前は「被相続人である先代経営者の親族」という要件であったが、改正後は親族外の後継者も適用対象となった)

- 相続開始時において、後継者と同族関係者で総議決権数の50%超を保有すること

- 相続開始時において、これらの同族関係者の中で筆頭株主であること

- 相続開始直前において、当該会社の役員であること

③ 適用会社要件

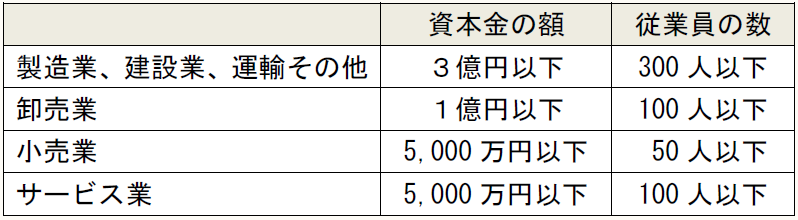

この特例が適用できる会社は、経営承継円滑化法の経済産業大臣の認定を受けた「中小企業者」で、次の資本金基準と従業員基準のいずれかに該当する同族会社である。

ただし、上記中小企業者に該当する場合でも、次のような会社は、適用できない。

- 上場会社

- 風俗営業会社

- 資産保有型会社

- 資産運用型会社

- 総収入金額(主たる事業から生じるものに限る)がゼロの会社

- 従業員数がゼロである会社 ほか

(3) 事前準備

この特例の適用を受けるためには、相続開始前に「事前確認申請書」を経済産業大臣に提出し、「事前確認」を受ける必要があったが、平成25年度税制改正により、この事前確認制度は廃止されており、平成25年4月1日以降は、この「確認」を受けなくても、認定手続を行うことができるようになった。

(4) 相続後の継続要件

① 5年間の事業継続要件

この非上場株式等についての相続税の納税猶予の特例は、後継者である相続人等が事業継続することを条件に認められた特例である。したがって、相続税申告期限後5年間は「経営承継期間」と定められ、申告期限の翌日から1年ごとに、税務署に「非上場株式等についての相続税の納税猶予の継続届出書」を提出するとともに、経済産業大臣に「事業継続報告書」を提出しなければいけない。

この提出を怠った場合や、次に掲げる事由に該当しないことが判明した場合には、納税猶予は打ち切られ、非上場株式等猶予税額の全額と利子税を納付しなければならない。

- 後継者である相続人が代表権を有し続ける場合(代表者を退任しないこと)

- 常時使用する従業員数の5年間の平均が当初の8割を維持している場合(平成25年度税制改正前は「毎年基準日において雇用の8割を維持」という要件であったが、改正後は「5年間の平均が当初の8割を維持」となった)

- 申告期限後5年内に後継者である相続人と一定の同族関係者で総議決権数の50%超を保有している場合

- 申告期限後5年内に後継者が同族内で筆頭株主である場合

- 後継者である相続人等が納税猶予の対象株式等を保有し続ける場合

- 資産保有型会社又は資産運用型会社に該当しない場合

- 総収入金額(主たる事業から生じるものに限る)がゼロでない場合

- その他一定の事由に該当した場合

② 5年間経過後の事業継続要件

相続税申告期限の翌日から5年(経営承継期間)経過後においても、一定の事由が生じれば、猶予税額を納付しなければならない。また、経営承継期間経過後からは、経済産業大臣への報告義務はなくなるが、経営承継期間末日の翌日から3年ごとに、税務署に「非上場株式等についての相続税の納税猶予の継続届出書」を提出しなければならない。

- 相続人等が特例の適用を受けた株式等の全部を譲渡又は贈与した場合

- 納税猶予の対象法人が解散をした場合又は解散したとみなされた場合

- 納税猶予の対象法人が資産保有型会社又は資産運用型会社に該当した場合

- 総収入金額(主たる事業から生じるものに限る)がゼロになった場合(平成25年度税制改正前は「営業外収益及び特別利益も含む」という要件であったが、改正後は「営業外収益及び特別利益を除く」という要件となった)

(5) 納税猶予税額の取消し

上記(4)の理由等で相続税の納税猶予が取り消された場合には、納税猶予は打ち切られ、猶予されていた相続税額の全部又は一部と申告期限の翌日から納税猶予期限までの期間に相当する利子税を納付しなければならない。

(6) 納税猶予税額の免除

猶予された税額は、次に掲げる事由に該当することとなった場合には、一定の期間内に「免除届出書(免除申請書)」等を所轄税務署長に提出することにより、猶予された税額の全部又は一部が免除される。

- 後継者(相続人)が死亡した場合

- 申告期限後5年を経過した後に、特例の適用を受けた非上場株式等を一定の親族に贈与し、その親族が「非上場株式等についての贈与税の納税猶予」の適用を受ける場合

- 申告期限後5年を経過した後に、会社が債務超過に陥り、破産又は特別清算した場合

- 申告期限後5年を経過した後に、納税猶予の適用を受けた株式の時価が納税猶予税額を下回る場合

- 申告期限後5年を経過した後に、同族関係者以外の1人に一括譲渡した場合

- その他一定の事由に該当した場合

3 非上場株式等についての贈与税の納税猶予及び免税の特例

(1) 制度概要

非上場株式等についての相続税の納税猶予制度が創設されたことにより、非上場株式の生前贈与に係る贈与税についても、納税猶予制度が創設された。この制度の適用を受けると、後継者である受贈者が非上場株式の全部又は一定数以上を取得し、その会社を経営していく場合には、発行済議決権総数の3分の2を上限に、その贈与に係る贈与税について全額が猶予される。

(2) 適用要件

① 贈与者(先代経営者)の要件

以下の要件のすべてを満たしている必要がある。

- 贈与前においてその会社の代表権を有していたことがあったこと

- 贈与時までにその会社の代表者を退任すること(平成25年度税制改正前は「贈与時までに役員を退任している」という要件であったが、改正後は「会社の代表権を有してないこと」とされた)

- 贈与直前において、贈与者(先代経営者)と一定の同族関係者で総議決権数の50%超を保有すること

- 贈与の直前において、これらの同族関係者の中で筆頭株主であったこと

② 受贈者(後継者)の要件

以下の要件のすべてを満たしている必要がある。

- 贈与時においてその会社の代表権を有していること(平成25年度改正前は「被相続人である先代経営者の親族」であるという要件であったが、改正後は親族外の後継者も適用対象となった)

- 贈与時において20歳以上であること

- 贈与日までに、役員等に就任から3年以上経過していること

- 贈与直後において、後継者と一定の同族関係者で総議決権数の50%超を保有すること

- 贈与の直後において、これらの同族関係者の中で筆頭株主であること

③ 適用会社要件

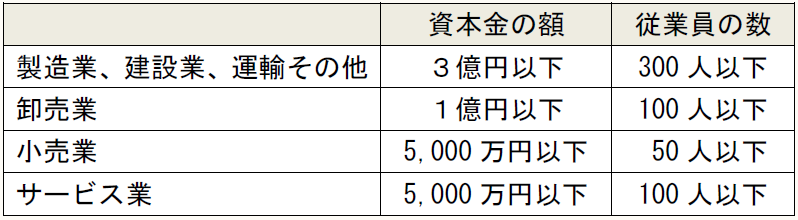

上記2(2)③の非上場株式等についての相続税の納税猶予及び免除の特例制度の適用会社要件と同じである。したがって、資産保有型会社等などには、この特例は適用されない。また、この特例の適用に際して、経済産業大臣の「認定」を要するのも、相続税の場合と同じである。

(再掲)

(3) 事前準備

この特例の適用を受ける場合には、贈与を行う前に「事前確認申請」を経済産業大臣に提出して「事前確認」を受ける必要があったが、平成25年度税制改正により、平成25年4月1日以降は、この確認を受けなくても認定手続を受けることができるようになった。

(4) 贈与後の継続要件

① 贈与実行後贈与税申告期限までの継続要件

(経営承継期間の取扱い)

贈与税の納税猶予の適用を受けた後は、贈与税申告期限後の5年間は「経営承継期間」として事業継続要件がある。また、経営承継期間後も株式保有期間が続くこととなる。

経営承継期間における必要な手続は、申告期限の翌日から1年ごとに、税務署に「非上場株式等についての贈与税の納税猶予の継続届出書」を提出することと経済産業大臣に「事業継続報告書」を提出することを義務づけている。この提出を怠った場合や打ち切り事由に該当することが判明した場合には、納税猶予は打ち切られることになる。

② 経営承継期間後の継続要件

後継者である受贈者は経営承継期間後も猶予税額免除となるまで、納税猶予の対象となる非上場株式等を保有し続け、一定の要件を引き続き満たし続ける必要がある。また、経営承継期間後も3年ごとに、税務署に「非上場株式等についての贈与税の継続届出書」を提出することも同様である。提出を怠った場合や、要件を満たさないこととなった場合には、納税猶予の打ち切りとなる。

(5) 納税猶予税額の取消し

贈与税の納税猶予の特例の適用を受けた場合において、下記に掲げる事由に該当することとなった場合には、納税猶予は打ち切られ、猶予されていた贈与税額の全部又は一部と申告期限の翌日から納税猶予期限までの期間に相当する利子税を納付しなければならない。

- 申告期限後5年内に、後継者である受贈者が代表権を有しないこととなった場合

- 申告期限後5年内に、一定の基準日において、常時使用する従業員数の5年間の平均が当初の8割を下回った場合

- 申告期限後5年内に、後継者である受贈者と一定の同族関係者で総議決権数の50%以下となった場合

- 申告期限後5年内に、後継者が同族内で筆頭株主でなくなった場合

- 後継者である受贈者が納税猶予の対象株式等の全部又は一部を譲渡した場合

- 資産保有型会社又は資産運用型会社に該当した場合

- 総収入金額(主たる事業から生じるものに限る)がゼロになった場合

- その他一定の事由に該当した場合

(6) 納税猶予税額の免除

猶予された税額は、次に掲げる事由に該当することとなった場合には、一定の期間内に「免除届出書(免除申請書)」等を所轄税務署長に提出することにより、猶予された税額の全部又は一部が免除される。

- 先代経営者である贈与者の死亡前に、後継者である受贈者が死亡した場合

- 先代経営者である贈与者が死亡した場合

- 申告期限後5年を経過した後に、受贈者が、その保有する株式等の全部を同族関係者以外の1人に一括譲渡した場合

- 申告期限後5年を経過した後に、対象法人に破産手続開始の決定又は特別清算開始の命令があった場合

- その他一定の事由に該当した場合

(7) 先代経営者(贈与者)が死亡した場合

① 贈与税の免除と相続税の課税

後継者である受贈者が「贈与税の納税猶予の特例」の適用を受けていた場合において、贈与者(先代経営者)が死亡した場合、その対象となった株式等を死亡時までに保有を継続したときは、後継者の猶予されていた贈与税は免除される。

この場合において、贈与税の納税猶予の特例を受けた一定の非上場株式等を後継者である受贈者が相続又は遺贈により取得したものとみなして、贈与時の価額を基礎として他の相続財産と合算して計算することになる。

② 相続税の納税猶予制度への引継ぎ

上記①につき、一定の要件を満たせば、その相続税について相続税の納税猶予の特例を受けることができる。

(了)

「〈要点確認〉非上場株式等についての相続税・贈与税の納税猶予制度」は、隔週で掲載されます。