〈令和4年度税制改正の解説〉

完全子法人株式等の配当に係る源泉徴収の見直し

【第1回】

太陽グラントソントン税理士法人 ディレクター

税理士 川瀬 裕太

1 はじめに

令和4年度税制改正により、「完全子法人株式等に係る配当等の課税の特例措置」が創設されることとなった。本連載では、この新たに創設された完全子法人株式等に係る配当等の課税の特例措置について2回にわたり解説する。

【第1回】では、まず改正の背景と特例措置の内容について確認する。

2 改正の背景

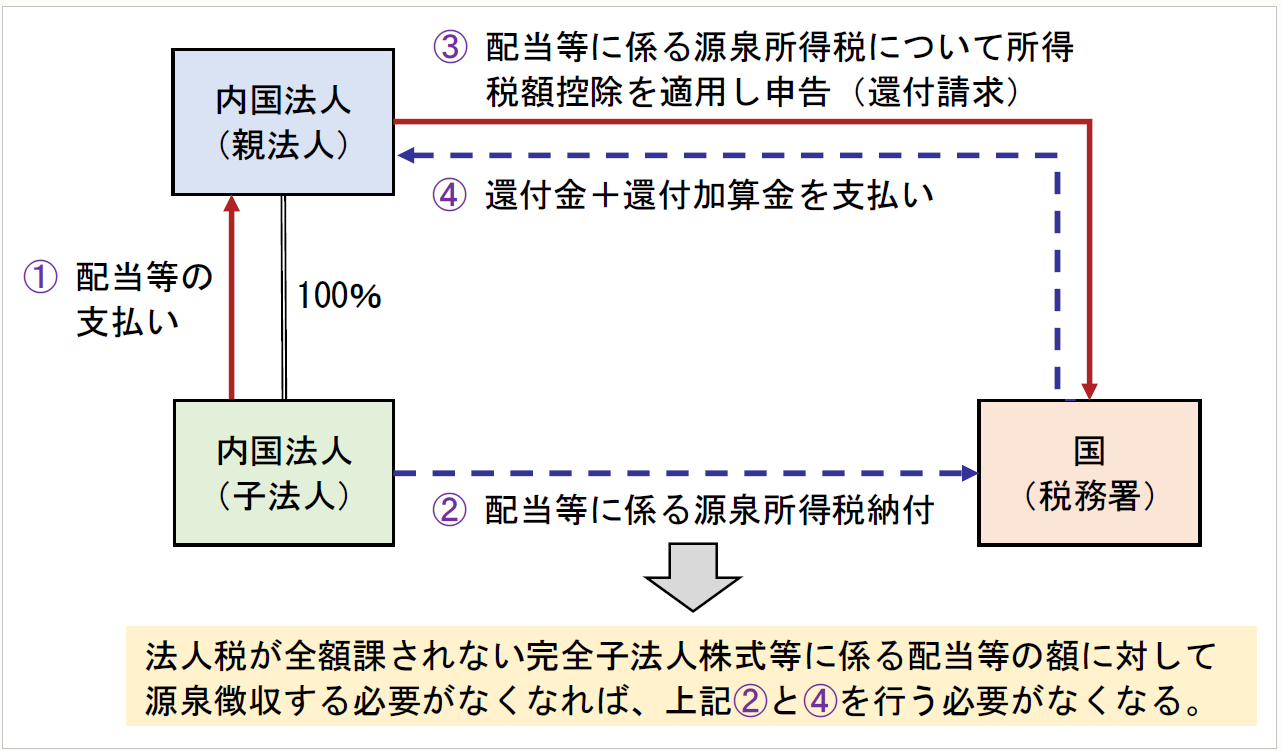

会計検査院は令和2年11月に、完全子法人株式等に係る配当等の全額及び負債利子を控除した関連法人株式等に係る配当等の全額については、益金不算入となるにもかかわらず、これらの配当等について源泉徴収を行った場合、納税者側では配当等に係る源泉徴収により一時的な資金負担と事務負担が生じ、税務署側でも還付金及び還付加算金の支払事務が生じるという点で、源泉徴収の制度趣旨に必ずしも沿ったものとなっていないと指摘し、本来の趣旨に沿ったより適切なものとするための検討を行うよう求めていた。

「令和元年度決算検査報告の特徴的な案件」

これを受け、令和4年度税制改正において、完全子法人株式等及び関連法人株式等の配当に係る源泉徴収の見直しがされることとなった。

なお、改正の背景の詳細にあたっては、以下の拙稿を参照されたい。

3 完全子法人株式等に係る配当等の課税の特例措置

(1) 改正内容

一定の内国法人が支払を受ける配当等で、原則として全額に法人税が課されない一定の株式等に係る配当等については、所得税を課さないこととし、源泉徴収義務の対象から除外されることとなる。

一定の内国法人とは、内国法人のうち、一般社団法人及び一般財団法人(公益社団法人及び公益財団法人を除く)、人格のない社団等並びに法人税法以外の法律によって公益法人等とみなされている一定の法人以外の法人をいう。

(2) 特例措置の適用対象となる配当等

所得税を課さないこととし、源泉徴収義務の対象から除外される一定の株式等に係る配当等とは、次に掲げるものをいう(所法177、所令301②)。

① 完全子法人株式等に該当する株式等(その内国法人が自己の名義をもって有するもの(※1)に限る)に係る配当等

② 基準日等(※2)において、その内国法人が保有する他の内国法人(一般社団法人等を除く)の株式等(その内国法人が自己の名義をもって有するものに限る)の発行済株式等の総数等に占める割合が3分の1超である場合における当該他の内国法人の株式等に係る配当等

(※1) 「自己の名義をもって有するもの」とは

財務省ホームページで公表されている「令和4年度税制改正の解説」88頁によると、「自己の名義をもって有するもの」とは、組合や信託経由で所有するもの以外のものとされている。

(※2) 「基準日等」とは

「基準日等」とは、法人税法施行令第22条第1項(関連法人株式等の範囲)に規定する基準日等をいう(所令301②)。

(3) 受取配当等の益金不算入制度における株式等の区分

受取配当等の益金不算入制度における完全子法人株式等と関連法人株式等は、次のとおりである(法法23④⑤、法令22、22の2)。

① 完全子法人株式等

完全子法人株式等とは、配当等の額の計算期間を通じて内国法人との間に完全支配関係があった場合の当該他の内国法人の株式等をいう。

② 関連法人株式等

関連法人株式等とは、内国法人(その内国法人との間に完全支配関係がある他の法人を含む)が他の内国法人の発行済株式等の3分の1を超える株式等を、配当等の額の計算期間の初日からその計算期間の末日(計算期間が6ヶ月を超える場合には、基準日までの6ヶ月間)まで引き続き有している場合における当該他の内国法人の株式等をいう。

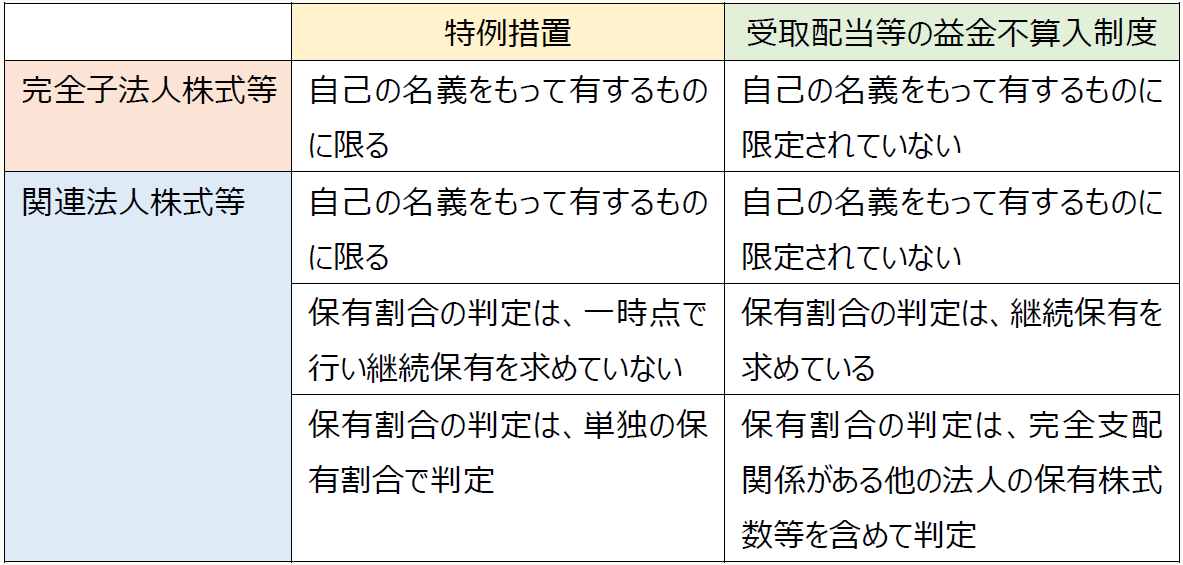

(4) 受取配当等の益金不算入制度と特例措置との比較

受取配当等の益金不算入制度と特例措置を比較すると、以下の点で相違があるため注意が必要である。

① 完全子法人株式等

受取配当等の益金不算入制度と特例措置とでは、完全子法人株式等の定義は同じであるが、受取配当等の益金不算入制度とは異なり、特例措置では自己の名義をもって有するものに限定されている。

② 保有割合3分の1超の株式等

受取配当等の益金不算入制度と特例措置とでは、対象となる株式等の範囲が異なっており、特例措置では、そもそも関連法人株式等と定義されておらず、自己の名義をもって有するものに限定されている。

保有割合の判定も、受取配当等の益金不算入制度では継続保有が求められているが、特例措置では、配当等の額に係る基準日等の一時点で行うこととされ、継続保有を求めていない。

また、受取配当等の益金不算入制度では、令和2年度税制改正により、令和4年4月1日以後開始事業年度から、完全支配関係がある他の法人の保有株式数等を含めて保有割合を判定することとなったが、特例措置では、間接保有は含めず単独の保有割合で判定する。

これらの違いは、源泉徴収義務者である配当を支払う法人側で判断を行うことが実務上難しいことを考慮したためと考えられる。

《受取配当等の益金不算入制度と特例措置との比較》

〔凡例〕

所法・・・所得税

所令・・・所得税法施行令

法法・・・法人税法

法令・・・法人税法施行令

措令・・・租税特別措置法施行令

改正法附則・・・所得税法等の一部を改正する法律(令和4年法律第4号)附則

(例)所令301②・・・所得税法施行令301条2項

(【第2回】に続く)

次回は9月29日の公開となります。