令和5年度税制改正における

『グループ通算制度』改正事項の解説

【第1回】

公認会計士・税理士

税理士法人トラスト

足立 好幸

連載の目次はこちら

~はじめに~

令和5年度税制改正では、グループ通算制度の取扱いについても改正が行われている。グループ通算制度に係る改正事項は次のとおりとなる。

Ⅰ 研究開発税制の見直し

〔改正内容〕

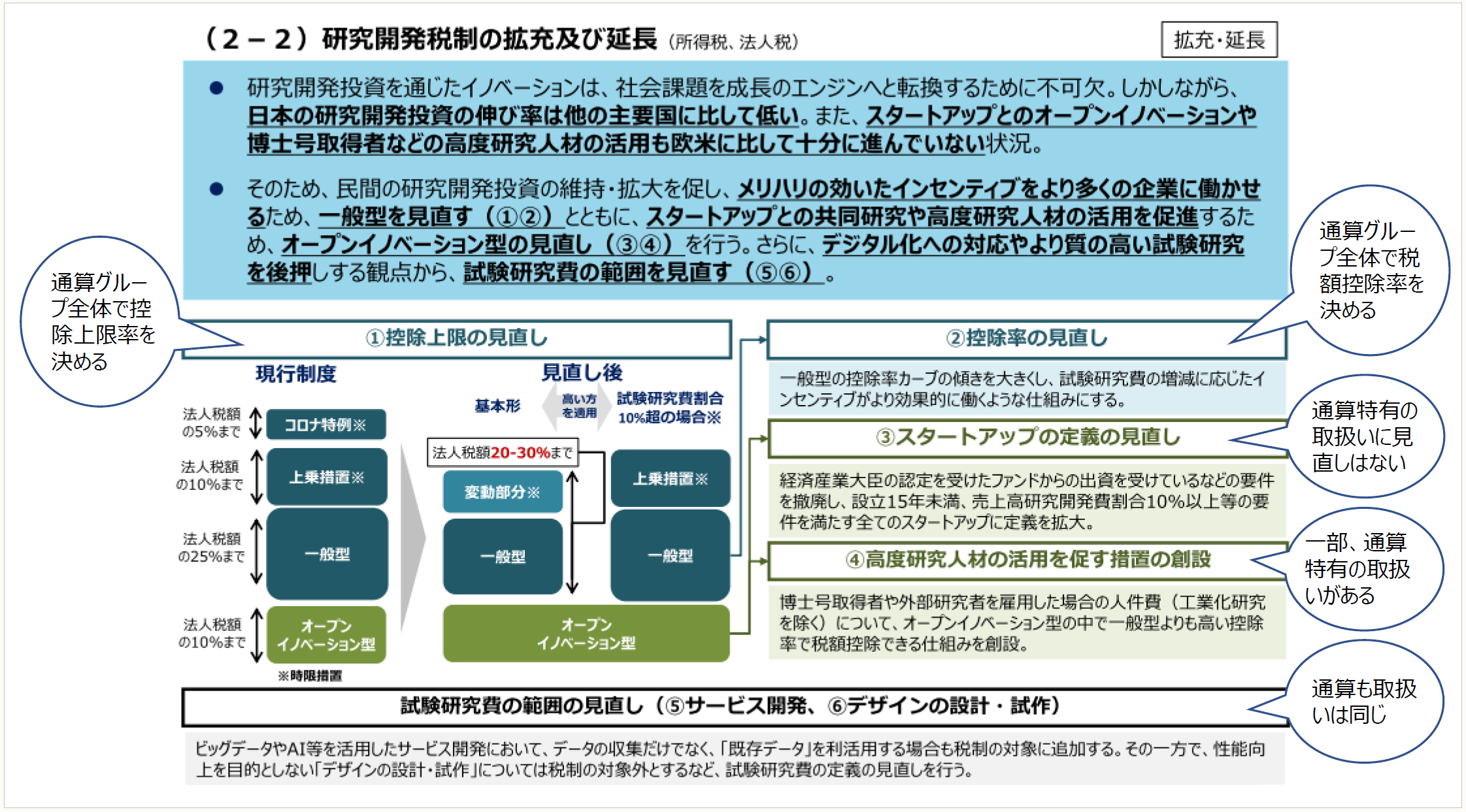

令和5年度税制改正では、研究開発税制の拡充及び延長として、①研究開発型スタートアップの定義の見直し、②試験研究費の範囲の見直し(サービス開発、デザインの設計・試作)、③高度研究人材の活用を促す措置の創設、④一般試験研究費の税額控除制度及び中小企業技術基盤強化税制の税額控除率及び控除上限率の見直しが行われている。グループ通算制度を適用する場合、研究開発税制については、通算グループ全体で税額控除限度額を計算する仕組みであるため、一般試験研究費の税額控除制度及び中小企業技術基盤強化税制の税額控除率及び控除上限率について見直しが行われている。

Ⅱ 残余財産が確定した通算子法人の確定申告書の提出期限の見直し

〔改正内容〕

通算子法人の残余財産の確定の日が通算親法人の事業年度終了の日である場合におけるその通算子法人の法人税、地方法人税、住民税、事業税の確定申告書の提出期限について、損益通算の対象となる他の通算法人の申告期限と一致するように見直しを行う。

以下では、これらのグループ通算制度の取扱いに係る改正事項について解説したい。

なお、本稿の意見に関する部分は、筆者の個人的な見解であることをあらかじめお断りする。

Ⅰ 研究開発税制の見直し

令和5年度税制改正では、研究開発税制の拡充及び延長として次の改正が行われている。

1 研究開発型スタートアップの定義の見直し

2 試験研究費の範囲の見直し(サービス開発、デザインの設計・試作)

3 高度研究人材の活用を促す措置の創設

4 一般試験研究費の税額控除制度及び中小企業技術基盤強化税制の税額控除率及び控除上限率の見直し

※画像をクリックすると別ページで拡大表示されます。

(※) 経済産業省「令和5年度(2023年度)経済産業関係 税制改正について(令和4年12月)」19頁の図を基に筆者一部加工

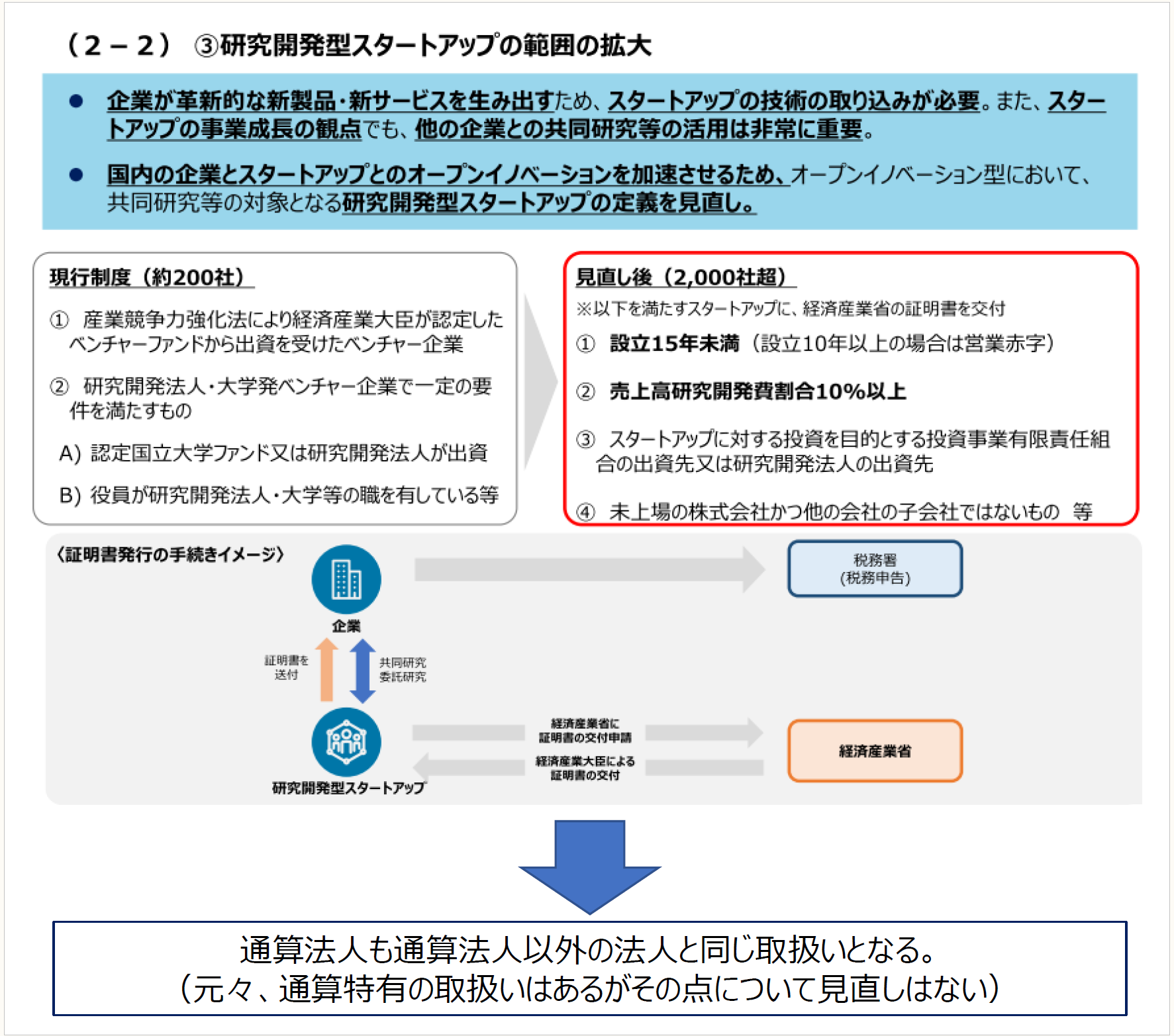

1 研究開発型スタートアップの定義の見直し

研究開発型スタートアップの定義の見直し(注1)については、グループ通算制度特有の取扱いに関する改正は行われていない(措令27の4㉔三)。

(注1) 特定新事業開拓事業者は、特別研究機関等、大学等及び次に掲げるものは該当しないが、その点について見直しは行われていない。

(イ) その法人(通算法人にあっては、他の通算法人を含む)がその発行済株式又は出資(その有する自己の株式又は出資を除く。(ロ)において同じ)の総数又は総額の25%以上を有している他の法人(当該他の法人が通算親法人である場合には、他の通算法人を含む)

(ロ) その法人(通算法人にあっては、その通算法人に係る通算親法人)の発行済株式又は出資の総数又は総額の25%以上を有している他の者(当該他の者が通算法人である場合には、他の通算法人を含む)

(ハ) その法人との間に支配関係がある他の者

※画像をクリックすると別ページで拡大表示されます。

(※) 経済産業省「令和5年度(2023年度)経済産業関係 税制改正について(令和4年12月)」21頁の図を基に一部筆者加工

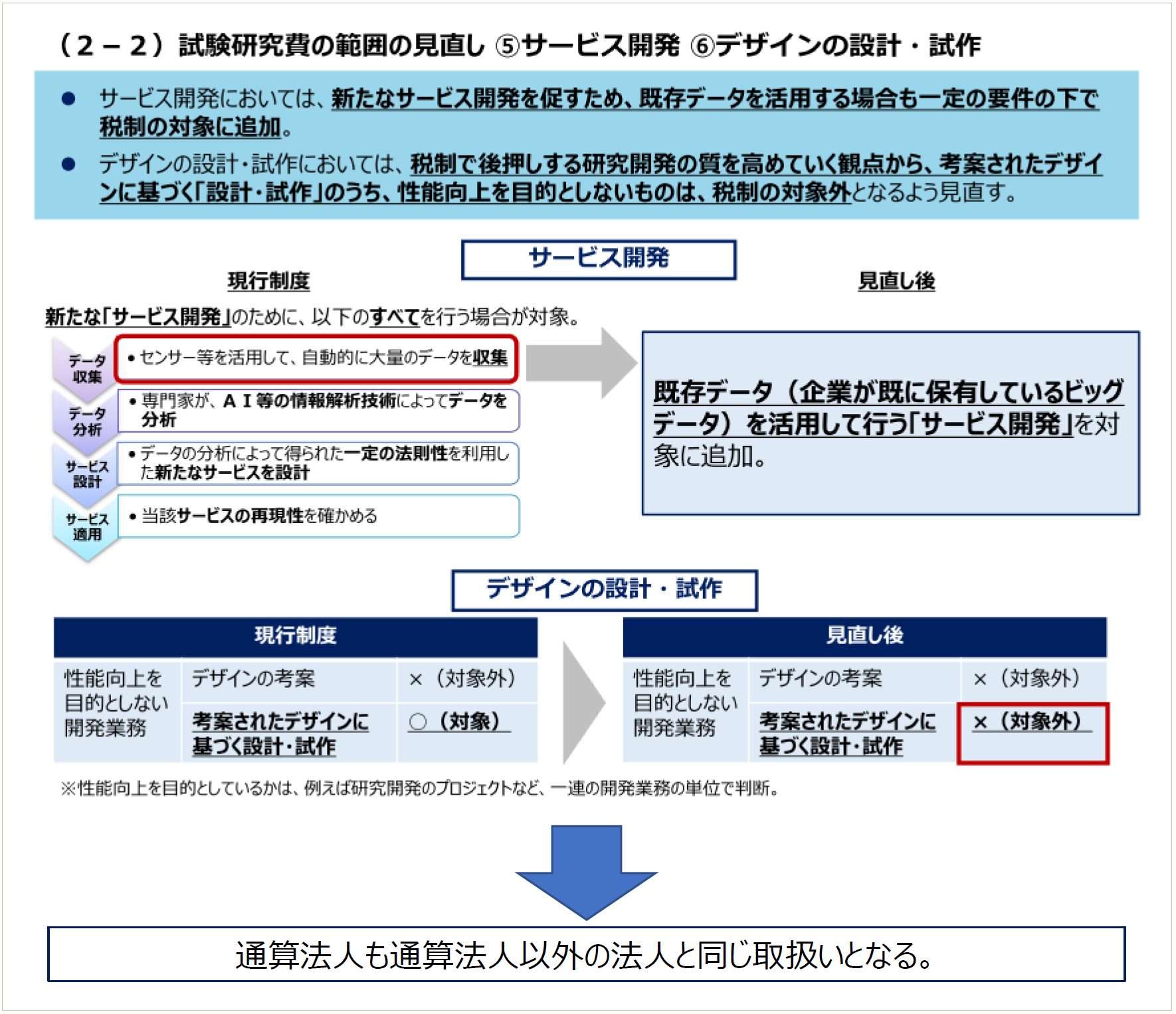

2 試験研究費の範囲の見直し(サービス開発、デザインの設計・試作)

試験研究費の範囲の見直し(サービス開発、デザインの設計・試作)については、グループ通算制度特有の取扱いはないため、グループ通算制度を適用していない場合も適用している場合も同じ取扱いとなる(措令27の4⑥)。

※画像をクリックすると別ページで拡大表示されます。

(※) 経済産業省「令和5年度(2023年度)経済産業関係 税制改正について(令和4年12月)」23頁の図を基に一部筆者加工

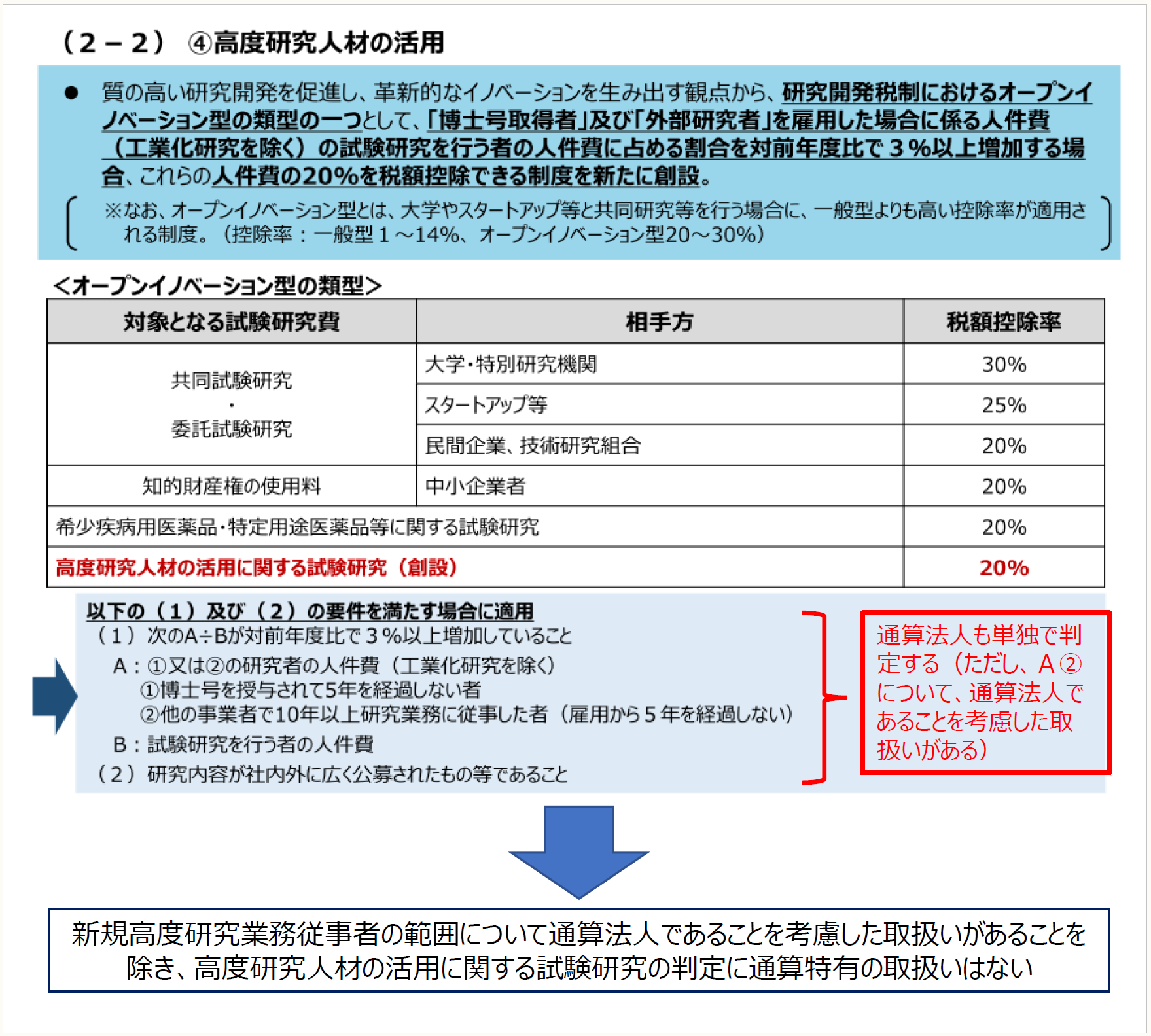

3 高度研究人材の活用を促す措置の創設

令和5年度税制改正では、高度研究人材の活用を促す措置の創設として、特別試験研究費の額に、下記(1)~(3)の要件の全てを満たす試験研究(高度研究人材の活用に関する試験研究)に係る「試験研究費の額(工業化研究に係る試験研究費の額を除く)のうち新規高度研究業務従事者に対する人件費の額」が追加されている(税額控除率は20%)。

この特別試験研究費に該当する「高度研究人材の活用に関する試験研究」に該当するための要件は、グループ通算制度を適用している場合も通算法人単独で判定することとなる(措令27の4㉔十五)。

ただし、新規高度研究業務従事者のうち「他の事業者で10年以上研究業務に従事した者(その法人の雇用から5年を経過していないもの)」について、「その法人」や「他の事業者」について、通算法人であることを考慮した定義としている(措令27の4㉔十五)。

[高度研究人材の活用に係る試験研究に該当するための要件]

以下の(1)~(3)の要件の全てを満たす試験研究をいう。

(1) その法人の役員又は使用人である次に掲げる者(新規高度研究業務従事者)に対して人件費を支出して行う試験研究であること。

① 博士の学位を授与された者(外国においてこれに相当する学位を授与された者を含む)で、その授与された日から5年を経過していないもの

② 他の者(下記(イ)から(ハ)までに掲げるものを除く)の役員又は使用人として10年以上専ら研究業務に従事していた者で、その法人(下記(イ)から(ハ)までに掲げるものを含む)の役員又は使用人となった日から5年を経過していないもの

(イ) その法人(通算法人にあっては、他の通算法人を含む)がその発行済株式又は出資(その有する自己の株式又は出資を除く。(ロ)において同じ)の総数又は総額の25%以上を有している他の法人(当該他の法人が通算親法人である場合には、他の通算法人を含む)

(ロ) その法人(通算法人にあっては、その通算法人に係る通算親法人)の発行済株式又は出資の総数又は総額の25%以上を有している他の者(当該他の者が通算法人である場合には、他の通算法人を含む)

(ハ) その法人との間に支配関係がある他の者

(2) その法人のその事業年度の新規高度人件費割合(A÷B)をその事業年度の前事業年度の新規高度人件費割合で除して計算した割合が1.03以上である場合又はその法人のその事業年度の前事業年度の新規高度人件費割合が0である場合(その事業年度又は当該前事業年度のBが0である場合を除く)にその事業年度において行う試験研究(工業化研究に該当するものを除く)であること。

A:試験研究費の額(工業化研究に該当する試験研究に係る試験研究費の額を除く)のうち新規高度研究業務従事者に対する人件費の額

B:試験研究費の額のうちその法人の役員又は使用人である者に対する人件費の額

(3) 次に掲げる要件のいずれかに該当する試験研究であること。

① その内容に関する提案が広く一般に又は広くその法人の使用人に募集されたこと。

② その内容がその試験研究に従事する新規高度研究業務従事者から提案されたものであること。

③ その試験研究に従事する者が広く一般に又は広くその法人の使用人に若しくは広くその法人の役員及び使用人に募集され、その試験研究に従事する新規高度研究業務従事者がその募集に応じた者であること。

※画像をクリックすると別ページで拡大表示されます。

(※) 経済産業省「令和5年度(2023年度)経済産業関係 税制改正について(令和4年12月)」22頁の図を基に筆者一部加工

〔凡例〕

措令・・・租税特別措置法施行令

(例)措令27の4㉔三・・・租税特別措置法施行令27条の4第24項3号

(続く)

この連載の公開日程は、下記の連載目次をご覧ください。