制度改正と適用要件に注意!

青色欠損金の繰越控除制度

【第1回】

「平成23年12月改正を再確認」

弁護士 木村 浩之

1 はじめに

平成23年12月の税制改正(「経済社会の構造の変化に対応した税制の構築を図るための所得税法等の一部を改正する法律」(平成23年法律第114号))により、青色欠損金の繰越控除につき、その繰越期間が7年から9年に延長されるとともに、中小法人等以外の法人については、その控除額が欠損金額を控除する前の所得金額の100分の80相当額に限られるという、いわゆる「80%ルール」が設けられた(法人税法(以下、法法)57①)。

本稿は、青色欠損金の繰越控除につき、上記税制改正に伴う新制度の適用上の留意点について解説した上で、関連する論点についても解説することにより、改めて同制度の適用に当たっての論点整理を行うものである。

2 80%ルールについて

(1) 適用対象法人

80%ルールの適用対象となるのは、中小法人等以外の法人であり、具体的な適用の有無については、下記表のとおりである(法法57⑪、法人税法施行令(以下、法令)14の10⑥)。

なお、資本金の額が1億円以下であるかどうかなど、中小法人等の要件に該当するか否かについては、各事業年度終了の時を基準として判定されることになる。

A 80%ルールの適用対象となる法人

(a) 資本金の額若しくは出資金の額が1億円を超える普通法人

(b) 大法人(資本金の額又は出資金の額が5億円以上である法人、相互会社及び外国相互会社、法人課税信託に係る受託法人)との間にその大法人による完全支配関係がある(グループ法人による共同での完全支配関係があるような場合を含む)普通法人

(c) 相互会社

(d) 法人課税信託に係る受託法人

B 80%ルールの適用対象とならない法人(中小法人等)

(a) 資本金の額若しくは出資金の額が1億円以下(資本若しくは出資を有しないものを含む)であって、上記Aの(b)~(d)のいずれにも該当しない普通法人

(b) 公益法人等又は協同組合等(法人税法以外の法律によって公益法人等とみなされる法人を含む)

(c) 人格のない社団等

(2) 適用対象事業年度

80%ルールについては、平成24年4月1日以後に開始する事業年度の所得に係る法人税について適用され、同日前に開始した事業年度の所得に係る法人税については、従前どおり100%の繰越控除が認められるものとされている。

したがって、下記表のとおり、最も適用時期の早い3月決算法人については、平成25年3月期の法人税の確定申告から適用されることになり、最も適用時期の遅い2月決算法人については、平成26年2月期の法人税の確定申告から適用されることになる。

〈80%ルールが最初に適用される事業年度〉

3月決算法人 ⇒ 平成25年3月期

4月決算法人 ⇒ 平成25年4月期

5月決算法人 ⇒ 平成25年5月期

:

:

12月決算法人 ⇒ 平成25年12月期

1月決算法人 ⇒ 平成26年1月期

2月決算法人 ⇒ 平成26年2月期

2 繰越期間の延長について

(1) 適用対象欠損金

繰越期間が7年から9年に延長されるのは、平成20年4月1日以後に終了した事業年度において生じた青色欠損金である。同日前に終了した事業年度において生じた青色欠損金については、従前どおり、その繰越期間は7年となっている。

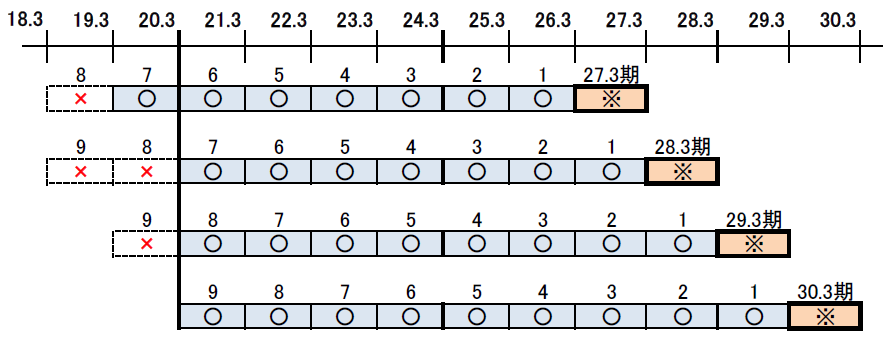

したがって、3月決算の法人を例にすれば、下記表のとおり、平成20年3月期に生じた青色欠損金については、平成27年3月期まで(7年)の繰越控除が認められるにとどまり、平成21年3月期に生じた青色欠損金については、平成30年3月期まで(9年)の繰越控除が認められることとなる。

※…繰越控除の適用事業年度

○…繰越控除が認められる欠損金額の発生事業年度

×…繰越控除が認められない欠損金額の発生事業年度

(2) 関連する税制改正

なお、青色欠損金の繰越期間が9年に延長されたことに伴い、法人税に係る純損失等の金額についての更正の期限も、法定申告期限から9年(従前は7年)に延長されている(国税通則法(以下、通法)70②)。

また、併せて、法人税に係る純損失等の金額についての更正の請求期限も、法定申告期限から9年(従前は1年)に延長されている(通法23①)。

3 帳簿書類保存要件の新設

今回の税制改正により、青色欠損金の繰越控除を受けるための要件として、新たに帳簿書類保存要件が設けられることとなった(法法57⑩)。

すなわち、欠損金額が生じた事業年度の青色欠損金を繰越控除するためには、当該事業年度(繰越控除の適用を受けようとする事業年度ではなく、欠損金額が生じたときの事業年度)の帳簿書類を9年間保存している必要があることとされた。

従前は、青色申告法人については、もともと帳簿書類を7年間保存することが義務付けられていたこともあり、特段、青色欠損金の繰越控除を受けるための要件としては帳簿書類の保存義務は課されていなかった。

ところが、今回、青色欠損金の繰越期間が9年に延長されたことに伴い、青色申告法人の帳簿書類の保存年数(7年)との間に齟齬が生じたことから、改めて青色欠損金の繰越控除の適用要件として9年間の帳簿保存義務が課されることとなった。

したがって、今後は、青色欠損金の繰越控除を受けるために、もともと作成している帳簿書類のほかに別途新たな帳簿書類を作成する必要まではないものの、作成した帳簿書類については、7年間ではなく9年間保存しておくことが必要となる。

次回は上記改正事項を踏まえた同制度適用上、論点となる事項についてまとめる。

(了)