空き家(被相続人の居住用家屋)に係る

譲渡所得の特別控除の特例のポイント

【第1回】

「適用に当たっての留意事項」

税理士 内山 隆一

▷はじめに

平成28年度税制改正により、近年増加する空き家について、地域住民の生活環境への悪影響を未然に防ぎ、より住みやすい環境を確保する観点から、相続によって適切な管理が行われない空き家の増加を抑制するため、相続により取得した一定の家屋で旧耐震基準しか満たしていないものを耐震改修して売却した場合や、家屋を取り壊して敷地を売却した場合の譲渡所得について、3,000万円特別控除を適用できる制度が導入された。

1 制度の内容及び適用要件

相続又は遺贈(死因贈与を含む。以下同じ)によって次の(1)に掲げる被相続人居住用家屋及びその敷地等を取得した個人が、平成28年4月1日から平成31年12月31日までの間に、次の(2)に掲げる対象譲渡をした場合には、居住用財産を譲渡したものとみなして3,000万円特別控除を適用できる。

(1) 被相続人居住用家屋(措法35④)

相続開始直前において被相続人(包括受遺者を含む。以下同じ)の居住の用に供されていた家屋のうち、次に掲げる要件を満たすものをいう。

① 昭和56年5月31日以前に建築されたこと

② 区分所有家屋(マンション)でないこと

③ 相続開始の直前においてその被相続人のみが居住していたものであること

(※) 相続開始前に被相続人が老人ホームなどに入所している場合には、その家屋は「居住の用に供されていた家屋」に該当しないこととされる。

なお、死亡直前に病院に入院しているような場合でも、症状が改善したとしたならば再びその家屋に居住するような状態であれば、「居住の用に供されていた家屋」に該当する。

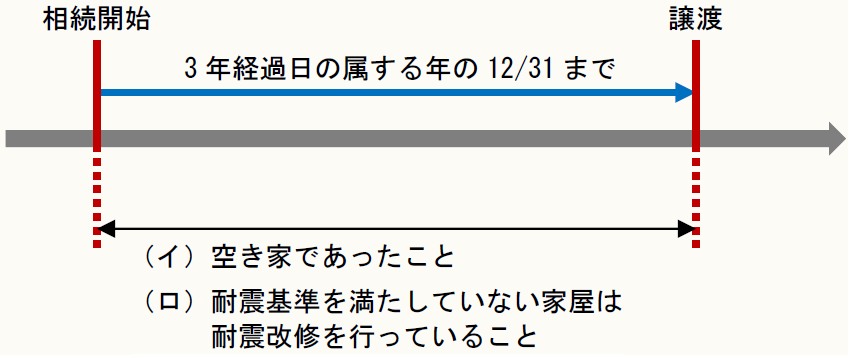

(2) 対象譲渡

相続の開始があった日から同日以後3年を経過する日の属する年の12月31日までの間に行った譲渡対価の額が1億円以下の次に掲げる譲渡で、相続税額の取得費加算の適用を受けないものをいう。

① 被相続人居住用家屋の譲渡又は被相続人居住用家屋及びその敷地の譲渡の場合

(イ) 相続時から譲渡時まで、事業の用、貸付けの用又は居住の用に供されていたことがないこと(空き家であったこと)

(ロ) 譲渡時において、現行の建築基準法の耐震基準に適合していること(相続時に現行の耐震基準に適合していない場合には、耐震改修を行ってから譲渡すること)

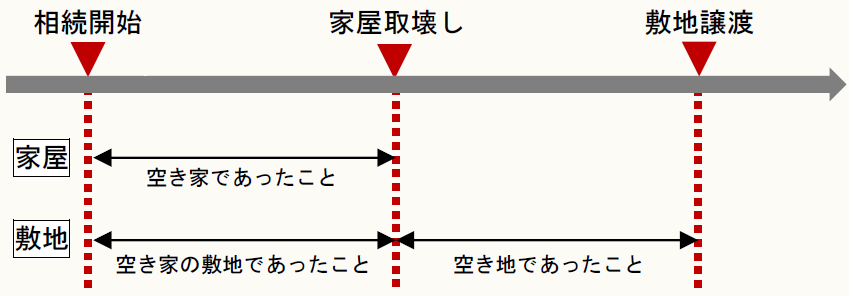

② 被相続人居住用家屋を取壊し等した後におけるその敷地の譲渡の場合

(イ) 家屋は、相続時から取壊し等の時まで、事業の用、貸付けの用又は居住の用に供されていたことがないこと(取壊し等の時まで空き家であったこと)

(ロ) 敷地は、相続時から譲渡時まで、事業の用、貸付けの用又は居住の用に供されていたことがなく、家屋を取壊し等した後譲渡時まで建物等の敷地の用に供されていたことがないこと(空き家の敷地又は空き地であったこと)

2 申告要件

本特例は、確定申告書に、本特例の適用を受けようとする旨等を記載し、かつ、その譲渡による譲渡所得の金額の計算に関する明細書、被相続人居住用家屋及びその敷地の用に供されていた土地等が上記1の要件を満たすことを地方公共団体の長等が確認した旨を証する書類等の添付がある場合に限り適用する。

3 譲渡対価の額が1億円以下であるかどうかの判断基準

本特例は、譲渡対価の額が1億円を超える場合には適用できないこととされているが、被相続人居住用家屋等を分割して譲渡する場合や、贈与(低額譲渡を含む)が行われた場合には、次のように取り扱う。

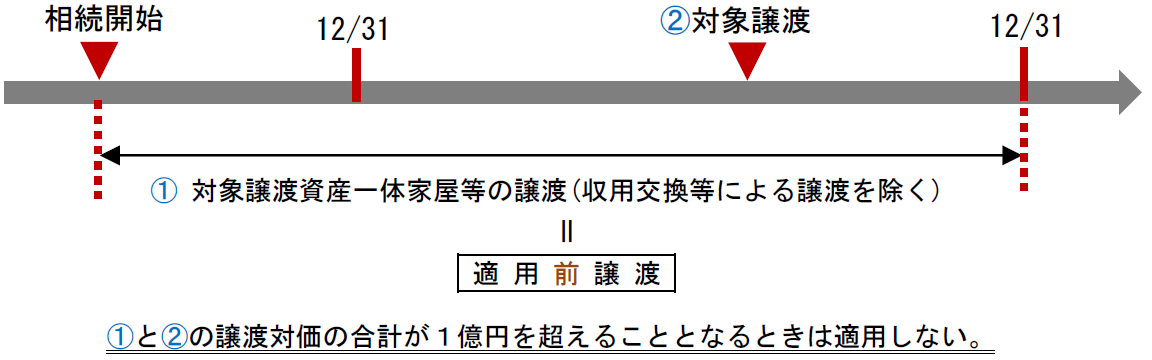

(1) 次に掲げる適用前譲渡に係る対価の額と対象譲渡に係る譲渡対価の額との合計額が1億円を超えることとなるときは、本特例は適用しない。

《適用前譲渡》

被相続人居住用家屋又はその敷地等を取得した相続人(包括受遺者を含む。以下「居住用家屋取得相続人」という)が、その相続時から本特例を受ける者の対象譲渡をした日の属する年の12月31日までの間に行った、その対象譲渡をした資産と相続開始の直前において一体として被相続人の居住の用に供されていた家屋又はその敷地の用に供されていた土地等(以下「対象譲渡資産一体家屋等」という)の譲渡(収用交換等による譲渡等を除く)をいう。

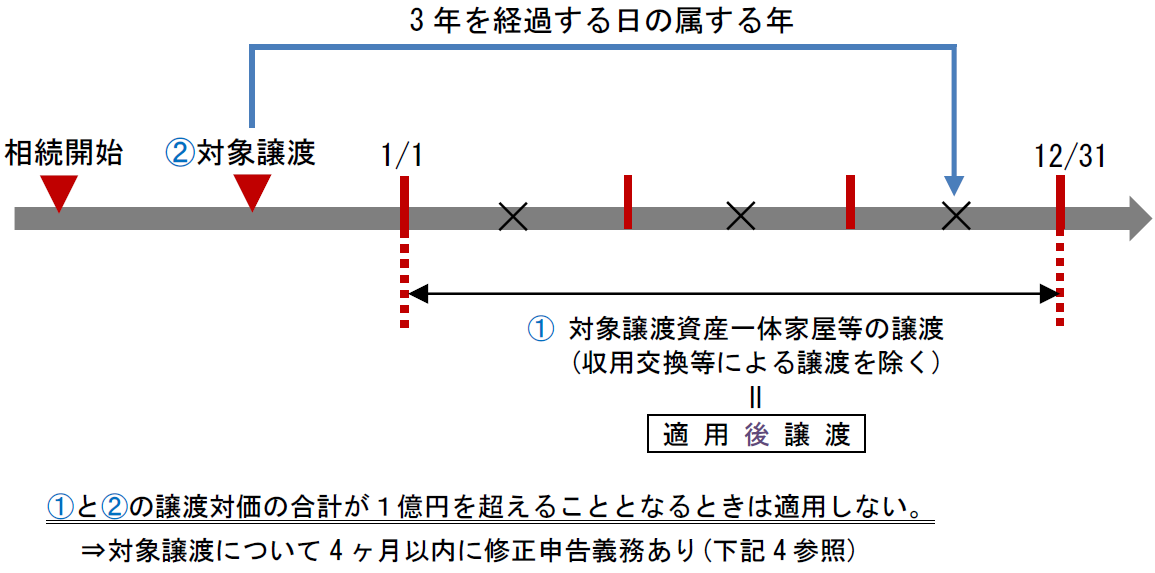

(2) 次に掲げる適用後譲渡に係る対価の額と対象譲渡に係る譲渡対価の額(適用前譲渡があるときは上記(1)の合計額)との合計額が1億円を超えることとなるときは、本特例は適用しない。

《適用後譲渡》

居住用家屋取得相続人が、本特例を受ける者の対象譲渡をした日の属する年の翌年1月1日からその対象譲渡をした日以後3年を経過する日の属する年の12月31日までの間に行った、対象譲渡資産一体家屋等の譲渡(収用交換等による譲渡等を除く)をいう。

(3) 上記(1)又は(2)の適用前譲渡又は適用後譲渡が贈与(低額譲渡を含む)によるものである場合の譲渡対価の額は、その贈与等の時における価額として取り扱う。

これは、法人に対する贈与や低額譲渡については時価で譲渡があったものとみなされるため、1億円の判定についても時価で行うというものである。

4 上記2(2)に該当する場合における義務的修正申告

(1) 対象譲渡につき3,000万円特別控除の適用を受けた者が、上記2(2)に該当することとなった場合には、その該当することとなった適用後譲渡が行われた日から4ヶ月以内に、その3,000万円特例控除を適用した年分の所得税について修正申告をしなければならない。

(2) 上記(1)に該当する場合において、修正申告書の提出がないときは、納税地の所轄税務署長が更正を行う。

(3) 上記(1)の修正申告書を期限内に提出した場合には、期限内申告書とみなし附帯税は課されない。

5 他の相続人に対する通知等

(1) 3,000万円特別控除の適用を受けようとする者は、他の居住用家屋取得相続人に対し、対象譲渡をした旨、対象譲渡をした日その他参考となるべき事項を通知しなければならない。

(2) 上記(1)の通知を受けた居住用家屋取得相続人で適用前譲渡をしている者は、その通知を受けた後遅滞なく、その通知をした者に対し、その譲渡をした旨、その譲渡をした日、その譲渡対価の額その他参考となるべき事項の通知をしなければならない。

(3) 上記(1)の通知を受けた居住用家屋取得相続人で適用後譲渡をした者は、その適用後譲渡をした後遅滞なく、その通知をした者に対し、その譲渡をした旨、その譲渡をした日、その譲渡対価の額その他参考となるべき事項の通知をしなければならない。

(了)