※この記事は会員以外の方もご覧いただけます。

〈令和5年度改正及び改正通達を踏まえた〉

生前贈与加算・相続時精算課税制度のポイント

【第3回】

「相続時精算課税制度の見直し②」

~被災土地・建物の特例~

太陽グラントソントン税理士法人

パートナー 税理士 佐藤 達夫

1 被災土地・建物の特例

(1) 改正の内容

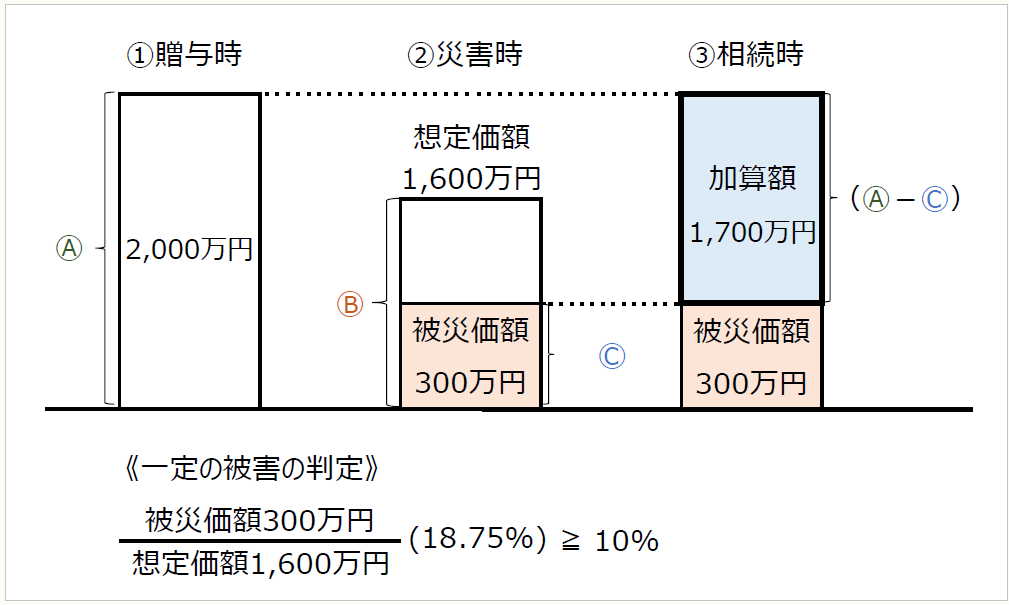

相続時精算課税の適用を受けて取得した土地又は建物が、贈与日からその特定贈与者の死亡に係る相続税の期限内申告書の提出期限までの間に、令和6年1月1日以後の災害(※1)によって一定の被害を受けた場合(※2)には、税務署長の承認を受けることにより、相続税の課税価格へ加算又は算入される土地又は建物の価額を、その贈与時の価額から災害による被災価額を控除した残額とすることができる(措法70の3の3①、措通70の3の3-1)。

(※1) 災害は、震災、風水害、火災、冷害、雪害、干害、落雷、噴火その他の自然現象の異変による災害及び火災、鉱害、火薬類の爆発その他の人為による異常な災害並びに害虫、害獣その他の生物による異常な災害をいう(措令40の5の3①)。

(※2) 被害を受けた場合とは、土地又は建物が災害により物理的な損失(例えば、地割れ等土地そのものの形状が変わったことによる損失又は建物の損壊及び滅失等)を受けた場合をいい(措通70の3の3-2)、一定の被害とは、その土地の贈与時の価額又は建物の想定価額のうち、被災価額の占める割合が10%以上となる被害をいう。

〈特例の計算イメージ〉

(例) 建物が被災した場合

(注) 国税庁HP「令和5年相続税及び贈与税の税制改正のあらまし」3頁の図を筆者一部加工

(2) 適用を受けるための要件

この規定の主な適用要件は、次のとおりである(措法70の3の3①)。

① 災害によって被害を受けた土地又は建物が、相続時精算課税の適用を受けて取得したものであること(土地又は建物には、土地の上に存する権利及び構築物は含まれない(措通70の3の3-1))

② 土地又は建物が、贈与日からその特定贈与者の死亡に係る相続税の期限内申告書の提出期限までの間に災害によって被害を受けたこと

③ 災害による被害が、次の財産の区分に応じ、それぞれ次に定める程度の被害であること(措令40の5の3③)

- 土地:土地の贈与時の時価のうちに被災価額(※1)の占める割合が10分の1以上となる被害

- 建物:建物の災害発生日における想定価額(※2)のうちに被災価額の占める割合が10分の1以上となる被害

(※1) 被災価額は、被害を受けた土地又は建物ごとに、土地又は建物が災害により被害を受けた部分の価額(原状回復費用など)から保険金、損害賠償金などにより補填される金額を控除した残額になる(措令40の5の3②二)。

なお、被災価額は、土地は贈与時の価額、建物は想定価額が限度となる(措令40の5の3④、措通70の3の3-12)。また、保険金、損害賠償金などにより補填される金額が確定していない場合には、見積額に基づいて計算する(措通70の3の3-6)。

(※2) 想定価額は、建物の贈与時の価額に災害発生日における当該建物の使用期間のうちの未経過年数を、贈与日における当該建物の使用期間のうちの未経過年数で除して得た数を乗じて計算した金額をいう(措令40の5の3②一)。

具体的な算定方法は、次のとおりである(措通70の3の3-4)。

A ×(B-C)/B

A:災害により被害を受けた建物の特定贈与者からの贈与時の価額

B:次に掲げる建物の区分に応じ、それぞれ次に定める年数

・建物を贈与により取得した日において、建物の想定使用可能期間(建物の全部が事務所用であるものとした場合の耐用年数)の年数の全部を経過している建物

⇒ 次の算式により算出した年数

建物の想定使用可能期間の年数 × 20/100

・上記の建物以外の建物

⇒ 次の算式により算出した年数

(想定使用可能期間の年数-新築の日から贈与の日までの期間の年数)+ 新築の日から贈与の日までの期間の年数 × 20/100

C:建物の贈与の日から災害が発生した日までの期間の年数(Bの年数を限度とする)

④ 受贈者が、災害により被害を受けた土地又は建物について贈与を受けた日から災害が発生した日まで引き続き所有していること(措通70の3の3-10)

⑤ この規定の適用を受けようとする土地又は建物の取得に係る贈与税について、「災害被害者に対する租税の減免、徴収猶予等に関する法律」の規定を受けないこと又は適用を受けていないこと(措令40の5の3⑤、措通70の3の3-15)

(3) 適用を受けるための手続き

受贈者は、原則として災害が発生した日から3年以内に、災害による被害を受けた部分の価額などを記載した申請書(※1)及び添付書類(※2)を贈与税の納税地の所轄税務署長に提出する必要がある(措法70の3の3①、措令40の5の3⑤⑥、措規23の6の2④)。また、申請をした後に被災価額に変動が生じた場合には、遅滞なく、贈与税の納税地の所轄税務署長に届け出る必要がある(措令40の5の3⑨、措規23の6の2⑦⑧)。

(※1) 申請書には、受贈者及び特定贈与者の氏名及び住所又は居所、災害により被害を受けた財産、災害が発生した日、災害による被害額及び保険金、損害賠償金などにより補填される金額などを記載する。

(※2) 添付書類は、贈与日から災害発生日まで継続所有していたことがわかる書類、り災証明書、原状回復に要する費用の見積書、保険金や損害賠償金などにより補填される金額がわかる書類などである。

(4) 適用時期

この改正は、相続時精算課税による贈与を受けた土地又は建物が、令和6年1月1日以後に、災害により被害を受けた場合に適用される(改正法附則51⑤、措通70の3の3-1)。

2 実務上のポイント

(1) 令和5年12月31日までに相続時精算課税により贈与を受けた土地又は建物が、令和6年1月1日以後に災害により被害を受けた場合についても適用される(措通70の3の3-1(注)1)。

(2) 相続時の課税価格に加算又は算入される土地又は建物の価額は、贈与時の価額から災害による被災価額を控除した残額になる。被災価額の上限は想定価額であるため、例えば、建物が流失等し、贈与時の価額を大きく上回る原状回復費用がかかってしまう場合においても、贈与時の価額と想定価額の差額については、必ず、相続税の課税価格に加算又は算入されることになる。

〔凡例〕

措法・・・租税特別措置法

措令・・・租税特別措置法施行令

措規・・・租税特別措置法施行規則

措通・・・租税特別措置法関係通達

改正法附則・・・所得税法等の一部を改正する法律(令和5年法律第3号)附則

(例)措法70の3の3①・・・租税特別措置法第70条の3の3第1項

(了)

この連載の公開日程は、下記の連載目次をご覧ください。