高額特定資産を取得した場合の

納税義務の免除の特例及び簡易課税制度の特例

【第1回】

「改正の概要及びその背景」

アースタックス税理士法人

税理士 島添 浩

① 改正の概要とその背景

平成28年度の税制改正により、事業者(免税事業者を除く)が簡易課税制度の適用を受けない課税期間中に高額特定資産の仕入れ等を行った場合には、その高額特定資産の仕入れ等の日の属する課税期間の翌課税期間から、その仕入れ等の日の属する課税期間の初日以後3年を経過する日の属する課税期間までの各課税期間においては、事業者免税点制度及び簡易課税制度の適用を受けることができなくなった。

なお、「高額特定資産」とは、一の取引の単位につき、課税仕入れに係る支払対価の額(税抜)が1,000万円以上の棚卸資産又は調整対象固定資産(※)をいう。

(※) 調整対象固定資産とは、棚卸資産以外の資産で、建物、建物附属設備、構築物、機械及び装置、車両運搬具、工具器具備品その他の資産で、一の取引単位の価額(税抜)が100万円以上のものをいう。

本規定が創設された背景としては、仕入時の課税期間で「原則課税」により仕入税額控除を行い、仕入時の課税期間の翌課税期間において簡易課税制度を選択して仕入税額控除(みなし規定)を行うことで課税仕入れの2重控除となるケースがあり、問題視されていた。

そこで、高額特定資産を取得した場合には、その資産の仕入れ等の課税期間から3年間は、課税事業者となり、かつ、原則課税が強制適用されることとなった。

なお、本規定は、自己が資産等を建設する場合で、その建設費用のうち課税仕入れの支払対価の額の累計額(税抜)が1,000万円以上となった場合にも適用されることとなっている。

本規定は、平成22年度税制改正で創設された調整対象固定資産(税抜100万円以上の資産)の仕入れ等を行った場合の特例規定(納税義務の免除の特例及び簡易課税制度の特例)と同様の規定となる。

ただし、本規定における高額特定資産は、棚卸資産、調整対象固定資産、自ら建設等をした資産(以下、「自己建設高額特定資産」という)を対象としており、棚卸資産及び自己建設高額特定資産も含まれることに注意が必要である。

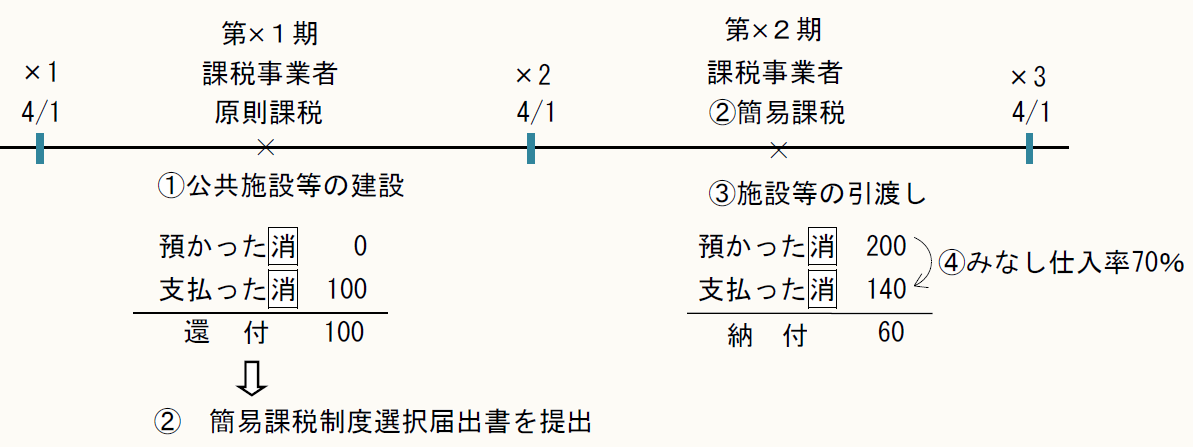

② 簡易課税制度による2重控除スキーム(改正前)

PFI事業(※)を行う目的で設立された特定目的会社(SPC)が、そのPFI事業のための高額な資産(公共施設等)を取得した課税期間に原則課税によりその取得に係る課税仕入れ等について仕入税額控除の適用を受け、翌課税期間以後にその公共施設等の完成・引渡しを行った際に、簡易課税制度を適用することで、2重に仕入税額控除を受けることとなる。

(※) PFI(Private Finance Initiative)事業とは、公共施設等の整備等に関する事業であって、民間の資金、経営能力及び技術的能力を活用することにより効率的かつ効果的に実施されるものをいう。

《消費税計算の流れ》

① 公共施設等の建設をする(課税仕入れの発生)

② 第×1期目に届出書を提出し、第×2期目に簡易課税制度を選択する

③ 第×2期目に施設等の引渡しを行う(課税売上げの発生)

④ 第×2期目を簡易課税制度で計算する(課税売上げの70%が課税仕入れとなる)

公共施設等の建設等をした課税期間(第×1期)はその施設の建設等のみで引渡しは行っていないため、課税売上げは生じない。また、第×1期においては公共施設等の建設等に係る課税仕入れのみ生じているため、原則課税を採用すれば課税売上げに対応させその仕入れに係る消費税の控除を受け、還付を受けることとなる。

そして、第×1期に簡易課税制度選択届出書を提出することで、公共施設等の引渡し課税期間(第×2期)において簡易課税の適用を受けることとなり、その施設の引渡しが課税売上げになるため、その売上に対してみなし仕入率(建設業70%)を適用することとなる。

したがって、第×1期で建設等に係る税額控除をしているにもかかわらず、本来課税仕入れが生じていない第×2期においても再度税額控除するという、いわゆる2重控除というスキームとなっている。

* * *

次回より本改正について、「高額特定資産を取得した場合」と「自己建設高額特定資産を建設等した場合」に分けて解説していく。

(了)

この連載の公開日程は、下記の連載目次をご覧ください。