法人税改革における『減価償却方法の見直し』が

企業経営へ与える影響

【第1回】

「減価償却費の償却方法と課税の公平」

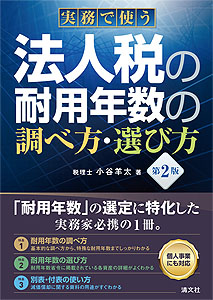

税理士 小谷 羊太

はじめに

平成26年の政府税制調査会では、平成27年度税制改正における法人税率の引下げに伴う代替財源策として、減価償却制度については次のような見直し案が検討されている(下線筆者)。

【参考資料①】

政府税制調査会(第3回 法人課税ディスカッショングループ(2014年4月14日))

「(法人課税DG3)租税特別措置・加速度償却」

【経緯・現状】

〇 減価償却方法については、建物は「定額法」、機械装置等については「定額法」又は「定率法」を選択可能。

〇 平成19年度改正において、国際的なイコールフッテイング確保の観点から、償却可能限度額及び残存価額を廃止するとともに、250%定率法を導入。平成23年度改正において、法人実効税率引下げに伴う課税ベース拡大の一環として、定率法の償却率を定額法の250%から200%に引き下げ。

(注) 減価償却とは、固定資産が長期にわたって収益を生み出す源泉であり、その取得に要した金額が将来の収益に対する費用の一括前払の性質を有することに鑑み、その使用又は時間の経過に応じて徐々に費用化する仕組み。その方法として、主に、以下の二つがある。

・毎期均等額の減価償却費を計上する「定額法」・・減価償却資産が概ね均等に使用されている場合に適合する方法

・毎期首の未償却残高に一定率を乗じた減価償却費を計上する「定率法」・・初期段階での生産性が高い減価償却資産について適合する方法

【見直しの視点】

〇 機械装置等の減価償却方法(「定額法」又は「定率法」)の選択の柔軟性は、その資産の使用実態に合わせた適切な減価償却費の計上を目的とするものであるが、法人課税において減価償却方法の選択制を認めている結果、課税上有利な減価償却方法が選択されるおそれがある。

〇 その結果、経済的な実態とは関係なく、早期の投資回収が可能となったり、手元キャッシュフローが増加することにより、投資判断をゆがめるおそれがあり、収益力の低い投資を助長する結果とならないか。このことは、より高い収益力につながる投資を促すとの成長戦略の観点からも問題ではないか。

〇 また、同様の資産について同様の使用実態にあるにもかかわらず、法人によって減価償却方法が異なることとなる結果、法人間の税負担の不均衡を生じるおそれがあるのではないか。

〇 これらを踏まえ、資産の使用実態を考慮しない法人の任意による減価償却方法の選択可能性は縮減していくべきではないか。

〇 独は2008年に定額法を採用するなど、減価償却制度の見直しが国際的な動きとなっているとも見られる。

【参考資料②】

政府税制調査会(2014年6月27日)

「法人税の改革について」

【現状】

機械・装置等の減価償却の方法について、定額法と200%定率法の選択適用が認められている注。

(注) 定額法は、償却費の額が毎年同額となる償却方法。定率法は、毎期首の未償却残高に一定率を乗じて減価償却費を計上する償却方法であり、現行、初年度の償却費が定額法の200%となるよう償却率が設定されている。

【改革の方向性】

減価償却方法の選択の柔軟性は、資産の使用実態に合わせた適切な減価償却費の計上が目的だが、実際はその時々の損益状況に応じた節税効果の観点から選択が行われているおそれがある。特に初期の償却限度額が大きくなる定率法は、所得操作の可能性を大きくする。また、同様の資産について同様の使用実態があるにもかかわらず、法人によって減価償却方法が異なるという不均衡を生じさせるおそれがある。

近年IFRS(国際会計基準)の導入や事業のグローバル化に伴うグループ内会計の統一化などを背景に、減価償却方法を定率法から定額法に見直す動きが見られる。また、課税ベース拡大の一環として減価償却制度の見直しを行うことが国際的な動きとなっており、ドイツでは2008 年の法人税改革において、定率法を廃止し定額法に一本化した。

このような観点から、定率法を廃止し、定額法に一本化すべきである。その際、デフレ脱却に向けた「集中投資促進期間」において様々な政策対応が採られていることとの整合性を踏まえて検討する必要がある。

また、減価償却は使用実態に合わせて行うこととされているが、償却限度額の範囲内で償却費の計上が任意でできるようになっており、この制度は適正な期間損益の計算を損なっているのではないかとの指摘もあった。

本連載では、このような経緯・現状と視点を前提に、減価償却方法の見直しが検討されているなか、企業側の減価償却の考え方やその計上の意味について、あらためて検討したい。

今回は「減価償却費の償却方法と課税の公平」という視点で検討する。

◆減価償却費は徐々に計上する費用

減価償却資産は「使用したり、時の経過によりその価値が減少するもの」である。

使用や時の経過によりその価値が減少する資産がその前提となっているので、取得時に支出した資金は、取得時の一時の費用とするのではなく、使用頻度や時の経過によりその減少した価値(減価)部分を徐々に費用とすることになっている。

◆減価償却費は売上げに貢献する費用

しかし、減価償却費として当期の費用に計上すべき金額は、単に減価した部分を費用として認識するのではなく、事業活動に必要なもの、つまり売上げを獲得するために必要となった費用としての側面も持ち合わせている。

◆損益の面と貸借の面としての前提

損益の面から捉えた減価償却費の計上は、当期の売上げに貢献した原価としての適正額を減価償却費として計上すべきである、という前提があり、貸借の面から捉えた減価償却費の計上は、当期に価値が減少した部分を費用として認識し、減価する、という前提がある。

減価償却費の計上は、上記の両考え方をバランスよく汲み取った上で金額を算定し計上すべきである。

◆合理的に算出するための選択肢

現行の法人税法では、上記のような考え方を前提として、減価償却費の算定方法については、資産の種類によって定額法や定率法、生産高比例法などの償却方法が用意されている。

つまり、当社のその減価償却資産の使用状況や当期の売上げに貢献するあり方により、限られた範囲ではあるが、合理的に算出できるように複数の選択肢が与えられているのである。

◆使用目的により償却方法は変わる

償却方法の選択にあっては、例えば器具備品であるパソコンを例にしてみると、当社で使用するパソコンは総務における使用で、インターネットによる情報収集やメールでのやりとり、小規模の経理など、総合的な事務処理をするために使用する目的で購入し、4~5年に一度程度入替えをすれば十分に業務が遂行できるもの、という位置づけにあるのであれば、法定耐用年数4年をかけて定額法で償却をすれば十分に期間損益の適正化、販売費一般販管費としての計上を満たすことができるのではないだろうか。

しかし、同じパソコンであっても、当社がデザイン会社であるなど、そこで使用するパソコンは常に最新機能を備えたものであることが望ましいような前提があるのであれば、少なくとも2~3年周期で最新機能を備えた新しいものを早々に購入する必要がある会社となる。

このような会社が使用するパソコンであれば、定率法により早期償却を実現させるべきこととなる。

また、例えば機械装置であればその生産状況や稼働状況により、さらに会社によっては生産数や稼働時間も、その機械装置の設備の種類により様々であることが想定される。

生産数や稼働時間が少なかった場合には、法人税法では償却限度額以下の償却費の計上による償却不足を認めているので、計上する償却費は売上げに対する貢献度や使用状況により加減をすることができる。

逆に通常の稼働を超えた生産を行ったのであれば、税務署への届出により増加償却などの特別な追加の償却も認められている。

◆選択の機会は不公平ではない

上記のようにその選択肢が多様にあることにより、会社ごとに減価償却費の計上の仕方によっては、法人間の税負担の不均衡を生じるおそれがあるのではないか、という考え方もあるようであるが、法律上の「公平」とは、同一条件であるにもかかわらず、A事業者が許されるのにB事業者は許されない、という場合に初めて不公平とされるのであり、A事業者にもB事業者にも均等にその選択の機会が与えられており、かつその選択肢を事業者自らが判断し、適用することができるのであれば、それはその結果、たとえ税負担が不均衡になろうとも「課税の公平」は守られているということに留意しなければならない。

むしろ、特定の会社の使用目的に適していない償却方法の強要があることのほうが課税の公平を阻害する恐れがある。つまりデザイン会社で使用するパソコンと一般会社で使用するパソコンでは、その使用状況や目的が全く違うにもかかわらず、同じ「パソコン」という器具の種類により、一般事務機器として使用した場合に適した償却方法しか認めないようにする、というのはルール変更という視点においては、いささかトンチンカンであることはいうまでもない。

国が定めた法定耐用年数が4年の資産であろうが10年の資産であろうが、さらに定額法で償却すると定めようが、実務上、2~3年で買換えが必要となる会社であれば、国の思惑には関係なく、時期早々に買換えが必要となる。つまり、買換えが実現できる会社であれば、会計的には多額の残存帳簿価額を除却処理することとなるであろうから、正しい期間損益の適正化は図れない結果となる。逆に買換えが実現できない会社であれば、使用する機器が古いために同業との競合に敗れ、淘汰される会社が増えることも想定できる。

本末転倒とはまさにこのことではないだろうか。

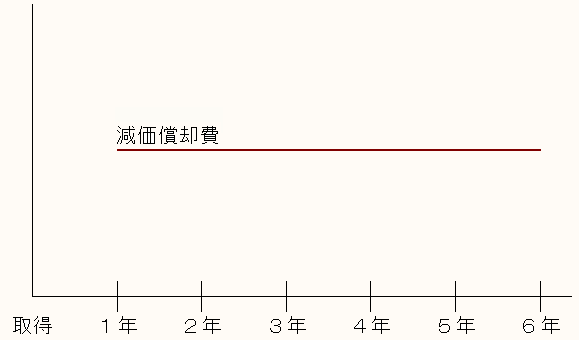

【参考】 定額法と定率法

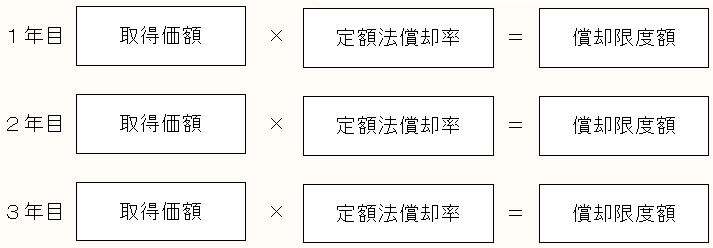

●定額法

定額法は、資産を取得してから耐用年数に応じて、毎期定額で減価償却費を計上する方法。取得価額を基礎に償却率を乗じて減価償却費を算出するため毎期の償却費は一定額となる。

※償却限度額の算出方法

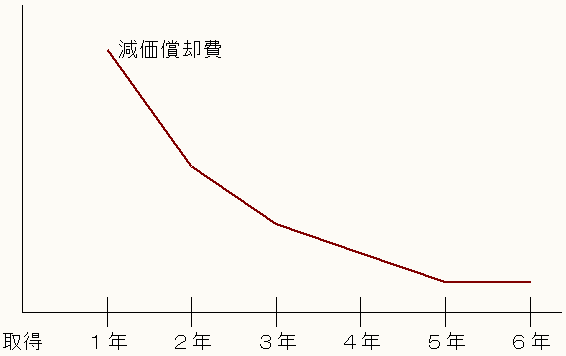

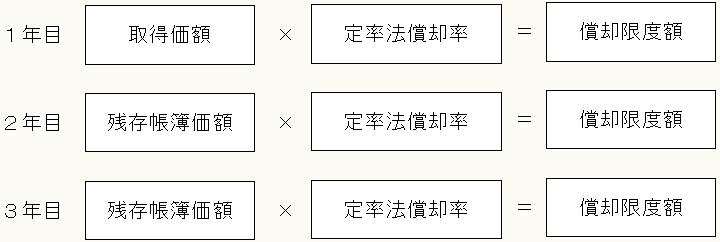

●定率法

資産を取得してから初期段階において多くの減価償却費を計上する方法。残存帳簿価額を基礎に償却率を乗じて減価償却費を算出するため、償却が進むにつれ毎期の償却費は減少する。

※償却限度額の算出方法

(了)

次回は10/23(木)に掲載されます。