企業版ふるさと納税(地方創生応援税制)の制度解説

【第1回】

「国税・地方税にまたがる税額控除の仕組み」

辻・本郷税理士法人

税理士 安積 健

1 はじめに

平成28年度税制改正により地方創生応援税制が創設された。いわゆる「企業版ふるさと納税」である。

地方から東京圏への一極集中が続く中、地方を活性化し、人口の減少に歯止めをかけるため、安倍政権は2014年9月以降、「地方創生」をキーワードに、地方対策に取り組んでいる。本制度は、地方への本社機能の移転や拡充を税制面から支援する昨年度の地方拠点強化税制に続く措置と考えることができる。

本制度により、次のような効果が期待されている。

(ア) 企業の創業地への貢献や地方創生のプロジェクトに取り組む地方への貢献を促進

(イ) 地方公共団体が自らの地方創生の取組みを企業にアピールすることで自治体間競争を促進

(ウ) 本社機能の移転促進税制の補完

2 制度の概要

本制度は、青色申告法人が改正地域再生法の施行日である平成28年4月20日から平成32年3月31日までの間に認定地方公共団体に対して特定寄附金を支出した場合に、一定の税額控除を受けることができるとするものである。

税額控除は、国税(法人税)と地方税(法人事業税、法人住民税)から控除を受けることになる。しかし、本制度は地方活性化のための措置であるため、地方税から優先して税額控除し、地方税から引ききれない場合(正確には、法人住民税法人税割から控除しきれない場合)のみ法人税から税額控除することが認められる。

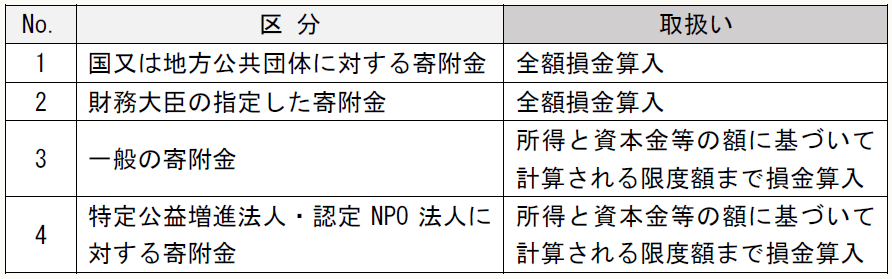

本制度の創設前より、地方公共団体に対する寄附は法人税法上、優遇されてきた。すなわち、法人税法上、寄附金については損金算入限度額の範囲内で損金に算入することが認められているが、国又は地方公共団体に対する寄附は損金算入が制限される寄附金からは除外されており、その支出額の全額の損金算入が認められるところである(下図参照)。

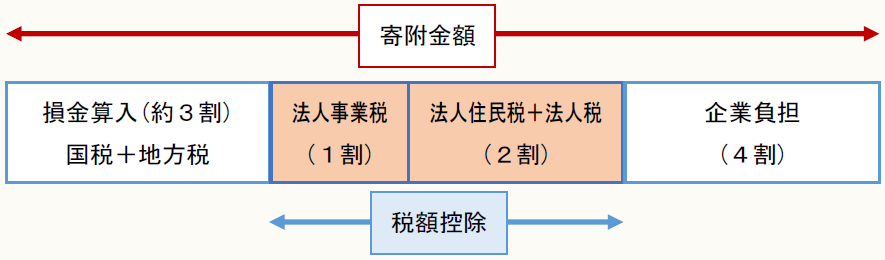

その結果、寄附した金額の実効税率相当額(約3割)の、法人税、法人事業税、法人住民税の税額軽減効果を得ることができる。

3 税額控除額の計算

本制度の創設により、地方公共団体に対する寄附のうち特定寄附金に該当するものについては、上述した全額損金算入による軽減効果とは別に、下記の通り税額控除を受けることが可能となる。

(1) 法人事業税の税額控除

〇平成29年3月31日までに開始する事業年度

控除税額=当該事業年度に支出した特定寄附金の額の合計額×10%

(当該事業年度の事業税額×20%が限度)

〇平成29年4月1日以後に開始する事業年度

控除税額=当該事業年度に支出した特定寄附金の額の合計額×10%

(当該事業年度の事業税額×15%が限度)

(2) 法人住民税(道府県民税・市町村民税)の税額控除

(ア) 道府県民税

〇平成29年3月31日までに開始する事業年度

控除税額=当該事業年度に支出した特定寄附金の額の合計額×5%

(当該事業年度の道府県民税法人税割額×20%が限度)

〇平成29年4月1日以後に開始する事業年度

控除税額=当該事業年度に支出した特定寄附金の額の合計額×2.9%

(当該事業年度の道府県民税法人税割額×20%が限度)

(イ) 市町村民税

〇平成29年3月31日までに開始する事業年度

控除税額=当該事業年度に支出した特定寄附金の額の合計額×15%

(当該事業年度の市町村民税法人税割額×20%が限度)

〇平成29年4月1日以後に開始する事業年度

控除税額=当該事業年度に支出した特定寄附金の額の合計額×17.1%

(当該事業年度の市町村民税法人税割額×20%が限度)

(注) 2以上の都道府県又は2以上の市町村において事務所等を有する法人については、法人事業税からの控除額は課税標準額を基準として按分し、法人住民税からの控除額は従業者数を基準として按分する。

(3) 法人税の税額控除

控除税額は次の①と②のいずれか少ない金額(当該事業年度の調整前法人税額×5%が限度)。

① 当該事業年度に支出した特定寄附金の額の合計額×20%-法人住民税額から控除される金額(=調整前法人税額×1.4%又は2.58%(※))

② 当該事業年度に支出した特定寄附金の額の合計額×10%

(※) 平成29年4月1日前に開始した事業年度においては2.58%、平成29年4月1日以後に開始した事業年度においては1.4%

上記①において、法人住民税額から控除される金額として、「調整前法人税額の1.4%又は2.58%」とあるのは、住民税の控除限度額である「住民税法人税割×20%」を(調整前)法人税額をもとに算定した場合の割合である。

すなわち、平成29年4月1日前開始事業年度については、12.9%(道府県民税3.2%+市町村民税9.7%)×20%=2.58%、平成29年4月1日以後開始事業年度については、7.0%(道府県民税1.0%+市町村民税6.0%)×20%=1.4%による。

* * *

(1)~(3)の通り、特定寄附金の額の1割を法人事業税から、2割を法人住民税からそれぞれ控除することになる。法人税については、法人住民税から控除しきれない場合に、特定寄附金の額の1割を限度として控除されることになる。つまり、特定寄附金の額の3割が地方税及び国税から控除されることになる。

前述した地方公共団体に対する寄附金の損金算入による税額軽減と併せて、特定寄附金の額の約6割の税額軽減効果が期待され、下図のとおり、法人の実質的な負担は特定寄附金の額の約4割に留まる。

4 適用を受けるための手続

(1) 地方税(法人事業税・法人住民税)

法人事業税、法人住民税ともに提出する申告書に、①控除の対象となる特定寄附金の額、控除を受ける金額及び当該金額の計算に関する明細を記載した書類、及び②当該書類に記載された寄附金が特定寄附金に該当することを証する書類の添付がある場合に限り、適用される。

(2) 国税(法人税)

法人税の確定申告書等に、①控除の対象となる特定寄附金の額、控除を受ける金額及び当該金額の計算に関する明細を記載した書類の添付があり、かつ、②当該書類に記載された寄附金が特定寄附金に該当することを証する書類を保存している場合に限り、適用される。

上記の通り、特定寄附金に該当することを証する書類については、法人税では添付の必要はなく保存で構わないとされているのに対し、地方税では添付が必要となる点に留意が必要である。

(了)