宅地等に係る固定資産税の軽減措置と

特定空家等の適用除外について

【第1回】

「宅地等に係る固定資産税の計算方法」

税理士 島田 晃一

はじめに

固定資産税の税額は「課税標準額×税率(1.4%)」により計算する。課税標準額は固定資産税評価額を基礎として計算される。

固定資産税評価額は3年ごとに評価替えが行われ(途中で土地の地目・境界の変更、家屋の新築・取り壊しなどの事由があった場合や当該市町村の区域内の自然的および社会的条件に鑑み地価が下落していると認められるときはその都度評価替えが行われる)、それに併せて計算方法の改訂などが行われる場合がある。

平成27年度は評価替えの年にあたっているが、計算方法の変更などの大きな改正はなかった。唯一のトピックとしては、「特定空家等の敷地に係る住宅用地の特例除外措置」が設けられたことである。

ここでは、第1回として宅地等(農地以外の土地)の固定資産税の計算方法、第2回として今改正のトピックである「特定空家等の敷地に係る住宅用地の特例除外措置」について解説していく。

1 宅地等の固定資産税の計算方法

(1) 評価単位と宅地等の区分

固定資産税が課税される土地は田、畑、宅地、塩田、鉱泉地、池沼、山林、牧場、原野その他の土地をいう。地目についてはその年1月1日における現況をいい、必ずしも登記上の地目によるものではない。

評価単位は原則として1筆となっている。ただし、1筆の土地の中に異なる用途で利用されているものがあるときは利用状況ごとに区分し、それぞれに地目を付し課税標準額を計算する。また、課税される土地の地積は原則として登記地積になるが、「登記地積>現況地積」の場合は、市役所等に申し出て認定を受けることにより現況地積を課税地積にすることができる。逆に「登記地積<現況地積」の場合は、登記地積によることが著しく不適当な場合を除き登記地積による。

宅地等の固定資産税の計算にあたっては、まず宅地等を「住宅用地」と「商業地等」に区分することが必要である。住宅用地とは住宅の敷地となっている土地をいい、土地所有者自ら居住する家屋の敷地の他、貸家など土地所有者以外の人が所有する家屋の敷地も含まれる(住宅の延床面積の10倍の面積が限度)。一方、商業地等は住宅用地以外の宅地等をいい、店舗や事務所の敷地や駐車場の敷地などが該当する。

(2) 負担水準の計算と住宅用地の特例割合

次に、当該宅地等について負担水準を計算する。この負担水準の数値により当該年度の課税標準額が決定される。「負担水準」とは、その年度の固定資産税評価額に対し、前年度における課税標準額がどのくらいの割合にあるかを示す数値である。

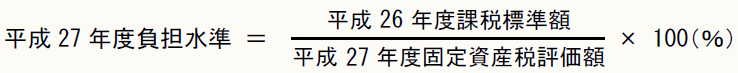

平成27年度の負担水準は次の算式により計算される。

ただし、住宅用地については上記算式の分母の金額が固定資産税評価額に住宅用地の特例割合を乗じた金額になる。

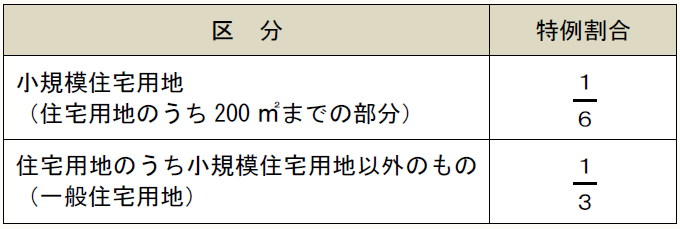

住宅用地の特例割合は、その住宅用地が小規模住宅用地に該当するか否かによって次のように定められている。小規模住宅用地とは住宅用地のうち200㎡までの部分をいい、共同住宅の敷地の場合は、住宅用地のうち「200㎡×住居の数」までの部分が小規模住宅用地に該当する。

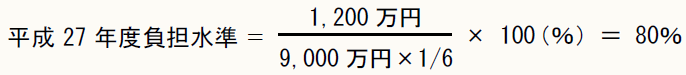

例えば、小規模住宅用地に該当する宅地について、平成26年度の課税標準額が1,200万円、平成27年度の固定資産税評価額が9,000万円である場合には、平成27年度の負担水準は次のように計算される。

なお平成27年度税制改正において、宅地について特定空家等の敷地に該当し市町村長から是正勧告を受けたときは、この特例の適用を受けることができなくなることに留意されたい(次回解説)。

(3) 商業地等の固定資産税の計算

商業地等のうち負担水準が70%を超える土地は、課税標準額が固定資産税評価額の70%まで引き下げられる。負担水準が60%以上70%以下の場合については税額が据え置かれる。

一方、負担水準が60%に満たない商業地等に関しては、前年度の課税標準額にその年度の固定資産税評価額の5%を加えた額を当該年度の課税標準額とする方法になっている。ただし、その金額が固定資産税評価額の60%を上回るときは評価額の60%、固定資産税評価額の20%を下回るときは評価額の20%相当額になる。

さらに、「前年度課税標準額+評価額×5%」を課税標準額として計算された税額が、前年度の税額の1.1倍を超えるときは、各市町村の条例により超える部分の税額を減額することができるとされている。

例えば、商業地等で平成27年度の固定資産税評価額が5,000万円、平成26年度の課税標準額が2,000万円の土地の負担水準は40%になる。結果として、平成27年度の課税標準額は「2,000万円+5,000万円×5%=2,250万円」になる。

一方、平成27年度の固定資産税評価額が4,000万円、平成26年度の課税標準額が2,360万円の場合、負担水準は59%となり「前年度課税標準額+評価額×5%」の算式によると「2,360万円+4,000万円×5%=2,560万円」になるが、平成27年度固定資産税評価額の60%相当額が2,400万円(=4,000万円×60%)になるので、低い方の2,400万円が平成27年度の課税標準額になる。

なお、商業地等の場合は、条例により課税標準額の上限を、固定資産税評価額の60%を限度として引き下げる減額制度を設けることができる。この条例減額制度は東京23区において適用されており、平成27年度においては上限が65%になっている。つまり、東京23区内の商業地等については「固定資産税評価額×65%」が課税標準額の上限になる。

(4) 住宅用地の固定資産税の計算

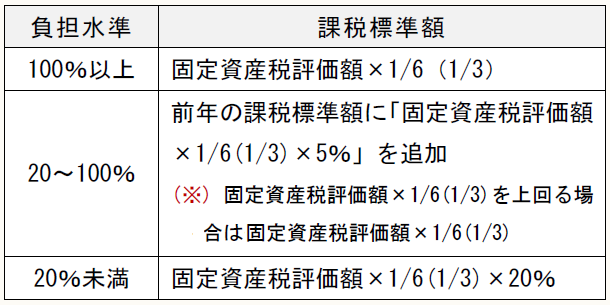

住宅用地の固定資産税については、次表のように負担水準に応じて当該年度の課税標準額が決定される。なお、住宅用地に関しても当年度の税額が前年度の税額の1.1倍を超える場合、各市町村の条例により超える部分の税額を減額できる特例が設けられている。

例えば、平成26年度の課税標準額が850万円、平成27年度の固定資産税評価額が5,400万円の小規模住宅用地の場合、平成27年度の課税標準額は「850万円+5,400万円×1/6×5%=895万円」になる。

当該宅地に対応する固定資産税額は平成26年度119,000円(=850万円×1.4%)、平成27年度125,300円(=895万円×1.4%)になる。

同様に平成28年度について見てみると、仮に平成28年度の固定資産性評価額が5,400万円で変わらないとすると、平成28年度の課税標準額は「895万円+5,400万円×1/6×5%=940万円」と「5,400万円×1/6=900万円」と比較して低い方、つまり900万円になり、税額は126,000円(=900万円×1.4%)に増加する。

平成29年度は同様に固定資産税評価額が変わらないとすると、負担水準は100%になり課税標準額、税額とも平成28年度と同額になる。

2 都市計画税の計算方法

「都市計画税」とは、各市町村が都市整備の財源に充てるため、原則として市街化区域内における不動産(土地・家屋)について任意に徴収する税である。税率は0.3%の範囲内で各市町村が独自に設定する。実務上は固定資産税と都市計画税は併せて課税され、固定資産税と都市計画税が同じ納税通知書に記載される。

都市計画税の計算方法は、税率を除き原則として固定資産税と同様である。「商業地等と住宅用地の区分」、「負担水準の計算」および「負担水準に応じた課税標準額の計算」は固定資産税の項を参照していただきたい。

ただし、住宅用地の特例割合は固定資産税と異なり、小規模住宅用地は1/3(固定資産税は1/6)、一般住宅用地は2/3(固定資産税は1/3)になっている。

(了)

次回(第2回)は6/25に公開されます。