「民間設備投資活性化等のための

税制改正大綱」を読む

【第1回】

一般社団法人日本経済団体連合会

経済基盤本部長 阿部 泰久

1 はじめに

安倍総理は10月1日(火)、2014年4月1日からの消費税率8%への予定通りの引上げとともに、総額5兆円に上る経済対策(閣議決定「消費税率及び地方消費税率の引上げとそれに伴う対応について」)を公表した。

「消費税率及び地方消費税率の引上げとそれに伴う対応について」

その中では、税制措置として、「日本再興戦略」(6月14日閣議決定)で示されていた投資減税が「生産性向上設備投資促進税制」として創設されたのみならず、平成25年度税制改正で導入された所得拡大促進税制の見直しなど、総額1兆100億円の減税が盛り込まれた。

「日本再興戦略」 ※PDFファイル

そこで本稿では、これらの税制措置の内容を、与党「民間設備投資活性化等のための税制改正大綱」に基づき、今週号と来週号の2回にわたり解説する。

なお、本連載の構成は以下のとおりである。

〈本連載の構成〉

1 はじめに

2 「生産性向上設備投資促進税制」の創設

(1) 先端設備

(2) 生産ラインやオペレーションの改善に資する設備

(3) 中小企業等投資促進税制の延長・拡充

(4) 償却資産課税の減免については改めて検討

3 研究開発税制の延長・拡充

4 所得拡大促進税制の視直し

5 既存建築物の耐震改修投資促進税制の創設

6 固定資産税の見直し (以上、本稿)

7 産業競争力強化法と税制措置 (以下、次回)

(1) 産業競争力強化法の概要

(2) 事業再編促進税制の創設

(3) ベンチャー投資促進税制の創設

(4) 登録免許税の軽減

8 復興特別法人税の廃止と法人実効税率引下げへの道筋

(1) 復興特別法人税の廃止

(2) 法人実効税率引下げに向けた検討

「民間投資活性化等のための税制改正大網(自由民主党・公明党)」

2 「生産性向上設備投資促進税制」の創設

「日本再興戦略」の中では、「思い切った投資減税で法人負担を軽減すること等によって積極姿勢に転じた企業を大胆に支援していく。」として、今後3年間でリーマンショック前の設備投資水準(70 兆円/年)を回復するために、老朽化した生産設備から生産性・エネルギー効率の高い最先端設備への入替え等の生産設備の新陳代謝を促進する取組みを強力に推進し、これに応じて設備の新陳代謝を進める企業への税制を含めた必要な支援策を講じることとされており、その具体化として、「生産性向上設備投資促進税制」が創設された。

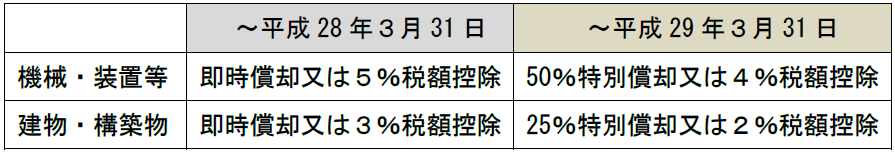

国内への積極的な投資を促すための大胆な投資減税として、産業競争力強化法施行の日(平成26年初めを予定)から平成29年3月31日までの間に、産業競争力強化法に規定する「生産性向上設備等」に該当するもののうち、一定規模以上のもの等を取得し、国内での事業の用に供した場合には、以下のように即時償却・特別償却あるいは税額控除(控除限度額:法人税額の20%)の選択が認められる。

なお、産業競争力強化法施行の日から平成26年3月31日までに終了する事業年度で取得した分については、平成26年4月1日を含む事業年度において即時償却・税額控除ができることで、事実上、平成25年度に遡及適用される。

「生産性向上設備等」は、幅広く先端設備への更新投資に向けたものと、生産ラインや生産ラインやオペレーションの刷新に向けたものに分かれる。いずれも、製造業のみならず、物流・流通サービス業等の非製造業も活用できる。

生産等設備に限り、本店、寄宿舎等の建物、事務用器具備品、福利厚生施設等は該当しない。

(1) 先端設備

先端設備とは、機械・装置、一定の工具、器具・備品、建物、建物付属設備で、一定金額以上のもの(下表参照)のうち、旧モデルと比べ、年平均1%以上の生産性向上要件を満たす最新モデルの導入が幅広く対象となる。中小企業については、これらに加え、サーバー、ソフトウエアも対象となる。

なお機械・装置のうち、中小企業者等が取得するソフトウエア組込型機械・装置については、最新モデルでなく一代前のモデルでも認められる。

対象となる機器等は、産業競争力強化法の実行計画において達成すべき生産性向上目標を示した上で、同法の省令において基準を定め、この基準を満たすものであるかどうかは関係工業会が証明書を発行することで担保される。

【先端設備の対象】

※画像をクリックすると、別ページでPDFファイルが開きます。

(注1) 販売開始年度が取得等をする年度及びその前年度であるモデルを含む。

(注2) 工具及び器具備品については1台又は1基の取得価額が30万円以上で年間取得合計額が120万円以上のもの、建物付属設備については一の取得価額が60万円円以上で年間取得合計額が120万円以上のもの、ソフトウエアについては一の取得価額が30万円以上で年間取得合計額が70万円以上のものを含む。

(2) 生産ラインやオペレーションの改善に資する設備

機械・装置、工具、器具・備品、建物、建物付属設備、構築物、ソフトウエアで、一定金額以上のもののうち、投資計画上の投資利益率が15%以上(資本金1億円以下の中小企業者等は5%以上)であることを経済産業局が確認した場合に適用される。

具体的には、生産ラインやオペレーションの改善に関し、事業者が通常作成する簡素な設備投資計画上の投資収益率を、公認会計士又は税理士の確認を得た上で、経済産業局に確認申請をすることとなる。

(1)とは異なり、個々の設備等が生産性・エネルギー効率向上基準や最新モデルであることは必要ではない。また、取得価額に関する要件は先端設備に準じる(構築物については、建物と同様とする)。

(3) 中小企業等投資促進税制の延長・拡充

「中小企業等投資促進税制」(措法42の6)を平成29年3月31日まで延長した上で、産業競争力強化法の施行日から平成29年3月31日までに生産性向上設備投資促進税制の対象となる設備等を取得する場合には、即時償却あるいは7%税額控除(資本金3,000万円以下の中小企業者等は10%)が選択できる。税額控除を選択した場合における控除限度(法人税額の20%)超過額は1年間の繰越しができる。

また、「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」(措法67の5)は、平成28年3月31日まで延長される。

(4) 償却資産課税の減免については改めて検討

以上、法人税においては経済界の要望をほぼ満たす使いやすいものとなり、法人事業税、法人住民税においても、中小法人等については同様な措置が取られる。

しかし、経済界から要望の強かった対象設備等に対する償却資産課税(固定資産税)の減免については減収分の国費補てんを求める総務省との調整がつかず、年末の26年度予算編成過程で改めて検討されることとなっている。

3 研究開発税制の延長・拡充

「研究開発税制」のいわゆる上乗せ部分(増加型・高水準型)を平成29年3月31日まで延長した上で、増加型については、税額控除額を以下のように改める。

【現行】

増加試験研究費の額が比較試験研究費(前3期の平均)の額の5%を超え、かつ、試験研究費の額が基準試験研究費(前2事業年度における試験研究費の額のうち最も多い額)を超える場合には、増加試験研究費の5%を税額控除

![]()

【改正案】

増加試験研究費の額が比較試験研究費の額の5%を超え、かつ、試験研究費の額が基準試験研究費を超える場合には、増加試験研究費の額にその増加割合分(最高30%)を税額控除

4 所得拡大促進税制の視直し

所得拡大促進税制(措法42の12の4)については、適用期限を平成30年3月31日まで延長した上で、企業の賃金引上げを促進するために、要件が以下のように大幅に緩和される。

【現行制度】

以下のすべてを満たす場合には、雇用者給与等支給増加額の10%を税額控除できる(税額控除限度額:法人税額の10%、中小企業者については20%)。

① 雇用者給与等支給増加額の基準雇用者給与等支給額(平成24年度)に対する増加割合が5%以上

② 雇用者給与等支給額が比較雇用者給与等支給額(前期)以上であること

③ 平均給与等支給額が比較平均給与等支給額(前期)以上であること

![]()

【改正案】

① 雇用者給与等支給増加額の基準雇用者給与等支給額(平成24年度)に対する増加割合が、平成25年度及び26年度では2%以上、平成27年度では3%以上、平成27年度及び28年度では5%以上

② 雇用者給与等支給額が比較雇用者給与等支給額(前期)以上(現行と同じ)

③ 平均給与等支給額及び比較平均給与等支給額の計算の基礎となる国内雇用者に対する給与等を、継続雇用者に対する給与等に改めた上で、平均給与等支給額が比較平均給与等支給額を上回ること

5 既存建築物の耐震改修投資促進税制の創設

改正耐震改修促進法に基づき耐震診断結果の報告を平成27年3月31日までに行った事業者が、平成26年4月1日からその報告後5年の間に、耐震改修対象建築物の耐震改修により取得し、また建設した耐震改修対象建築物の部分について、取得価額の25%の特別償却ができる。

【改正耐震改修促進法により耐震診断結果の報告が義務付けられる建築物】

① 不特定多数の者が利用する大規模な建築物等(旅館、病院等)

② 地方公共団体が耐震改修促進計画で指定した避難路に敷地が接する建物

③ 都道府県が耐震改修促進計画で指定した防災拠点となる建築物

※耐震改修は努力義務。ただし、所管行政庁の耐震改修に係る指示に従わない場合には公表。

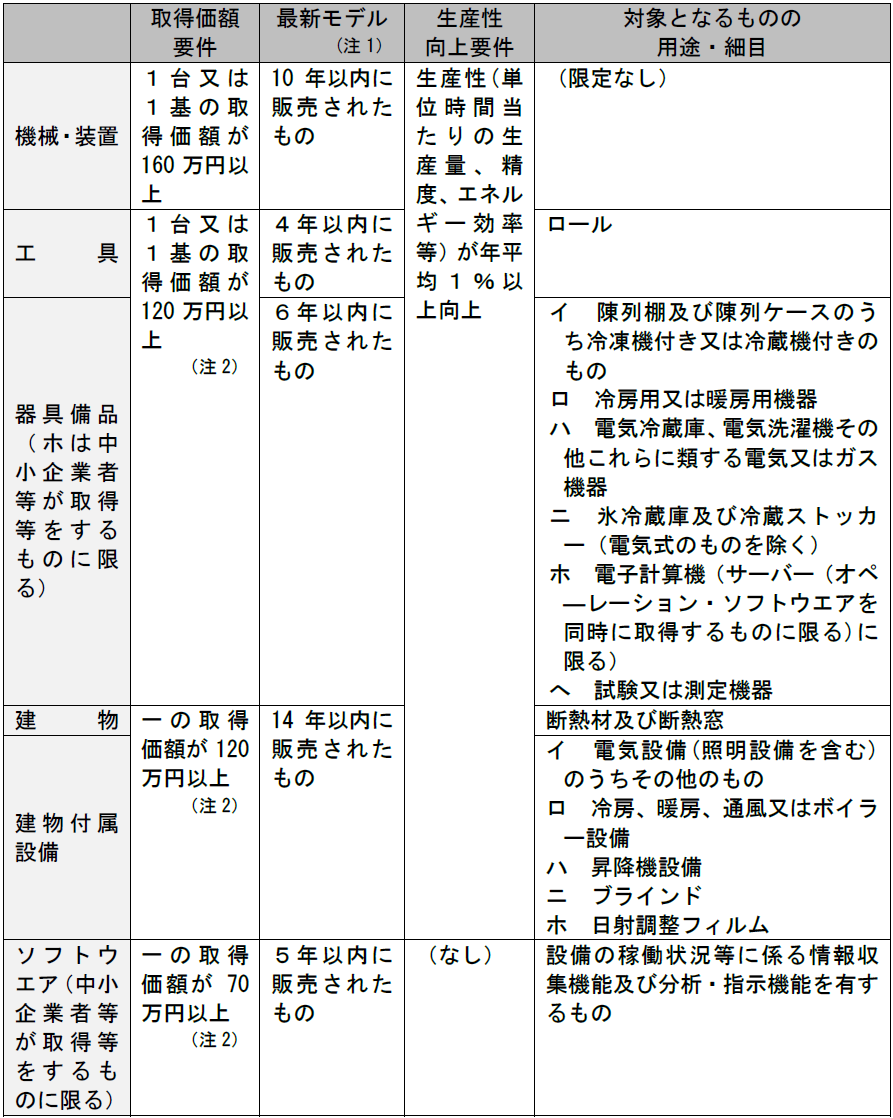

6 固定資産税の見直し

既存建物の耐震改修等については、固定資産税が以下のように軽減される。

* * *

次回は引き続き「民間設備投資活性化等のための税制改正大綱」のうち、下記の事項について解説する。

〈次回の解説予定〉

7 産業競争力強化法と税制措置

(1) 産業競争力強化法の概要

(2) 事業再編促進税制の創設

(3) ベンチャー投資促進税制の創設

(4) 登録免許税の軽減

8 復興特別法人税の廃止と法人実効税率引下げへの道筋

(1) 復興特別法人税の廃止

(2) 法人実効税率引下げに向けた検討

(了)