国境を越えた役務の提供に係る

消費税課税の見直し等と実務対応

【第1回】

「改正前の国内取引の判定基準」

国際医療福祉大学大学院准教授

税理士 安部 和彦

○●○ 本連載の構成 ○●○

【第1回】 改正前の国内取引の判定基準(本稿)

【第2回】 国境を越えた役務の提供に係る消費税の従来の取扱い

【第3回】 内外判定基準の見直し

【第4回】 リバースチャージ方式の導入

【第5回】 国外事業者申告納税方式と登録国外事業者制度

【第6回】 国外事業者が行う芸能・スポーツ等に係る消費税の課税方式の見直し

【第7回】 リバースチャージ方式等の導入に伴う実務上注意すべき取引

1 はじめに

平成27年度の税制改正により、国境を越える役務の提供に係る消費税の課税が大幅に見直されることとなった。当該改正は原則として平成27年10月1日以降において行われる取引について適用されることから、正にこれから実務で問題となり得る項目であるといえる。

そこで本連載では、国境を越える役務の提供に係る消費税の課税に関し、新たに導入されることとなる「リバースチャージ方式」が国内企業の実務に及ぼす影響と対策について検討することとする。

2 消費税法における国内取引の判定基準

平成27年度税制改正に伴う「リバースチャージ方式」の中身を確認する前に、その前提となる改正前消費税法における国内取引の判定基準をまず見ていくこととしたい。

(1) 国内取引の判定基準

現行消費税法において課税対象となる取引は、国内取引と輸入取引(※1)である。このうち国内取引とは、国内において事業者が行った資産の譲渡等である(消法4①)。問題は、取引が国内において行われたかどうかの判断基準である。

(※1) 輸入取引はリバースチャージ方式とは関係ないため、本稿では原則として取り扱わない。

資産の譲渡・貸付については、消費税法上、原則として、譲渡・貸付が行われたときに資産が所在していた場所を基準としてその判定を行うこととされている(消法4③一)。しかしながら、船舶・航空機・無体財産権といった一定の資産については、資産の譲渡・貸付が行われたときにおける登録機関の所在地等を基準として判定することとされている(消法4③一カッコ書、消令6①)。

また、役務の提供に関しては、消費税法上、原則として、役務の提供が行われた場所を基準としてその判定を行うこととされている(消法4③二)。しかし、役務の提供が運輸・通信等、国内及び国外に渡って行われるものであるときには、国際運輸の場合には出発地・発送地又は到着地、国際郵便の場合には差出地又は配達地など、一定の場所を基準として判定することとされている(消法4③一カッコ書、消令6②)。

いずれにせよ、現行税法上の国内取引の判定は、「資産の譲渡等を行う者」を基準に行うものであることが分かる。

(2) 国内取引の判定基準のまとめ表

消費税法における資産の譲渡等に係る態様別の内外判定基準を表にまとめると、以下のとおりとなる。特に注目すべきは、改正前の役務の提供に関する内外判定基準である。

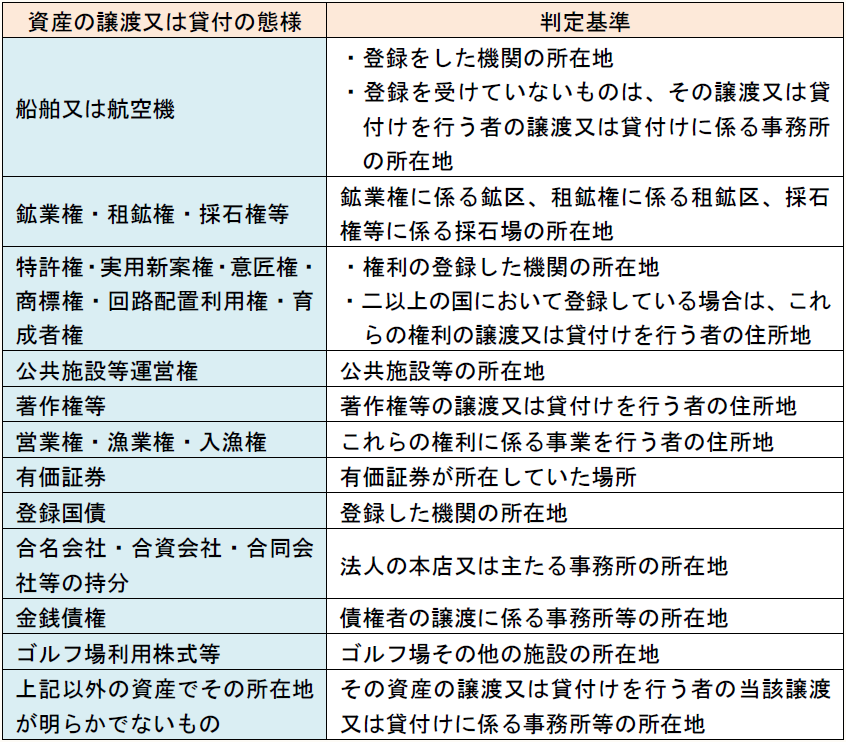

① 資産の譲渡又は貸付に係る国内取引の判定基準のまとめ表(消令6①・改正なし)

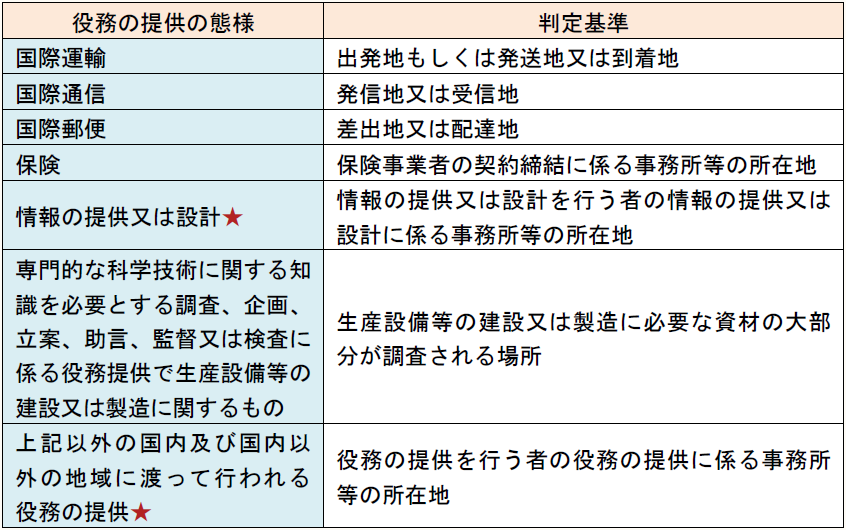

② 役務提供に係る国内取引の判定基準のまとめ表(消令6②・改正前)

(注) ★印は今回の改正事項

(了)

「国境を越えた役務の提供に係る消費税課税の見直し等と実務対応」は、隔週で掲載されます。