政府税調における連結納税制度の見直しについて

~改正の方向性とその影響~

【前編】

公認会計士・税理士

税理士法人トラスト

足立 好幸

はじめに

理論を追求して制度設計したら、執行側の実務がパンクした、といったところであろうか。

政府税制調査会は、平成30年11月7日に、連結納税制度を取り巻く状況の変化を踏まえた現状の課題や必要な見直しについて、今後の総会における議論の素材を整理するため、「連結納税制度に関する専門家会合」(以下、「専門家会合」という)を設置し、令和元年8月5日まで5回の専門家会合が開催された。

そして、ここまで議論された連結納税制度の見直しの内容について、今年の9月末までに開催される政府税制調査会の総会において報告されることが見込まれている。

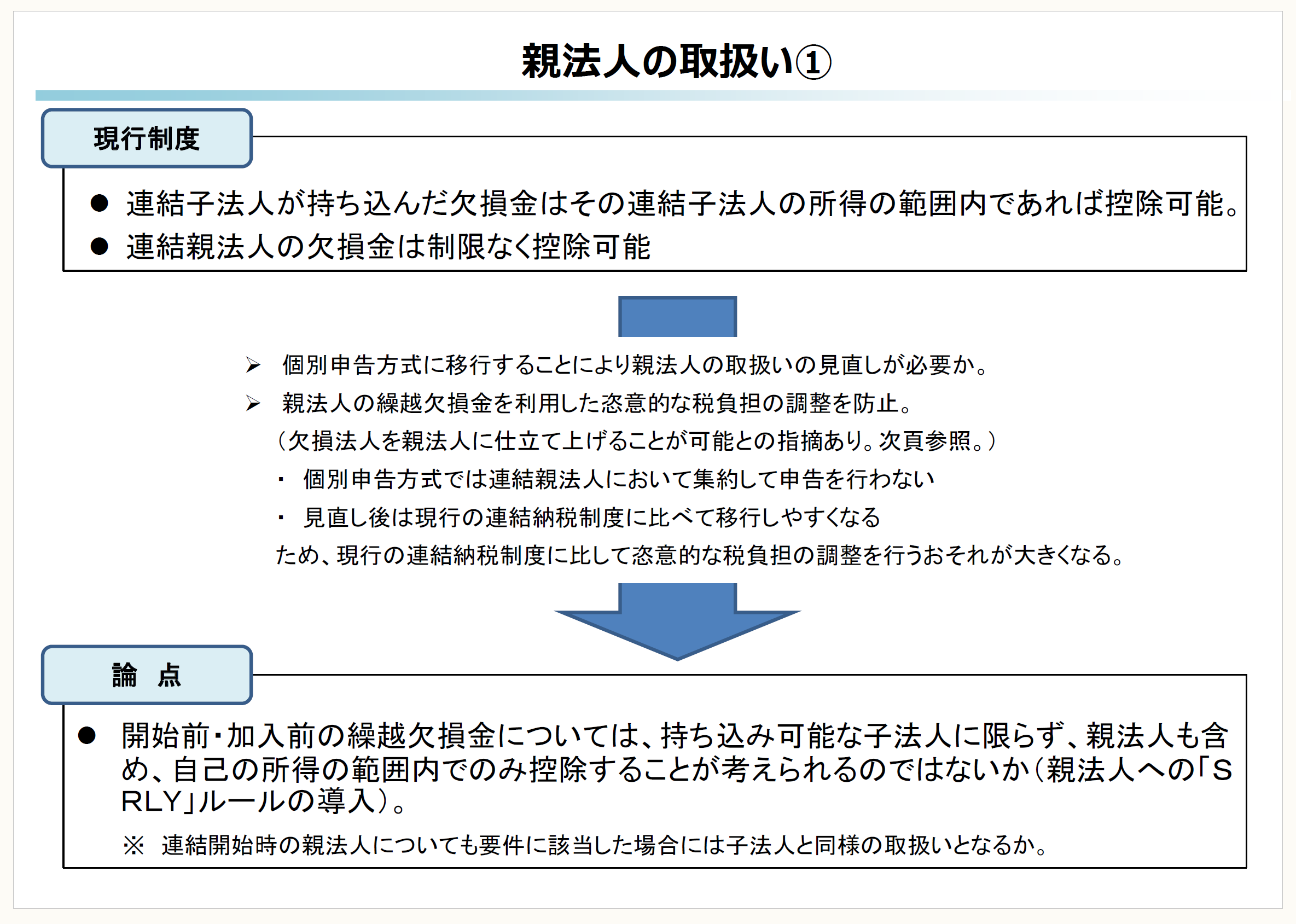

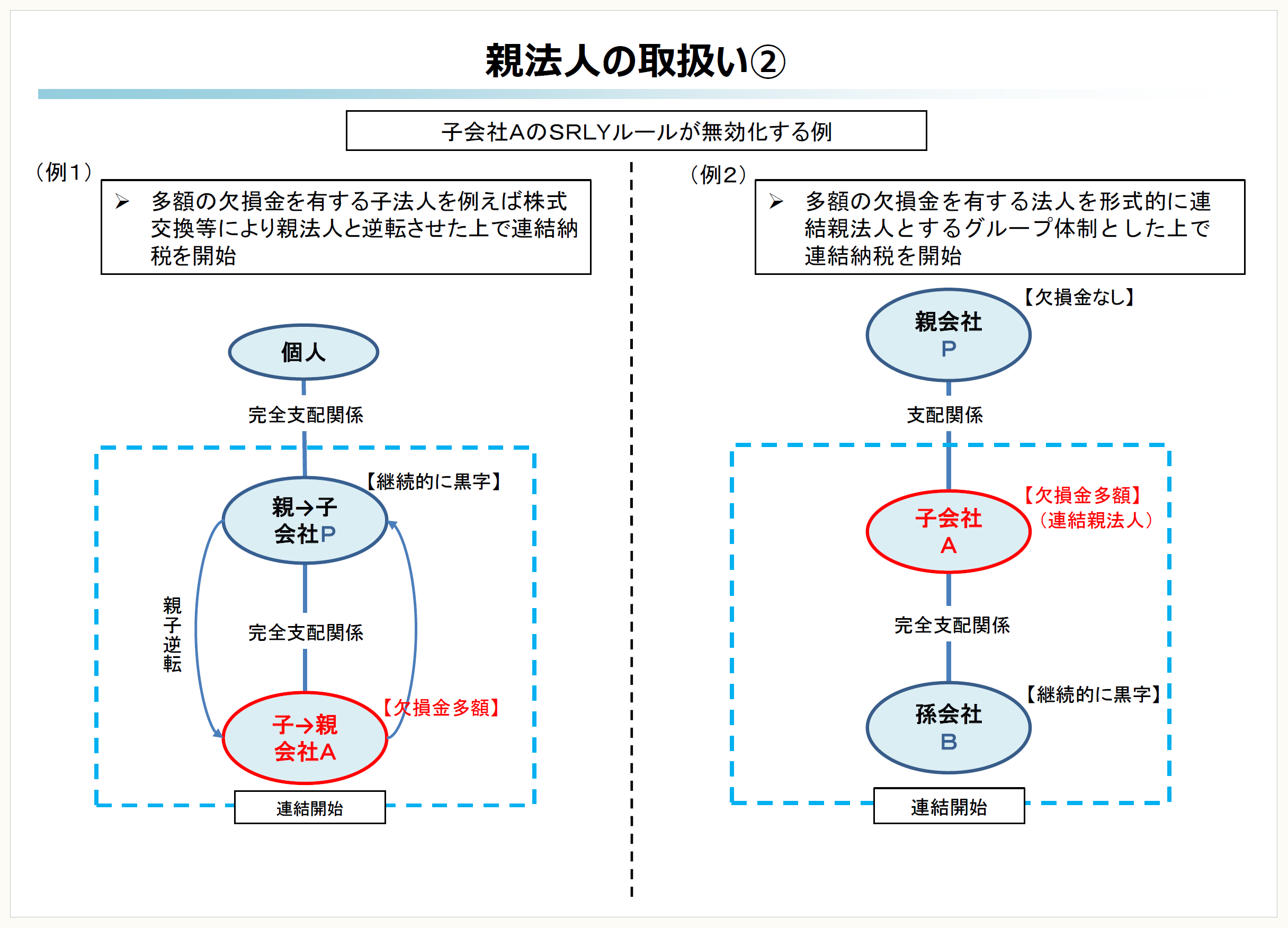

この見直しは、連結納税の実務(特に、申告、修更正の実務)の簡素化を目的としたものであり、具体的には、個別申告方式へ移行することを中心として、個別規定についても、損益通算以外の全体計算を廃止すること、開始・加入・離脱・取りやめ時に組織再編税制と同様の取扱いを適用すること、連結親法人の連結納税開始前の繰越欠損金の損益通算を制限すること(親会社へのSRLYルールの導入)などを検討している。

我が国の連結納税制度は、現在まで17年ほどの歴史であるが、連結納税制度が初めて導入された平成14年度以降を第1期、グループ法人税制(連結子法人の繰越欠損金の持込み緩和)が導入された平成22年度以降を第2期とすると、現在議論されている個別申告方式への移行が実現した場合、その適用時期は不明であるが、それは第3期に当たるといえる。

また、新制度適用に際して、いきなり「来期から!」というわけにはいかないため、改正法が公布されてから新制度開始までに一定の準備期間を設けるとともに、(ここは画期的であるが)改正前に連結納税を採用している企業が再び単体納税に戻ることができるという経過措置を設けることも議論されている。

いずれも、何も確定したものではなく、現状、個別論点(特に、税負担が増える見直し)については反対意見もあると言われており、今後、どうなるかわからない。先の総会での報告も専門家会合で議論された論点整理の内容の報告という意味合いが強いだろうし、いずれにせよ、今のところ、論点整理をした、という段階といえる。

しかし、「個別申告方式への移行による事務負担の軽減」についてはすべての利害関係者が賛成をするだろうし、この改正によって連結納税の実務に大きな影響を与えることは想像に難くない。特に、このような大改正があった場合

① 連結納税制度を既に採用している企業にどのような影響が生じるか?

② 連結納税制度をまだ採用していない企業にどのような影響が生じるか?

といった点は、実務家として筆者個人も大きな関心を寄せている。

そこで、本稿では、専門家会合で議論された連結納税制度の見直しについて、その改正の方向性と実務への影響について解説していきたい。

なお、本稿の意見に関する部分は、筆者の個人的な見解であることをあらかじめお断りする。

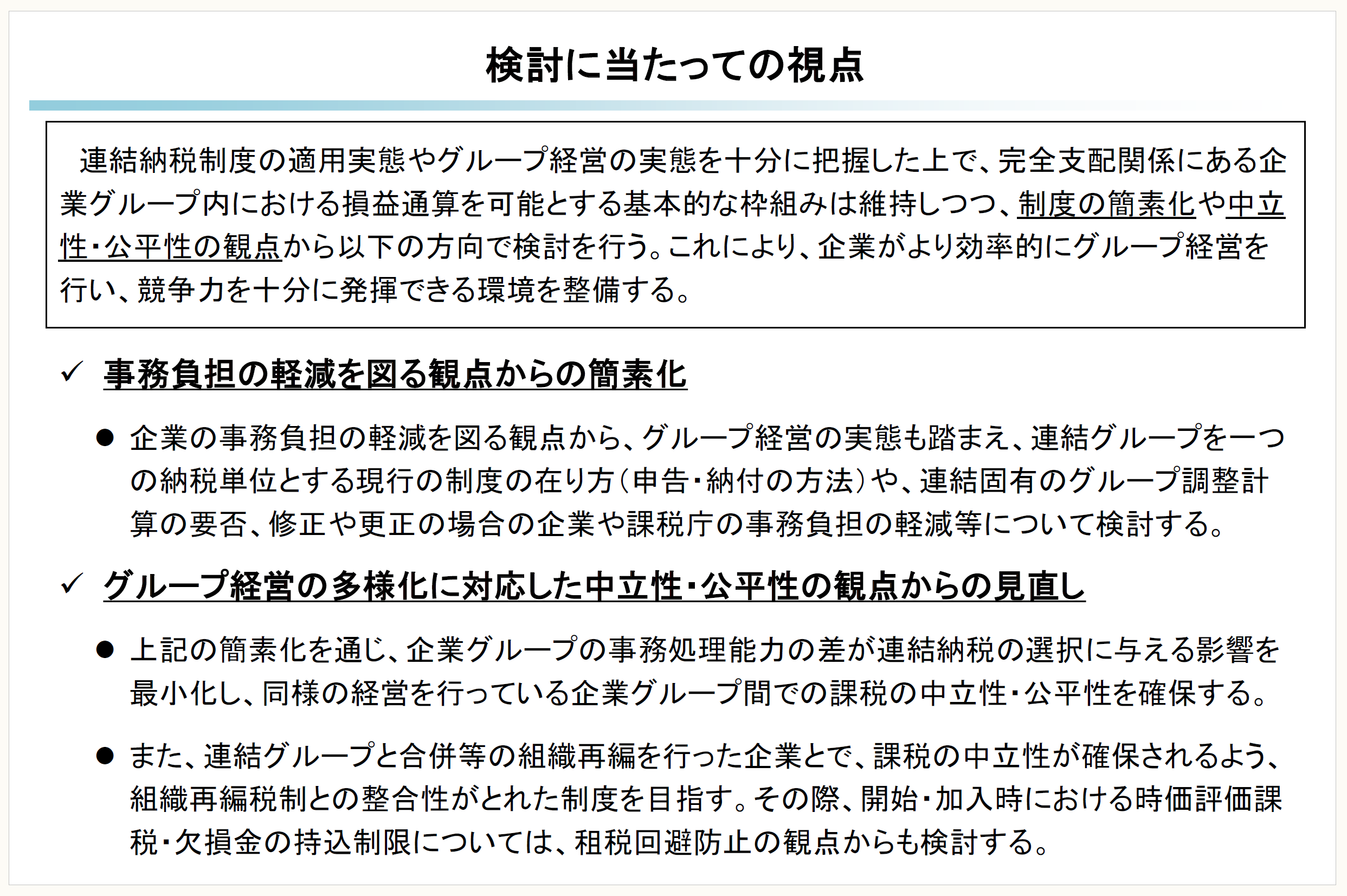

1 検討に当たっての視点

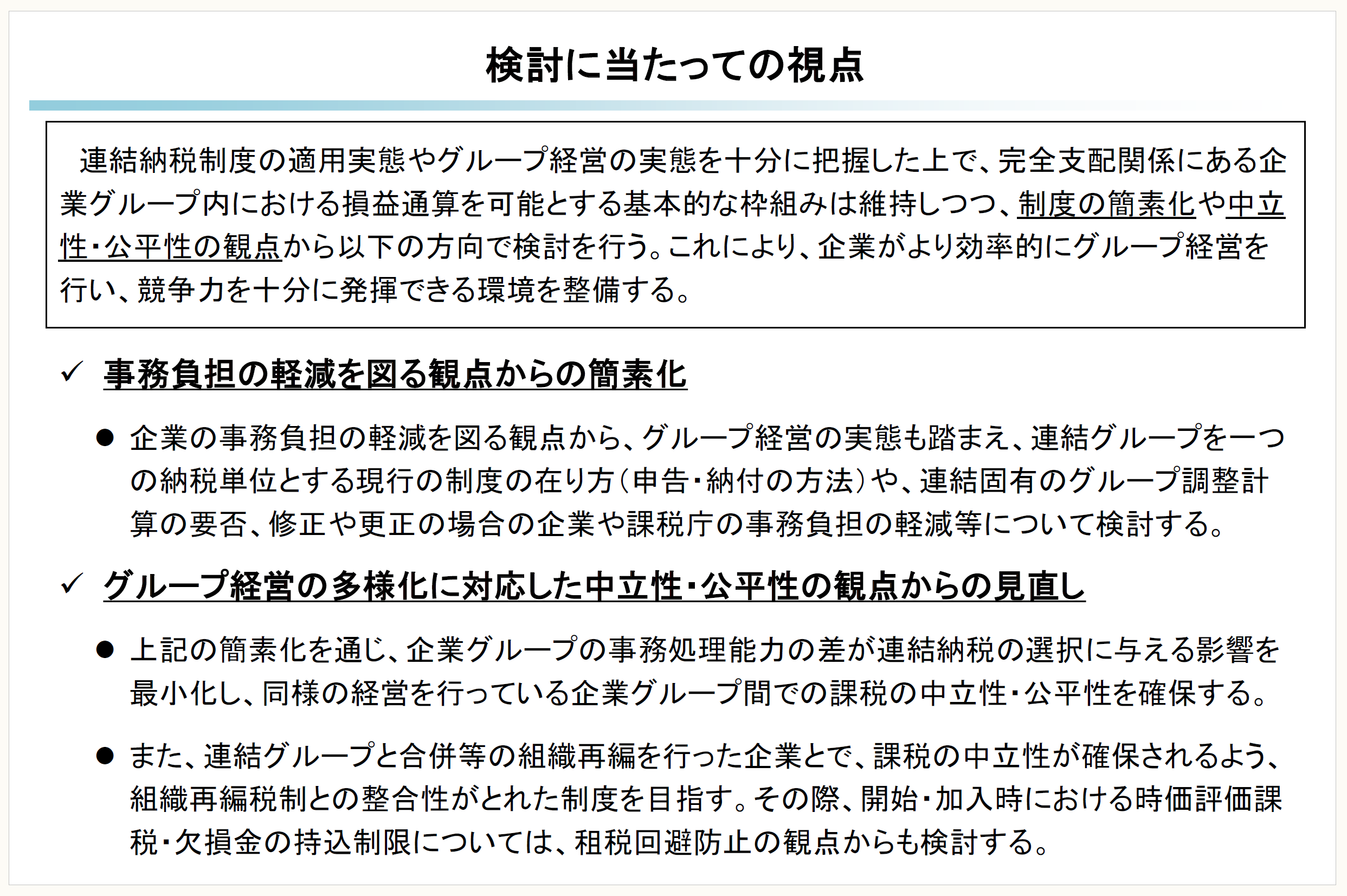

第1回専門家会合において、次のような「検討に当たっての視点」を持って連結納税制度の見直しの議論がスタートしている。

[出典]財務省 説明資料〔連結納税制度について〕平成30年11月7日

この「検討に当たっての視点」から、今回の連結納税制度の見直しの目的は2点であり、1つ目は「企業や課税庁の事務負担の軽減」、2つ目は「連結納税制度と組織再編税制との整合性の確保」である。そのうち、今回の見直しの最大の契機は、税務当局が、連結法人の税務調査(修更正手続を含む)における事務負担の重さに耐えられなくなったことにあると推測される。

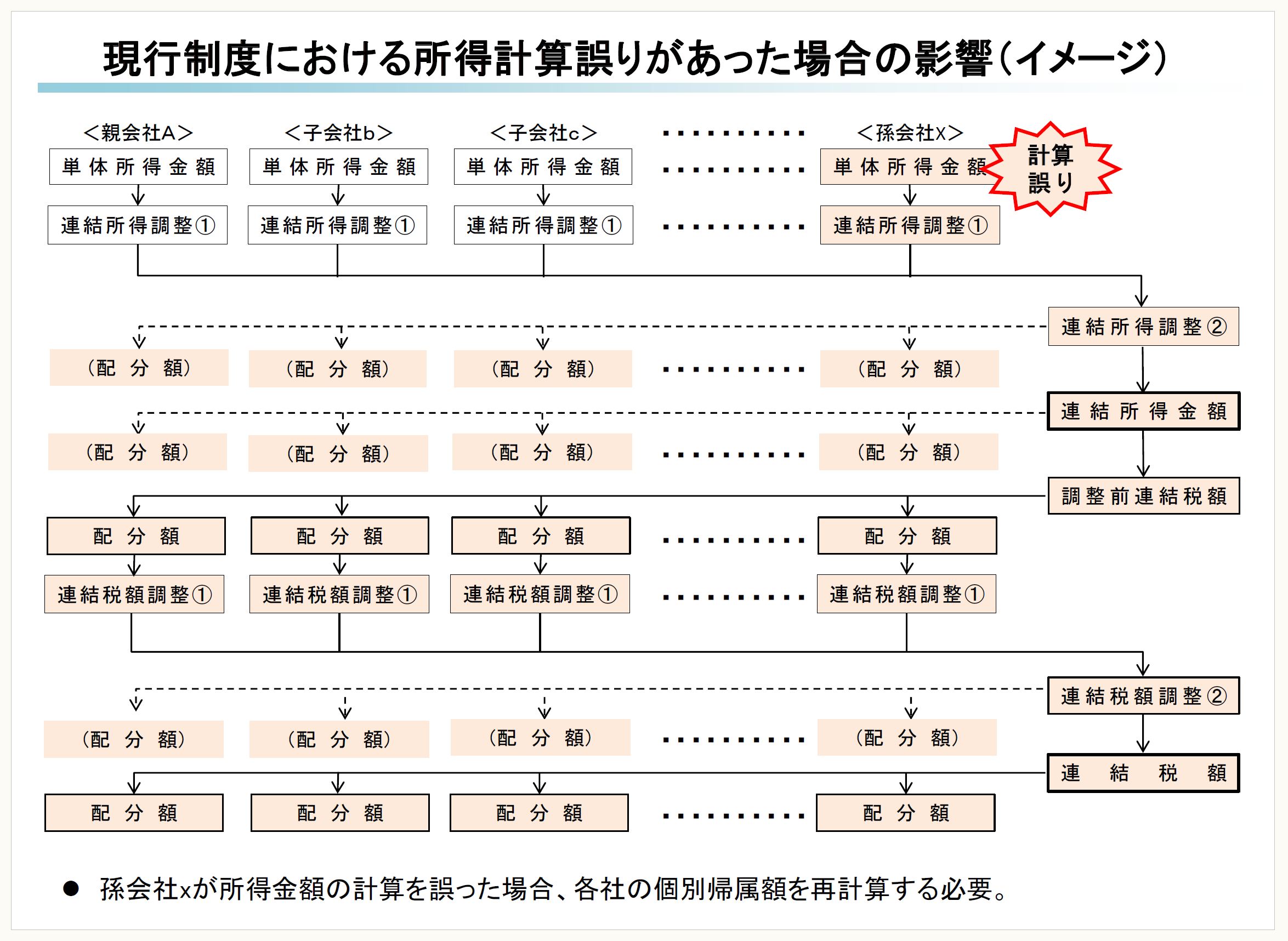

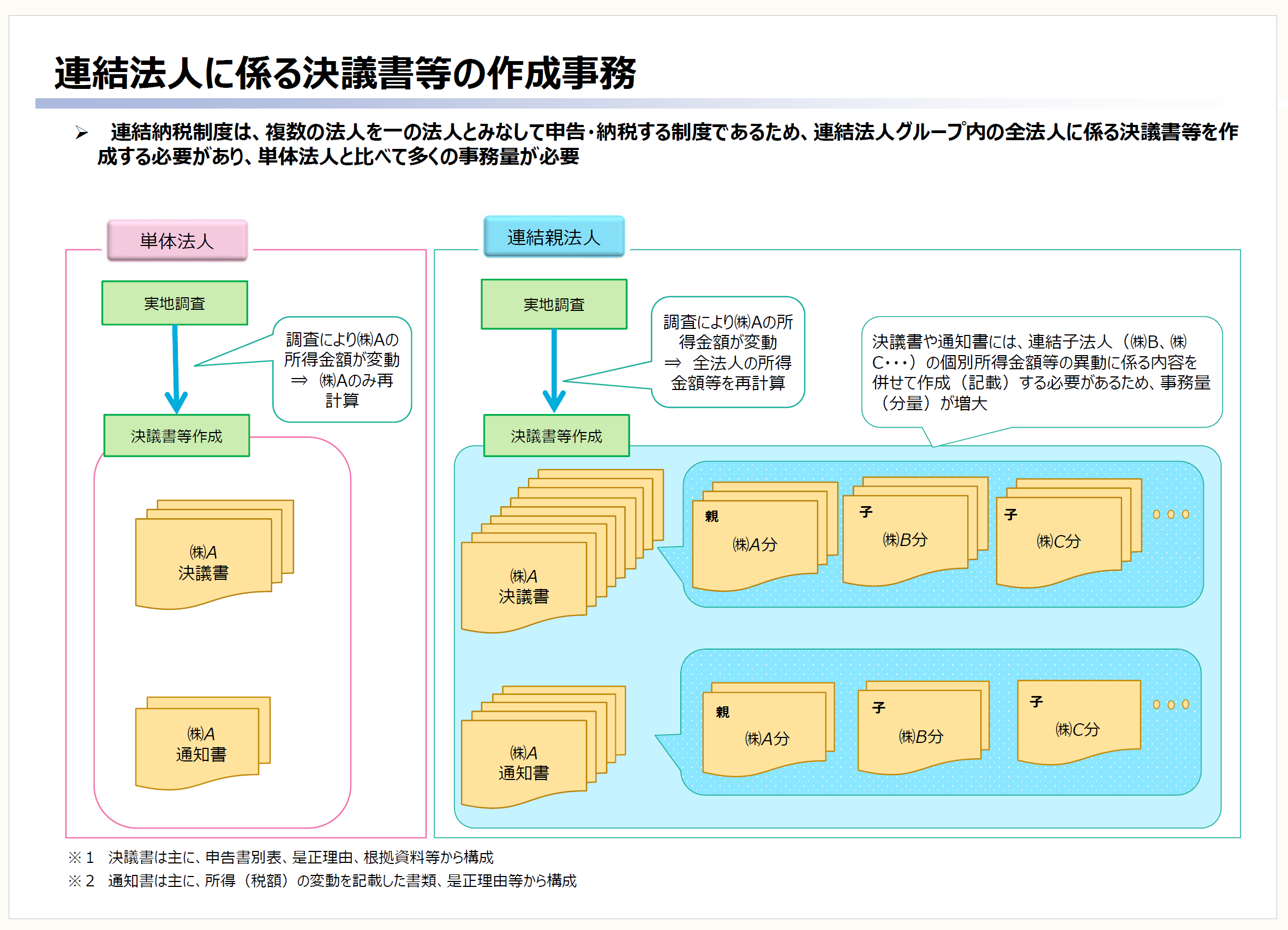

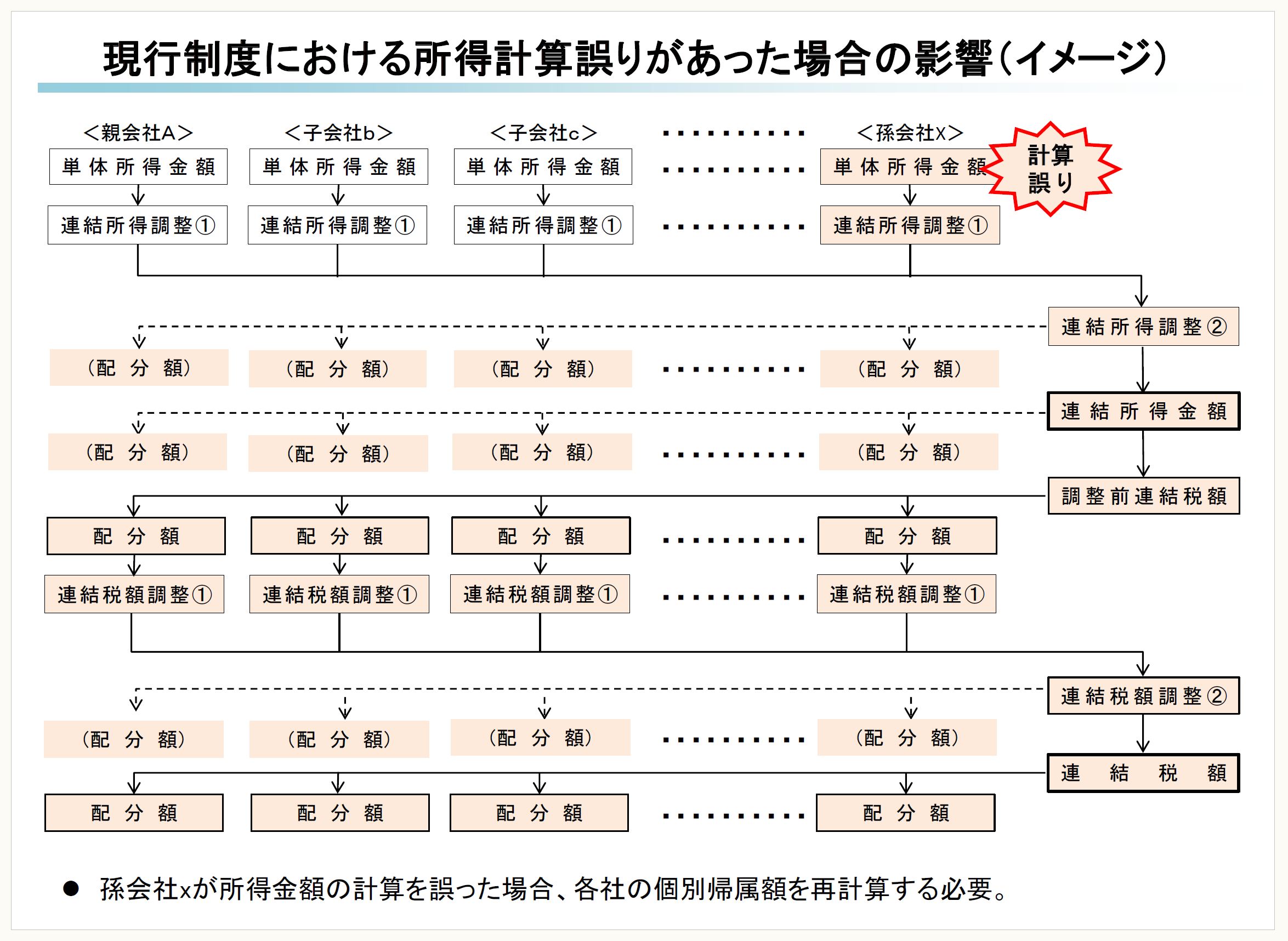

我が国の連結納税制度は、連結グループを1つの納税単位として、連結法人すべての共同作業で申告書が作成されるという制度設計であるため、理論的な制度であるといえるが、研究開発税制や受取配当等の益金不算入制度などの全体計算にすべての連結法人が巻き込まれ、1社でも遅れると申告書の作成が滞り、さらに、1社でも計算に誤りがあるとすべての連結法人の申告書及び税額にその影響が生じることになるため、連結納税の実務において、企業と税務当局の事務負担が半端なく重いものになっている。

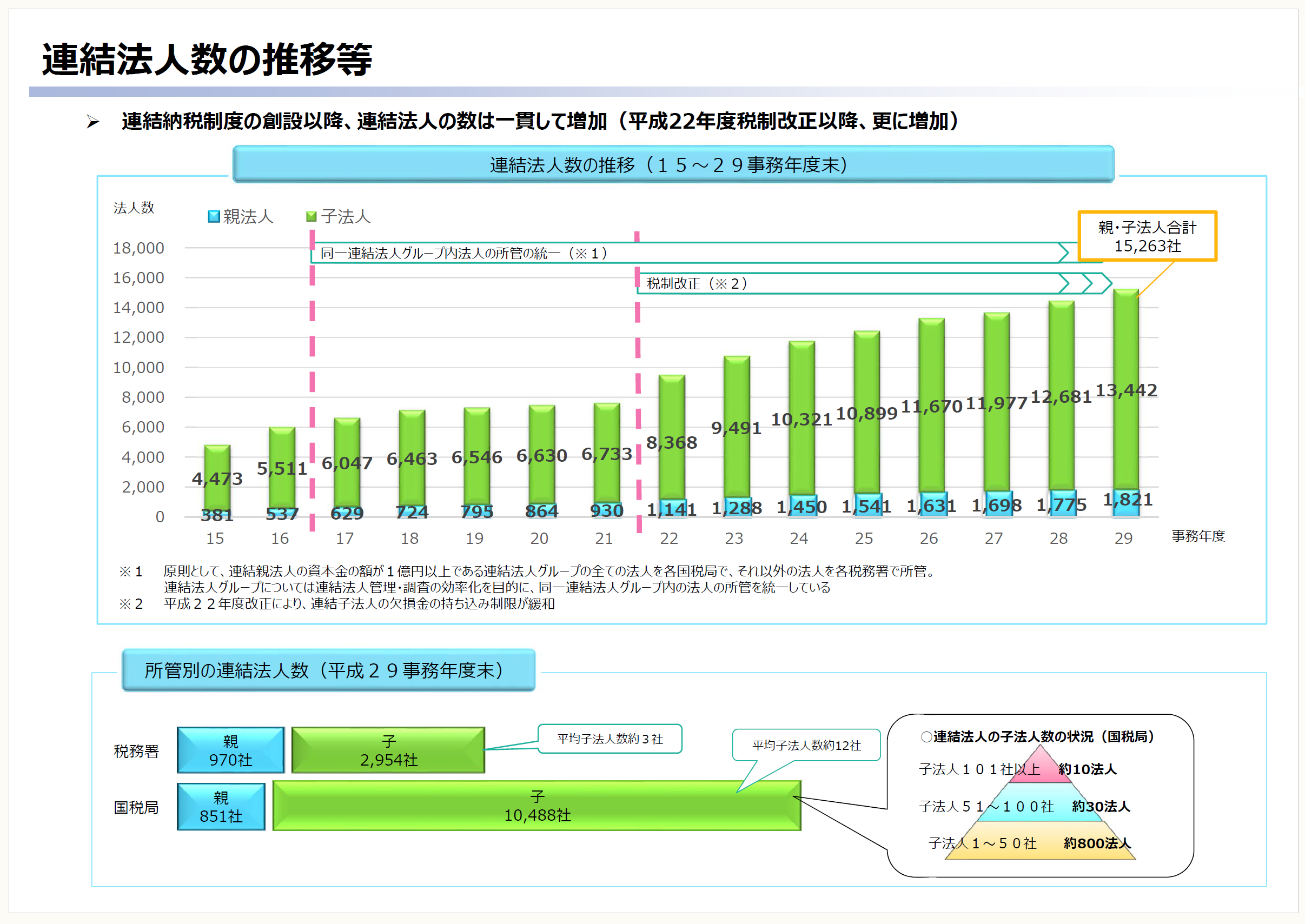

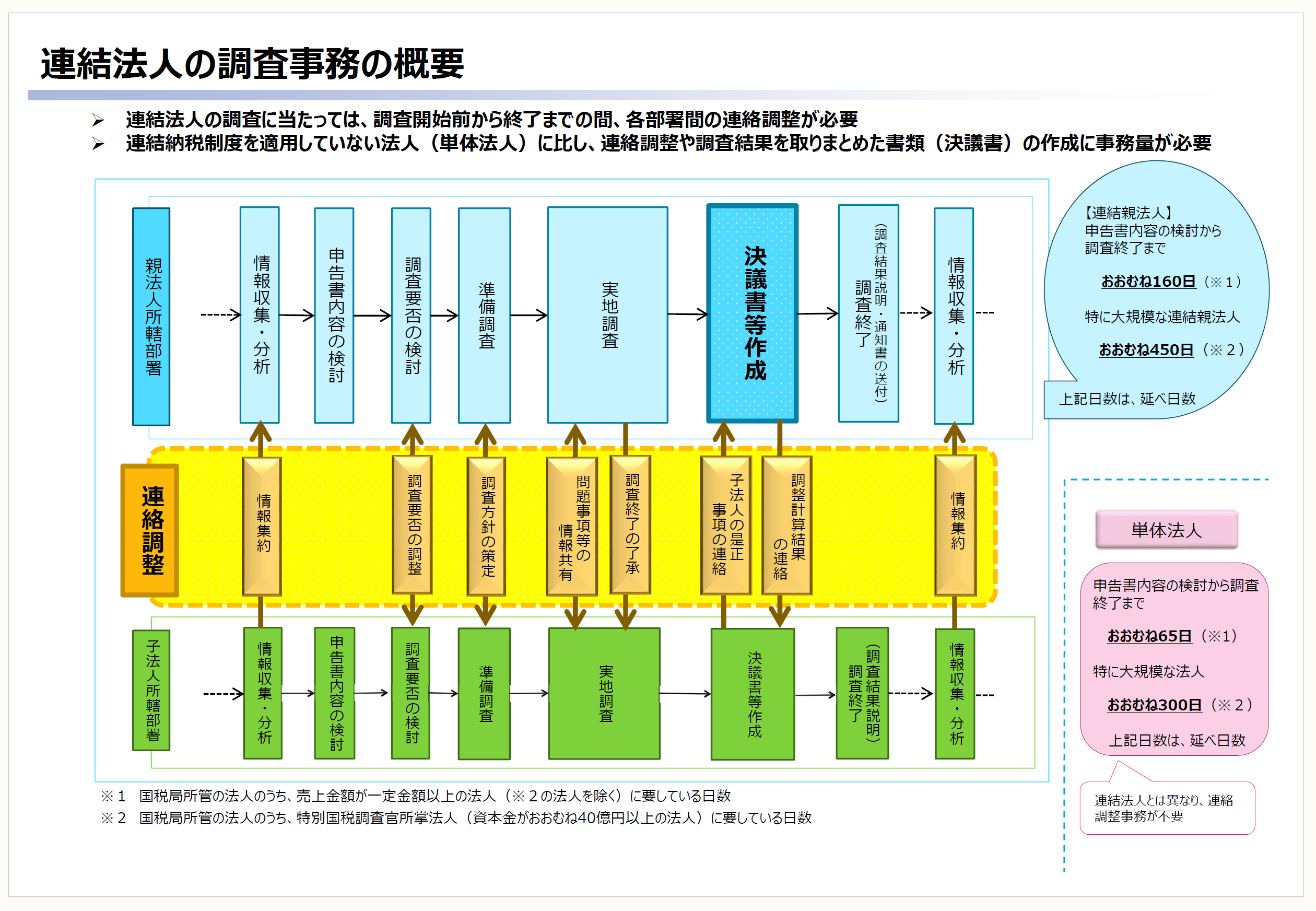

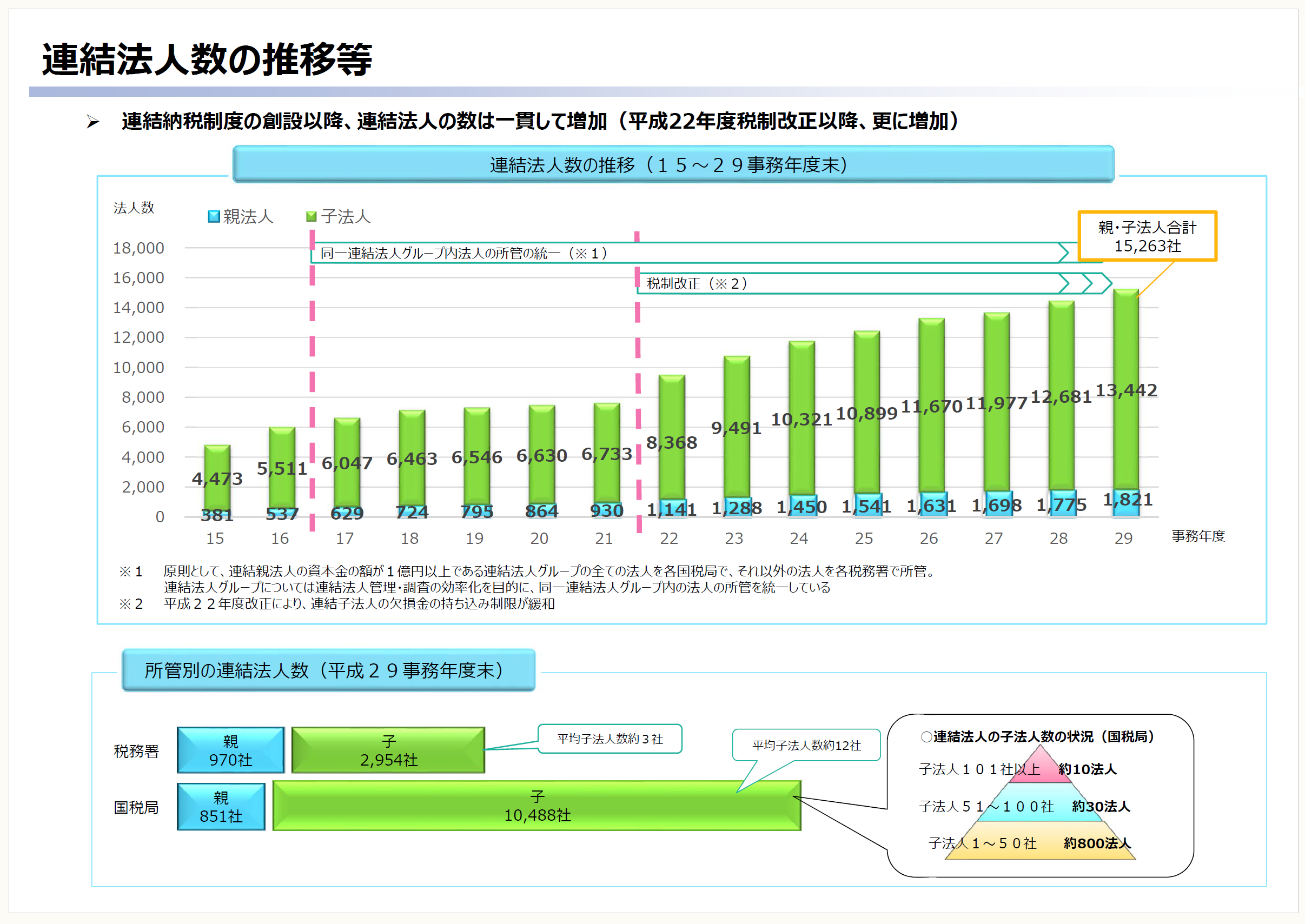

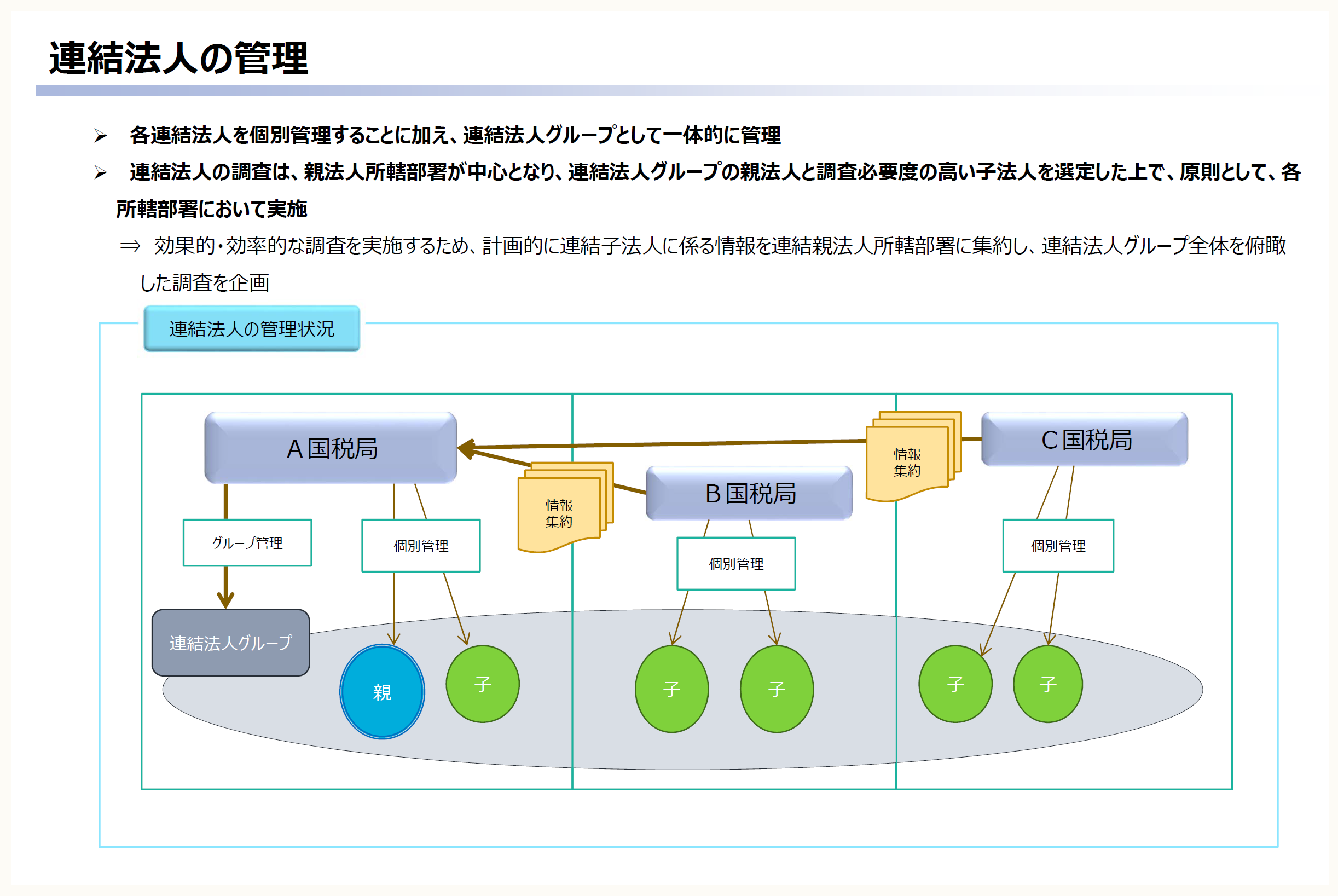

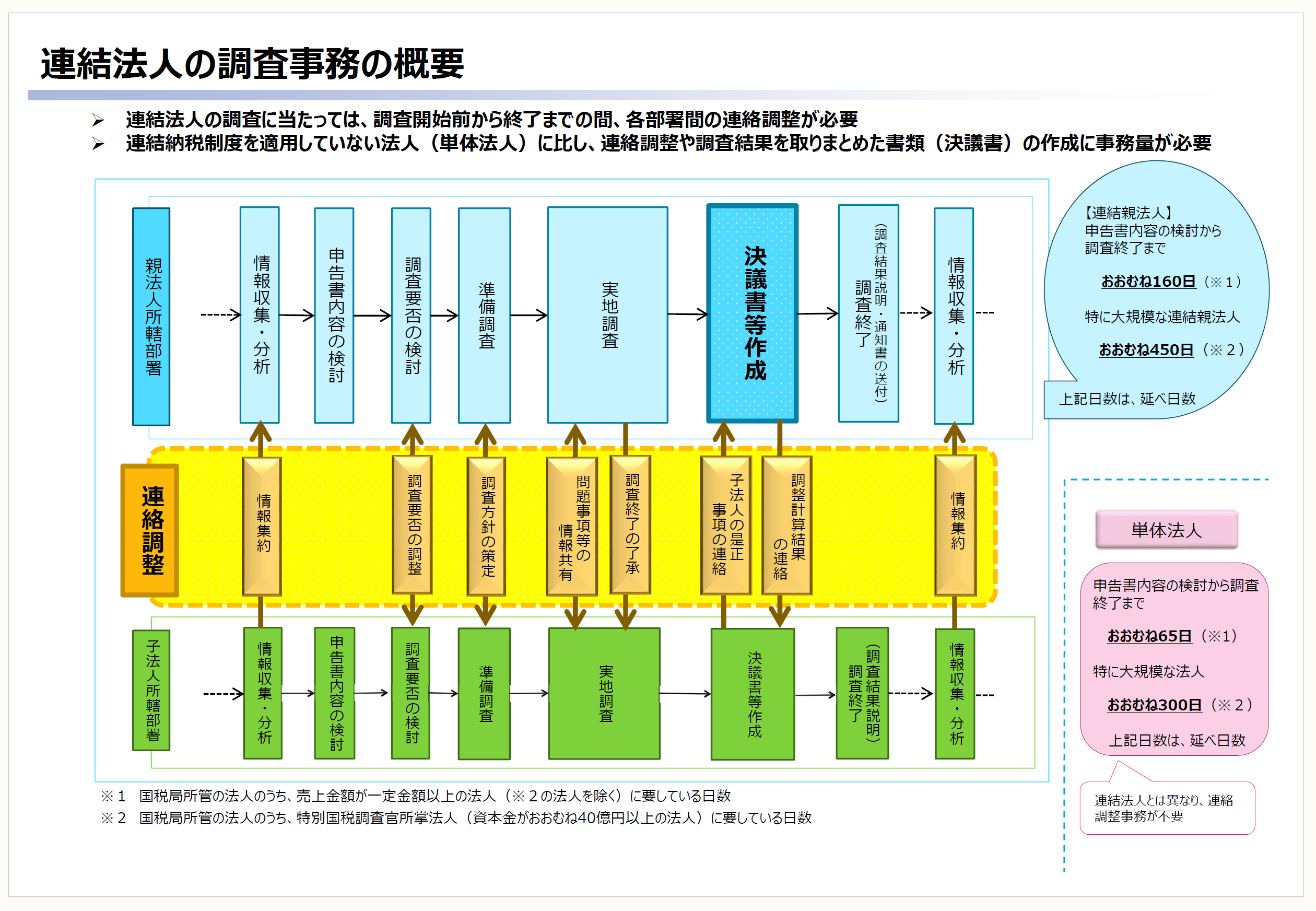

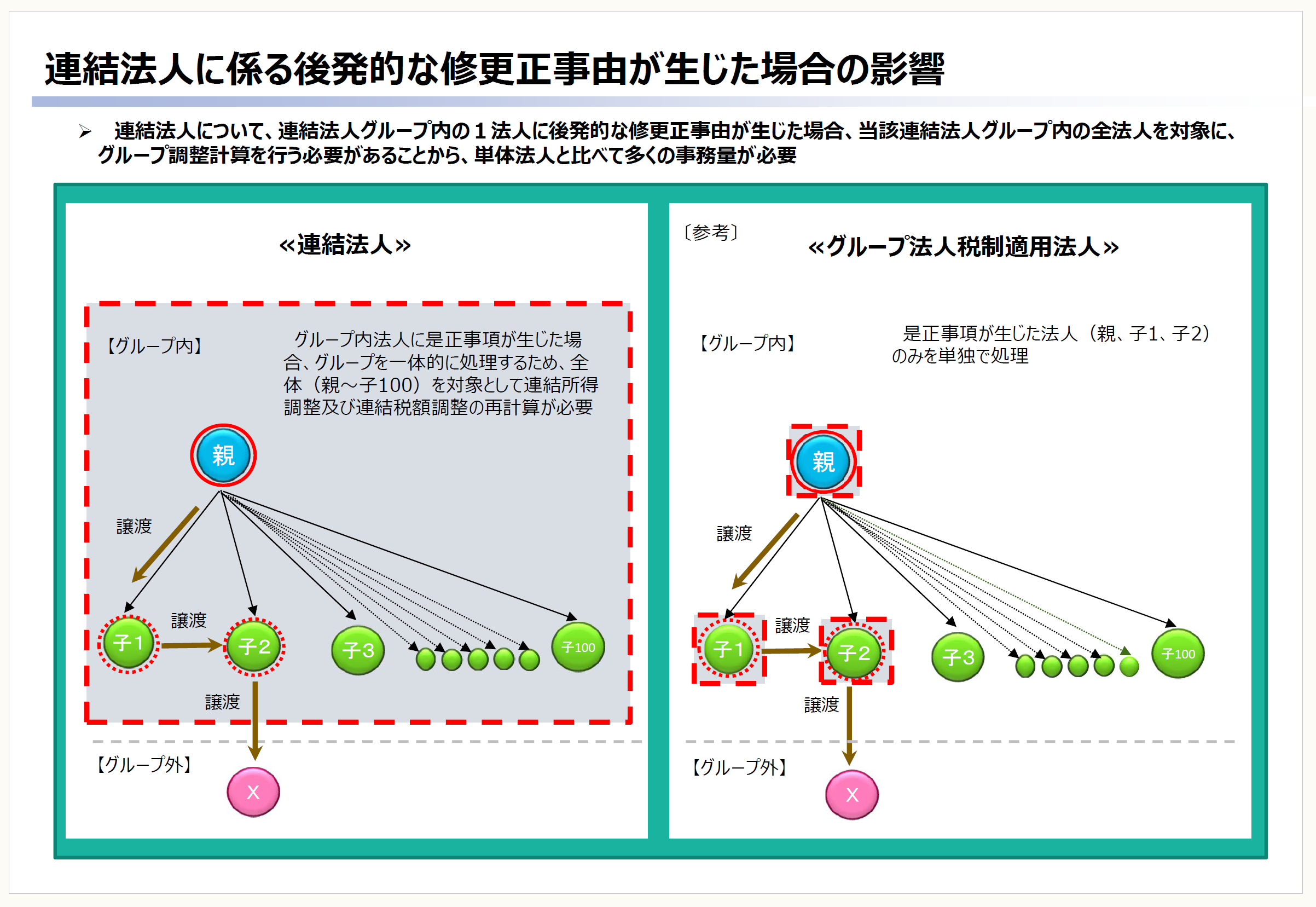

そして、連結納税に係る事務負担の重さは、特に、税務当局において顕著であり、第2回専門家会合において、連結法人の税務調査が単体法人の税務調査に比較して、事務量が著しく多くなり、調査期間も長期間にわたることが報告されている(筆者も連結納税の税務調査に立ち会うことが多いが、追徴される会社より、追徴する税務当局の方が事務作業に時間を要することが多く、気の毒に思うことがあるほどだ)。

その結果、昨今の連結法人の増加に相まって、税務当局の事務負担が限界に達したと推測される。

なお、連結納税に係る事務負担の重さは、何も税務当局の税務調査に限ったことではなく、税制改正の都度、単体納税だけでなく、連結納税についても、既存の条文の見直しや新たな条文の作成をしなくてはならない課税庁及び財務省においても日々感じていることであろう。

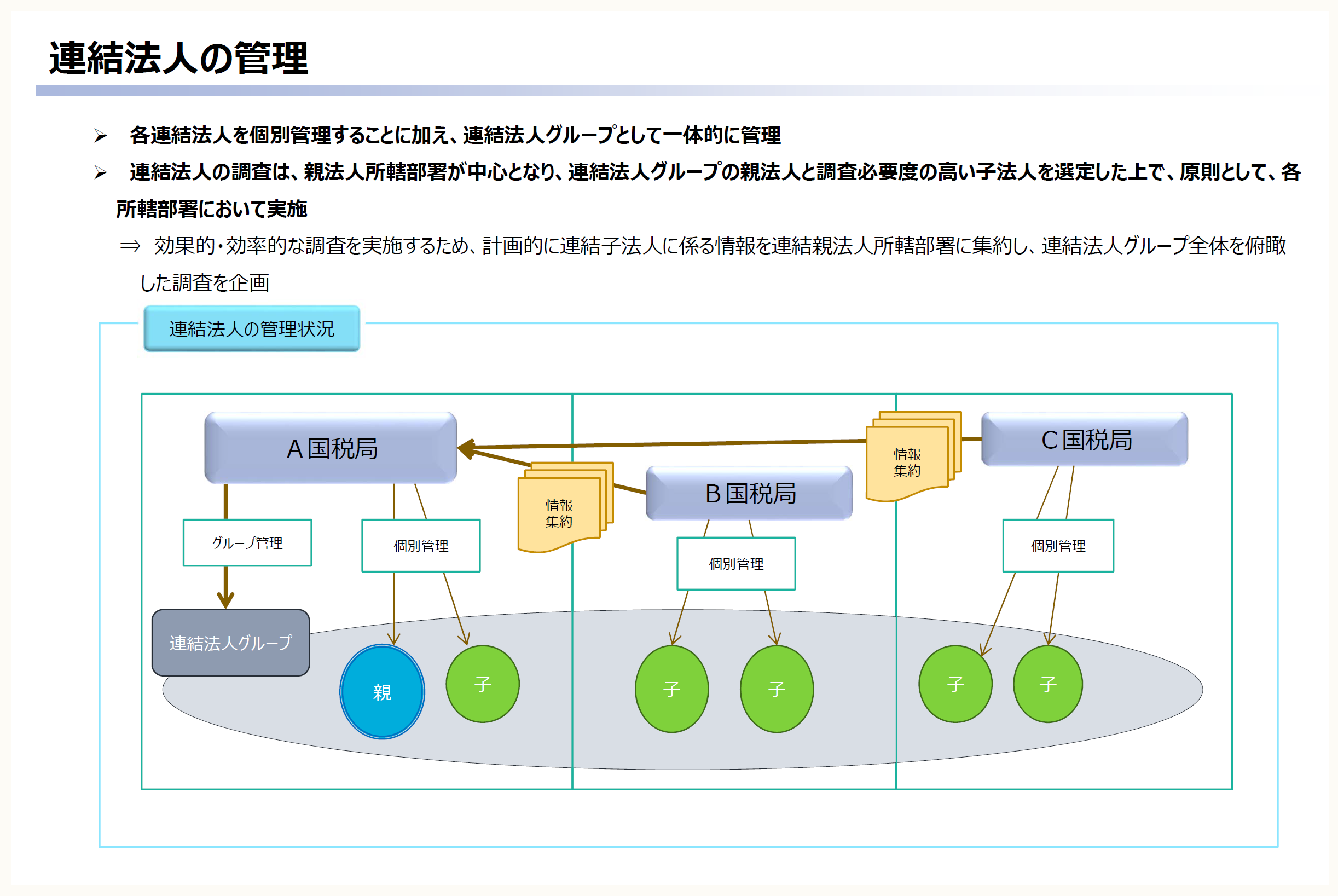

[出典]国税庁 説明資料〔連結法人の管理・調査の状況〕平成31年2月14日

[出典]国税庁 説明資料〔連結法人の管理・調査の状況〕平成31年2月14日

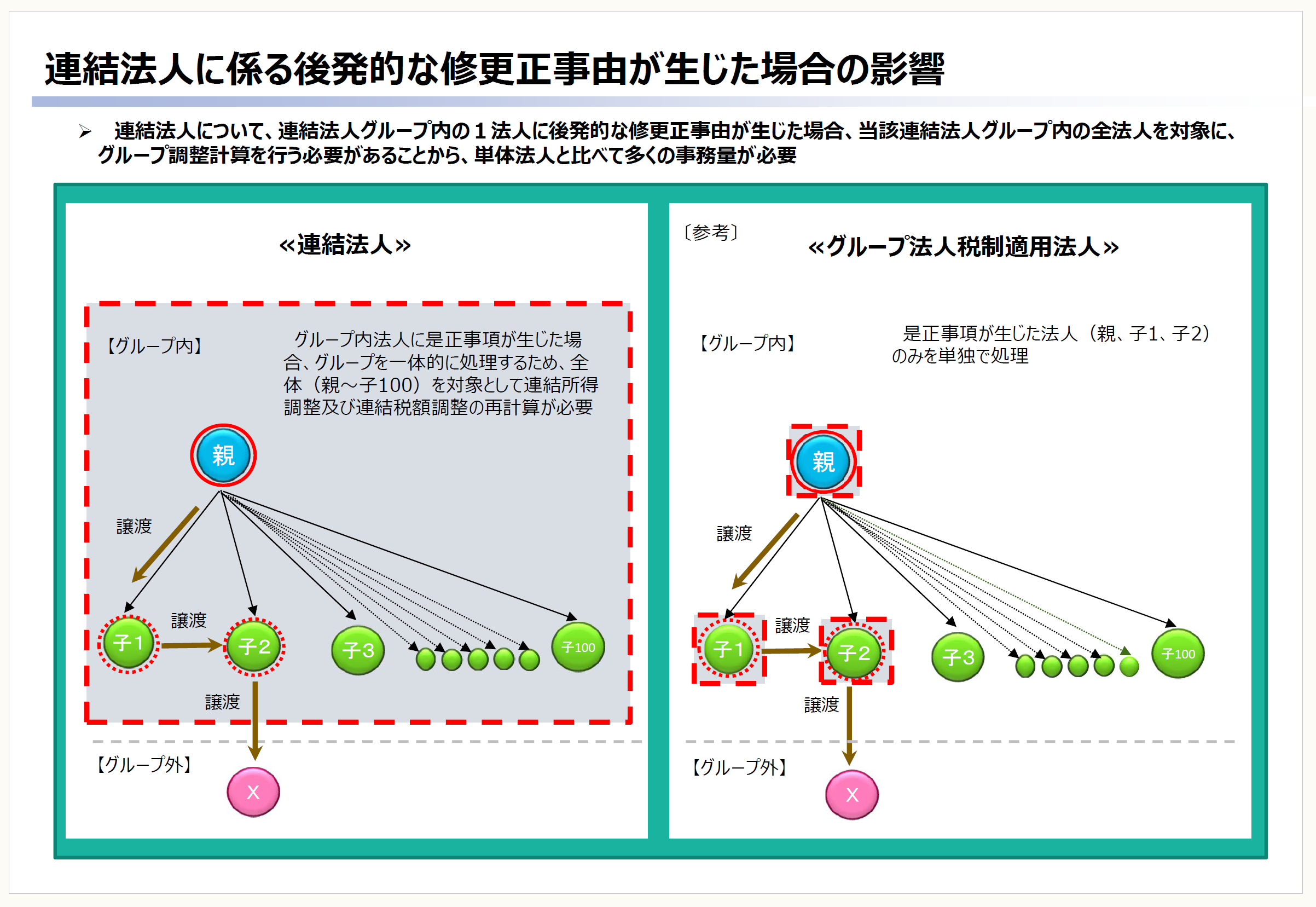

[出典]国税庁 説明資料〔連結法人の管理・調査の状況〕平成31年2月14日

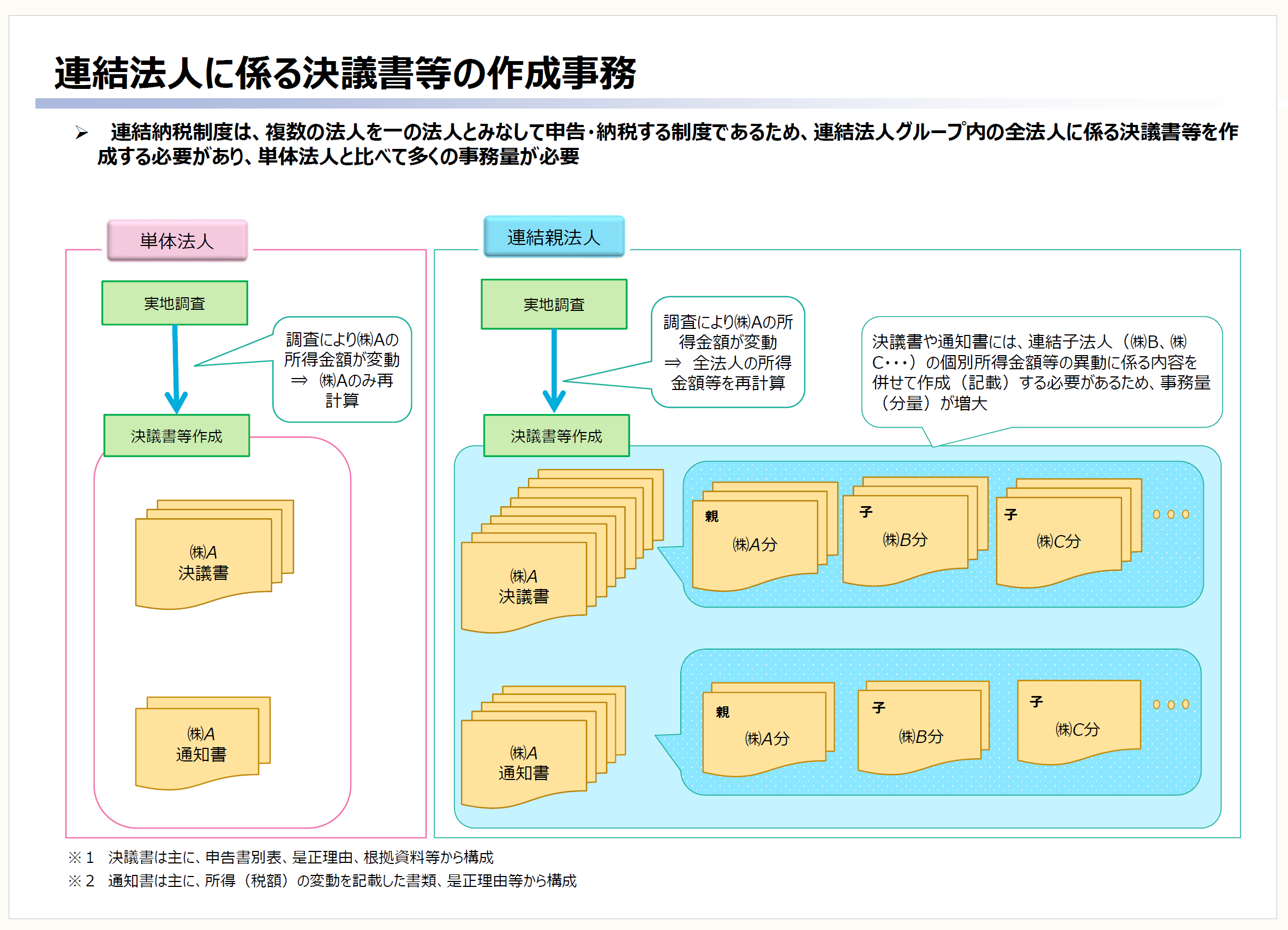

[出典]国税庁 説明資料〔連結法人の管理・調査の状況〕平成31年2月14日

[出典]国税庁 説明資料〔連結法人の管理・調査の状況〕平成31年2月14日

2 連結納税制度の見直しの方向性と実務上のポイント

上記1のとおり、今回の連結納税制度の見直しの目的は、①企業や課税庁の事務負担の軽減と、②連結納税制度と組織再編税制との整合性の確保であるが、専門家会合では、具体的に次のような改正の方向性を示している。

(1) 個別申告方式への移行~事務負担の軽減を図る観点からの簡素化~

[改正の方向性]

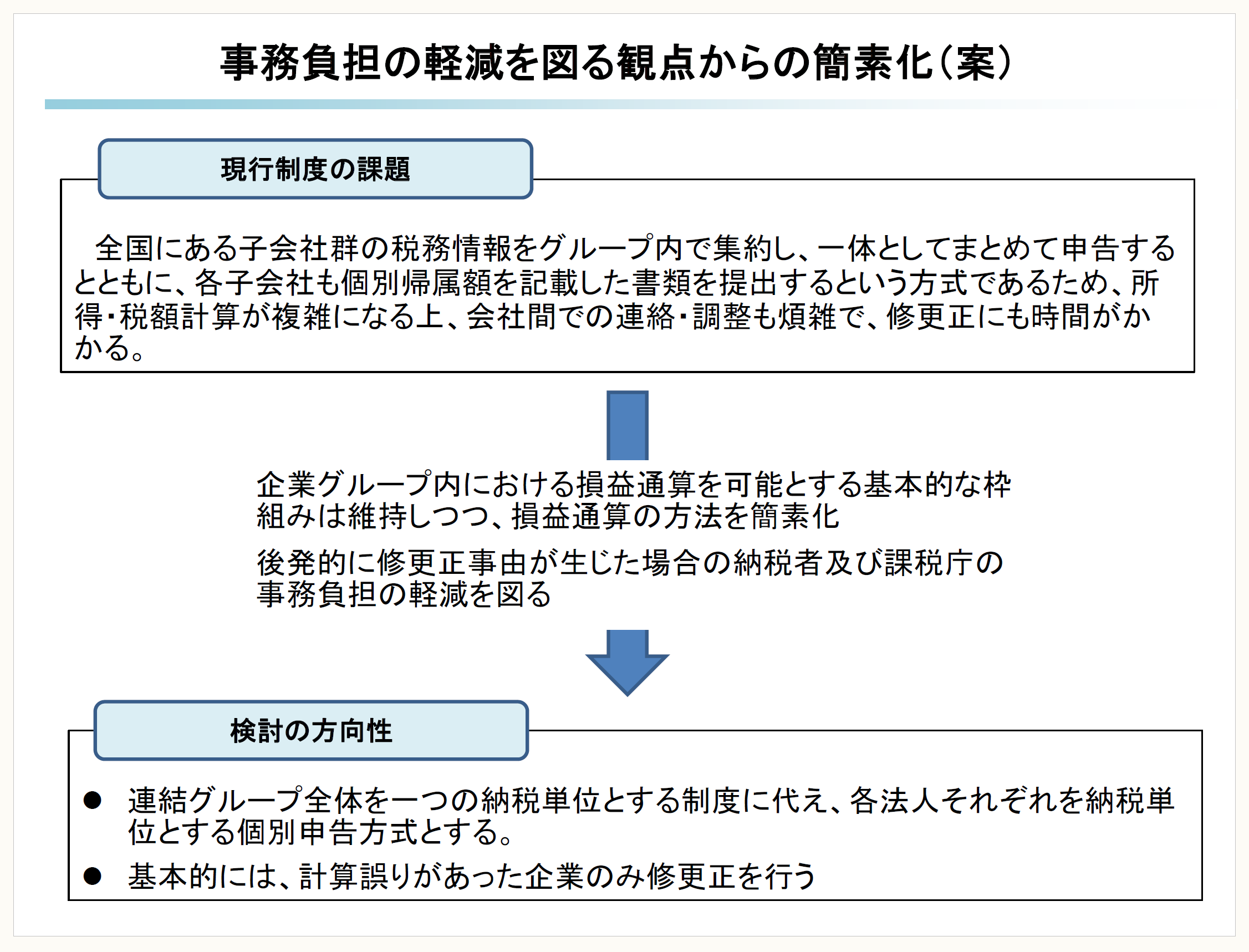

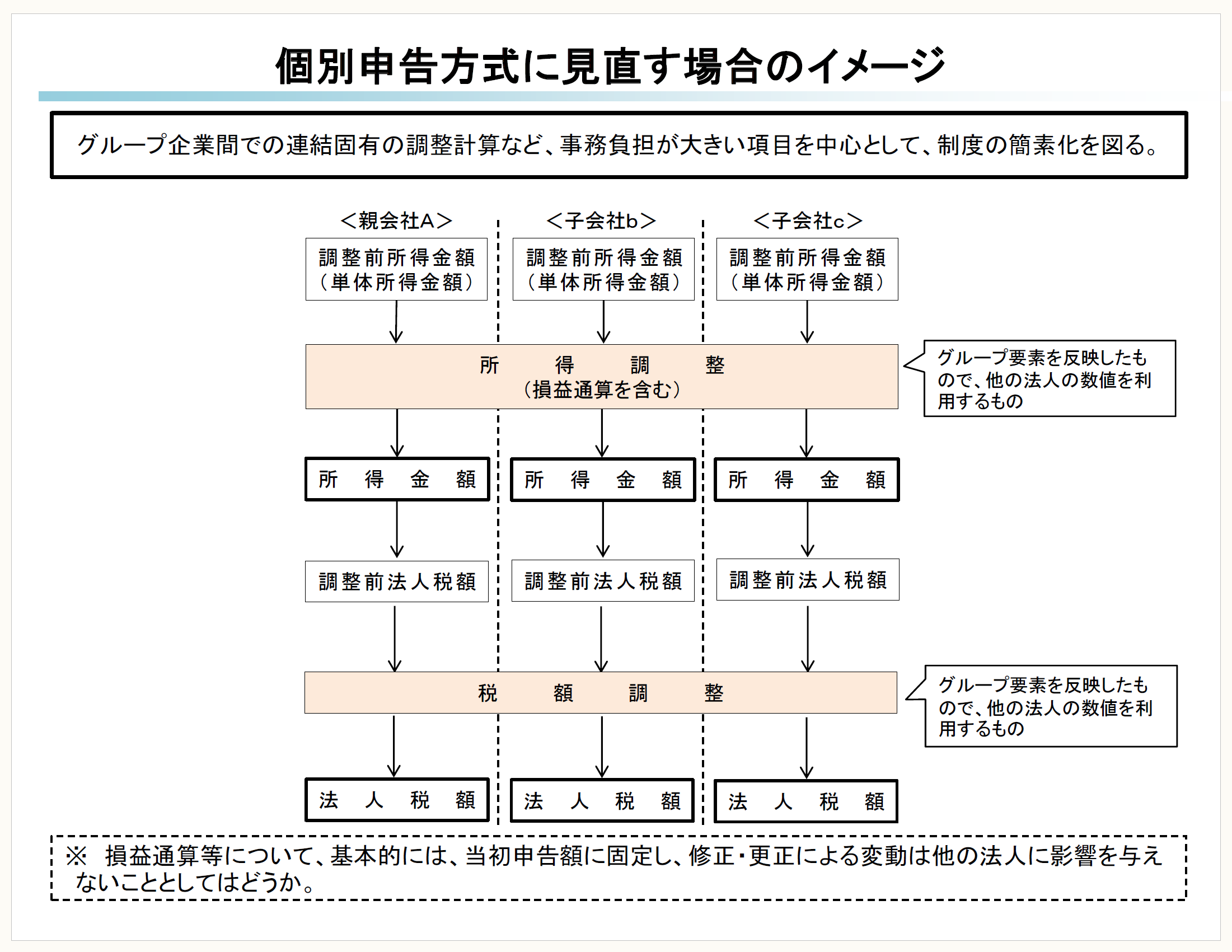

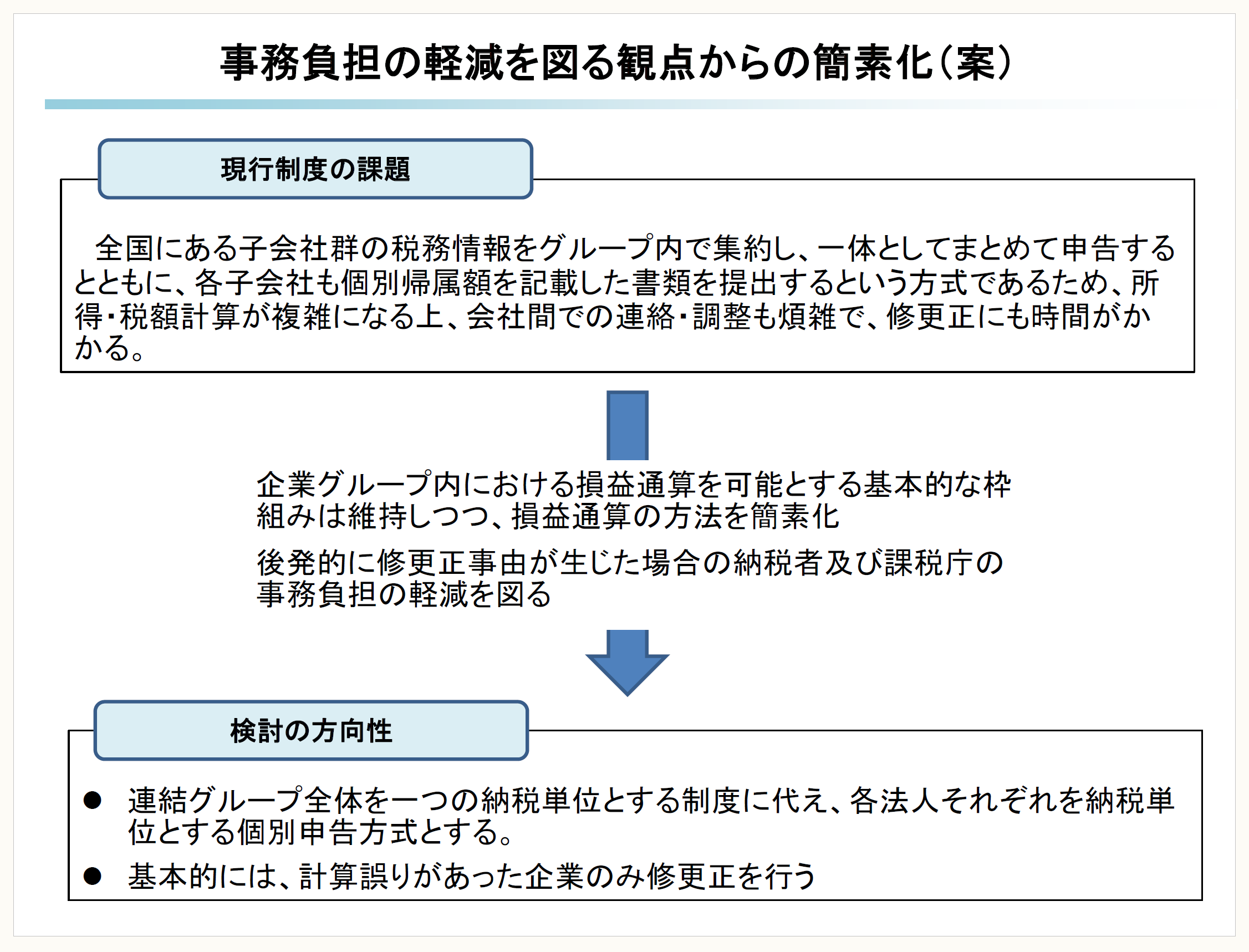

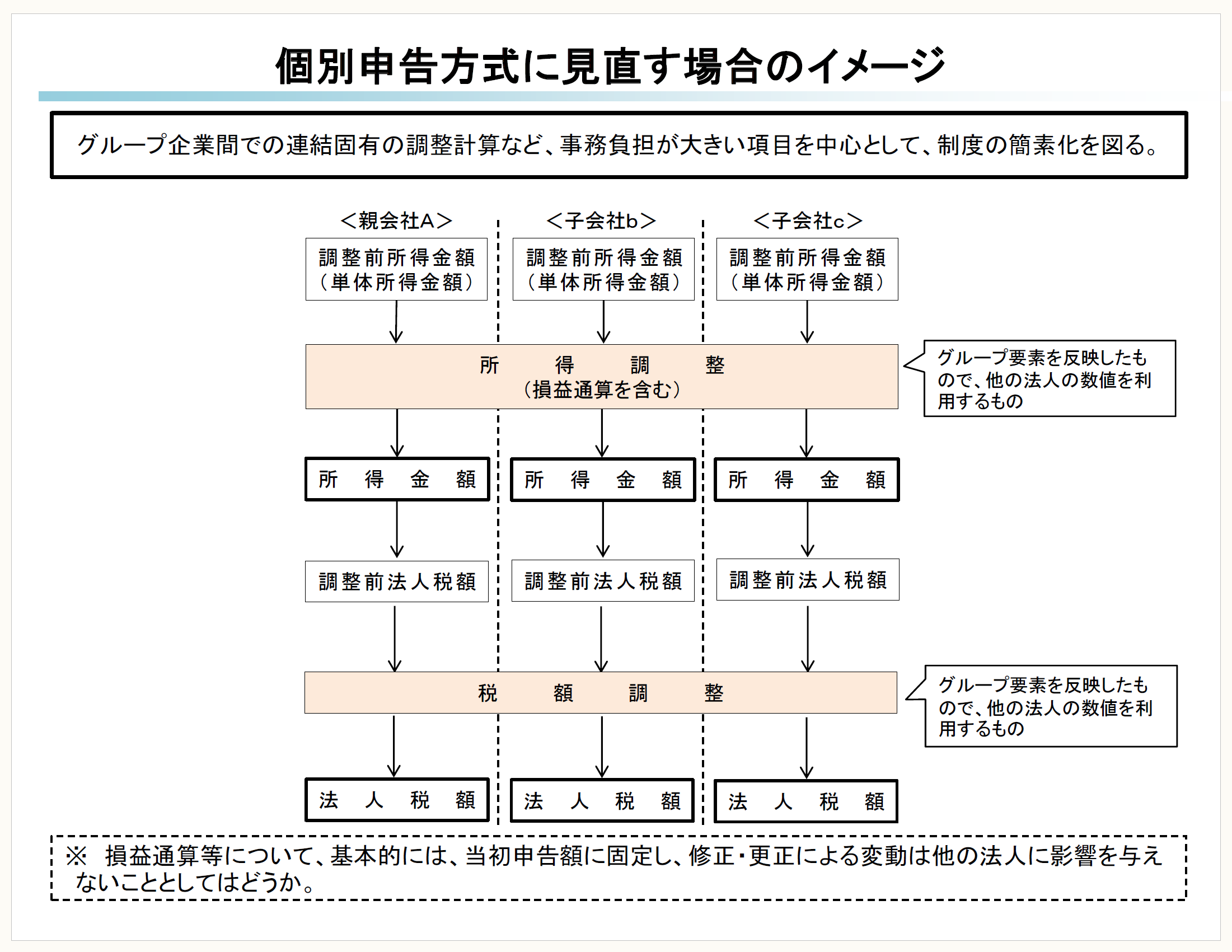

第2回専門家会合では、連結納税制度の事務負担の軽減を図るため、特に、後発的に修更正事由が生じた場合の納税者及び課税庁の事務負担の軽減を図るため、連結グループ全体を1つの納税単位とする制度(以下、「合算申告方式」という)に代え、各法人それぞれを納税単位とする「個別申告方式」とし、基本的に、計算誤りがあった企業のみ修更正を行うことにする、という方向性が示された。

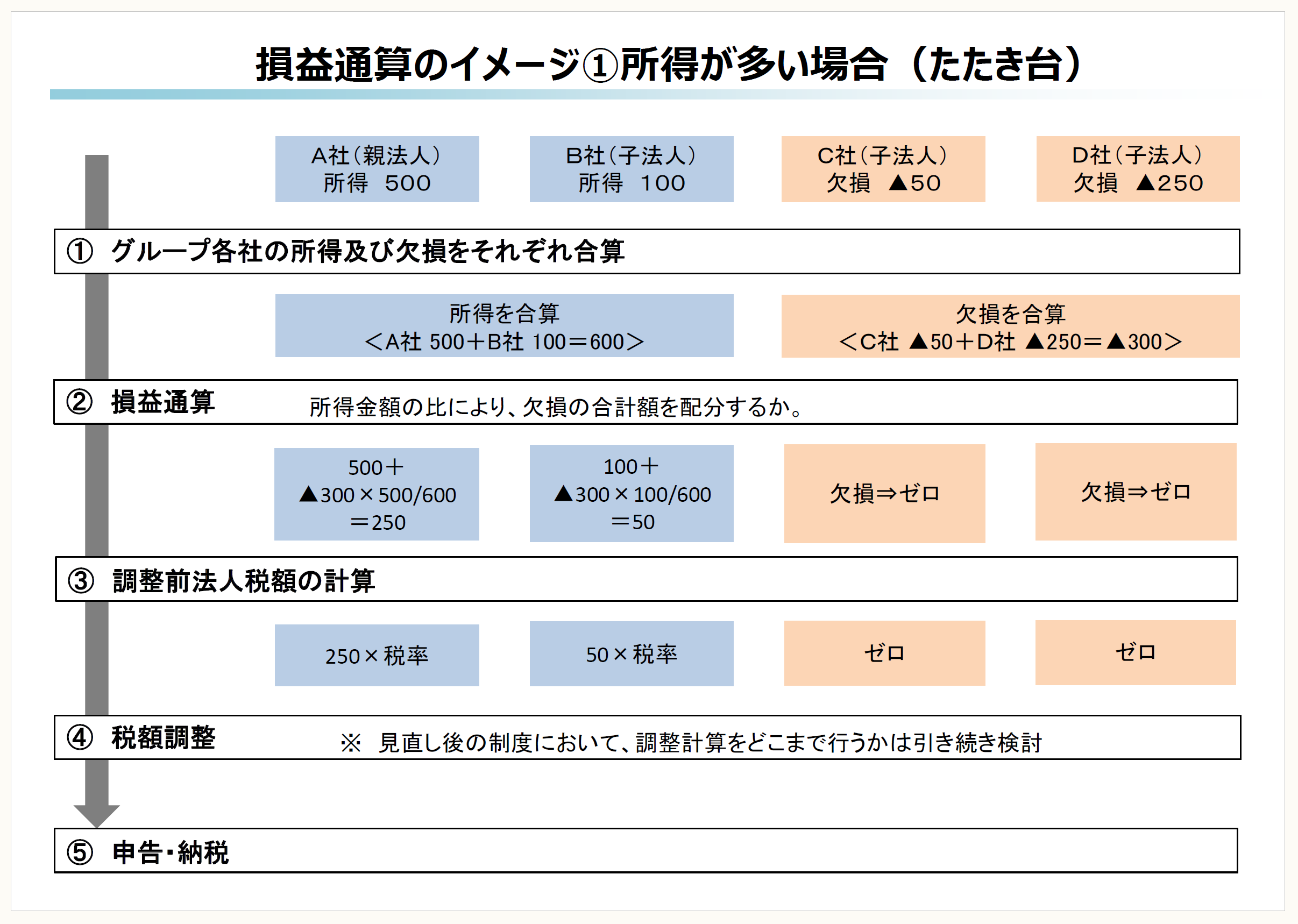

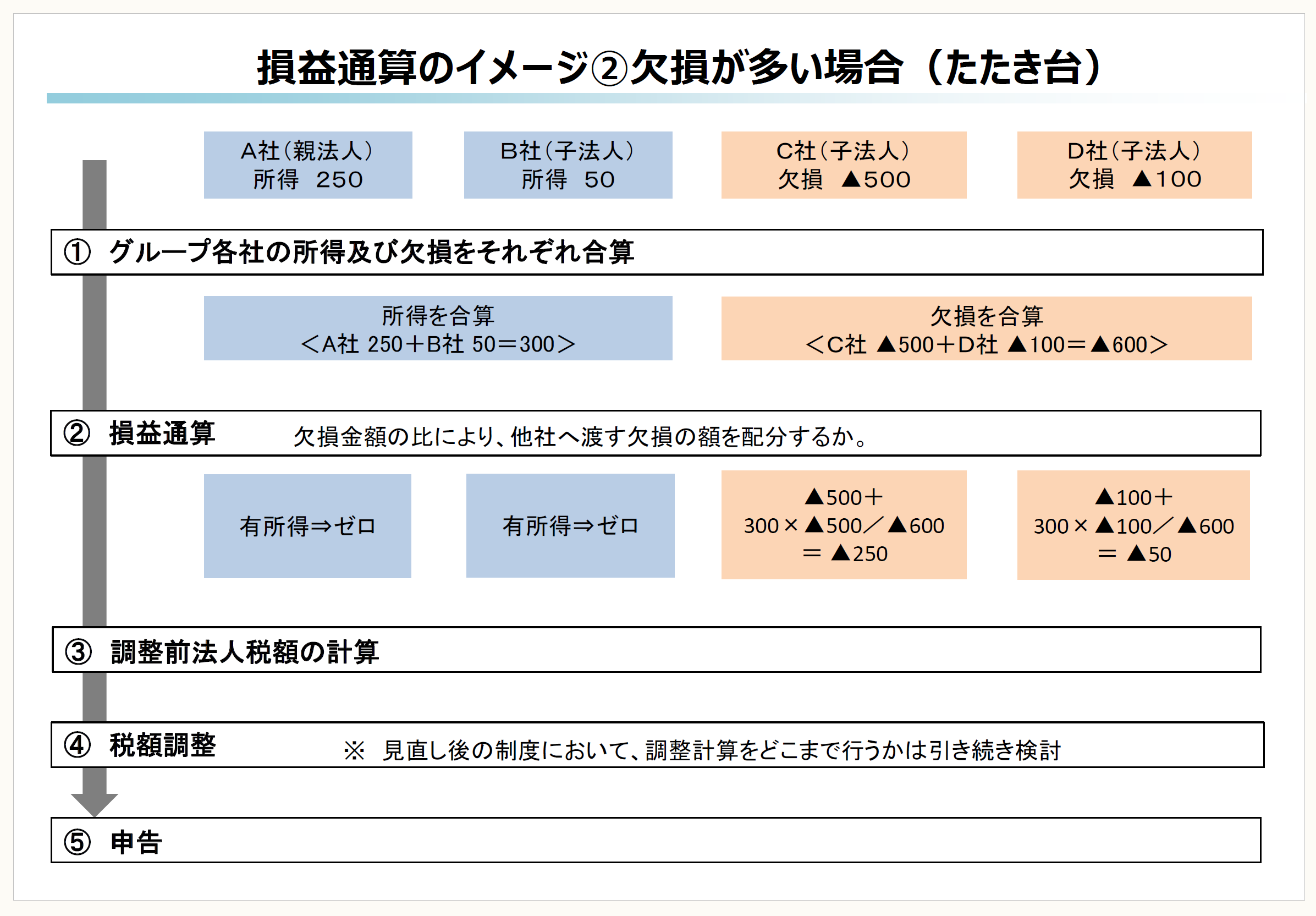

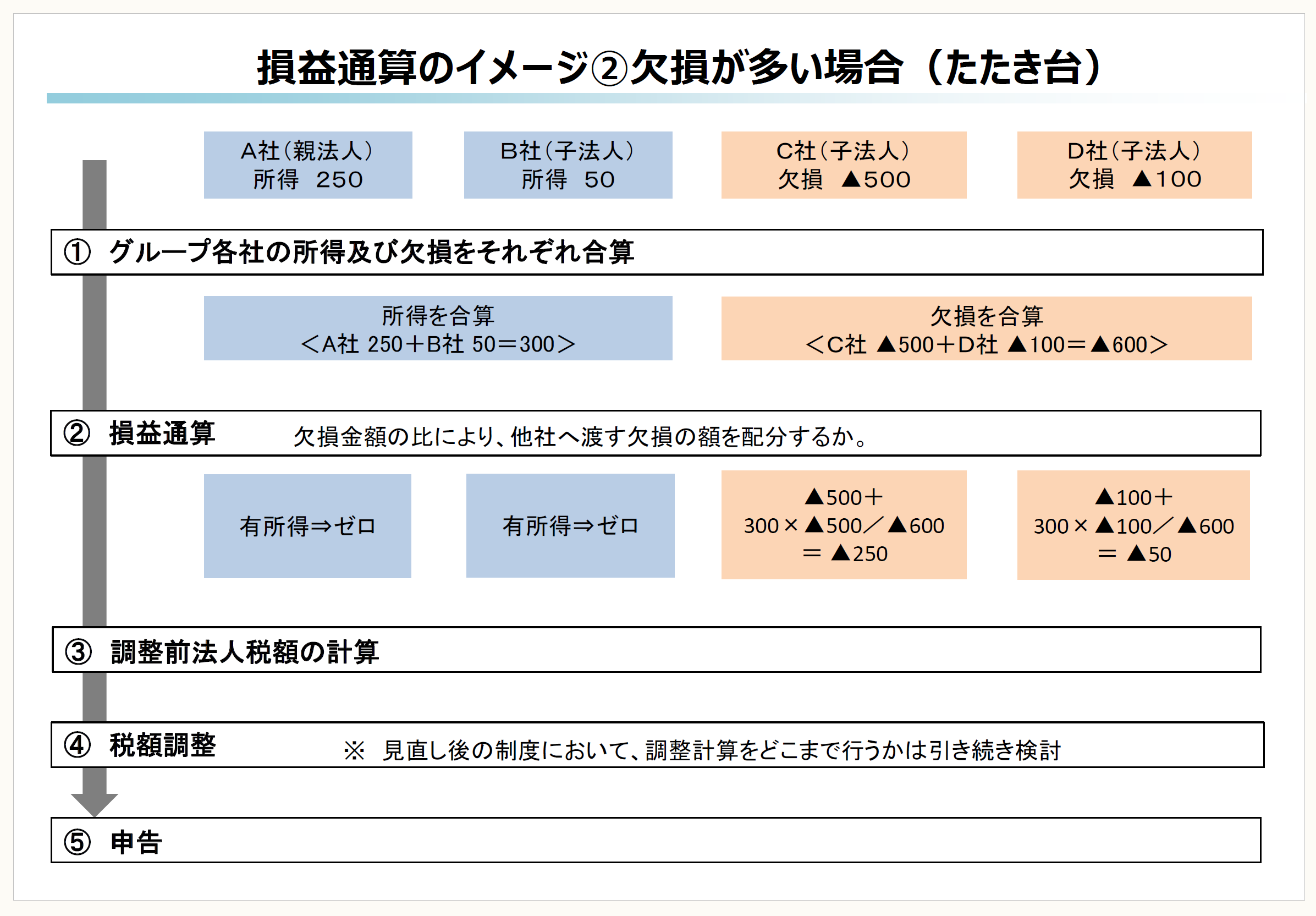

また、個別申告方式に移行した場合であっても、企業グループ内における損益通算を可能とする基本的な枠組みは維持することが示されている。

なお、個別申告方式での「損益通算のイメージ」と「事後の修更正のイメージ」については、[実務上のポイント]において、そのスライドを示している。

[出典]財務省 説明資料〔連結納税制度〕平成31年2月14日

[出典]財務省 説明資料〔連結納税制度〕平成31年2月14日

[出典]財務省 説明資料〔連結納税制度〕平成31年2月14日

この個別申告方式への移行によって、単体法人と同じく、税務調査を各社ごとに単独で行うことが可能になり、修更正も調査対象会社のみ行えばよいことになる。その点で、今回の目的を実現させる最も重要な見直し項目である。

[実務上のポイント]

上記で示された個別申告方式について、筆者が現時点で考える実務上のポイントは次のとおりである。

〈1〉

個別申告方式によって、法人税の申告書の提出は各社が行うことになる。

個別申告方式によって、連結親法人が代表して連結確定申告書を提出することはなくなり、単体法人と同様に、連結法人は各社で申告を行うことになる。

損益通算は維持される。連結納税制度とは損益通算制度であり、損益通算の仕組みがないと連結納税制度とはいえない(誰も採用しない)。そのため、個別申告方式であっても損益通算が可能な制度にするということだろう。

〈3〉

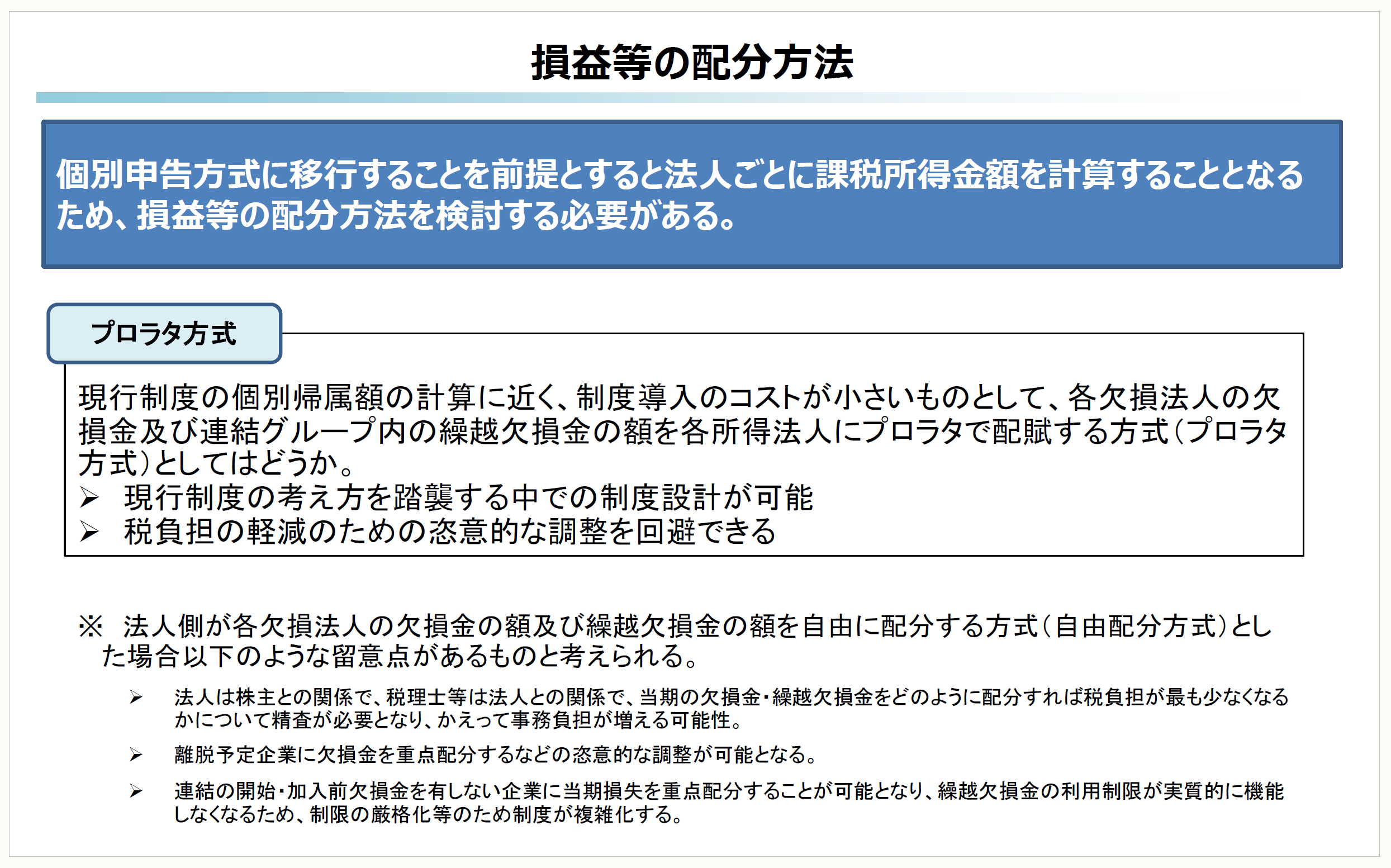

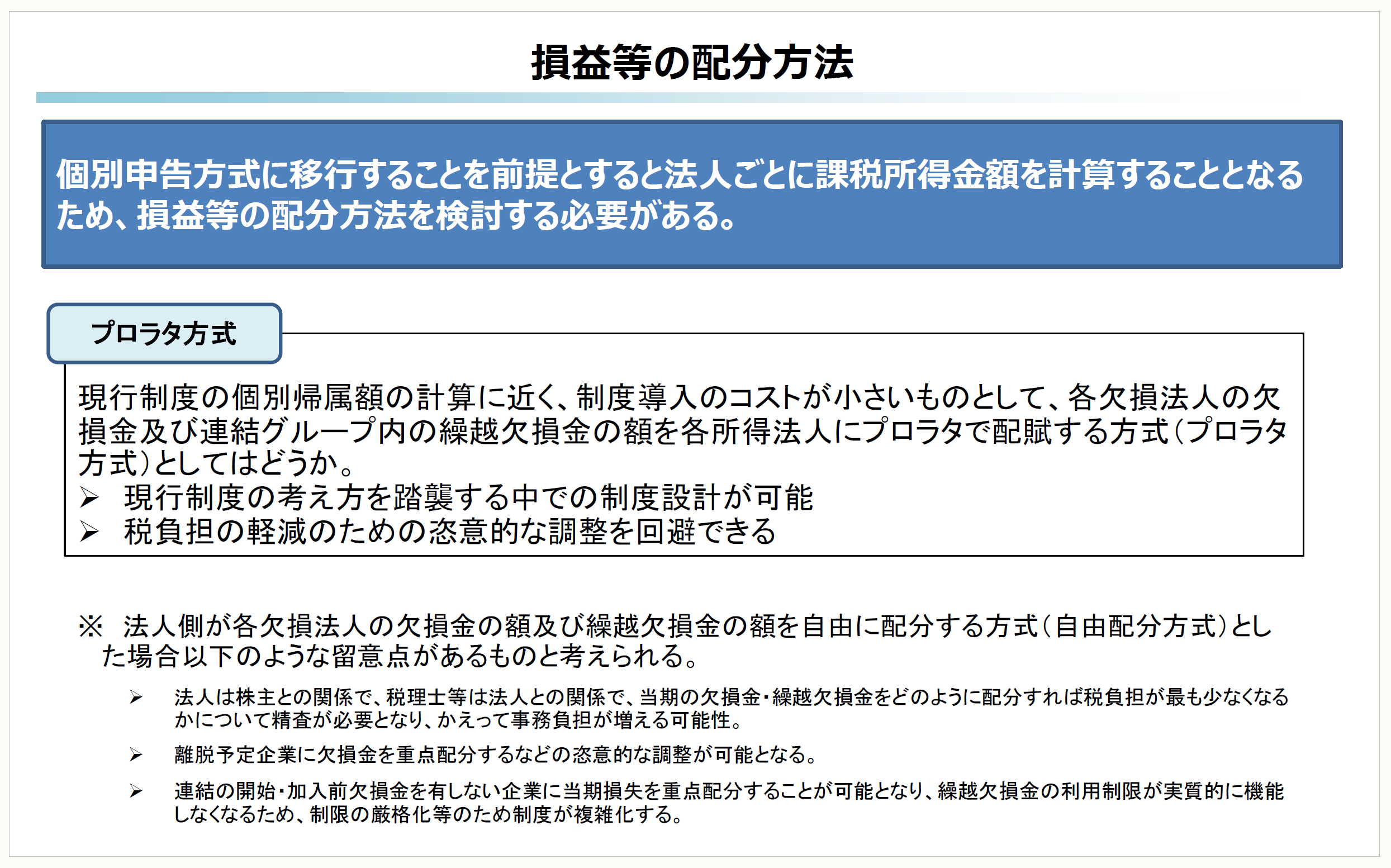

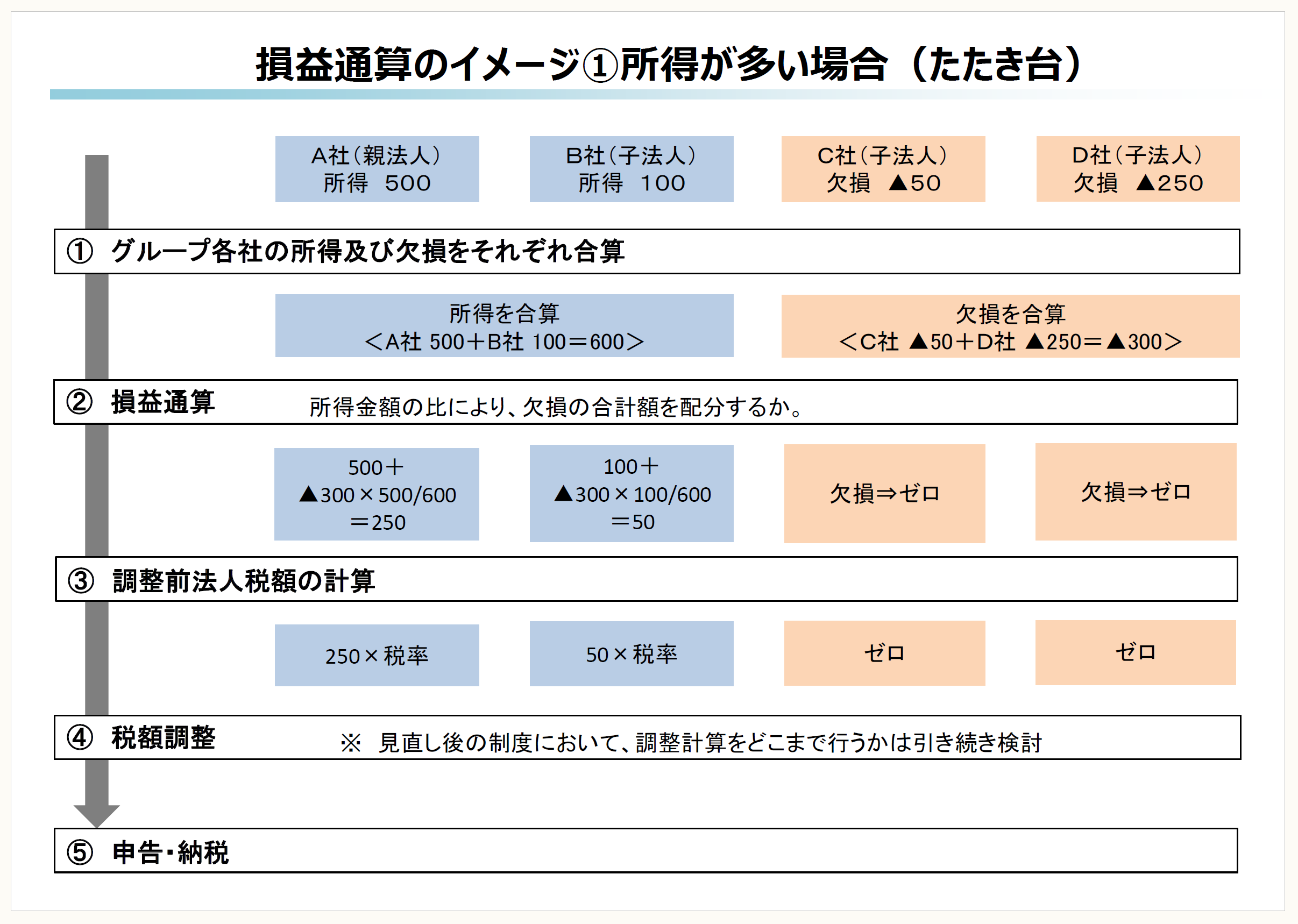

損益通算はプロラタ方式(全体計算方式)で行われる。

また、繰越欠損金の控除額の計算もプロラタ方式(全体計算方式)で行われる。

当期発生の欠損金の損益通算及び繰越欠損金の控除額の計算について、第2回及び第3回専門家会合において、各欠損法人の欠損金及び連結グループ内の繰越欠損金の額を各所得法人にプロラタで配賦する方式(プロラタ方式)を採用するという方向性が示されている。

[出典]財務省 説明資料〔連結納税制度〕平成31年4月18日

また、計算例のイメージは次のとおりとなる。

[出典]財務省 説明資料〔連結納税制度〕平成31年2月14日

[出典]財務省 説明資料〔連結納税制度〕平成31年2月14日

〈4〉

新制度においても、連結法人が有する繰越欠損金を、他の連結法人(所得法人)の所得金額と相殺できる。また、「連結欠損金」という用語が消滅する可能性がある。

上記〈3〉からわかるように、損益通算だけでなく、繰越欠損金の控除額の計算についても、プロラタ方式(全体計算方式)を採用することを想定しているため、その場合、現行制度と同様に、連結法人が有する繰越欠損金を、他の連結法人(所得法人)の所得金額と相殺できることになる。

ただし、連結納税開始前・加入前の繰越欠損金は自社の個別所得を限度に相殺されるため、ここで言う繰越欠損金は、現行制度における非特定連結欠損金(非特定連結欠損金個別帰属額)を想定しているものと考えられる。

また、新制度では、「連結欠損金」、「連結欠損金個別帰属額」、「非特定連結欠損金」、「特定連結欠損金」という用語は消滅して、単体法人の繰越欠損金と同様の表現になるのか、という点についても今後、確認する必要がある。

〈5〉

全体計算によって損益通算されるため、他の法人の所得金額の計算が終了しないと全社の申告作業が終了しない点は、現行制度と変わらない。

新制度も、全体計算によって損益通算が行われる仕組みとなっており、個別申告方式であっても全体計算の仕組みが全くなくなるわけではない。

これは、他の法人の所得金額が、自社の所得金額に影響することを意味しており、他の法人の申告作業(所得金額の計算)が終了しないと、自社を含めた全社の申告作業(所得金額の計算)が終了しない、ということになる。

この点については、現行制度と事務負担は変わらない。そのため個別申告方式に移行しても、連結申告の事務負担は、単体申告と全く同じレベルにはならない。

この点、さらに、事務負担の軽減を図るのであれば、損益通算を損益振替方式(イギリス)や損益譲渡方式(ドイツ)のような計算方式にすることも一案であろう。

〈6〉

「別表●の2」で番号付けされている連結特有の別表は、消滅する可能性が高い。

個別申告方式に移行すると、別表4の2、別表4の2付表など、「別表●の2」で番号付けされている連結特有の別表は、損益通算用の別表など全体計算を行うための別表以外は消滅することになるだろう。

そのため、連結法人も、単体法人の申告書の別表様式を使用することになり、損益通算用の別表など一部の連結特有の別表を数枚、作成して添付するというイメージになるだろう。

〈7〉

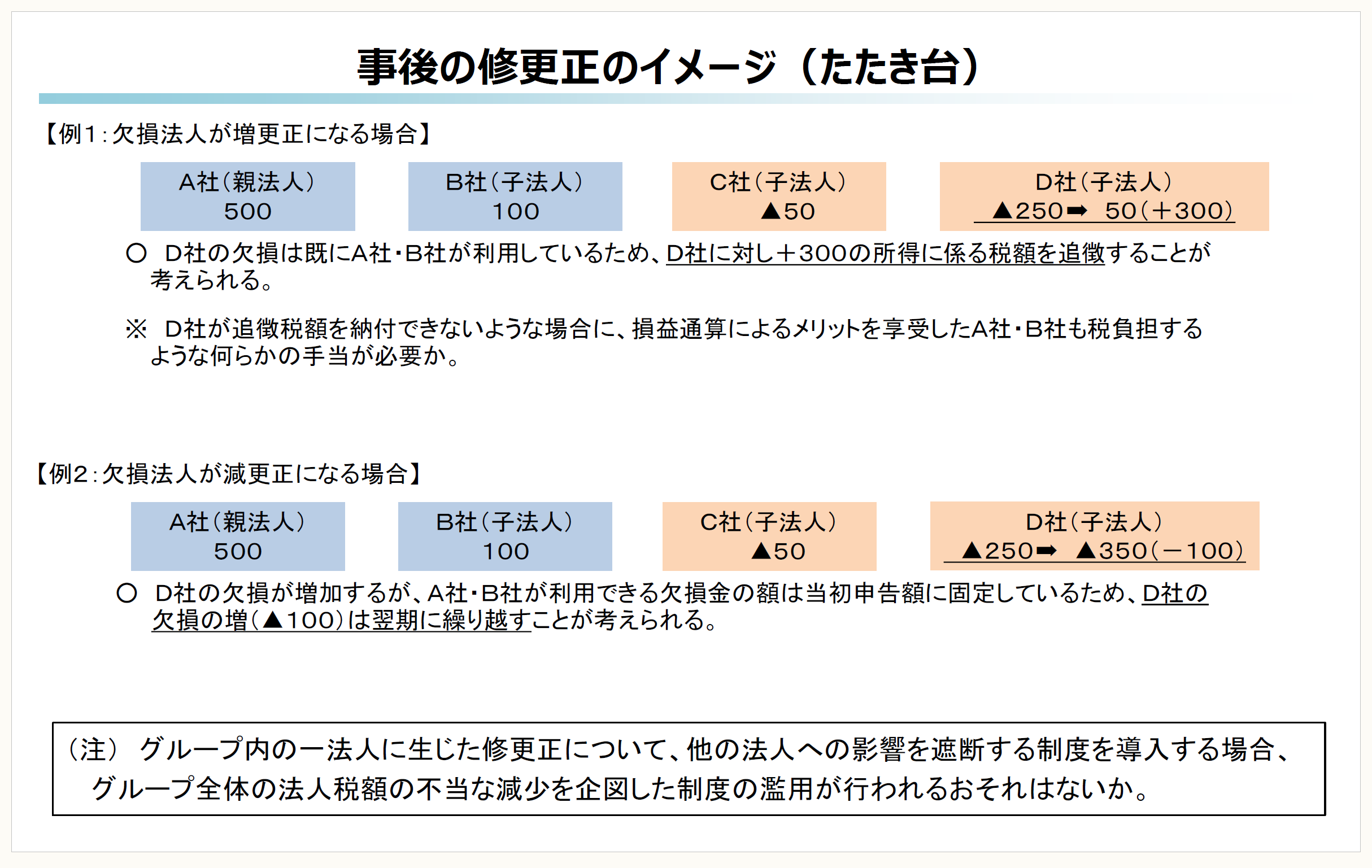

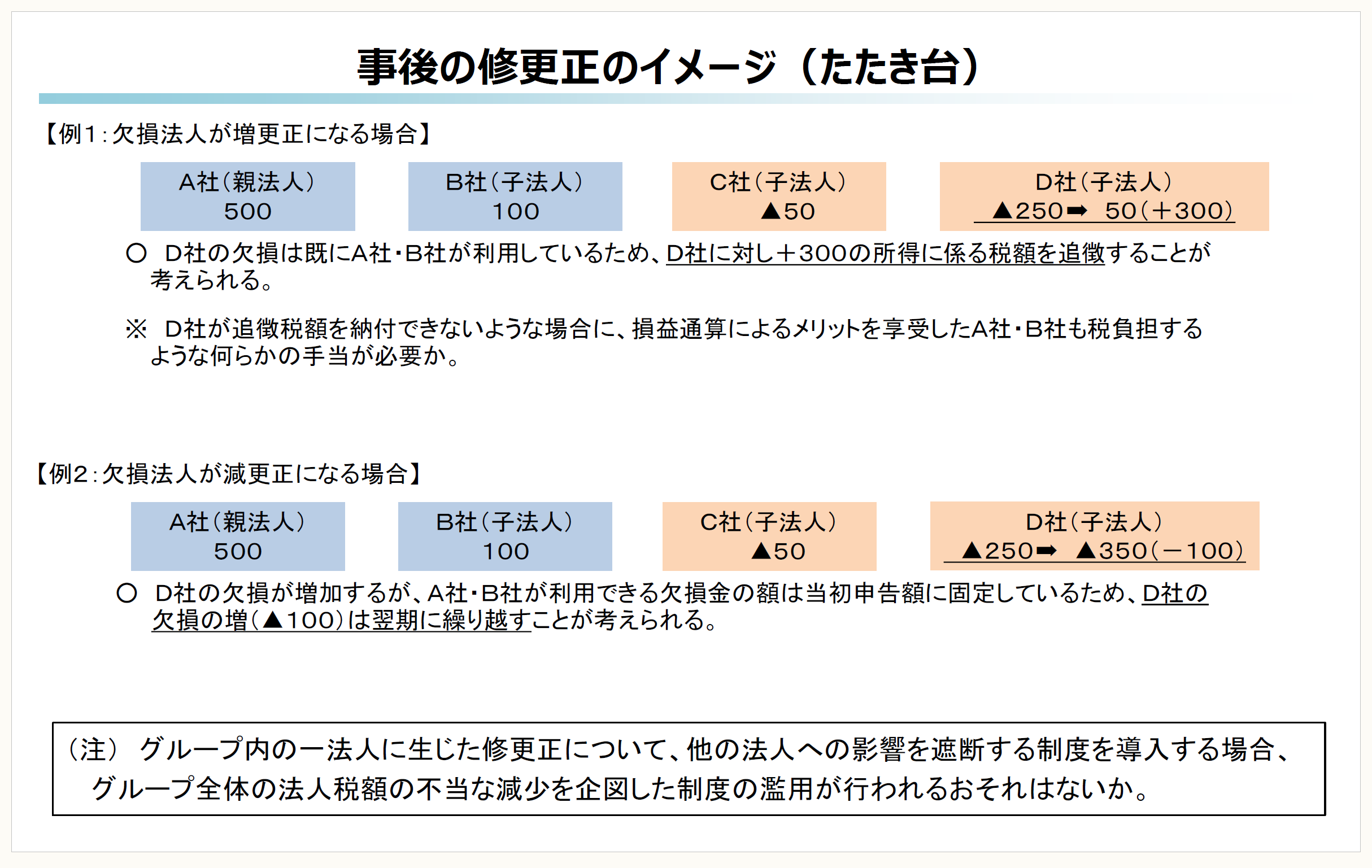

自主的に間違えに気づいたり、税務調査があった場合でも、計算誤りがあった法人のみ修更正を行う仕組みとする。

損益通算等について、基本的に、当初申告額に固定し、修更正による変動は他の法人に影響を与えない仕組みとする方向性が示されている。

つまり、ある法人が、修正申告を行うとき、あるいは、更正されるときでも、他の法人の所得及び申告に影響させない仕組みとする。

ここで、「基本的に」と記載しているのは、下記〈8〉の租税回避行為を防止する措置を講ずる必要があることを示しているものと思われる。

[出典]財務省 説明資料〔連結納税制度〕平成31年2月14日

〈8〉

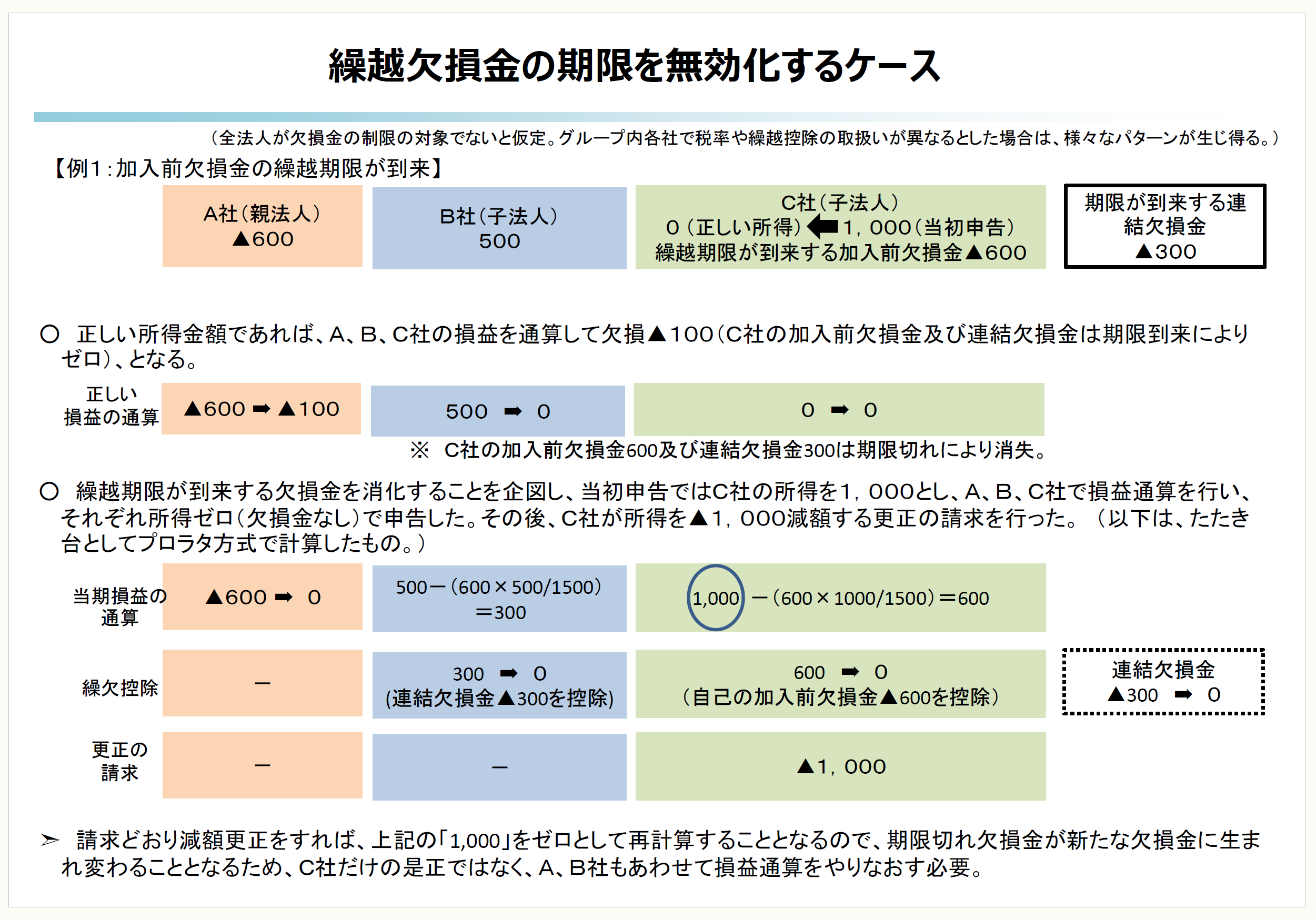

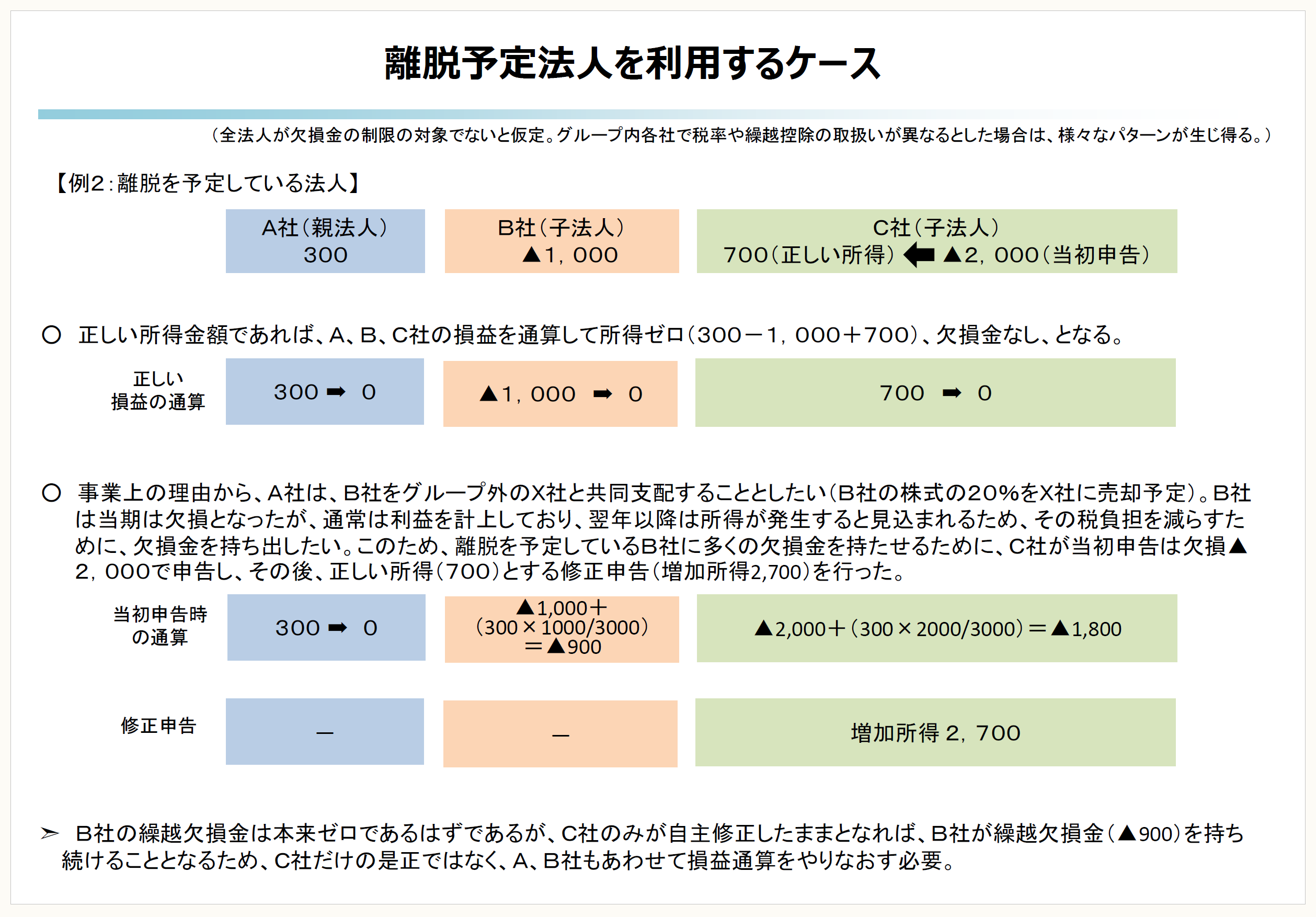

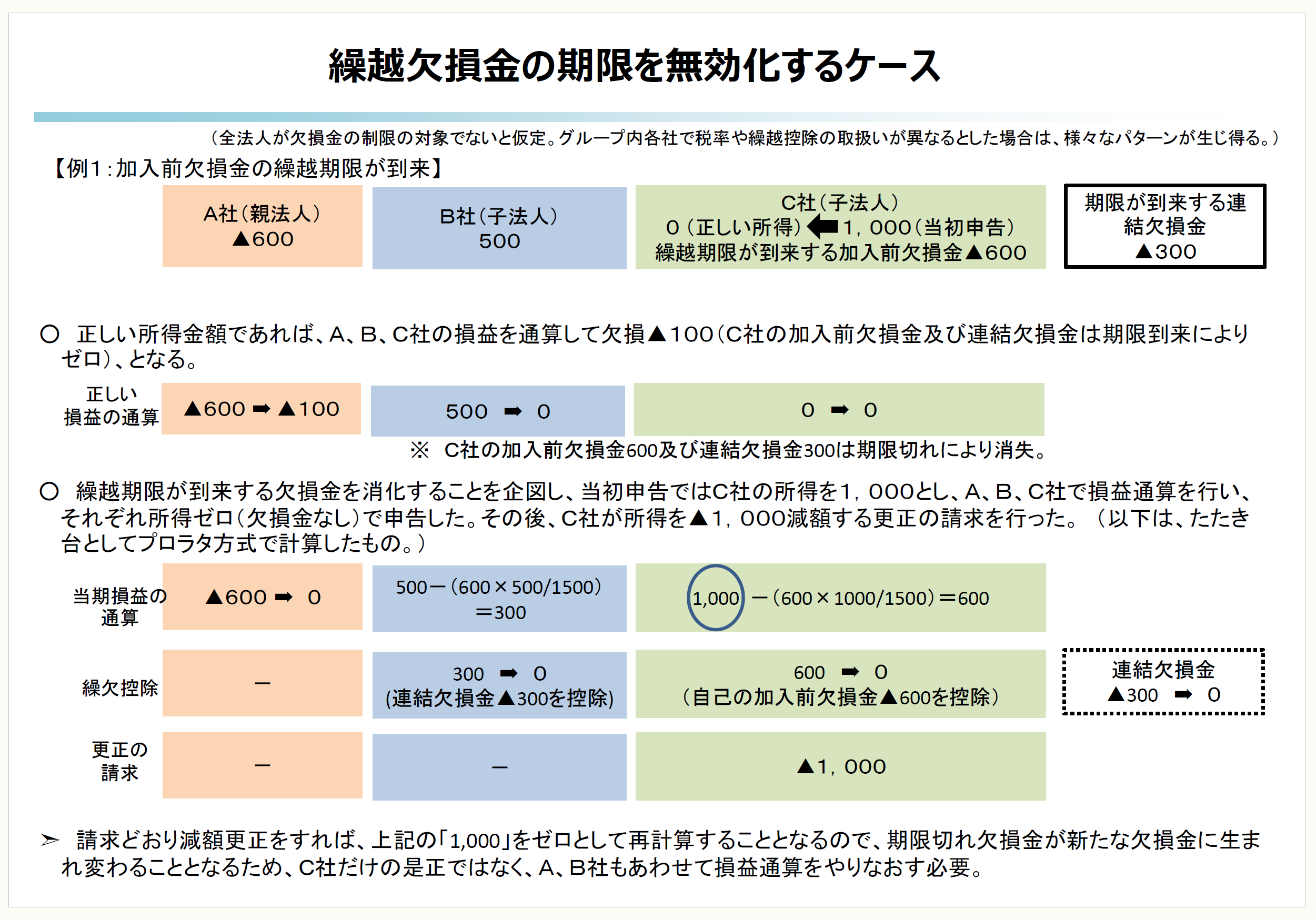

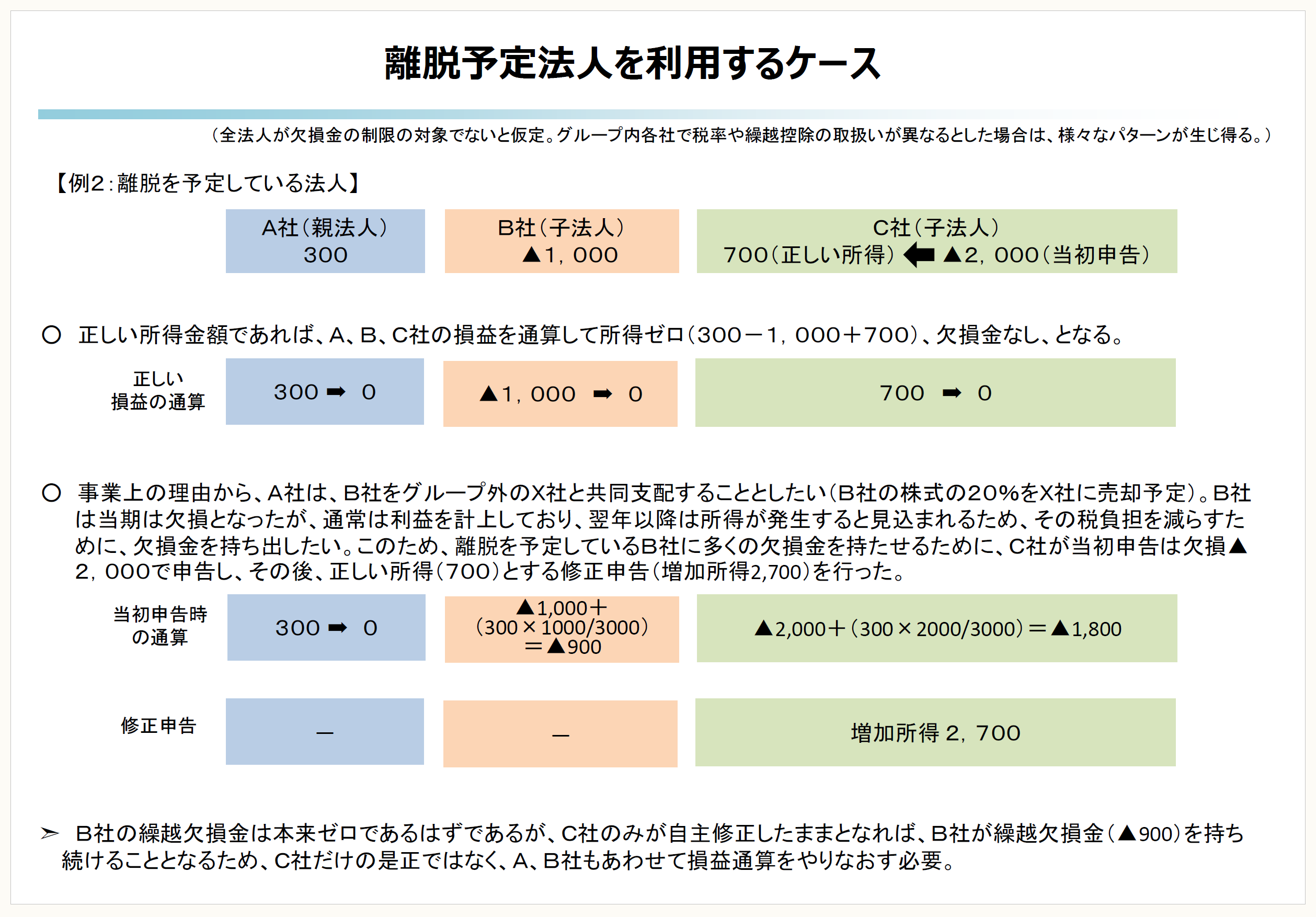

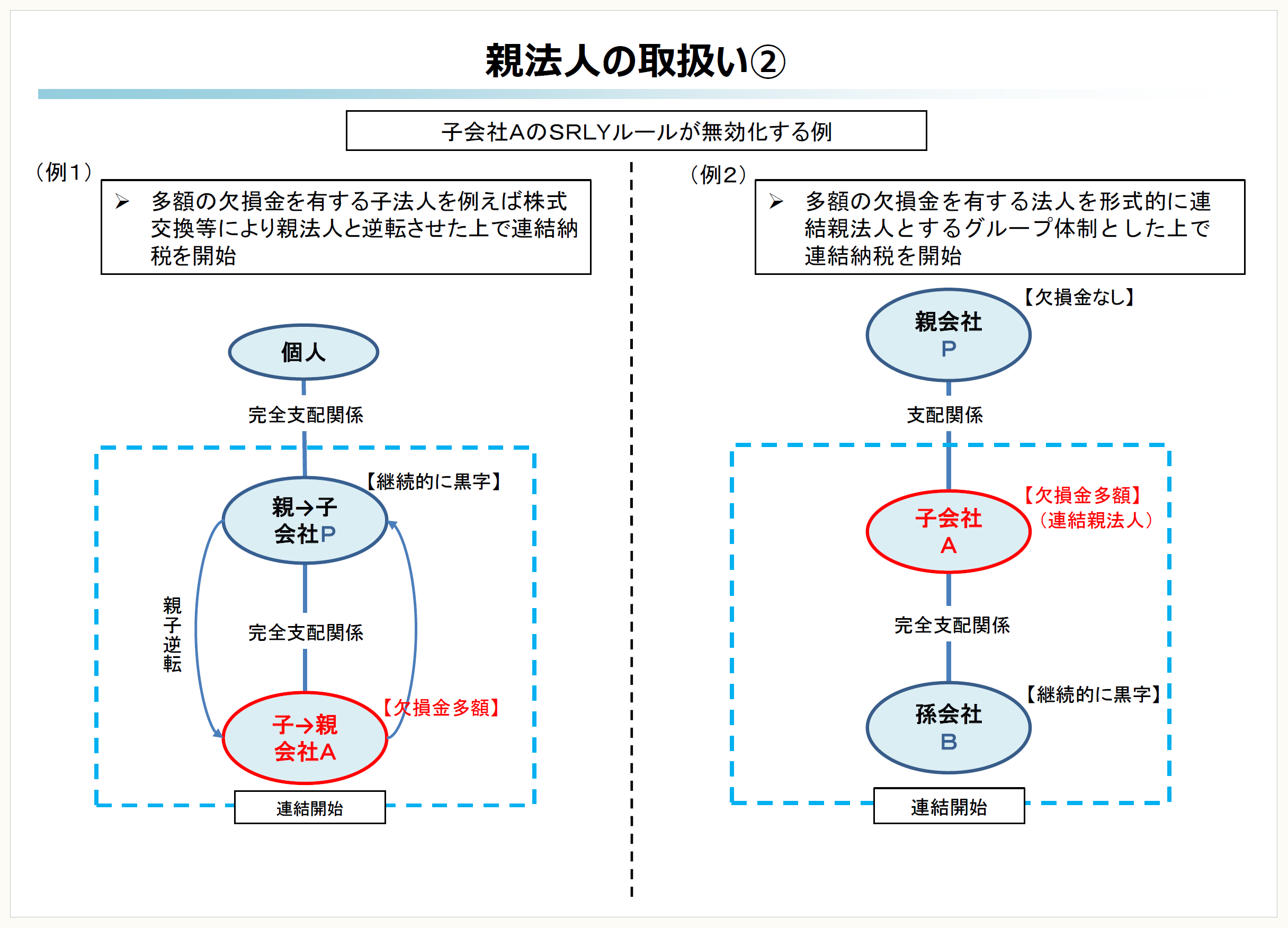

法人に生じた修更正について、他の法人への影響を遮断する制度を導入する場合、意図的に所得金額を間違えて申告する可能性がある。

当初申告額に固定する制度にした場合、事後的に、自社の所得が変動しても、他の法人の所得に影響しないことから、自社の所得を意図的に間違えて申告することによって、連結グループの税負担を減少させるという租税回避行為が可能となる。

例えば、第3回専門家会合では次の2つの例が示されている。

[出典]財務省 説明資料〔連結納税制度〕平成31年4月18日

[出典]財務省 説明資料〔連結納税制度〕平成31年4月18日

このような、租税回避行為を防止するために、損益通算等を当初申告額に固定するという仕組みについて、何かしらの措置を講じる必要がある。

〈9〉

税務調査は各社ごとに単独で行われる。そのため、他の法人の税務調査があまり気にならない環境になる。

個別申告方式となり、かつ、法人の修更正による変動が他の法人に影響を与えない仕組みとなるため、税務調査は各社ごとに単独で行われることになる。その点で、単体法人と変わらなくなり、他の法人の税務調査があまり気にならない環境になるだろう。

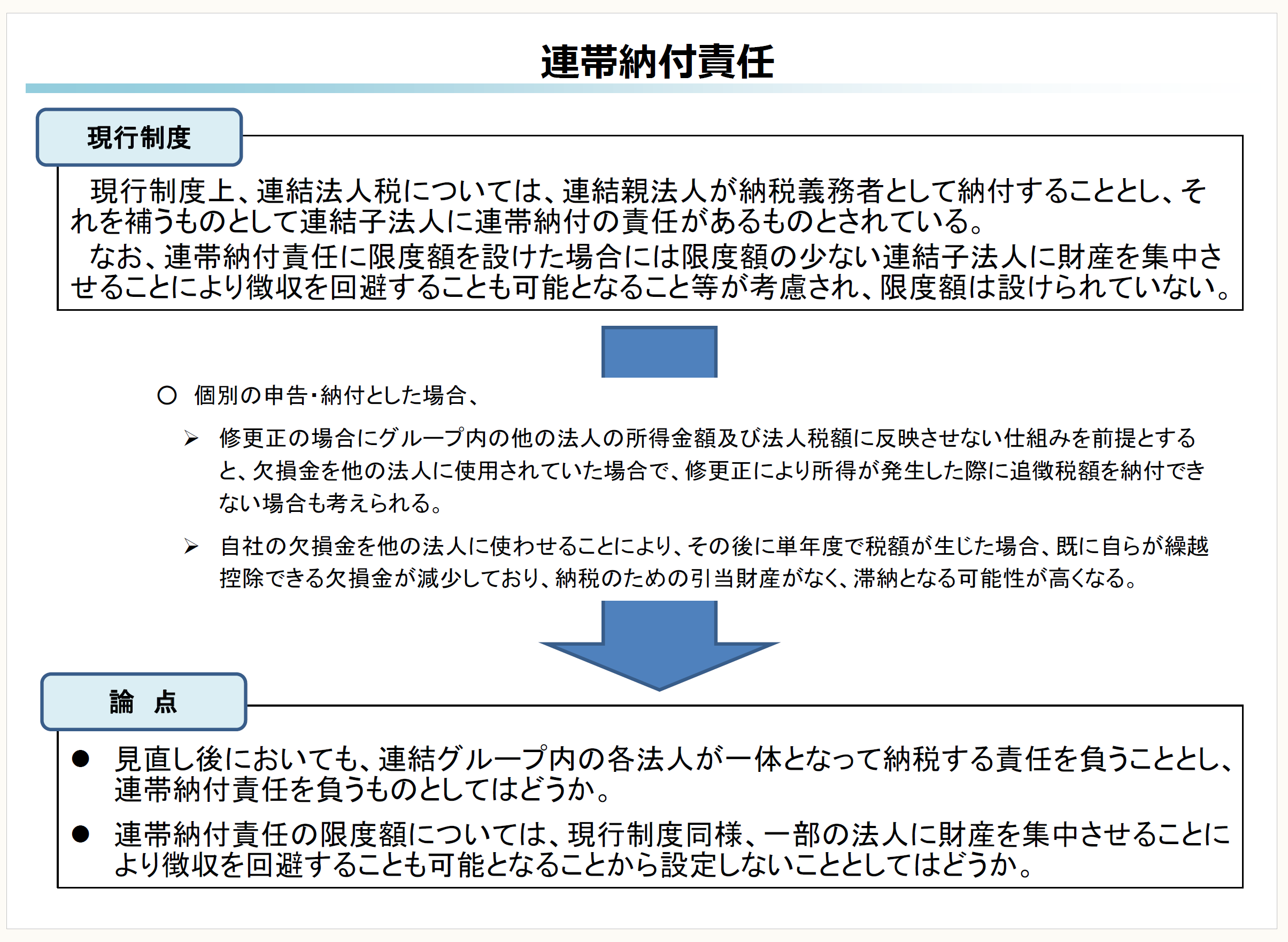

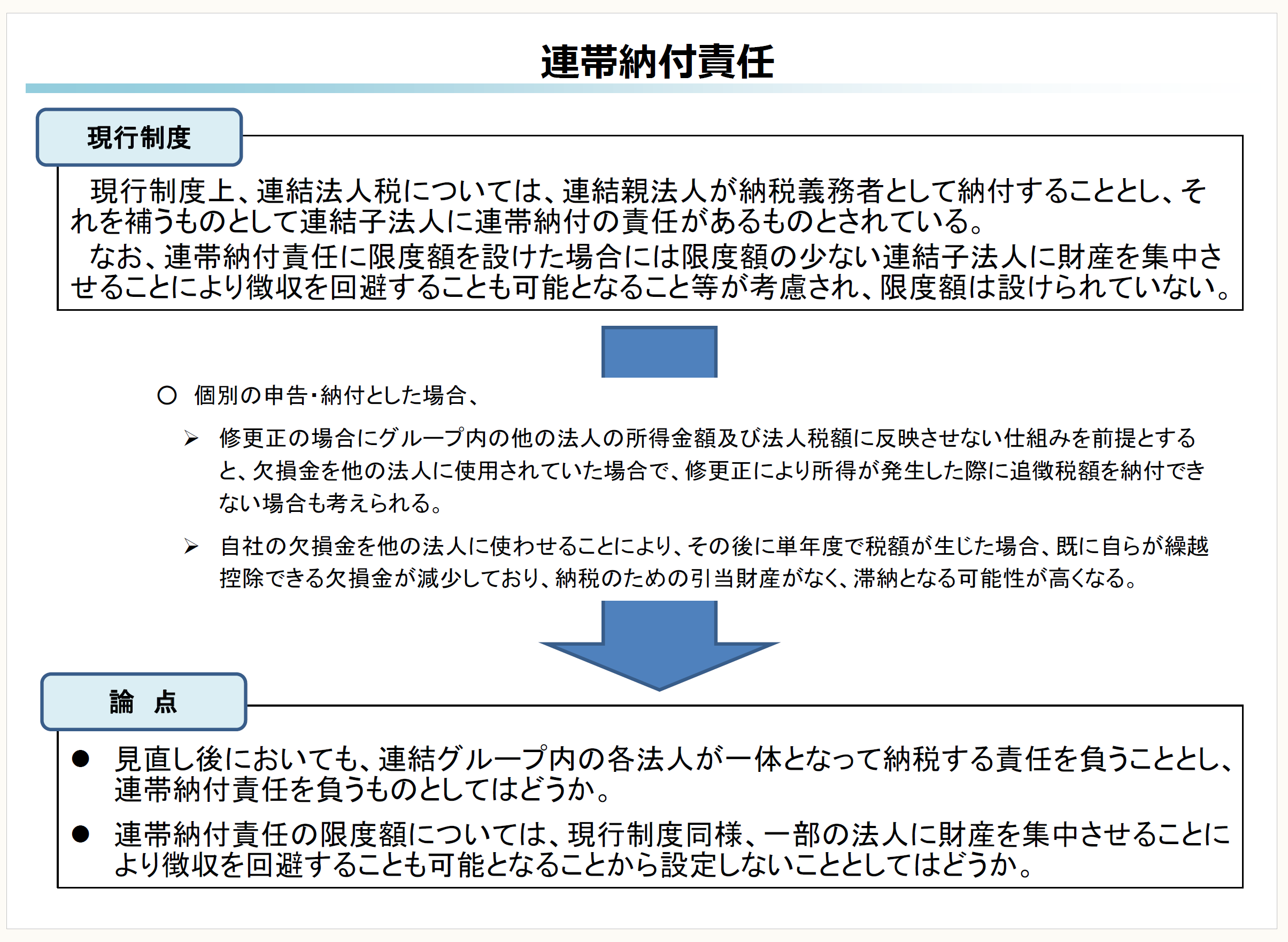

新制度についても、当然に、連結親法人及び連結子法人の連帯納付責任はそのまま維持される方向性が示されている。

[出典]財務省 説明資料〔連結納税制度〕平成31年4月18日

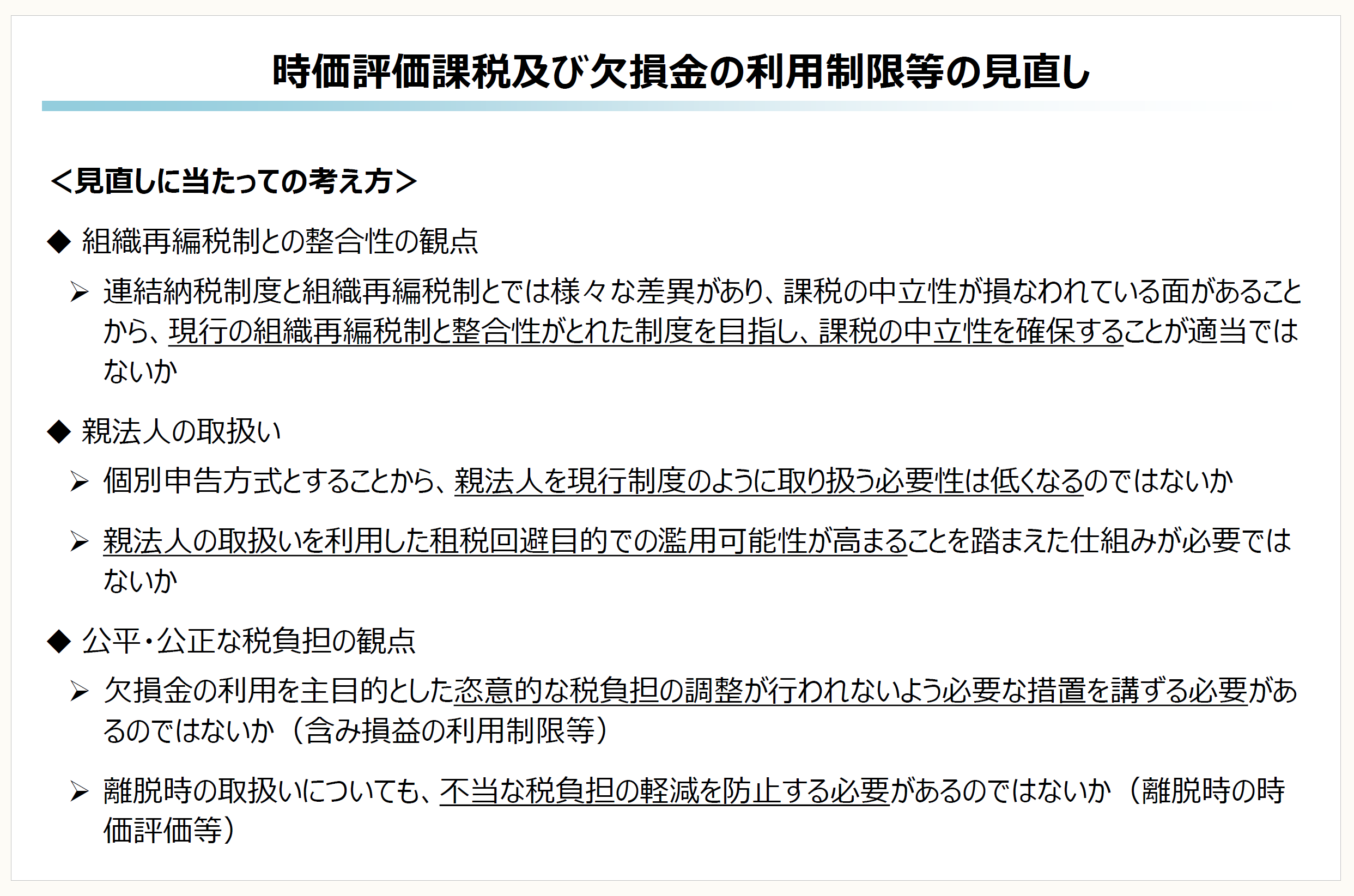

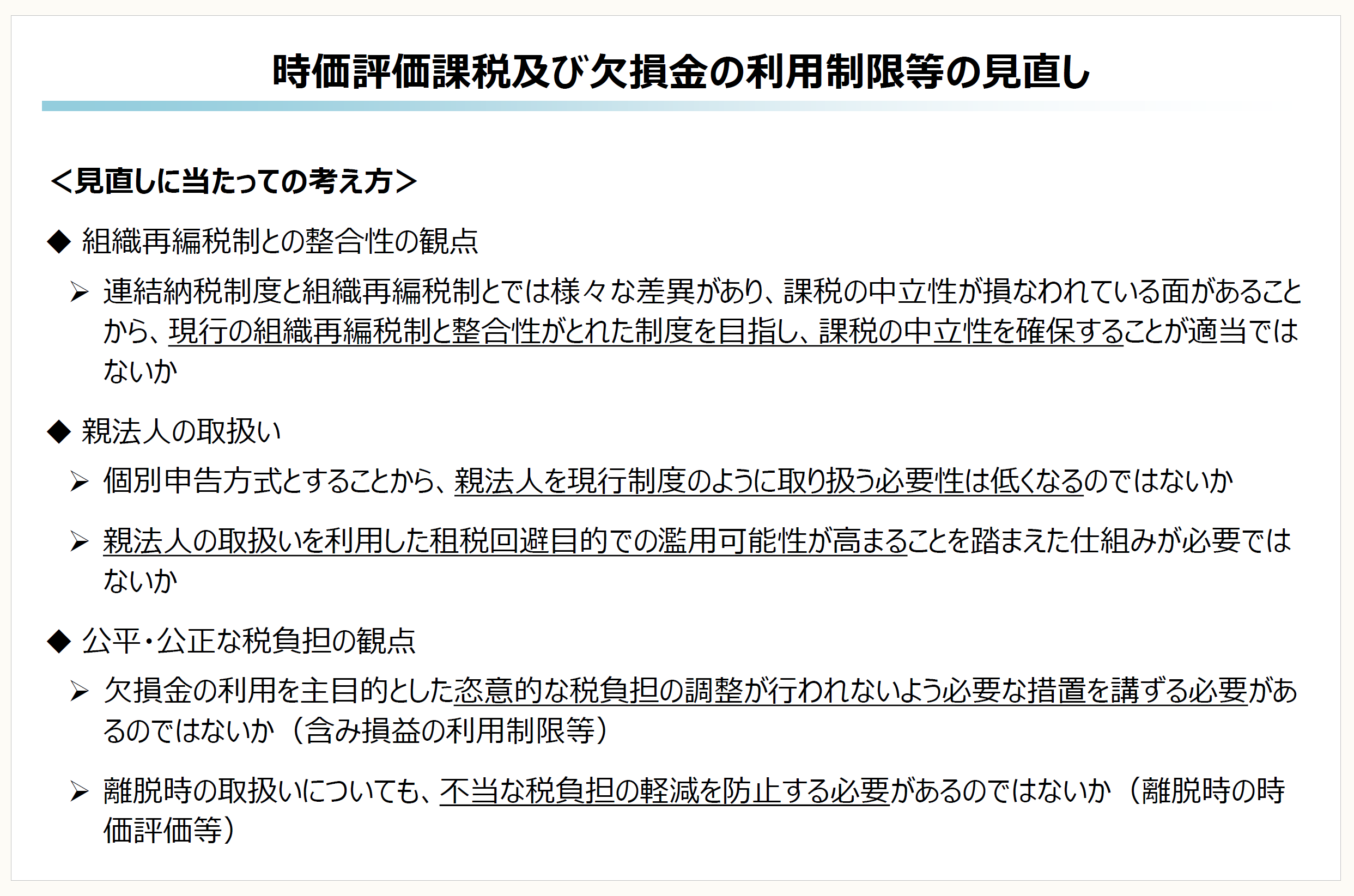

(2) 時価評価課税及び欠損金の利用制限等の見直し

~組織再編税制との整合性の観点~

[改正の方向性]

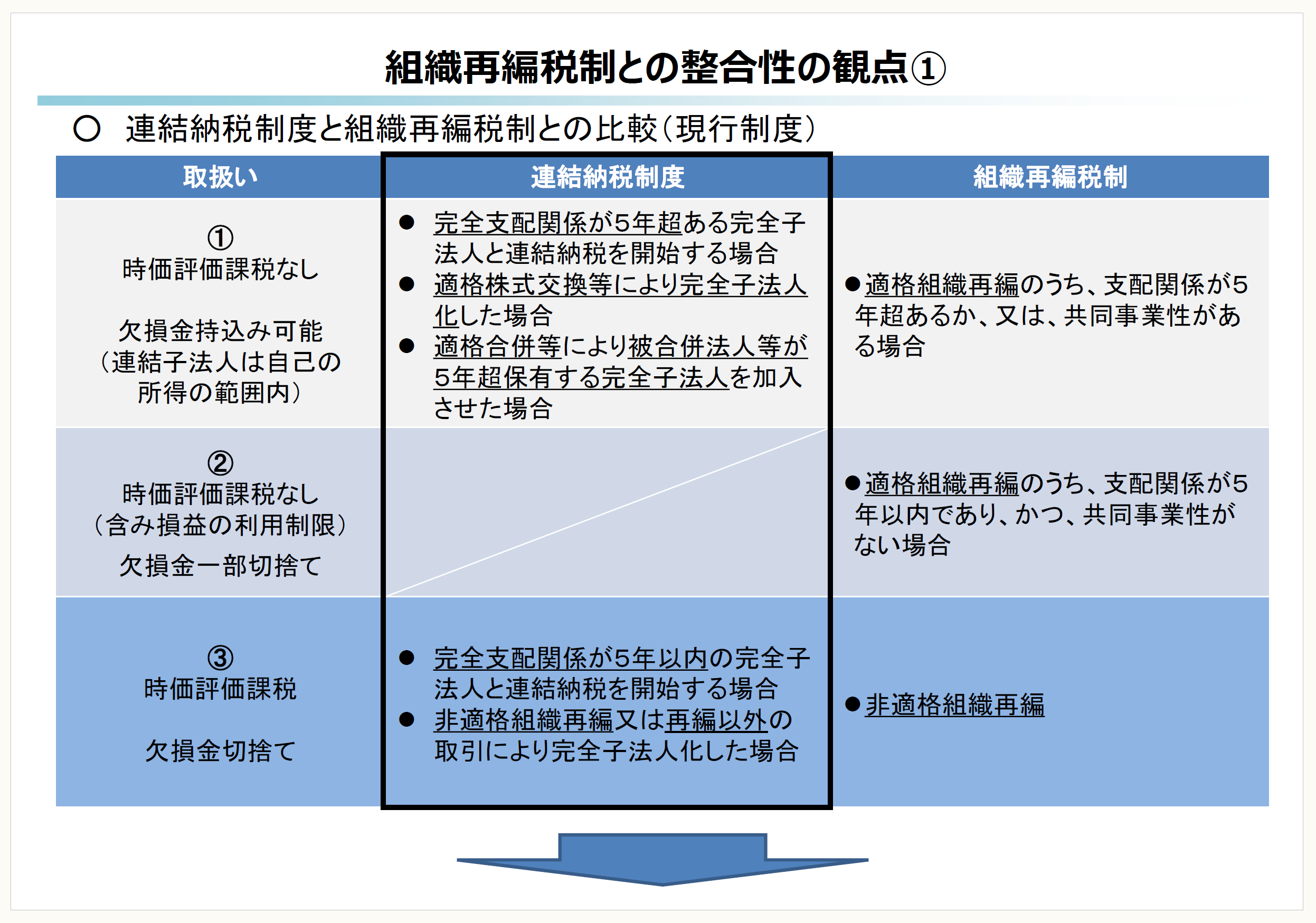

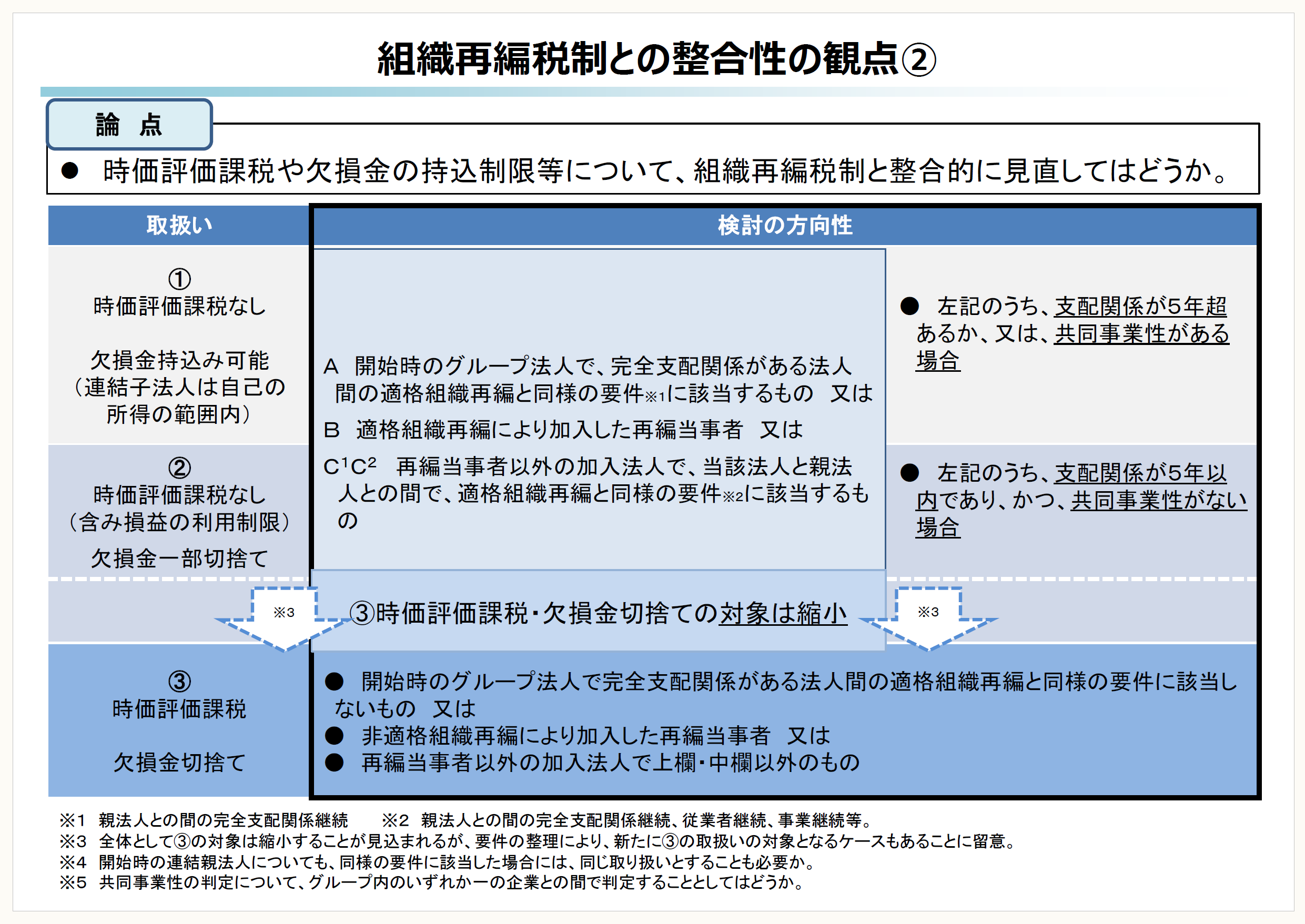

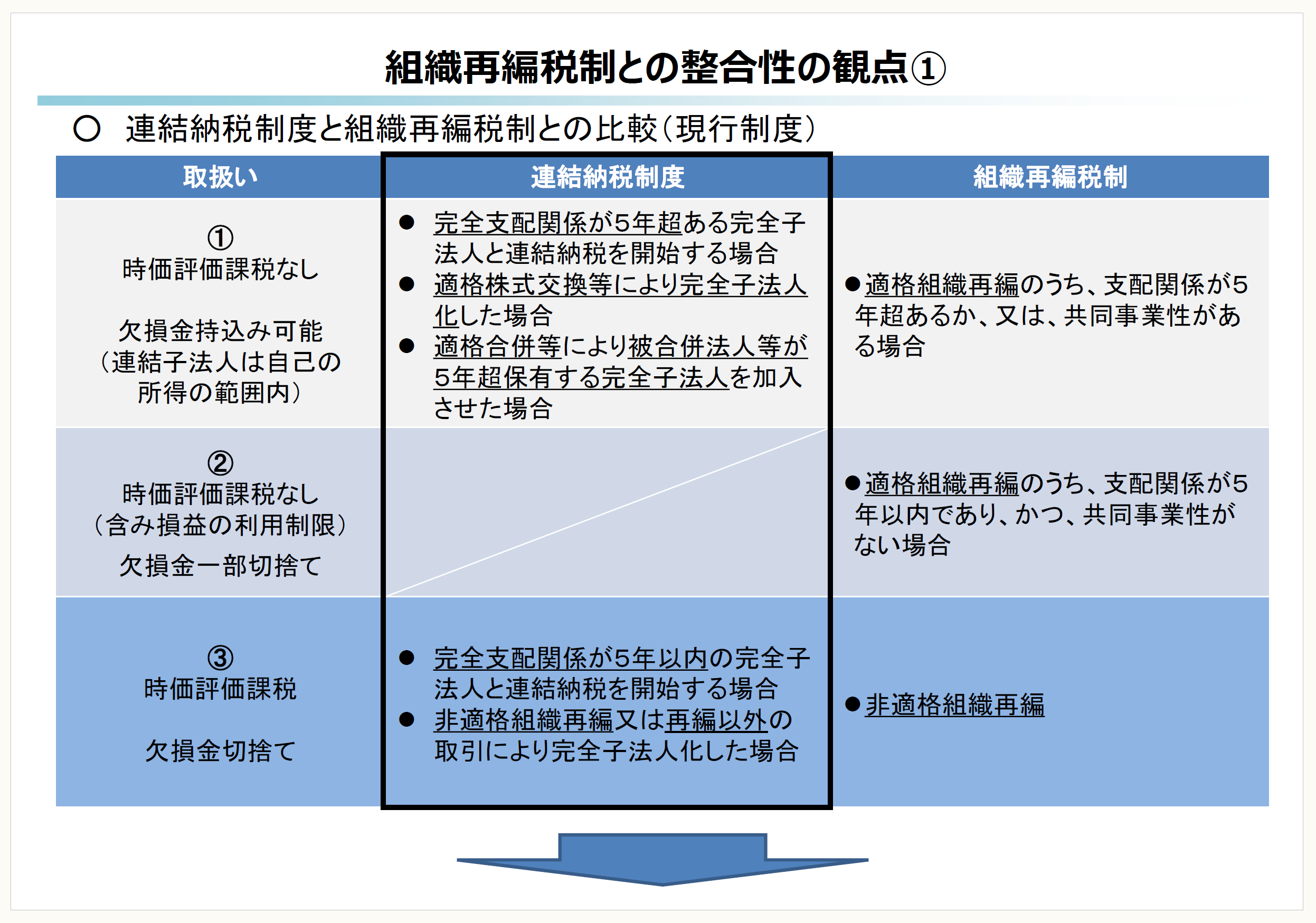

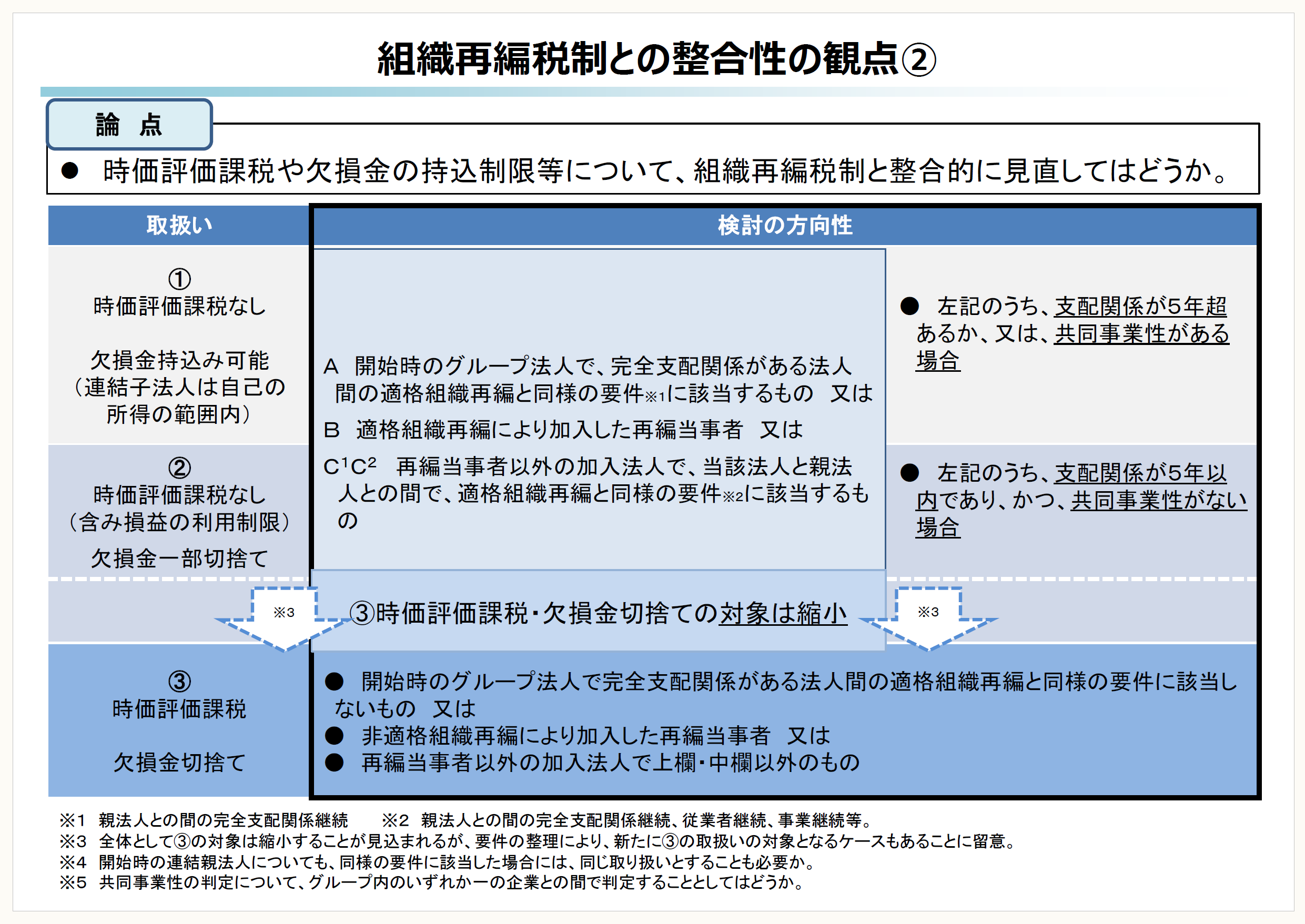

第3回専門家会合では、連結納税制度と組織再編税制との整合性の確保が必要であることが提起され、それに伴い、連結納税制度の開始、加入、離脱、取りやめ時に組織再編税制と同様の取扱いを適用する、という方向性が示された。

具体的には、以下の取扱いが検討されることになる。

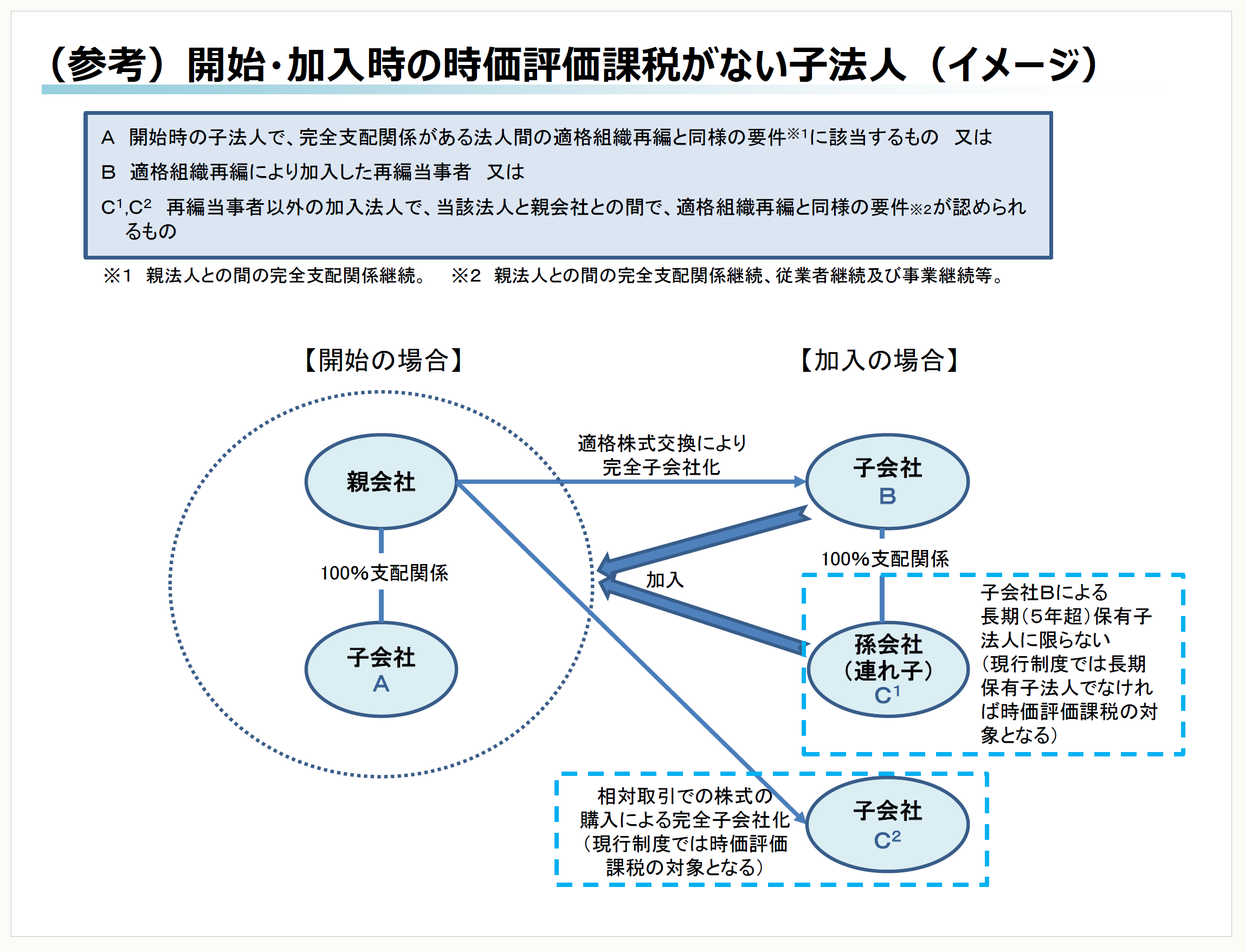

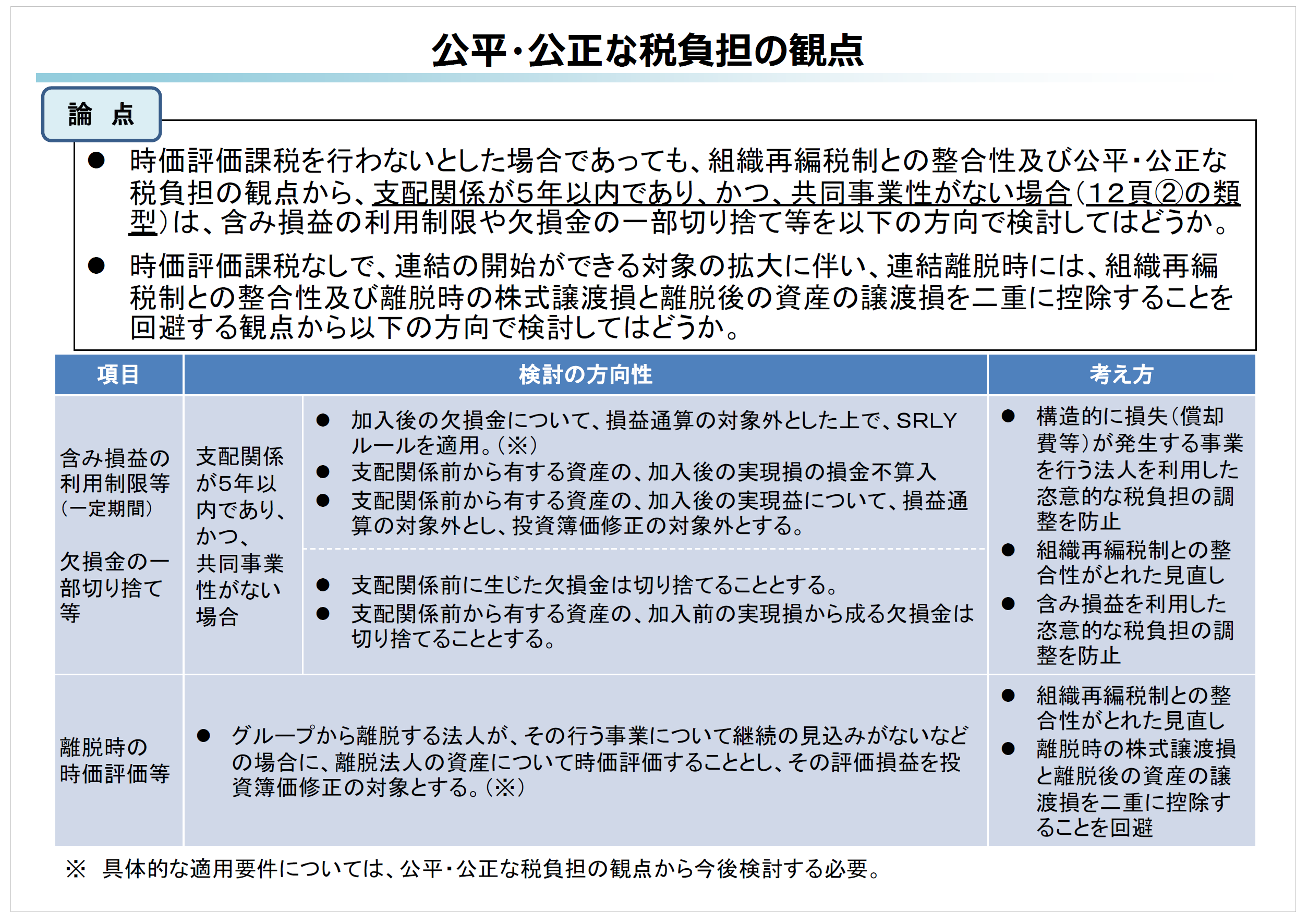

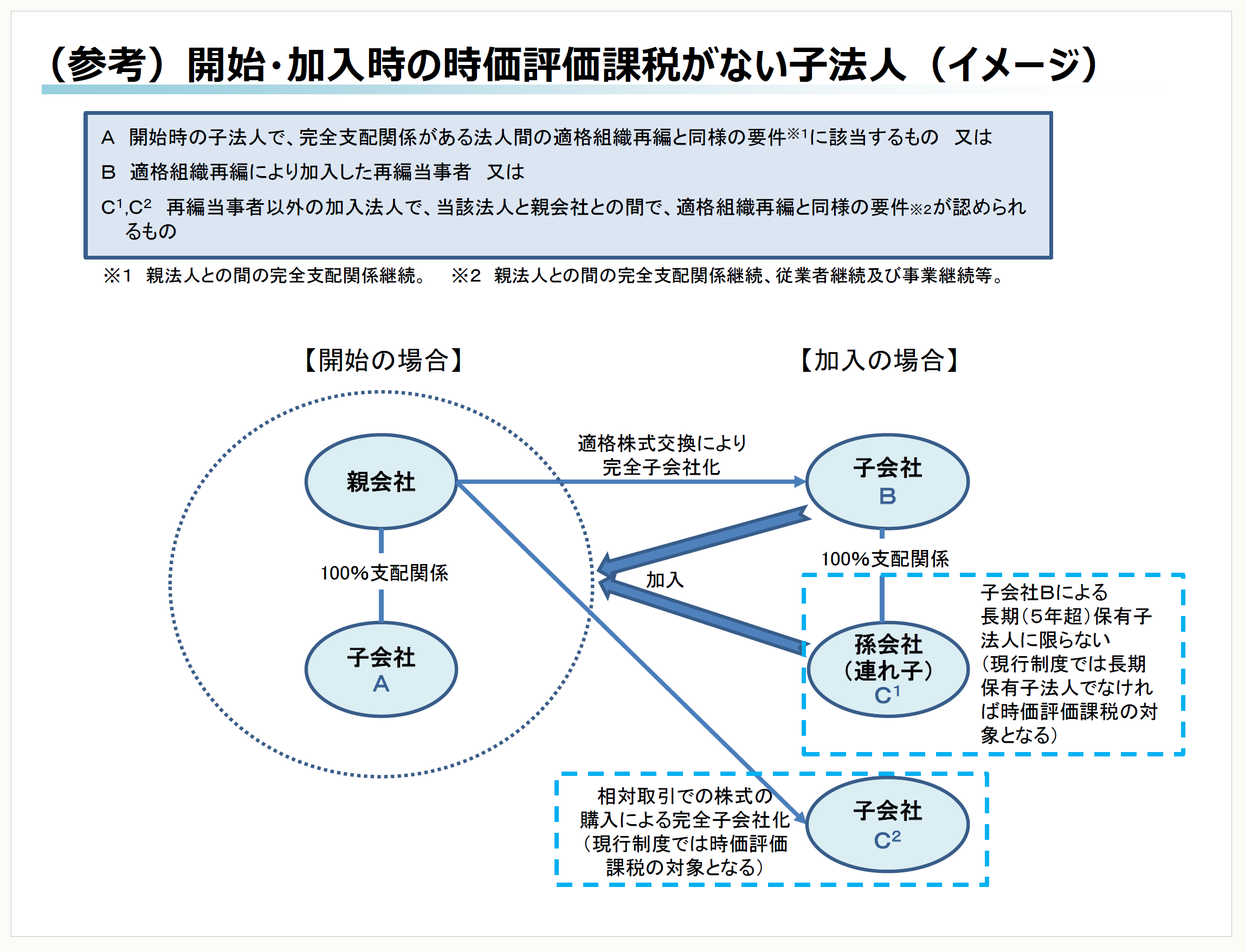

① 開始・加入時の時価評価について、適格要件と同様の要件を除外要件とする。

② 開始・加入時の繰越欠損金の持込みについて、5年前の日又は設立日からの支配関係継続要件又はみなし共同事業要件のいずれかを満たすことを持込要件とする。

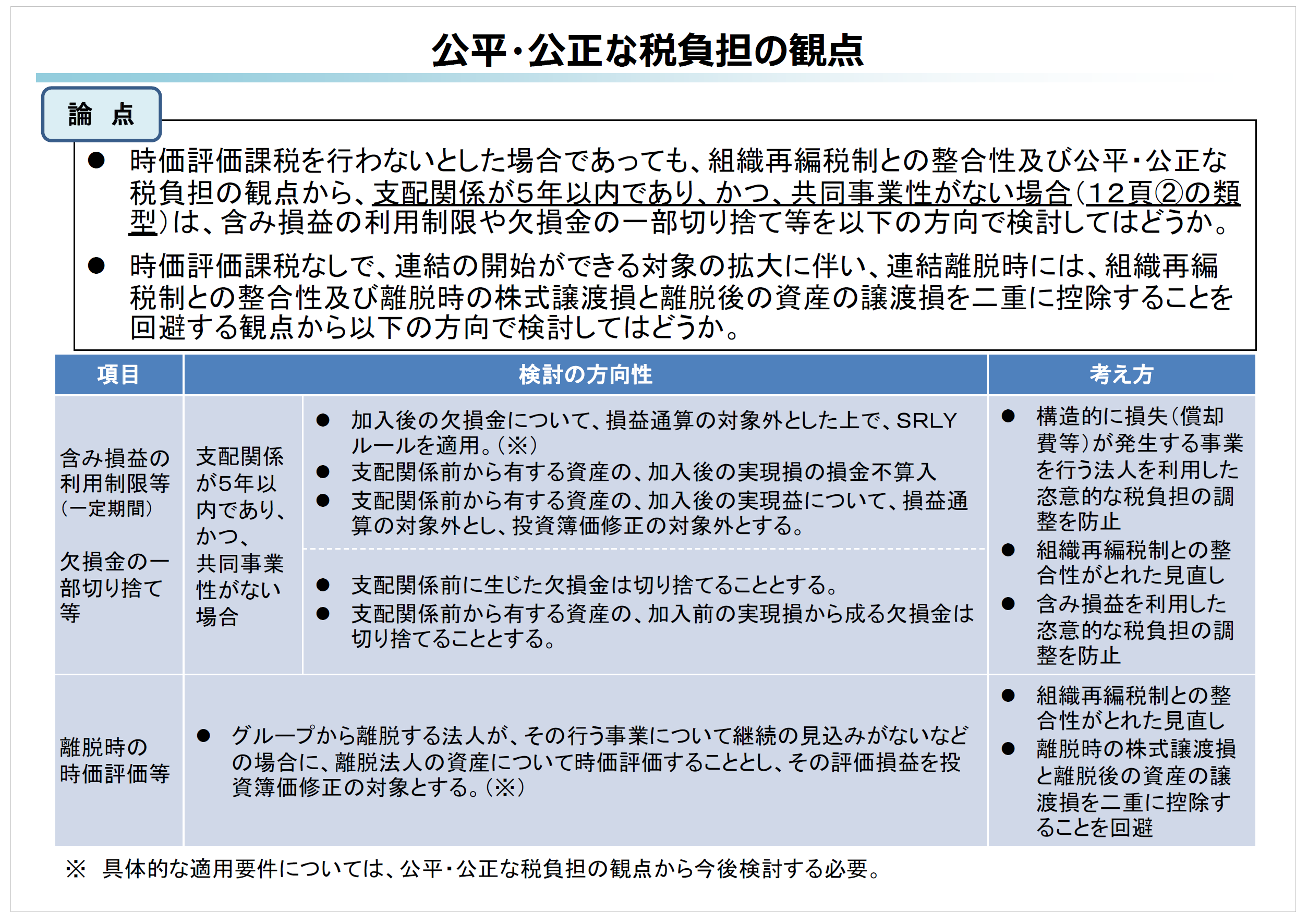

③ 適格要件を満たした場合(時価評価が不要な場合)で、上記②の要件のいずれも満たさない場合、50%超グループ化前の含み損益について、実現損は損金不算入、実現益は損益通算の対象外とする。

④ 上記③の場合、50%超グループ化前の繰越欠損金及び50%超グループ化以後の特定資産譲渡等損失相当額について切捨てとする。

⑤ 離脱法人について、離脱時に事業継続の見込みがない場合など一定の場合に、その資産について時価評価することとし、その評価損益を投資簿価修正の対象とする。

⑥ 連結親法人についても開始時に要件を満たさない場合、時価評価が必要になり、開始前の繰越欠損金の全部又は一部の切捨てが生じる。

⑦ 加入法人が持ち込んだ加入前の繰越欠損金については、現行制度の特定連結欠損金と同様に、自社の所得金額を限度に控除する仕組み(「SRLY」ルール)とする。

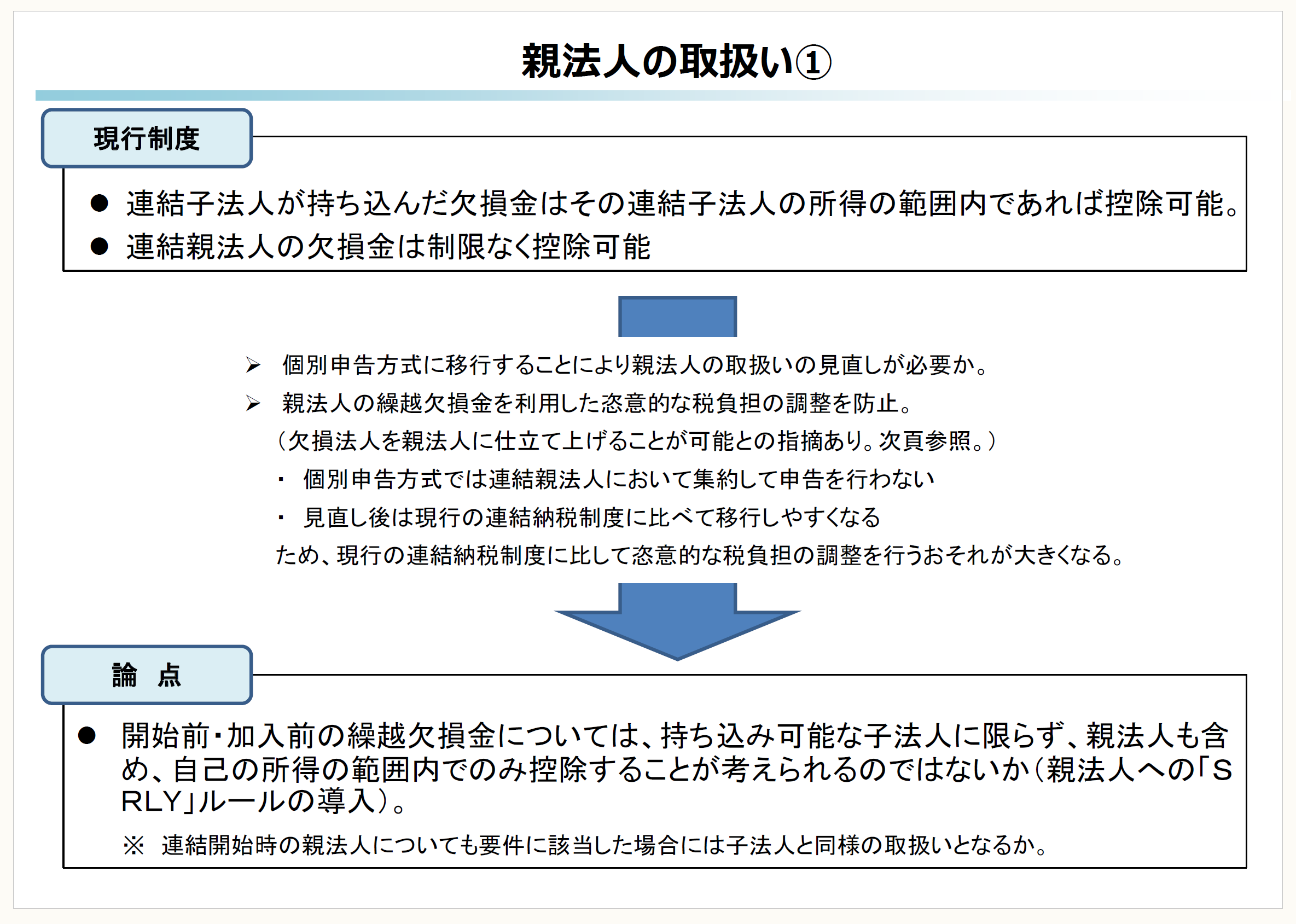

⑧ ただし、個別申告方式に移行することを理由として、連結親法人の開始前の繰越欠損金(現行は非特定連結欠損金に該当)についても、新制度では、連結親法人の所得金額を限度に利用させるという控除制限(連結親法人への「SRLY」ルールの導入)を設ける。

[出典]財務省 説明資料〔連結納税制度〕平成31年4月18日

[出典]財務省 説明資料〔連結納税制度〕平成31年4月18日

[出典]財務省 説明資料〔連結納税制度〕平成31年4月18日

[出典]財務省 説明資料〔連結納税制度〕平成31年4月18日

[出典]財務省 説明資料〔連結納税制度〕平成31年4月18日

[出典]財務省 説明資料〔連結納税制度〕平成31年4月18日

[出典]財務省 説明資料〔連結納税制度〕平成31年4月18日

この見直しについては、個別申告方式への移行とは関係なく、現行制度においても同様の改正が可能であり、本来、新制度のタイミングで見直す必要はないと思われるが、大きな改正項目であるため、連結納税制度の申告方法の見直しをするついでにやってしまおう、という方針なのだろう。

ただし、検討されている取扱いが実現した場合、現行の連結納税制度において、企業がそれを採用する動機に直結する取扱いが変わることになるため、連結納税制度の採用動向(採用数の伸び)に大きな影響を与えることになる。

[実務上のポイント]

上記で示された連結納税開始・加入・離脱・取りやめ時の組織再編税制との整合性の確保について、筆者が本稿執筆時点で考える実務上のポイントは次のとおりである。

〈1〉

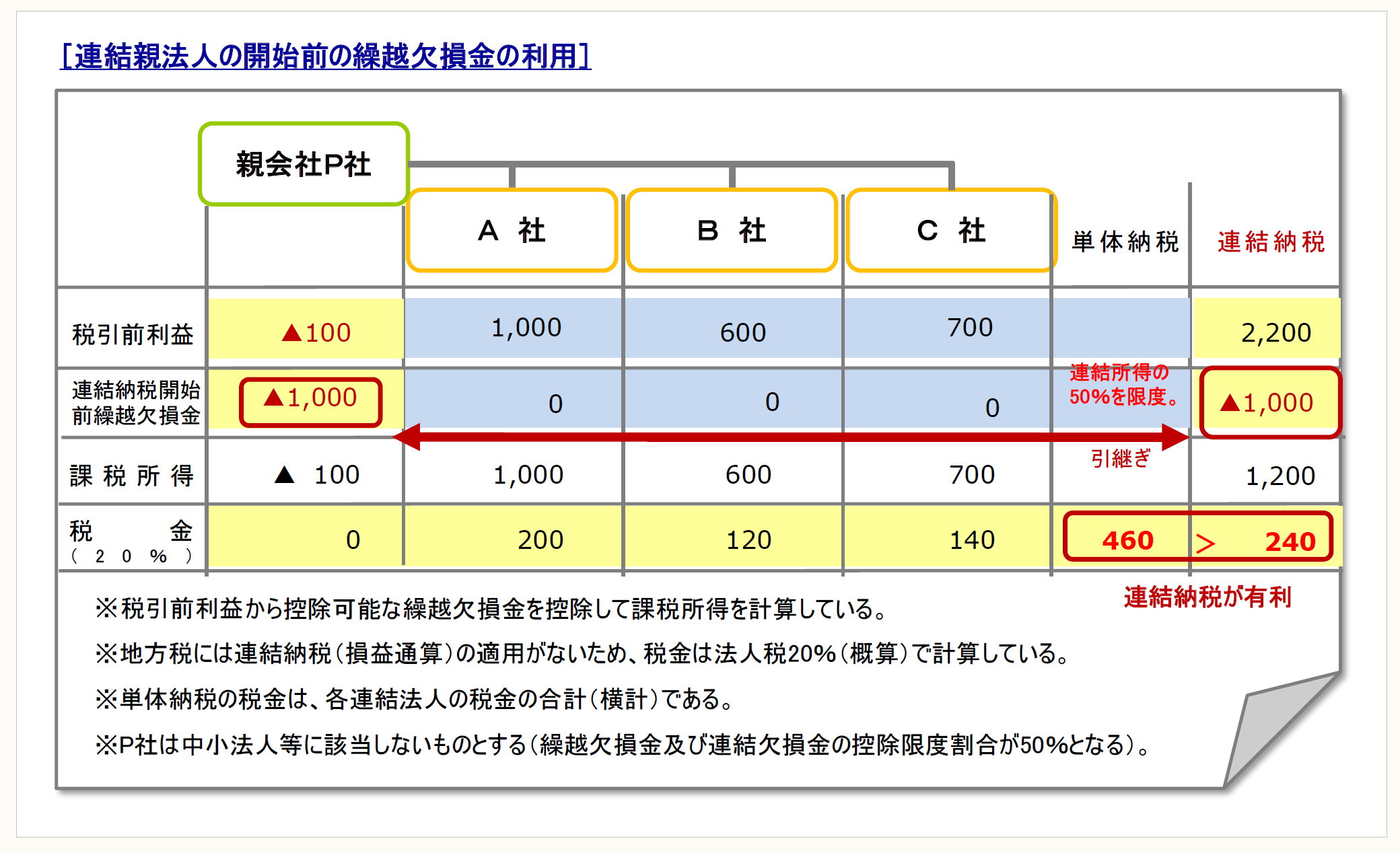

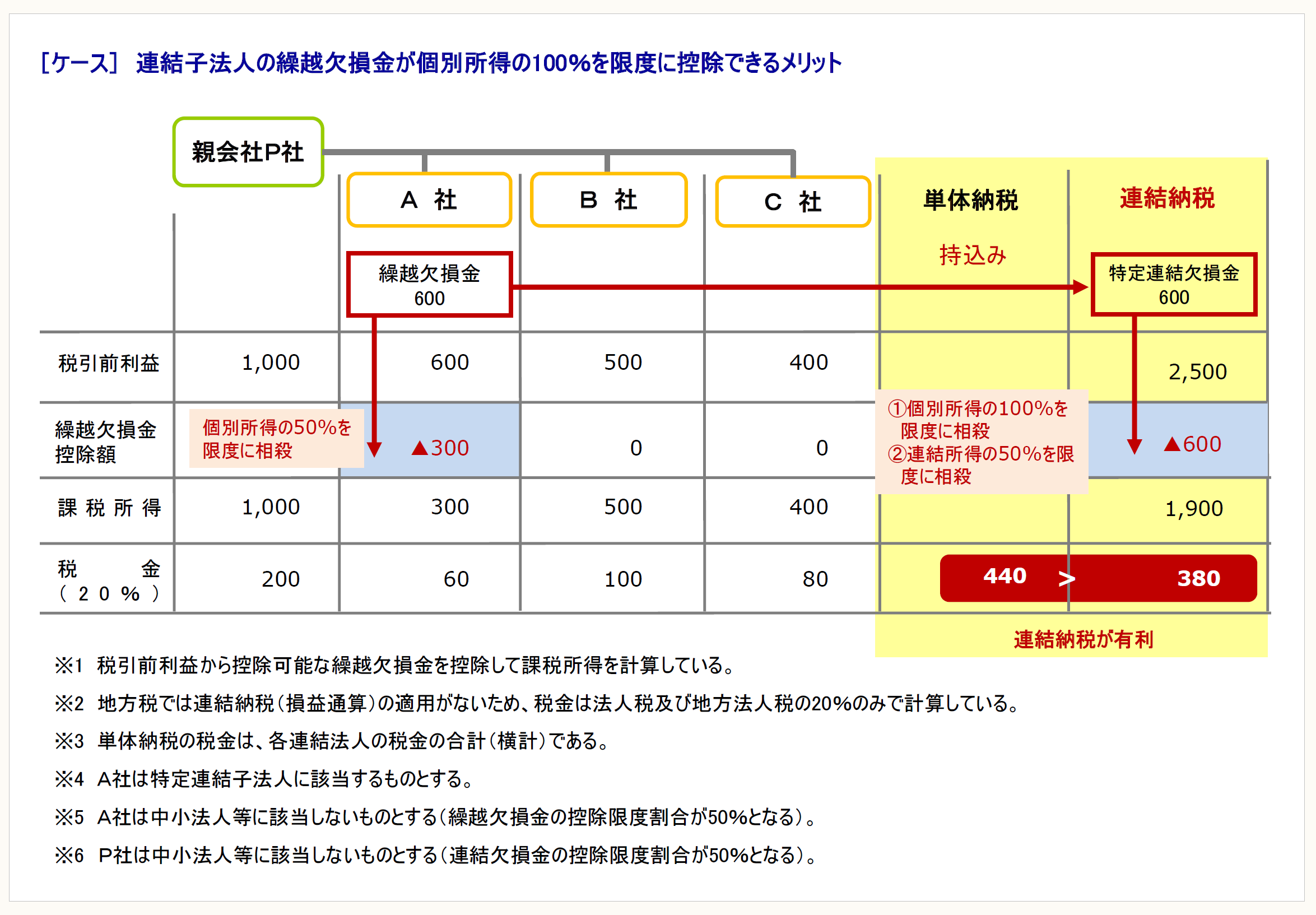

連結親法人への「SRLY」ルールの導入により、既に連結納税制度を適用している会社の税負担が増加する可能性がある。また、連結納税制度の最大の採用動機が失われる。

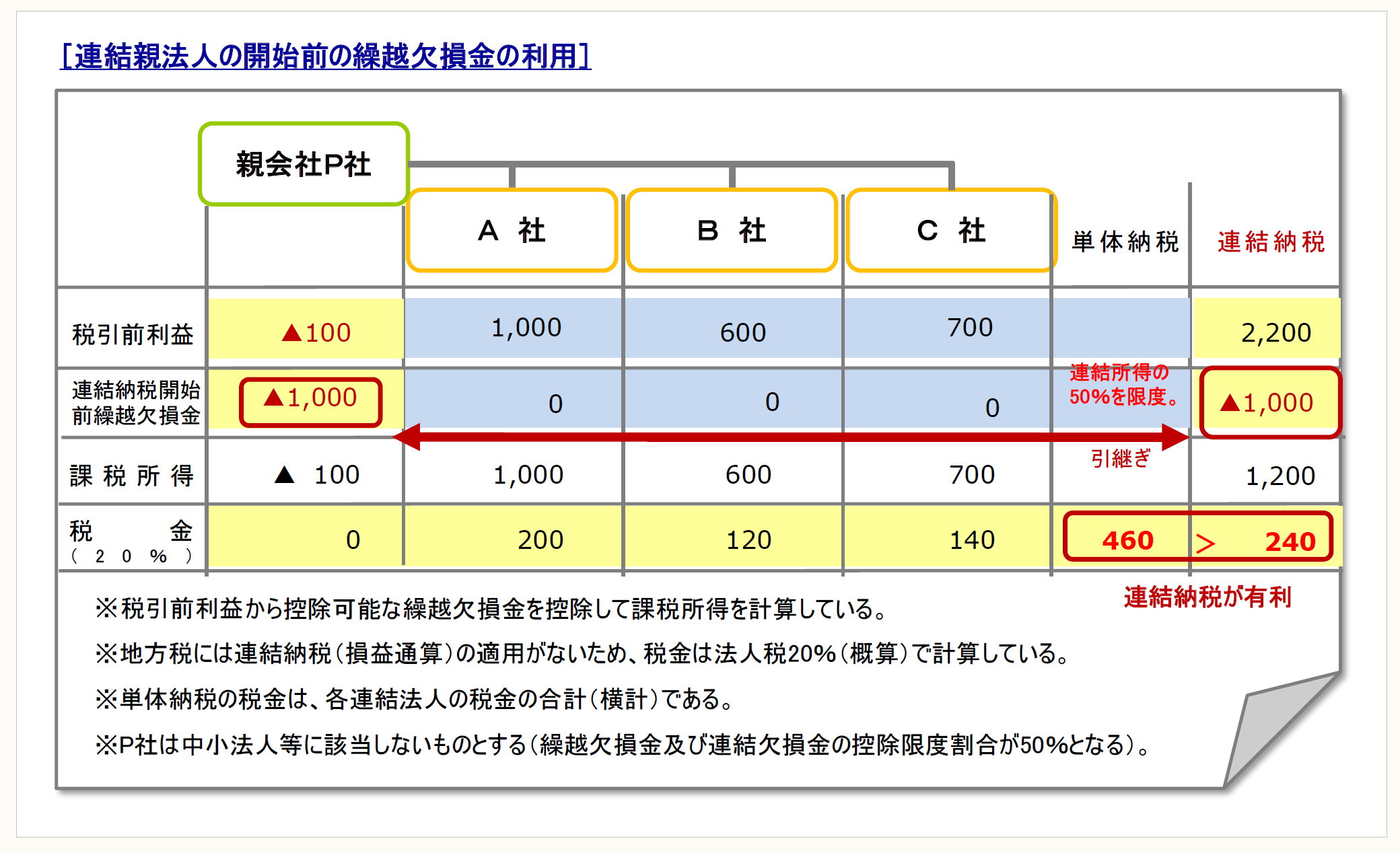

連結納税制度の最大の税務メリットは、連結親法人の開始前の繰越欠損金を他の連結子法人の所得と相殺できることである。

計算例を示すと次のようになる。

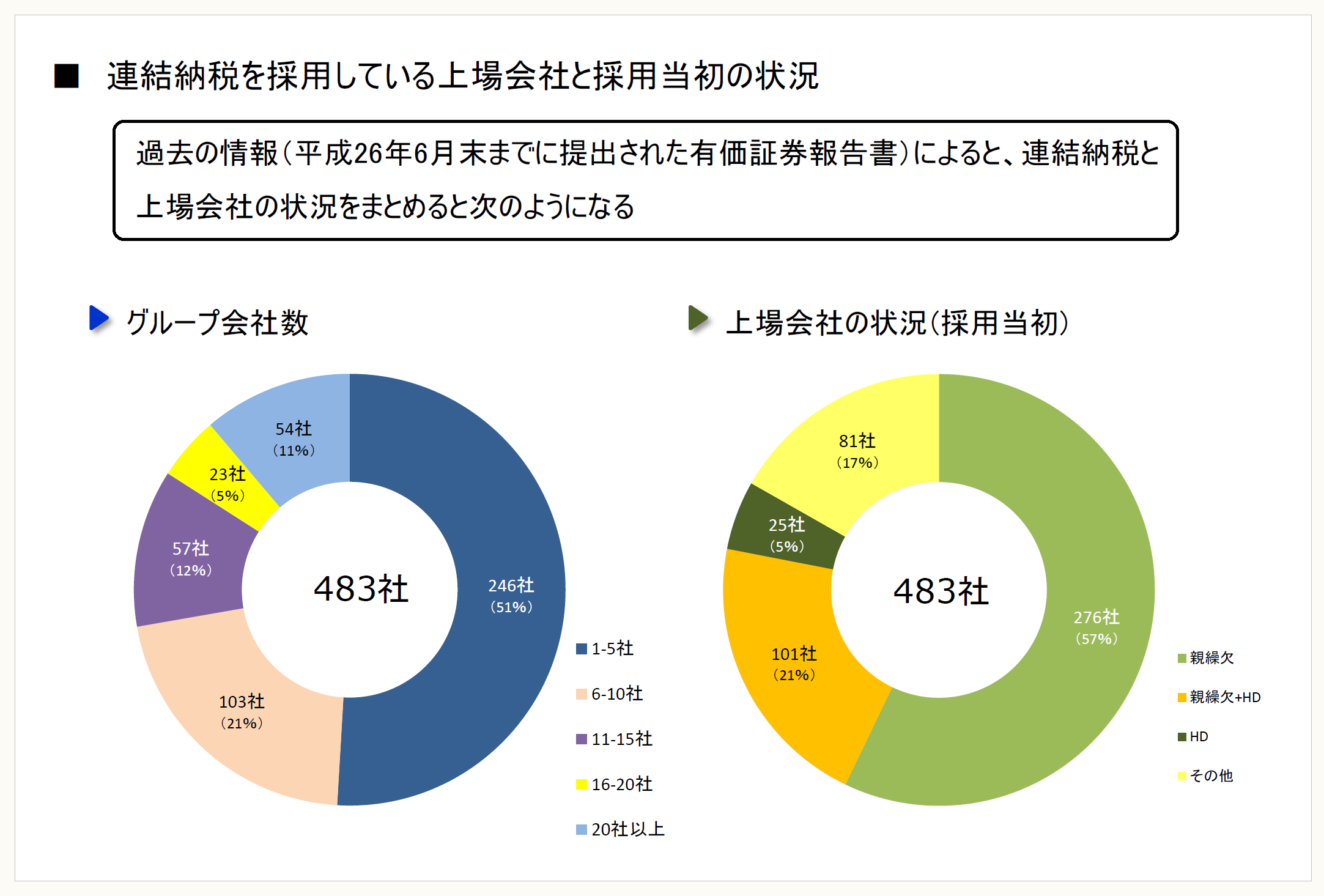

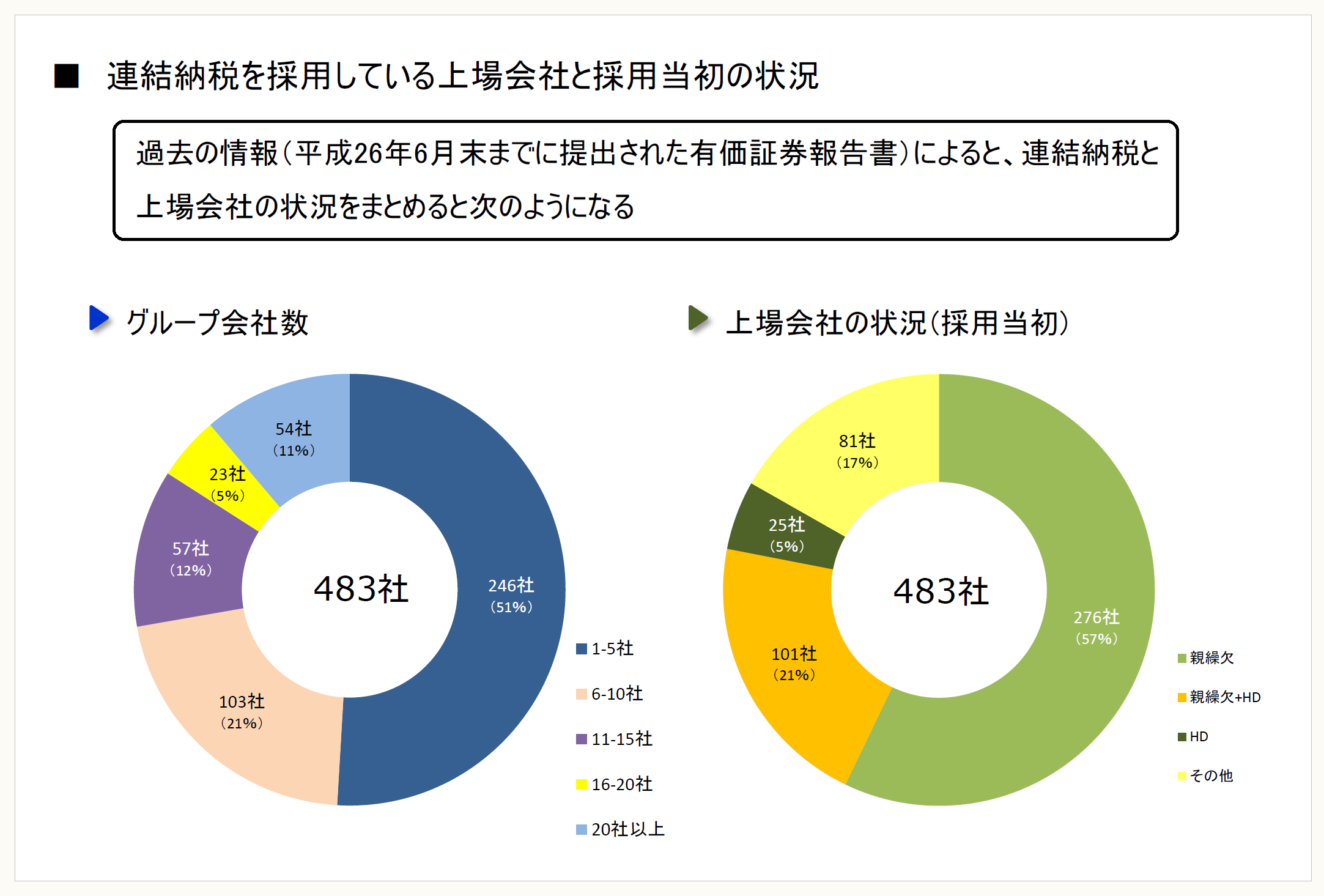

また、筆者が独自に、連結納税を採用している上場会社の有価証券報告書を分析した結果、興味深いのが、連結納税を採用している上場会社のうち、78%が採用当初、連結親法人に繰越欠損金があるという事実である。

これは5年前の情報であるが、新規採用企業へのヒアリングからも、その傾向は現在も変わっていないと感じられる。

普段、「連結納税の一番のメリットは?」という問いに対して、「損益通算効果!」と回答してしまうことが筆者自身も多いが、実務上は、連結納税の一番のメリットである損益通算効果は、採用の動機としてはそれほど多くはなく、繰越欠損金が多額にある親会社が潜在的に連結納税を採用する可能性が最も高いことを示している。

つまり、ホールディングスのように、連結親法人に繰越欠損金が溜まりやすい収益構造である場合や連結親法人に期限切れとなる多額な繰越欠損金がある場合、そして、その前提として収益力がある連結子法人がある場合になって、初めて、事務負担が増加してでも連結納税への転換を行おうとするのである。

これは、自社のクライアントの採用動機の傾向とも一致しているため、間違いない傾向といえる。

また、個人的な印象として、この傾向は、連結法人数が10社未満の中小規模の連結グループに多く、連結法人数が30社を超えてくると、さすがに連結親法人が赤字ということも少なく、連結グループが大規模になるにつれ、純粋に損益通算(毎年、どこかの会社で生じる赤字の損益通算)を目的に連結納税を採用していることが多い。

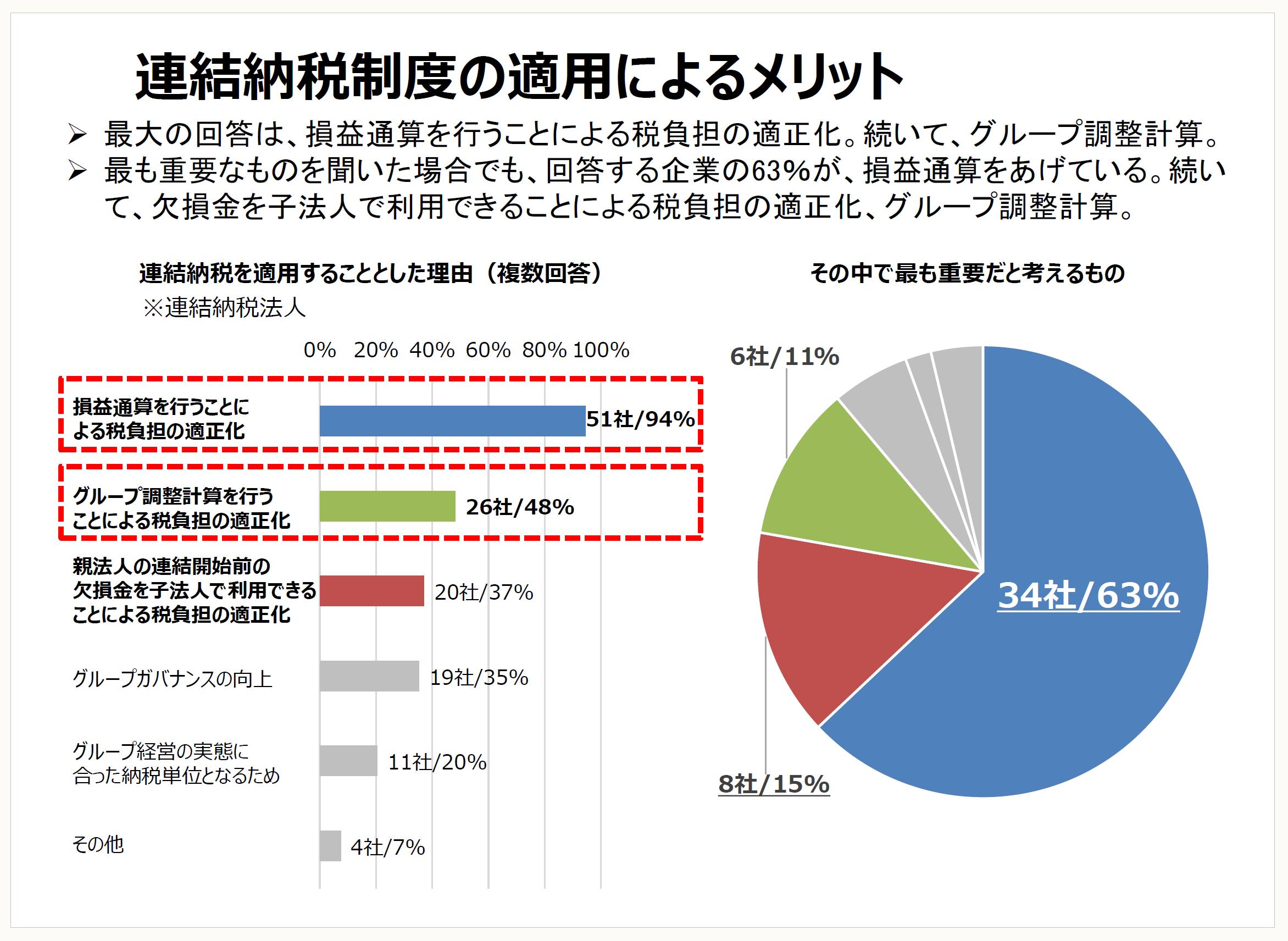

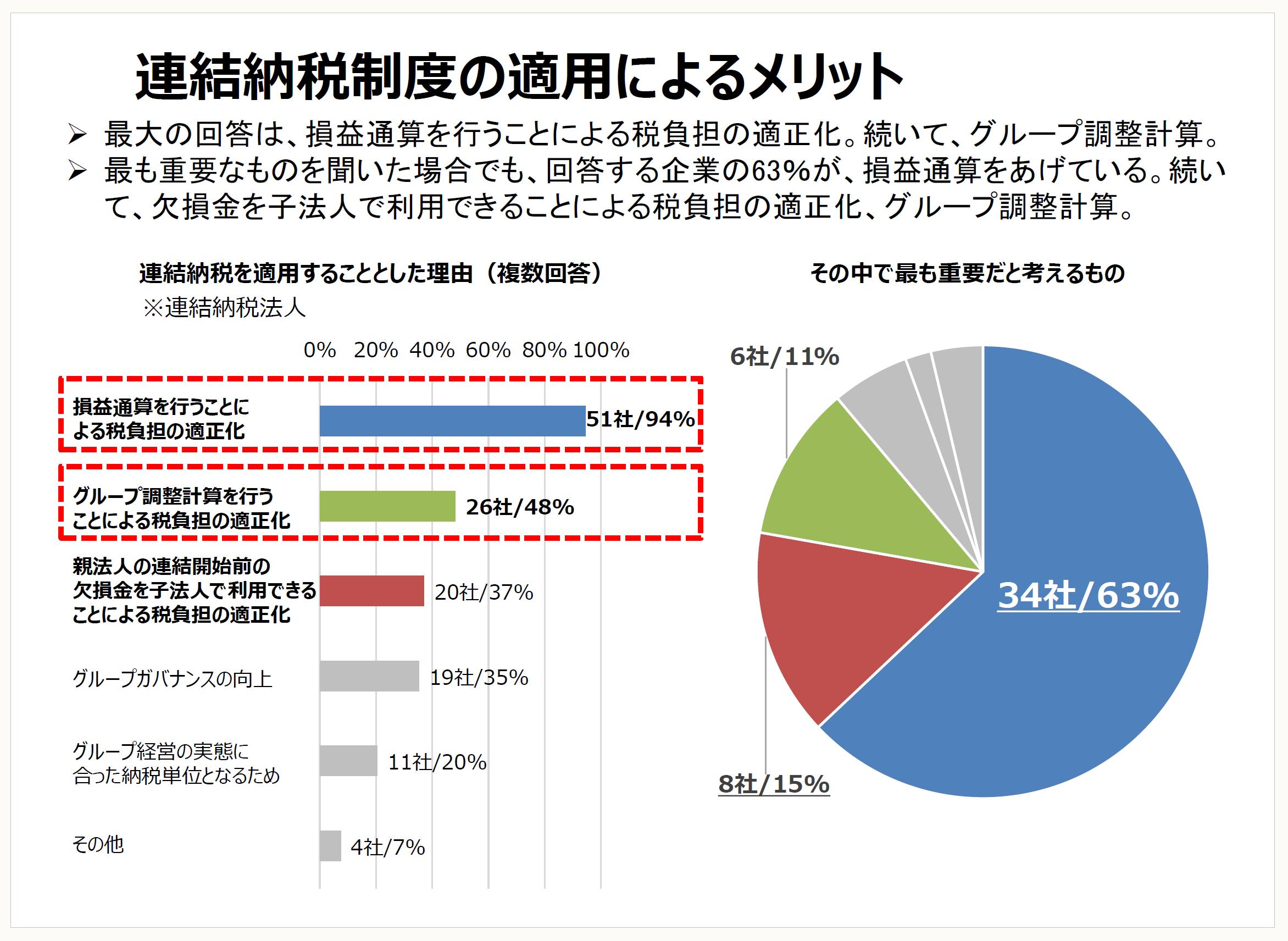

したがって、経団連会員企業である連結納税法人55社(回答54社)、つまり、大規模な連結グループを対象とした「連結納税制度に関するアンケート結果概要」(2019年2月14日 一般社団法人日本経済団体連合会)において、「連結納税制度の適用によるメリット」として、「親法人の連結開始前の欠損金を子法人で利用できることによる税負担の適正化」が20社/54社(37%)、「損益通算を行うことによる税負担の適正化」が51社/54社(94%)となっている点について、何ら不思議ではない。

[出典]連結納税制度に関するアンケート結果概要(2019年2月14日 一般社団法人日本経済団体連合会)

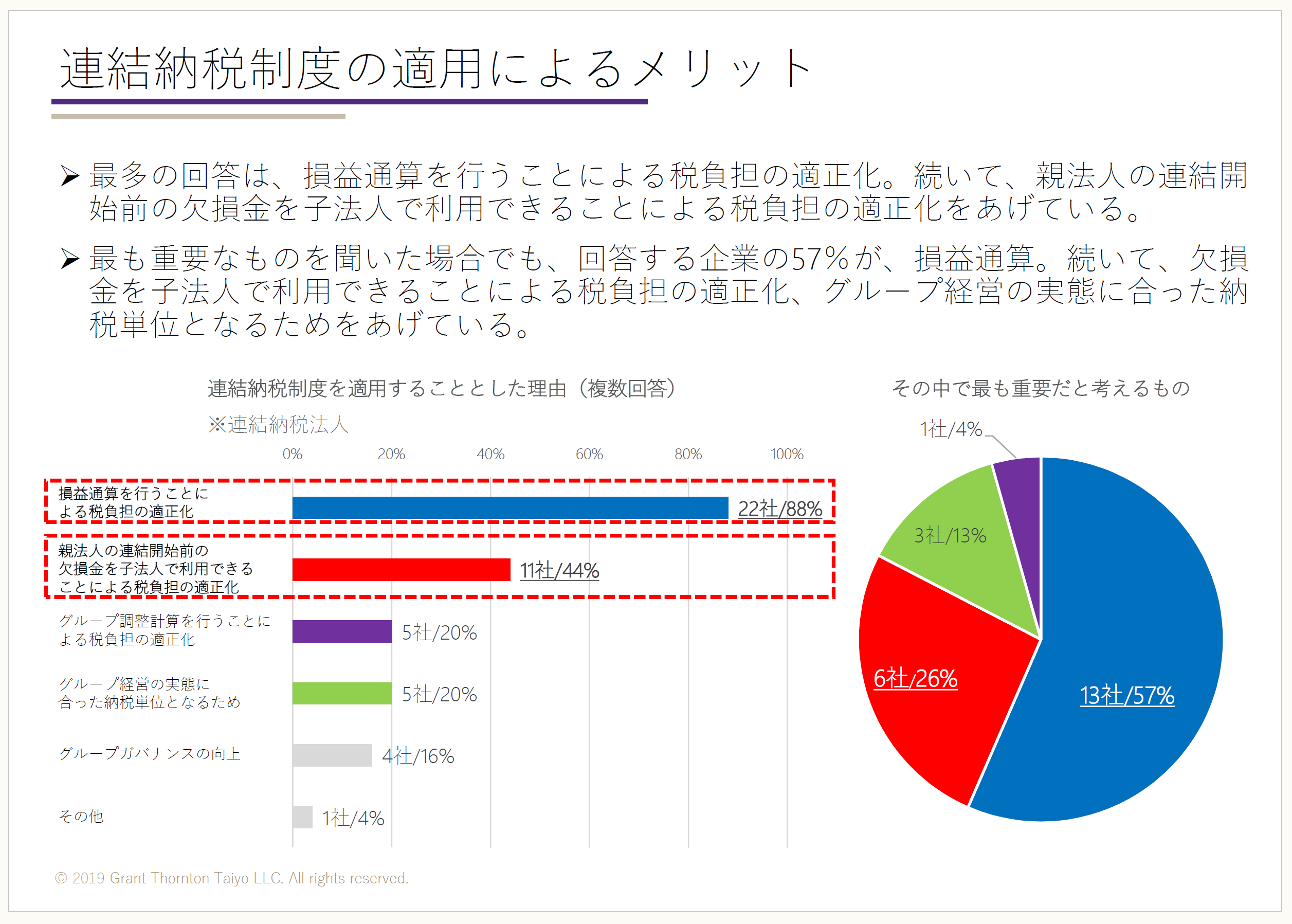

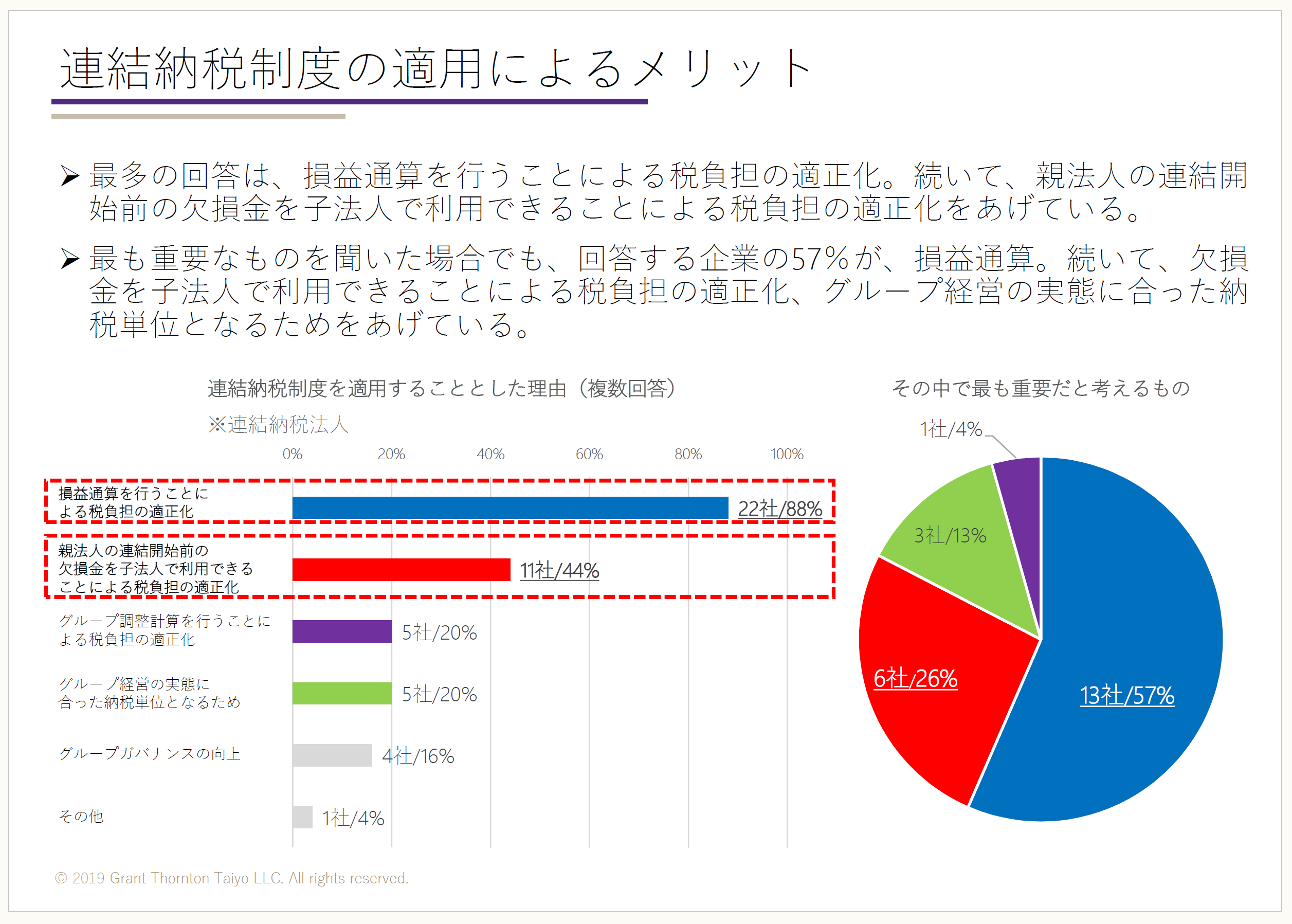

また、同様のアンケートを太陽有限責任監査法人が行っており、こちらは、アンケートの対象会社が、連結納税法人25社のうち100%支配している国内子会社数が10社未満の法人が20社(20社/25社)となっており、中小規模の連結グループを対象としているといえるが、その結果では、「連結納税制度の適用によるメリット」として、「親法人の連結開始前の欠損金を子法人で利用できることによる税負担の適正化」が11社/25社(44%)、「損益通算を行うことによる税負担の適正化」22社/25社(88%)となっており、連結納税の採用傾向の実態を反映しているといえる。

[出典]連結納税制度に関するアンケート結果概要(2019年4月18日 太陽有限責任監査法人)

ただし、このようなアンケートについては、

① 最初に連結納税制度を採用しようとした動機は?

② 現在、連結納税制度を採用しているメリットは?

といった時系列を加味した質問内容にすると、さらに実態に近いものになるのではないかと考える。

しかし、今回の見直しによって、連結親法人へ「SRLY」ルールが導入され、連結親法人の開始前の繰越欠損金が連結親法人の所得金額を限度にしか利用できないという控除制限が設けられると、この連結納税の最大のメリットがなくなることになる。

そのため、既に連結納税を適用している企業の税負担の増加とこれから検討する企業の動機の消滅という2つの大きな問題を抱えた改正事項になるため、今後、その改正については慎重な議論が行われることになるだろう(ただし、連結親法人に「SRLY」ルールが導入されても連結親法人の開始前の繰越欠損金の活用メリットが完全に消滅するわけではないことは下記〈2〉で説明したい)。

〈2〉

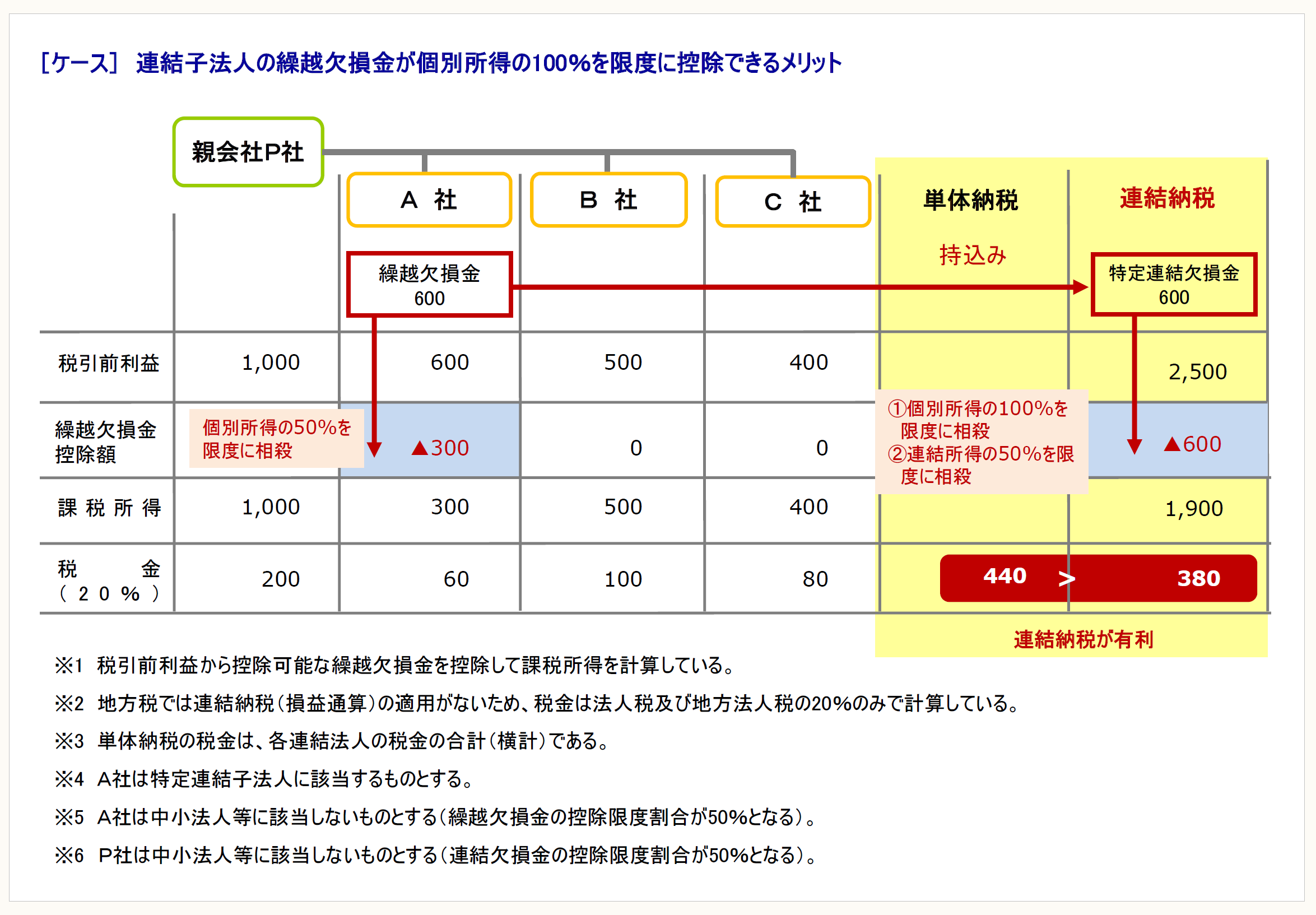

連結親法人に「SRLY」ルールが導入されても、連結親法人の開始前の繰越欠損金を個別所得の100%を限度に控除することができれば、連結納税の税務メリットが生じる。

現行制度では、連結子法人の開始前・加入前の繰越欠損金について、単体納税の場合、自社の所得金額の50%までしか控除ができないが、連結納税の場合、自社の所得金額の100%を限度に控除することができるため、連結納税の大きな税務メリット(採用動機)になっている。

計算例を示すと次のようになる。

この点、新制度で、連結親法人に「SRLY」ルールが導入され、連結親法人の開始前の繰越欠損金が他の連結子法人の所得金額と相殺できなくなったとしても、上記のとおり、自社の所得金額の100%を限度に控除できる点で、50%しか控除できない単体納税と比較して、税務上、有利になることに変わりはない。

以上から、上記〈1〉の点で、現行制度との比較において連結納税の最大のメリットが失われるが、単体納税との比較において連結親法人の開始前の繰越欠損金の活用メリットが完全に失われるわけではない(むしろ新制度では、この点が連結納税の最大のメリットになる可能性がある)。

〈3〉

連結親法人についても、時価評価と繰越欠損金の切捨てが生じる。

現行制度では、連結親法人は開始時に時価評価が行われず、繰越欠損金も切り捨てられないため、連結納税制度を採用するに際して、連結親法人に不利益は生じない。

これが、新制度により、連結親法人についても開始時に要件を満たさない場合、時価評価が必要になり、開始前の繰越欠損金の全部又は一部の切捨てが生じることになる場合、連結納税制度の採用の有利・不利判定において、連結親法人の時価評価と繰越欠損金の切捨ての有無と影響額を把握する必要が生じることになる。

また、現行制度では、連結納税開始前に、子法人の含み損益資産や繰越欠損金を、適格合併、適格分割、適格現物分配などで連結親法人に集約させる連結グループもあるが、新制度においては、そのような行為を開始前に行うメリットが生じないことも予想される。

〈4〉

時価評価と繰越欠損金の切捨ての対象法人が減少する可能性が高い。また、切り捨てられる繰越欠損金の範囲も減少する。その結果、子法人の加入(M&A)がしやすい状況になる。

新制度では、①開始時又は加入時に、適格要件と同様の要件を満たす場合、時価評価が不要になること、②5年前の日又は設立日からの支配関係継続要件又はみなし共同事業要件のいずれかを満たす場合に繰越欠損金の持込みができること、③いずれも満たさない場合でも一部の繰越欠損金を持ち込むことができることから、現行制度の特定連結子法人の範囲より、時価評価が不要となる法人、あるいは、繰越欠損金を持ち込むことができる法人の範囲の方が広いことが予想される。

そのため、開始時又は加入時の時価評価法人の範囲及び繰越欠損金の持込法人の範囲の変更により、連結納税制度の採用が促進されるとともに、連結子法人の加入(M&A)が行いやすい状況になる。

〈5〉

現行制度では、繰越欠損金の持込みと切捨ては0、100であるが、新制度では、繰越欠損金の一部を持ち込める法人が生じることになる。

現行制度の場合、特定連結子法人に該当しない場合、その連結子法人の開始前・加入前の繰越欠損金が全額切り捨てられることになり、その一部を持ち込むという取扱いは存在しない。

一方、新制度では、適格要件と同様の要件を満たした場合(時価評価が不要な場合)で、5年前の日又は設立日からの支配関係継続要件及びみなし共同事業要件のいずれも満たさない場合、50%超グループ化前の繰越欠損金及び50%超グループ化以後の特定資産譲渡等損失相当額が切り捨てられるが、それ以外の50%超グループ化以後の繰越欠損金は持ち込むことが可能となる。

そのため、連結納税制度の採否決定や連結納税加入の影響額の把握において、繰越欠損金の持込みが可能な法人の確定だけではなく、切り捨てられる繰越欠損金の金額についてもシミュレーションに織り込む必要が生じることになる。

〈6〉

開始・加入後も、支配関係前から有する資産とその含み損益、実現損益の把握をする必要が生じる。

現行制度では、特定連結子法人に該当し、時価評価が不要になる場合、開始・加入後に含み損益が実現しても、所得金額の調整は生じない。

これが、新制度では、適格要件と同様の要件を満たした場合、時価評価が不要になるが、5年前の日又は設立日からの支配関係継続要件及びみなし共同事業要件のいずれも満たさない場合、50%超グループ化前の含み損益について、実現損は損金不算入、実現益は損益通算の対象外となるため、開始・加入後も、支配関係前から有する資産とその含み損益、実現損益の把握をする必要が生じる。そのため、事務負担も増加することになる。

〈7〉

離脱時に税負担が増加又は減少する可能性がある。

現行制度では、連結子法人の離脱については、連結子法人株式の帳簿価額修正の取扱い以外、連結納税の有利・不利は生じない。

しかし、新制度において、離脱法人について、離脱時に事業継続の見込みがない場合など一定の場合に、その資産について時価評価することとし、その評価損益を投資簿価修正の対象とする場合、連結子法人の離脱に際して、税負担への影響を検討する必要が生じるとともに、事務負担も増加することになる。

〈8〉

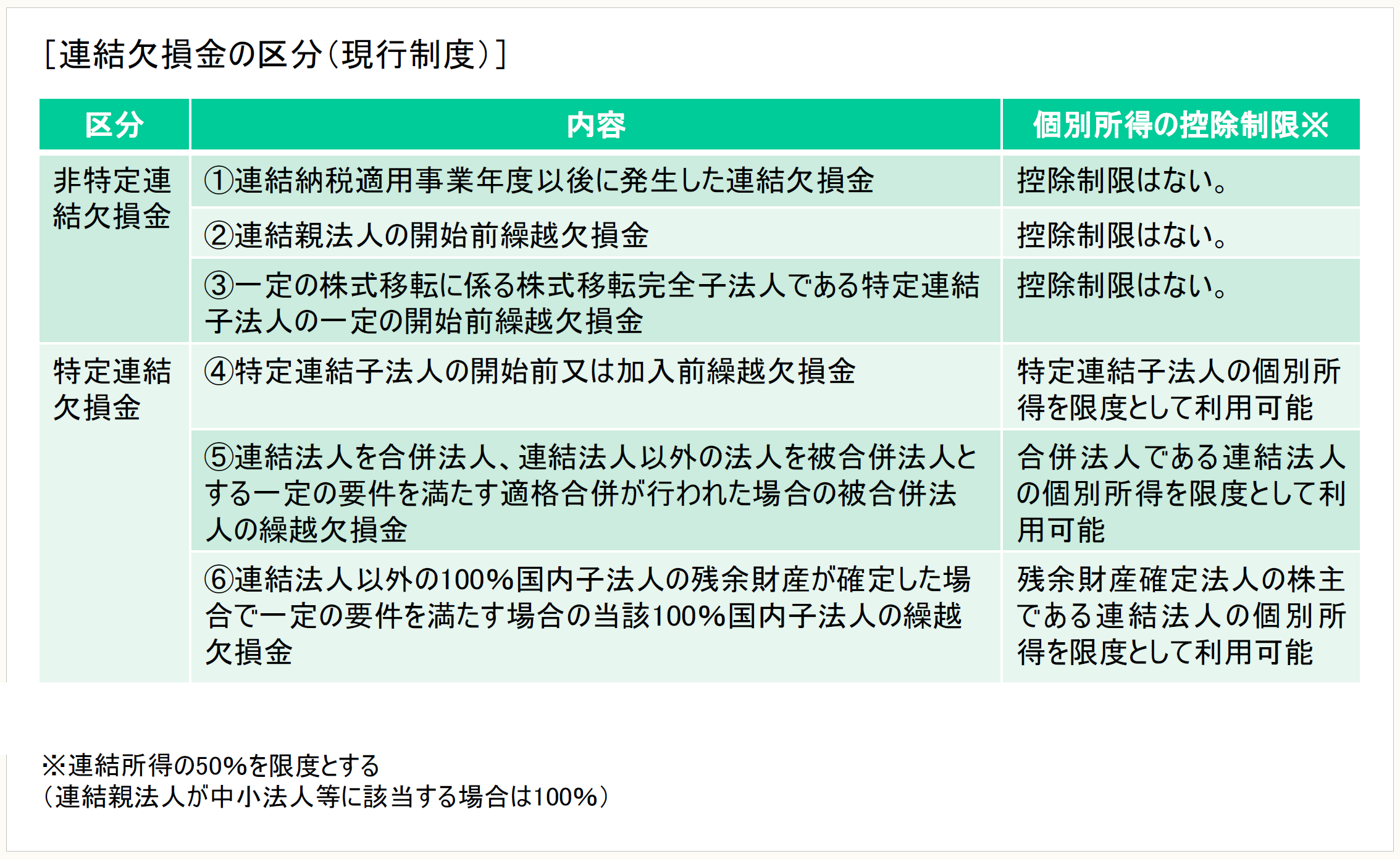

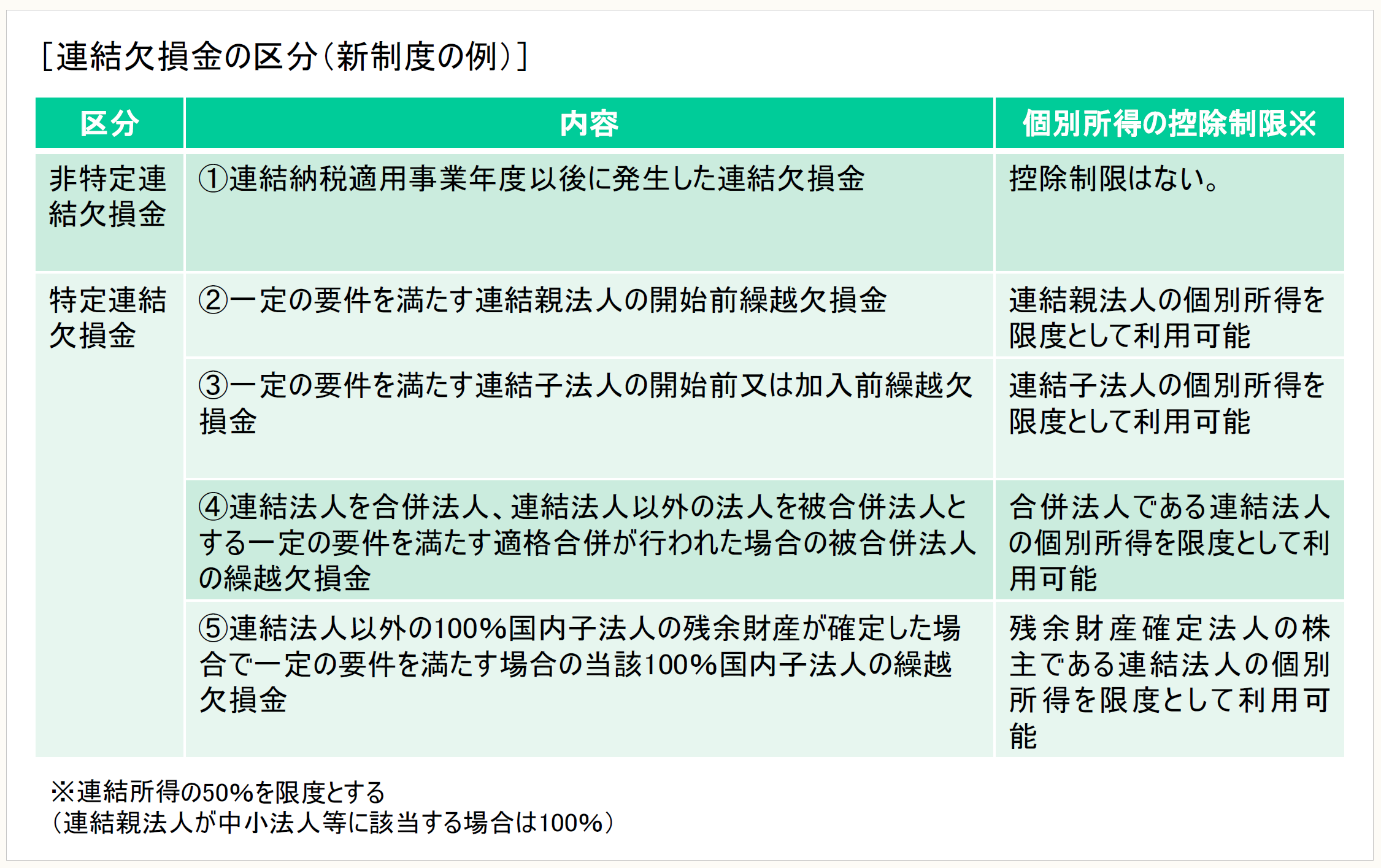

特定連結欠損金と非特定連結欠損金の区分が変更になる、あるいは、その区分がなくなる可能性がある。

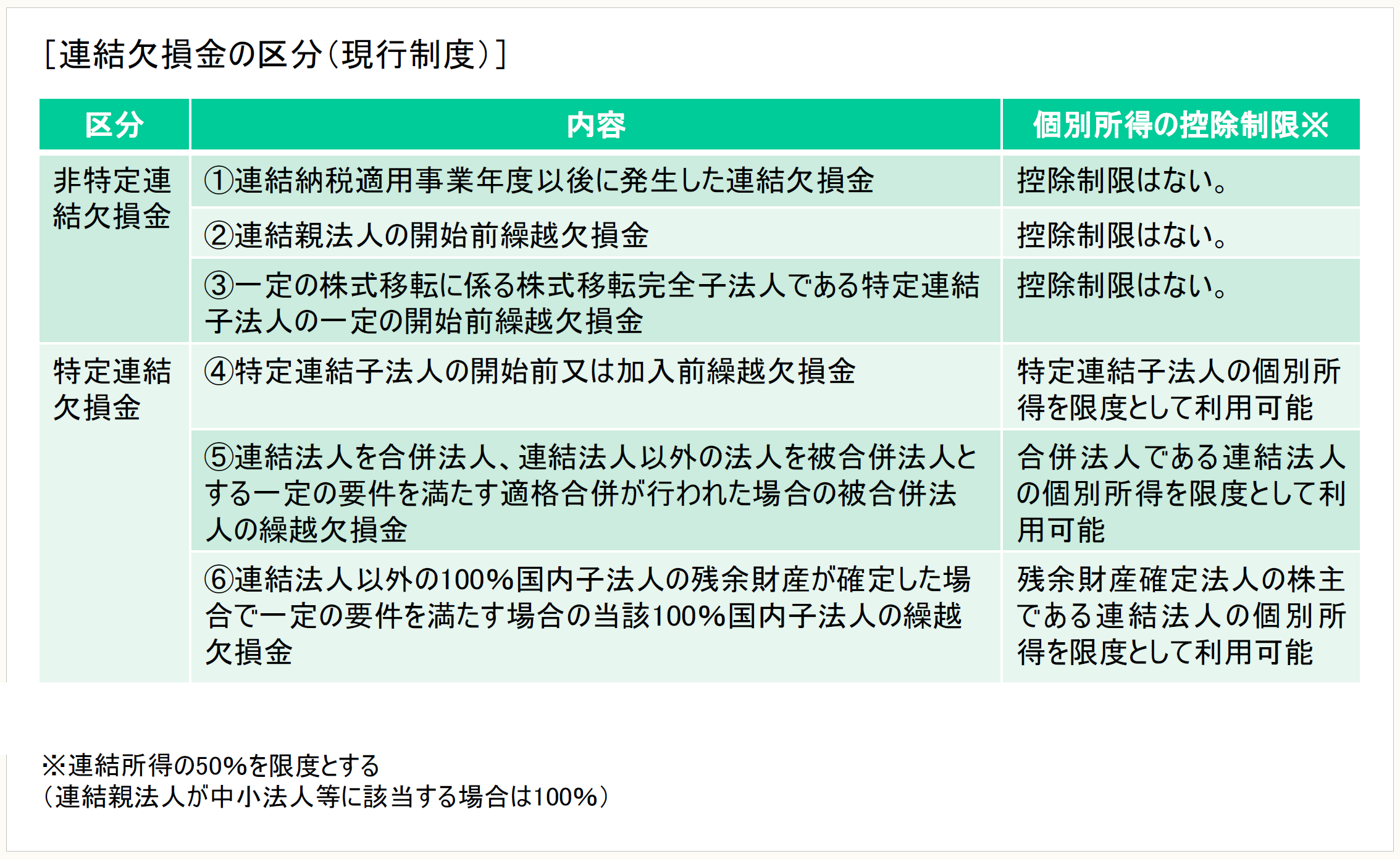

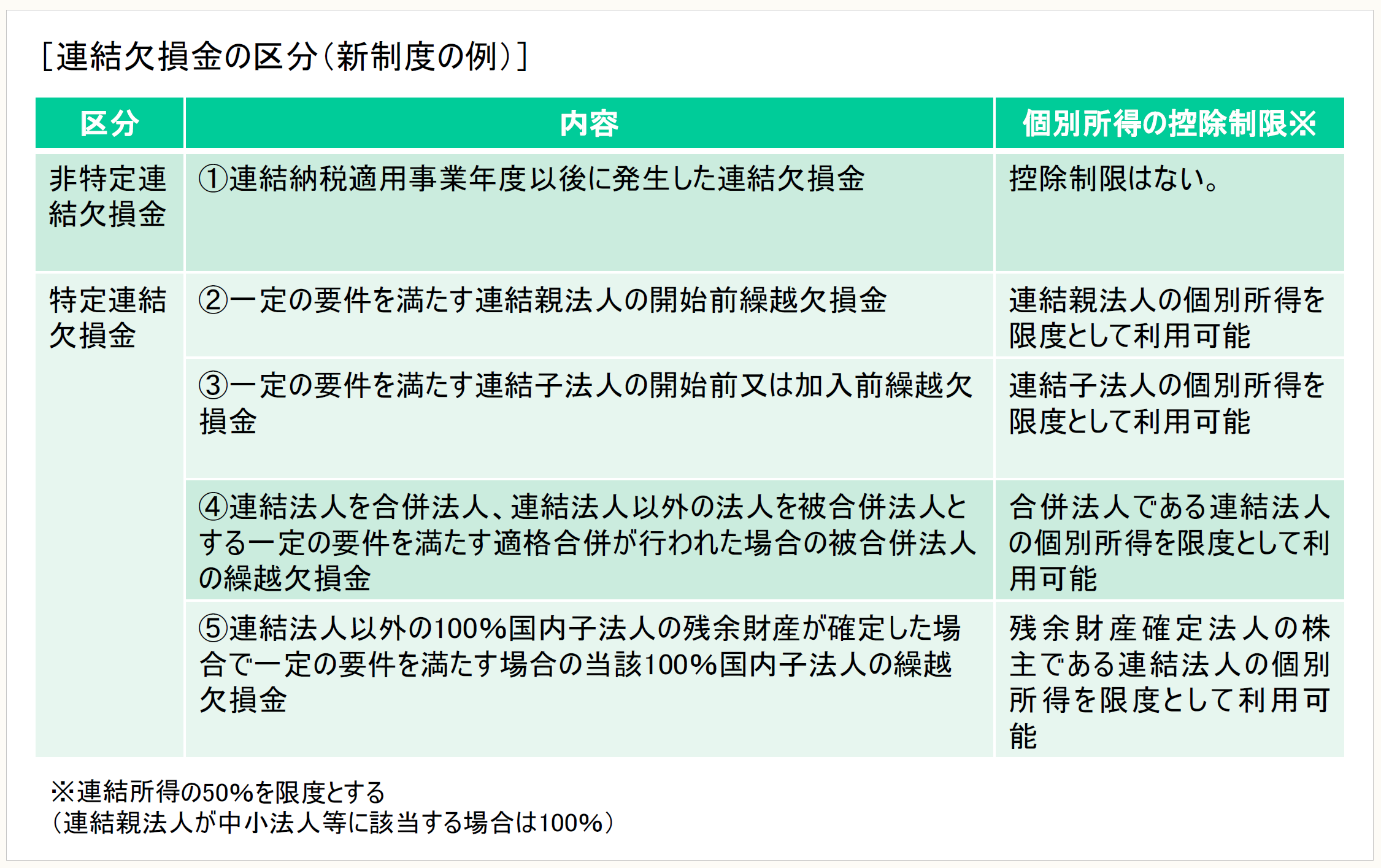

現行制度では次のように、連結欠損金を特定連結欠損金と非特定連結欠損金に区分している。

これが新制度になると、例えば次のように、特定連結欠損金と非特定連結欠損金の区分が変更になる。

また、繰越欠損金の概念に集約され、連結欠損金の概念がなくなり、特定と非特定の区分自体がなくなる可能性がある(この場合、法人税法第57条関係において、連結納税制度を採用している場合の繰越欠損金の控除額の計算方法を定めることで対応し、法人税法第81条の9が廃止されるかもしれない)。

〈9〉

住民税独自の欠損金である控除対象個別帰属調整額、控除対象個別帰属税額は、新制度ではどうなるのか。

住民税独自の欠損金である控除対象個別帰属調整額(切り捨てられた繰越欠損金×法人税率)と控除対象個別帰属税額(損益通算で消滅した欠損金額×法人税率)について、新制度ではどのような取扱いになるのか、という論点がある。

この点、新制度でも損益通算があるため、控除対象個別帰属税額(損益通算で消滅した欠損金額×法人税率)の取扱いは残ることになるだろう。

一方、合併や分割などの組織再編で法人税の繰越欠損金の切捨て(利用制限)が生じた場合、住民税においても同様に切捨てが生じることから、連結納税の開始と加入の取扱い及び組織再編税制の整合性を確保するという考え方に立つのならば、連結納税開始、加入で切り捨てられた繰越欠損金は、住民税でも切り捨てられる取扱いとすべきという考え方もあるだろう。この場合、控除対象個別帰属調整額の取扱いは廃止されることになる(ただし、その場合でも、旧制度で生じたものは引き続き繰越控除されるだろう)。

この控除対象個別帰属調整額の取扱いについては、残す、残さない、いずれの理論も成り立つため、最終的には趣味の問題になるだろう。

(了)

【後編】は2019年8月16日(金)に掲載します。