相続税・贈与税の基本構造

~日本と台湾の比較~

【第1回】

大阪学院大学法学部教授

公認会計士・税理士

八ッ尾 順一

◆ ◆ はじめに ◆ ◆

日本では、2015年1月から、相続税・贈与税について、基礎控除の縮減(5,000万円→3,000万円等)や最高税率を50%から55%にするなど、課税の強化が行われた。これに対して、台湾では、2009年の税制改正で、相続(遺産)税と贈与税の減税措置が実施された。すなわち、従来の累進税率(最高50%の税率で10段階)を廃止し、一律10%の比例税率に変更し、さらに免除額についても、相続税・贈与税共に、増額された。

このような改正の背景には、台湾から海外に移された資金を台湾に呼び戻し、台湾の経済を活発化することにあるといわれている。ただ、2017年4月の税法の改正で、ケアサービスの財源や単一税率10%の低さによる不公平を理由として、相続(遺産)税と贈与税の税率は10%~20%の3段階累進税率に変更された。

ちなみに、カナダ、オーストラリア、ニュージーランド、スウェーデンなどをはじめとして、相続税が廃止された国は多く、また、近隣の香港では、既に2006年2月から相続税は廃止され、シンガポールでも2008年2月に相続税の廃止が行われている。

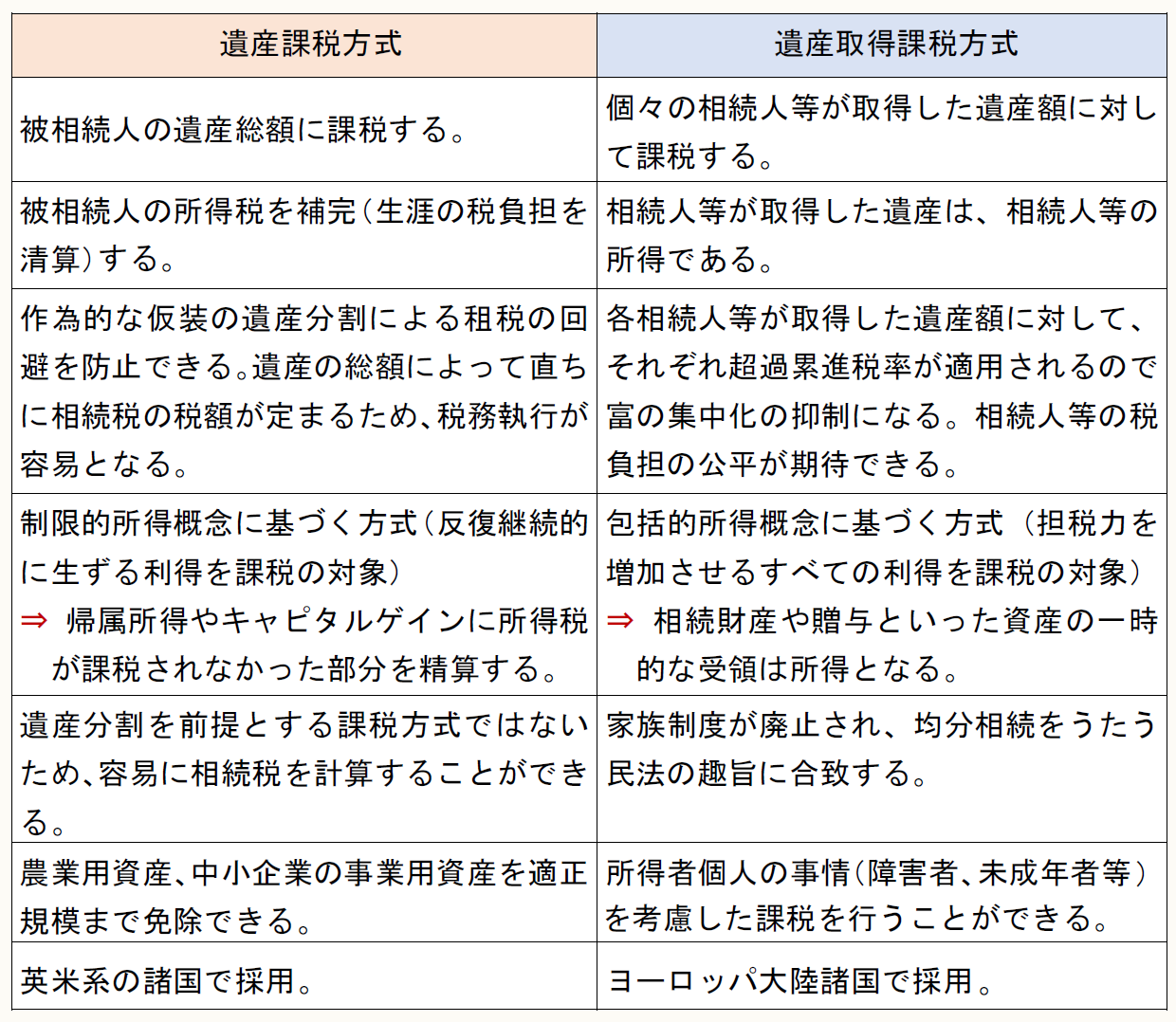

本稿では、原則として「遺産取得課税方式」を採用している日本(法定相続分遺産取得課税方式)と「遺産課税方式」を採用している台湾との相続税・贈与税の内容を比較検討し、その課題等を探りながら、今後のあるべき相続税・贈与税の基本構造を考えてみたい。

1 遺産課税体系と遺産取得課税体系

日本の相続税は、明治38年の日露戦争の戦費調達のために誕生したものである。創設以来「遺産課税方式」を採用していたが、第二次世界大戦後、シャウプ税制(昭和25年)で遺産取得課税方式が採られ、その後、昭和33年に、遺産取得課税方式を基本として遺産税の要素を加味した、いわゆる「法定相続分遺産取得課税方式」が採用された。

もっとも、シャウプ税制では、「一生累積遺産取得課税方式」(相続財産の取得者に対して、過去の贈与を含めて、その一生を通ずる取得財産に課税)を採用したが、理論的過ぎるが故に、実務上困難で、徴税技術上の問題もあり、この制度は廃止された。

なお、法定相続分遺産取得課税方式の長所は、「遺産額」と「相続人の数」という客観的事実によって相続税額が定められ、実際の遺産分割の程度に応じて負担が大幅に異なるという弊害を取り除くことができる点にあった。

また、贈与税(昭和22年創設)も遺産課税時代においては、贈与者課税(昭和22年から昭和24年まで)を行っていた。遺産課税方式を採っている場合、生前に自らの相続財産を贈与によって減殺し、相続税を回避することが考えられる。したがって、遺産課税の場合、財産の贈与者に対して、贈与税の課税が行われることになる。

遺産課税方式が「被相続人の権利」を重視するのに対して、遺産取得課税方式は「相続人の権利」を重視する。遺産課税体系を採用している米国などでは、遺言(Will)が社会に浸透していることが、遺産課税体系を採る理由であると言われている。

遺産課税方式及び遺産取得課税方式の課税上の特徴等を比較すると、次のとおりである。

2 日本の相続税・贈与税

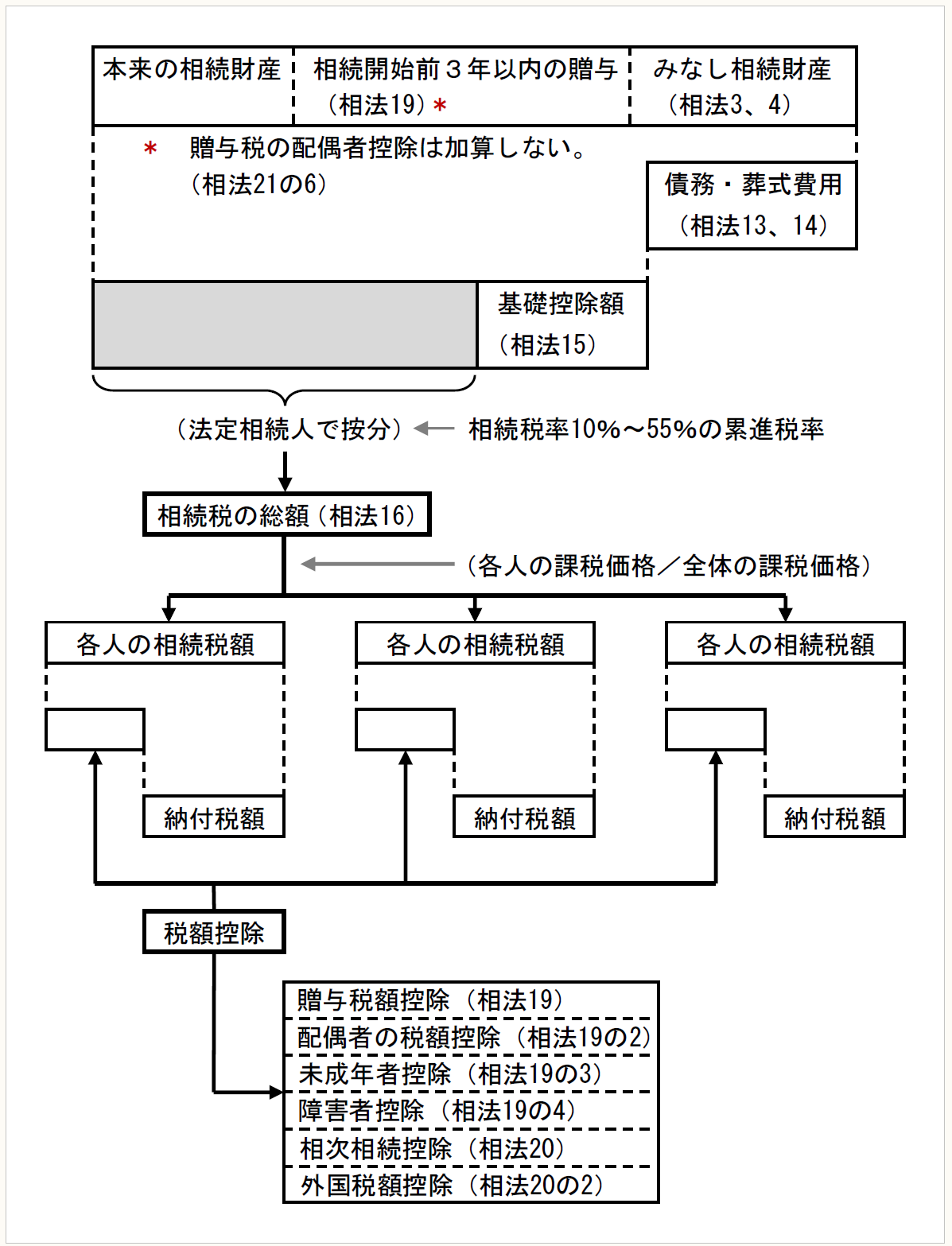

後述のように、日本では、現在「法定相続分遺産取得課税方式」を採っている。すなわち、①納税者ごとの課税価格を計算し、②各々の課税価格を合計して、法定相続割合で「相続税の総額」を計算し、③「相続税の総額」を各納税者間で(実際に取得した課税価格の割合で)分配して、納税者ごとに納付すべき税額を計算する。

この法定相続分遺産取得課税体系は、遺産取得課税方式であれば仮装分割による租税の公平の維持が困難になるということから、「遺産額」と「相続人の数」という客観的事実によって相続税の総額が定められ、また、実際の遺産分割の程度に応じて負担が大幅に異なるという弊害を取り除くことができる点から設けられたものである。ただし、この法定相続分遺産取得課税方式は、各相続人の取得した相続財産の多寡に関わらず、税負担が均等になるという問題がある。

(1) 相続税額計算のフローチャート

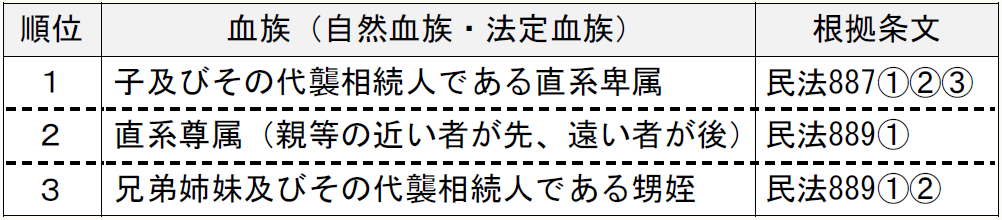

□血族相続権の順位

(注) 配偶者は常に相続人になり、いずれの順位の血族相続人とも共同で相続する(民法890)。

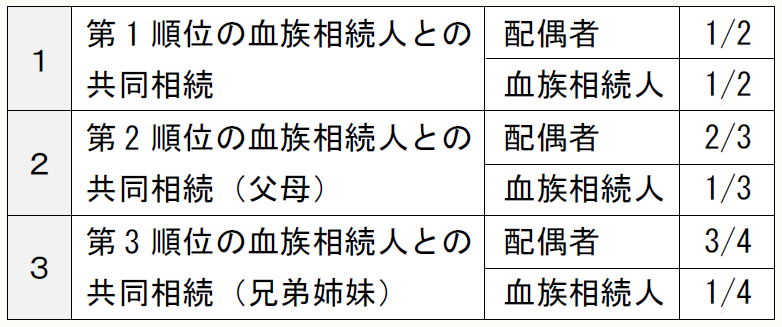

□配偶者の法定相続分

(注) 最高裁平成25年9月4日判決(判例時報2197号10頁)で、非嫡出子の法定相続分(旧民900但書き)について、違憲判決の決定がなされ、それを受けて同年12月に民法改正が行われた。

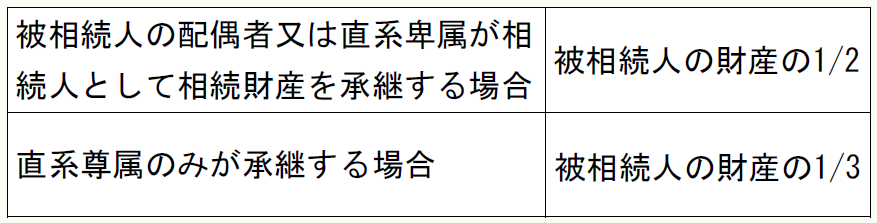

□遺留分

民法1031条は、遺留分権利者が遺留分を保全するために被相続人による遺贈や贈与の減殺を請求できることを定めている。すなわち、「遺留分権利者及びその承継人は、遺留分を保全するのに必要な限度で、遺贈及び前条に規定する贈与の減殺を請求することができる」と規定している。

(注) 兄弟姉妹には遺留分がない(民1028)。

遺留分減殺請求→遺留分侵害額請求(新民法1042~1049)

(2) 相続税額計算の要点

① 1親等の血族及び配偶者以外の者の税額は、20%加算される(相法18①)。

養子となった被相続人の孫は、1親等の血族には含まない(相法18②)。

② 配偶者の税額控除(次のうちの少ない金額)(相法19の2)

A:実際に取得した遺産額

B:法定相続分相当額(1億6,000万円を下回る場合は1億6,000万円)

③ 農業相続人→納税猶予の特例(措法70の6)

④ 租税回避の防止規定(相法64)

⑤ 税務署に対する開示請求(相法49)

⑥ 相続開始のあったことを知った日の翌日から10月以内に申告(相法27)し、納付(相法33)しなければならない。

⑦ 延納制度(相法38)

⑧ 物納制度(相法41)→相続税のみ認められている。

⑨ 代償分割(相基通11の2-9、相基通11の2-10)

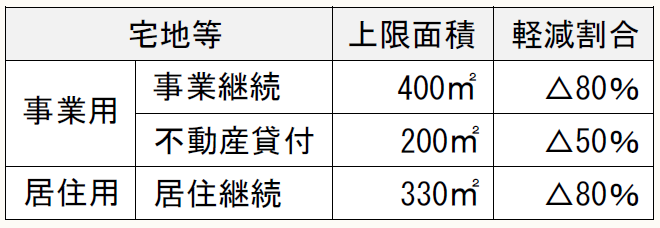

⑩ 小規模宅地等についての相続税の課税価格の計算の特例(措法69の4①)

⑪ 特定事業用資産についての相続税の課税価格の計算の特例(措法69の5①)

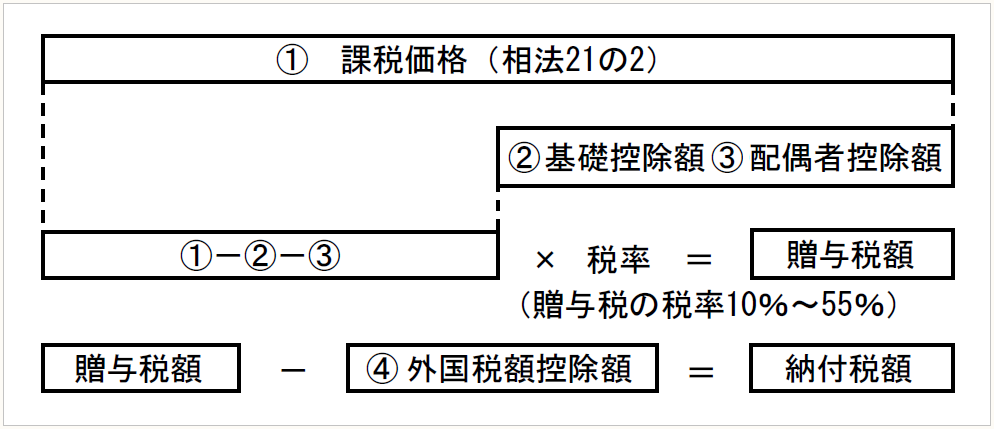

(3) 贈与税の計算

日本の贈与税は、生前贈与をしたときに、受贈者に対して、取得した財産を基準として課される財産税で、相続税の「補完税」である。もし、贈与税がなければ、被相続人は、生前にすべての財産を贈与して、死亡時に課される相続税を回避することが可能になる。

(注) 贈与税の税率

イ 一般の贈与(相法21の7)

ロ 直系尊属からの贈与(措法70の2の5)

① 課税価格:納税義務者がその年中(暦年)に贈与により取得した財産の価額合計額

② 基礎控除額:110万円(相法21の5)

③ 配偶者控除額:婚姻期間が20年以上の配偶者から居住用不動産又はその取得費の贈与を受けたときは、最高2,000万円までの配偶者控除が認められる(相法21の6)

④ 外国税額控除額:在外財産に対して外国政府によって課税されたもの(相法21の8)

(4) 相続財産の評価

相続税法22条では、相続財産の評価額は、時価とすると規定している。したがって、相続財産等は時価で評価することになっているが、この時価は、財産評価基本通達に基づいて算出することが一般的である。すなわち、国税庁は、財産評価基本通達を発遣し、広く納税者にその通達による評価を認めている。

財産評価基本通達に基づく評価額を時価とする理由として、①納税者間の公平の維持、②納税者及び課税庁双方の便宜、及び③徴税コストの節減がある。

財産評価基本通達では「土地及び土地の上に存する権利」「家屋及び家屋の上に存する権利」「構築物」「果樹等及び立竹木」「動産」「無体財産権」等、広範囲な資産についての評価方法が示されている。

もっとも、日本では、相続財産の評価について、法令で規定するのか、通達で定めるのか、その基準は明らかでない。令和元年度(平成31年度)税制改正で創設された「配偶者居住権等の評価」については、通達ではなく、法令(相法23の2)で定められている。

なお、財産評価基本通達6(この通達の定めにより難い場合の評価)では、「この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する」と規定している。すなわち、納税者が、この評価通達を逆手にとって、評価額を下げることを防止するために設けられた規定である。

(了)

この連載の公開日程は、下記の連載目次をご覧ください。