〔平成30年4月1日から適用〕

改正外国子会社合算税制の要点解説

【第1回】

「押さえておきたい10のポイント」

税理士 長谷川 太郎

-はじめに-

平成29年度税制改正において、外国子会社合算税制について大幅な見直しが行われた。本改正は、外国関係会社の平成30年4月1日以後に開始する事業年度から適用される(H29改法附70①~④)。

また、昨年12月21日付で当該改正に伴う新たな通達や関連する通達の改正内容が公表され、本年1月には国税庁より「平成29年度改正 外国子会社合算税制に関するQ&A(情報)」として、改正内容に関連した15問のQ&Aが公表されている。

(※)本Q&Aの概要については本誌掲載の下記拙稿を参照されたい。

「《速報解説》 国税庁、平成29年度改正に係る「外国子会社合算税制に関するQ&A」を公表~ペーパーカンパニー等の判定などに関する疑問点・典型例を解説~」

さらに外国子会社合算税制の改正は、平成30年度税制改正でも予定されており、所得税法等の一部を改正する法律案(平成30年2月2日国会提出)によると、適用開始時期が「外国関係会社の平成30年4月1日以後開始事業年度」とされていることから、平成29年度改正と同じタイミングでの適用開始が予定されている。

そこで本連載では、これらの状況を踏まえ、外国子会社合算税制の改正の要点について解説を行う。

まず第1回目は改正のポイントを10項目挙げ、改正内容を概観し、各ポイントの詳細な解説については、次回以降に行うこととする。

▷ポイント1

租税負担割合が20%以上でも合算課税の対象となる規定が創設された

「外国子会社の経済実態に即して課税すべき」とのBEPSプロジェクトの基本的な考え方に基づき、合算課税の対象を外国子会社の租税負担割合(トリガー税率)により把握する制度から、所得や事業の内容によって把握する制度に改められている。

これにより、租税負担割合が20%以上の場合でも、利子・配当・使用料等の「受動的所得」しか得ていないようなペーパー・カンパニー等は「特定外国関係会社」として、経済活動基準(改正前の適用除外基準)の判定を経ずに「会社単位の合算課税」が適用されることになった(ただし、租税負担割合が30%以上の場合を除く)。

「特定外国関係会社」となる外国関係会社の概要は以下の通りである。

◆「ペーパー・カンパニー」

⇒実体基準及び管理支配基準のいずれも充足しない外国関係会社

◆「事実上のキャッシュ・ボックス」

⇒総資産の額に対する一定の受動的所得の金額の割合が30%を超え、かつ、総資産の額に対する金融資産等の額の割合が50%を超える外国関係会社

◆「ブラック・リスト国所在外国関係会社」

⇒財務大臣が指定した国・地域に本店又は主たる事務所を有する外国関係会社

▷ポイント2

改正により制度が大幅に見直されたものの骨格は維持されている

改正前の制度においては、外国関係会社のうち、「本店所在地国における課税がない場合又は租税負担割合(トリガー税率)が20%未満の会社」を「特定外国子会社等」として定義し、合算対象となる外国法人を入口で絞っていたが、今回の改正で合算課税の有無を所得や事業の内容によって把握するという考え方に改めているため、入口での租税負担割合による判定基準は設けられていない。

しかしながら、事務負担等を勘案し、適用免除基準として租税負担割合を採用しているため、実務上の手続きに関しては改正前からの継続性がある程度担保されている。

なお、前述の特定外国関係会社については租税負担割合が30%以上の場合、特定外国関係会社以外の外国関係会社は租税負担割合が20%以上の場合には、合算課税は適用免除となる。

▷ポイント3

50%:50%の合弁会社は、外国関係会社から除外されることが明確に

外国関係会社の判定における間接保有割合が、「掛け算方式」から50%超の株式の保有を通じた「連鎖方式」に改正されている。この結果、内国法人と外国法人で出資割合が50%:50%となる合弁会社は原則として外国関係会社に該当しないこととなった。

改正前の「掛け算方式」においては、合弁会社のパートナーである相手方の外国法人の株式を内国法人や日本居住者が1株でも保有していれば外国関係会社に該当することになるため、外国法人が上場企業等の場合には実務上この取扱いが問題となっていた。

▷ポイント4

外国関係会社の判定、納税義務者の判定及び課税対象金額の計算において実質支配基準を導入

改正前は、外国法人との資本関係を持たず、契約関係等により実質的に外国法人を支配すれば外国子会社合算税制を回避することが可能であったが、改正により居住者または内国法人と外国法人との間に実質支配関係がある場合におけるその外国法人が外国関係会社の範囲に追加されている。また、納税義務者の判定や課税対象金額の計算においても実質支配による影響を加味することとなっている。

なお、「実質支配関係」とは、

居住者または内国法人と外国法人との間に、居住者または内国法人が当該外国法人の残余財産のおおむね全部について分配を請求する権利を有していること等の事実等が存在する場合におけるその居住者または内国法人とその外国法人との関係(一定の場合を除く)

▷ポイント5

無税国に本店がある場合でも租税負担割合で判定

改正前は、法人の所得に対して課される税が存在しない国等に本店等を有する外国関係会社については、租税負担割合の判定をすることなく「特定外国子会社等」に該当することとされていた。改正後は、租税負担割合を使用する適用免除基準の判定において、このような規定は設けられていないため、本店所在地国において税が課されない場合であっても、租税負担割合を計算して適用免除の判定を行うこととされている。

▷ポイント6

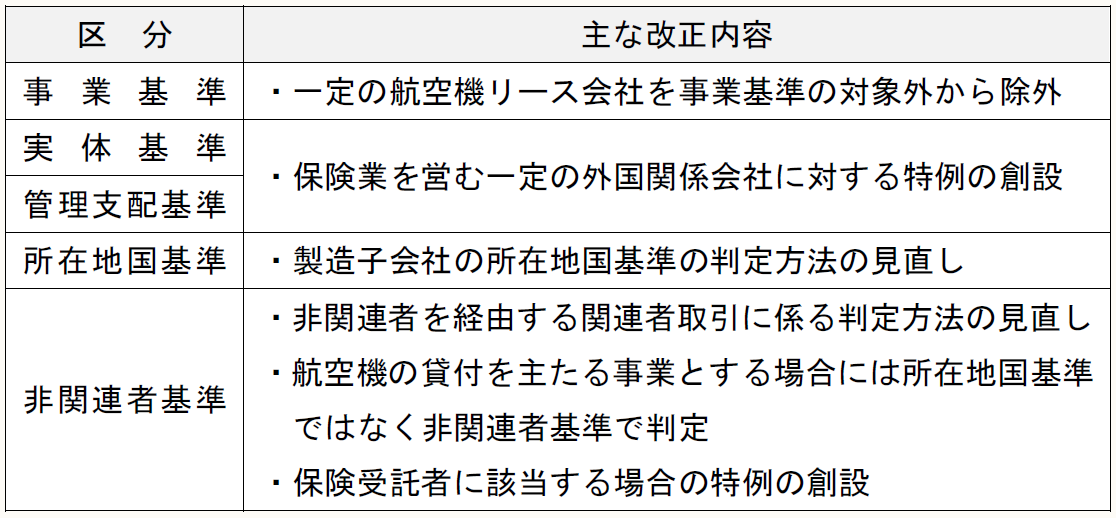

経済活動基準(改正前の適用除外基準)の見直し

適用除外基準が経済活動基準と改められ、一部見直し(緩和)が行われている。

▷ポイント7

推定課税制度の導入

税務調査等において、外国関係会社で租税負担割合が30%以上である事実が客観的に確認することができない場合には、実体基準及び管理支配基準を充足する(ペーパー・カンパニーに該当しない)事実を明らかにする書類等の提示または提出を求められることがあり、定められた期間内に書類等の提示または提出をしない場合には、当該外国関係会社について、特定外国関係会社に該当すると推定される(会社単位の合算課税が適用される)こととされている。

また、特定外国関係会社に該当しないことが確認され、かつ租税負担割合が20%以上である事実が客観的に確認することができない場合には、経済活動基準を充足する事実を明らかにする書類等の提示または提出を求められることがあり、定められた期間内に書類等の提示または提出をしない場合には、当該外国関係会社について、経済活動基準を充足しないと推定される(会社単位の合算課税が適用される)こととされている。

現在、法定税率ベースで税率が30%以上となっている国は限定的であり、企業側においては租税負担割合が明らかに20%以上でこれまで特に何も対応をしていなかった外国法人についても、今後はペーパー・カンパニーに該当しないことを明らかにする書面を予め準備しておく必要があると考えられる。

▷ポイント8

受動的所得の見直し(対象範囲の拡大と複雑化)

部分合算対象所得である受動的所得(改正前の「資産性所得」)は、その対象範囲が拡大され、かつ制度が複雑化している。

改正前は資産性所得の合算課税が生じるケースはかなり限定的であり、特定外国子会社等の損益計算書等からデミニマス基準を超えないことを確認をする程度の作業で足りたケースも多くあったと思われるが、改正により対象範囲が拡大等されたことにより、合算課税の検討による事務負担が増加することが予想される。

また、部分課税対象金額が課税対象金額に相当する金額を超えるときは、改正前であれば課税対象金額に相当する金額が合算課税されることになっていたが、改正によりこの取扱いが廃止されているため、能動的所得が赤字となっている場合には、会社単位の合算課税制度よりも受動的所得の合算課税の金額が大きくなることもあり得る。

▷ポイント9

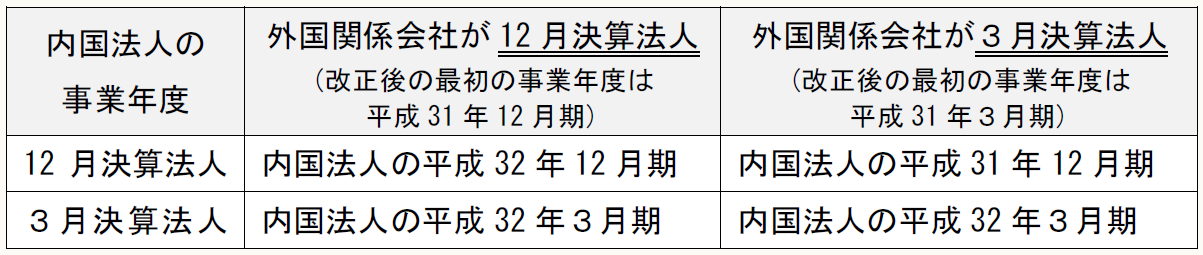

外国関係会社の平成30年4月1日以後に開始する事業年度から適用

改正後の規定は、外国関係会社の平成30年4月1日以後に開始する事業年度から適用される。合算課税を行うタイミングについては、従前通りとなっているため、内国法人における改正後の最初の適用事業年度は以下の通りとなる。

▷ポイント10

平成30年度税制改正の内容も同じタイミングで適用開始

平成30年度税制改正(本稿執筆時点で法案未成立)において外国子会社合算税制の改正が予定されているが、適用開始時期については平成29年度税制改正と同様に外国関係会社の平成30年4月1日以後に開始する事業年度から適用とされている。

改正内容は、平成29年度税制改正の内容を整備するような内容が主なものとなっているが、外国企業を買収した後に行うグループ内再編に伴い発生する株式譲渡益について、一定の要件・期間のもと、適用対象金額から控除する規定が創設されることが見込まれている。

* * *

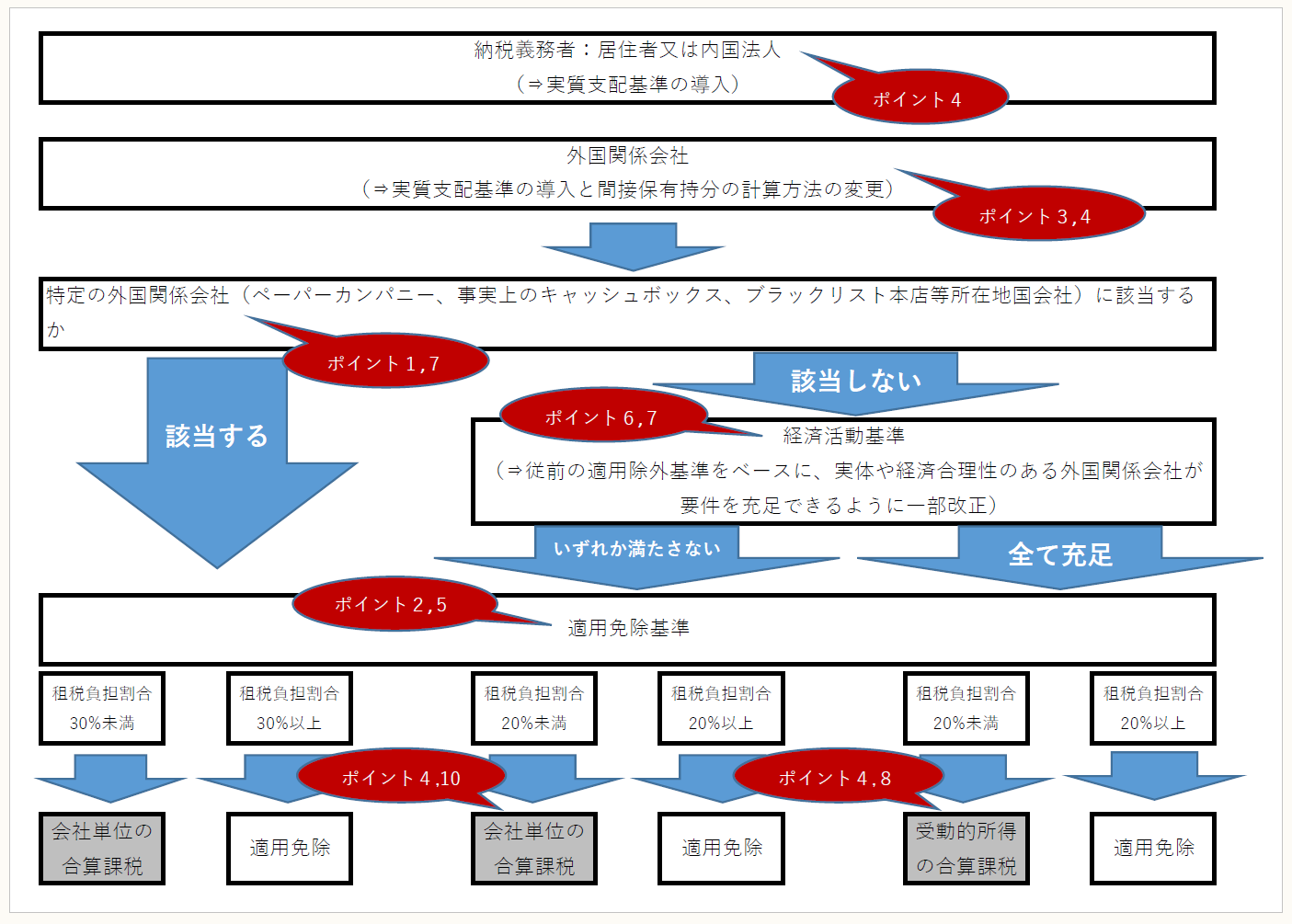

本改正後の適用判定をフローチャートで示すと下図のようになる。

【適用判定フローチャート】

(了)

この連載の公開日程は、下記の連載目次をご覧ください。