平成29年度税制改正を踏まえた設備投資減税の選定ポイント

【第1回】

「平成29年度税制改正における設備投資減税の見直し全体像」

アースタックス税理士法人

代表社員 税理士 島添 浩

シニアマネジャー 税理士 小嶋 敏夫

壽命 正晃

發知 諭志

-はじめに-

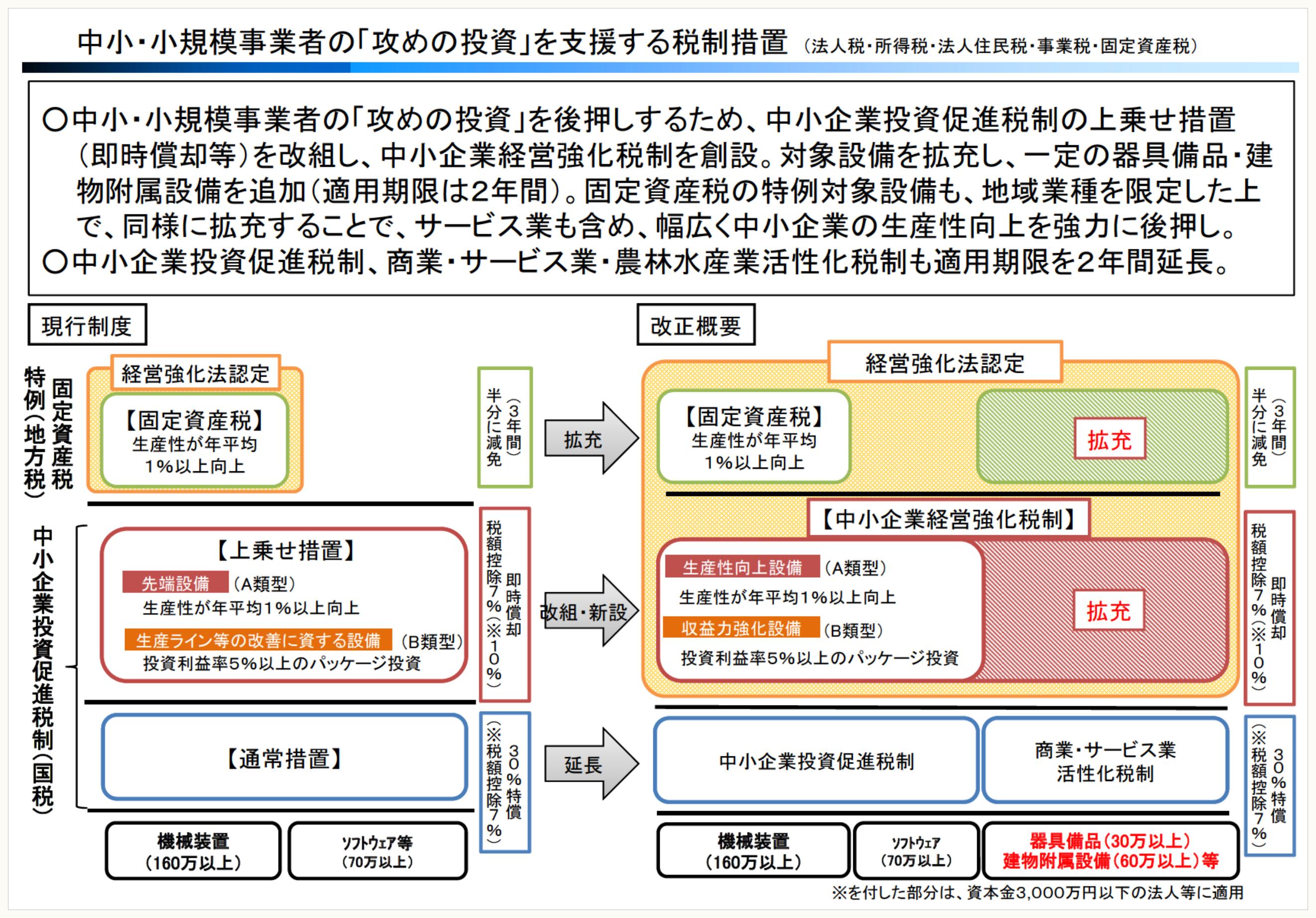

平成29年度税制改正では、生産性向上設備投資促進税制の廃止とともに、中小企業経営強化税制といった新たな特例措置の創設、類似する特例措置の対象設備の見直し等、設備投資減税全体を見直す措置が行われた。

これにより、これらの適用を考えていた企業にとって、対象設備や導入地域、手続等のタイムスケジュールにより、どの特例措置の適用を目指すべきか、悩ましい問題が生じることとなった。

そこでこの連載では、中小企業者等の設備投資減税の全体像を確認し、対象設備ごとに選択できる税制について整理・解説することとしたい。

まず【第1回】では、平成29年度税制改正を踏まえ、3つの設備投資減税(①中小企業経営強化税制、②中小企業投資促進税制、③商業・サービス業・農林水産業活性化税制)の概要を確認する。

《平成29年度税制改正における主な改正内容》

▷中小企業投資促進税制は対象資産から器具備品を除外した上で、平成31年3月31日まで延長

▷中小企業投資促進税制の上乗せ措置(即時償却等)を廃止し、代わりに中小企業経営強化税制を創設

▷税額控除は、中小企業経営強化税制、中小企業投資促進税制及び商業・サービス業・農林水産業活性化税制の3つの税制の合計で法人税額の20%まで

◆平成29年度税制改正の概要

中小・小規模事業者の「攻めの投資」を後押しするため、中小企業投資促進税制の上乗せ措置(即時償却等)を改組し、中小企業経営強化税制を創設したうえで、対象設備を拡充し、これまでの上乗せ措置において対象外であった器具備品・建物附属設備が追加された(適用期限は平成31年3月31日まで)。

なお、中小企業投資促進税制、商業・サービス業・農林水産業活性化税制の適用期限も2年延長された(平成31年3月31日まで)。

(※) 中小企業庁ホームページより

◆中小企業経営強化税制の概要

平成29年度税制改正で創設された中小企業経営強化税制は、中小企業等経営強化法に基づく支援措置(税制措置、金融支援)の1つで、経営力向上計画の認定を受けた事業者は、法人税について即時償却又は取得価額の10%の税額控除(資本金3,000万円超1億円以下の法人は7%)が選択適用できる制度である。本税制は、改正前の中小企業投資促進税制の上乗せ措置を改組し、新たに創設されたものである。

なお、中小企業等経営強化法に基づく支援措置には税制措置と金融支援があり、税制措置は固定資産税の特例と前述した法人税に関する中小企業経営強化税制の2つの措置がある(詳細は次回以降(【第2回】・【第3回】)を参照されたい)。

一方、金融支援は政策金融機関の低利融資、民間金融機関の融資に対する信用保証、債務保証等の資金調達に関する支援を受けることができる。

「経営サポート「経営強化法による支援」」

◆中小企業投資促進税制の概要

中小企業投資促進税制は、中小企業における生産性向上等を図るため、一定の設備投資を行った場合に、税額控除(取得価格の7%)又は特別償却(取得価格の30%)の適用を認める措置である。

平成29年度税制改正において、対象設備等について一部見直しを行い(上乗せ措置を改組し、中小企業経営強化税制を創設、器具備品を縮減)、適用期限を平成31年3月31日まで2年間延長した。

【制度の概要】

対象者

・中小企業者等(資本金額1億円以下の法人、農業協同組合等)

・従業員数1,000人以下の個人事業主

指定事業

製造業、建設業、農業、林業、漁業、水産養殖業、鉱業、卸売業、道路貨物運送業、倉庫業、港湾運送業、ガス業、小売業、料理店業その他の飲食店業(料亭、バー、キャバレー、ナイトクラブその他これらに類する事業を除く)、一般旅客自動車運送業、海洋運輸業及び沿海運輸業、内航船舶貸渡業、旅行業、こん包業、郵便業、損害保険代理業、情報通信業、駐車場業、学術研究、専門・技術サービス業、宿泊業、洗濯・理容・美容・浴場業、その他の生活関連サービス業、映画業、教育・学習支援業、医療、福祉業、協同組合、サービス業

(※) 性風俗関連特殊営業に該当するものは除く。

したがって、上記に記載のない、不動産業、物品賃貸業、電気業、娯楽業(映画業を除く)等は対象にならない。

対象設備

・機械及び装置【1台160万円以上】

・測定工具及び検査工具【1台120万円以上、1台30万円以上かつ複数合計120万円以上】

・一定のソフトウェア【一のソフトウェアが70万円以上、複数合計70万円以上】

(※) 複写して販売するための原本、開発研究用のもの、サーバー用OSのうち一定ものなどは除く。

・貨物自動車(車両総重量3.5トン以上)

・内航船舶(取得価格の75%が対象)

措置内容

・個人事業主又は資本金3,000万円以下の中小企業

⇒30%特別償却 又は 7%税額控除

・資本金3,000万円超の中小企業

⇒30%特別償却

「中小企業投資促進税制」

◆商業・サービス・農林水産業活性化税制の概要

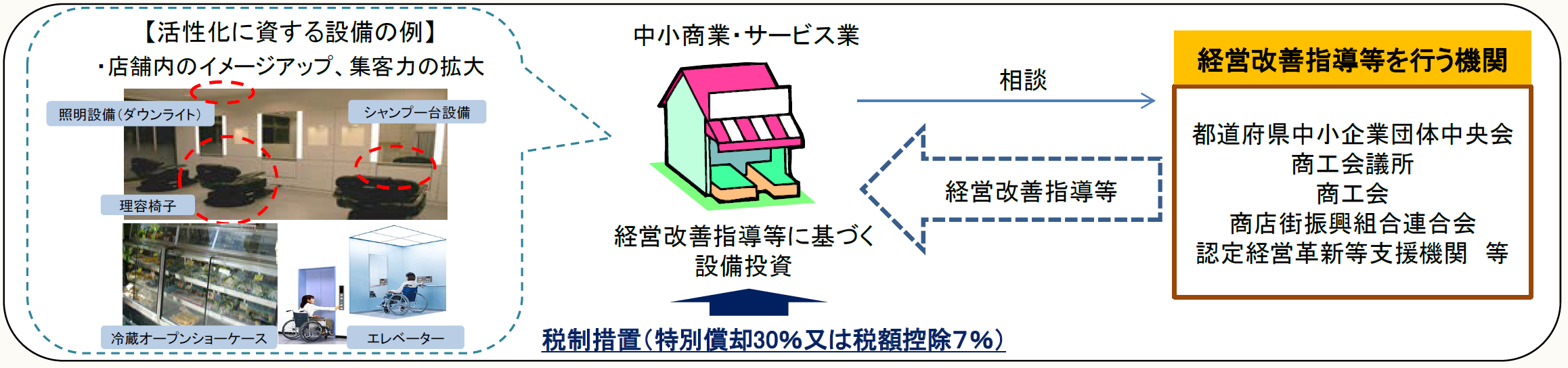

商業・サービス業・農林水産業活性化税制は、商業・サービス業・農林水産業を営む中小企業等の活性化を図るため、一定の要件を満たした経営改善設備の取得を行った場合に、税額控除(取得価格の7%)又は特別償却(取得価格の30%)の適用を認める措置である。

消費税率の引上げに向けて、経営改善の取組みを行う事業者の設備投資を後押しするため、適用期限を平成31年3月31日まで2年延長した。

【制度の概要】

対象者

・中小企業者等(資本金額1億円以下の法人、農業協同組合等)

・従業員数1,000人以下の個人事業主

指定事業

卸売業、小売業、情報通信業、一般旅客自動車運送業、道路貨物運送業、倉庫業、港湾運送業、こん包業、損害保険代理業、不動産業、物品賃貸業、専門サービス業、広告業、技術サービス業、宿泊業、飲食店業、洗濯・理容・美容・浴場業、その他の生活関連サービス業、社会保険・社会福祉・介護事業、サービス業(教育・学習支援業、映画業、協同組合、他に分類されないサービス業(廃棄物処理業、自動車整備業、機械等修理業、職業・労働者派遣業、その他の事業サービス業))、農業、林業、水産養殖業

(※) 性風俗関連特殊営業に該当するものは除く。

中小企業投資促進税制と異なり、不動産業、物品賃貸業が対象となる。

経営改善設備

認定経営革新等支援機関等(商工会議所等)による経営改善に関する指導に伴って取得する下記の設備。

・器具・備品(ショーケース、看板、レジスター等)1台30万円以上

・建物附属設備(空調設備、店舗内装等)1台60万円以上

措置内容

・個人事業主又は資本金3,000万円以下の中小企業

⇒30%特別償却 又は 7%税額控除

・資本金3,000万円超の中小企業

⇒30%特別償却

(※) 中小企業庁ホームページより

「商業・サービス業の設備投資を応援します(商業・サービス業・農林水産業活性化税制)」

◆即時償却は中小企業経営強化税制に

平成29年度税制改正前の中小企業投資促進税制においては、上乗せ措置により即時償却を選択できたことから、同措置が廃止されることにより即時償却ができなくなる可能性があった。しかし、この上乗せ措置が廃止された代わりに「中小企業経営強化税制」が新設されたことから、一定の要件を満たせば引き続き即時償却を選択することが可能となった。

◆業種は要注意

例えば、不動産業、物品賃貸業については、中小企業投資促進税制の指定事業には該当しないが、商業・サービス業・農林水産業活性化税制では指定事業に該当する。したがって、適用税制の検討にあたっては、まず指定事業に該当するか否かを確認することが肝要である。

◆税額控除の上限額は法人税額の20%まで

税額控除の上限額は、中小企業経営強化税制、中小企業投資促進税制及び商業・サービス業・農林水産業活性化税制を合わせて法人税額の20%である。

◆措置法適用対象となる中小企業の範囲が縮小される

平成31年4月1日以後に開始する事業年度から、平均所得金額(前3事業年度の所得金額の平均)が年15億円を超える事業年度については、法人税関係の中小企業向けの各租税特別措置法の適用が停止されることになる。具体的にどの特例措置が適用停止の対象となるか、留意が必要である。

* * *

次回からは、新設された中小企業経営強化税制について、要件、対象設備、手続き等を確認する。

(了)

この連載の公開日程は、下記の連載目次をご覧ください。