〔令和6年度税制改正〕

中小企業事業再編投資損失準備金制度の拡充・延長

【第1回】

公認会計士・税理士

荻窪 輝明

本稿は、令和6年度税制改正大綱公表時に速報解説として寄稿した「中小企業事業再編投資損失準備金制度の拡充・延長」について、改正法令を踏まえ、改めて解説する内容である。

なお、中小企業事業再編投資損失準備金制度(以下、「本制度」という)の拡充・延長内容の把握に有用と思われる範囲で補足しているが、これらはあくまで現時点で公表済みの情報によるものであり、今後の更新情報に留意されたい。また、文中の意見に関する部分は、所属する団体や組織の公式見解ではなく筆者の私見であることを申し添える。

本制度の拡充・延長の概要や全体像の理解にあたっては、令和6年度税制改正大綱の公表時点の記事であるが、以下の拙稿を参照されたい。

1 本制度の拡充・延長の背景

財務省が公表する「令和6年度 税制改正の解説」によると、日本経済や地域活性化の観点から、中小企業の成長促進と高い労働生産性を持つ中堅企業の育成が重要とされている。「経済財政運営と改革の基本方針2023 加速する新しい資本主義~未来への投資の拡大と構造的賃上げの実現~」(骨太方針2023)でも、中堅・中小企業の活力向上と成長力を支援するため、予算や税制によるM&Aなどへの支援が謳われている。

これを踏まえ、成長意欲のある中堅・中小企業が複数の中小企業をグループ化し、経営資源を集約して親会社の強みを活かすことで飛躍的な成長を遂げることができるように、令和3年度の税制改正で新設された本制度が今回の改正で拡充された。そして、この措置によって、中小企業の従業員の雇用を守りながら、成長分野への円滑な労働移動が図られることも期待されている。

2 本制度の概要

本制度の拡充・延長に関する情報は、前述の財務省「令和6年度 税制改正の解説」や、中小企業庁「中小企業事業再編投資損失準備金(中堅・中小グループ化税制)」において詳細に解説されている。

なお、令和6年度税制改正で拡充・延長する前の本制度(以下、「現行制度」という)の解説については、令和3年度税制改正時点の記事であるが、以下の拙稿を参照されたい。

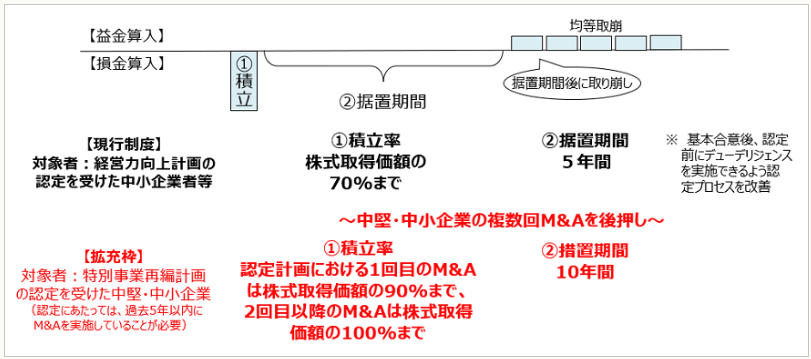

《図表1》本制度の概要

(出典) 中小企業庁「中小企業事業再編投資損失準備金(中堅・中小グループ化税制)」

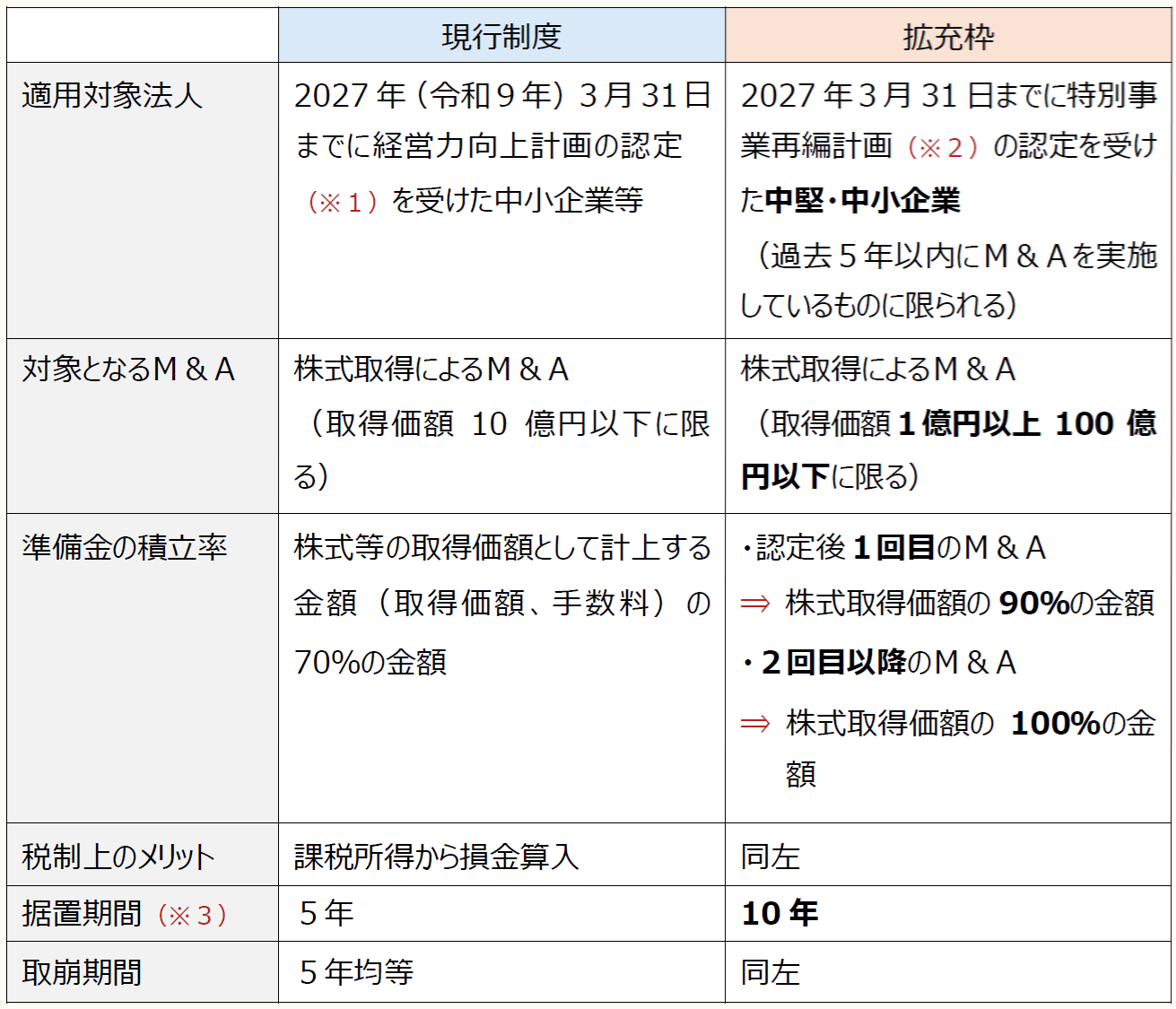

《図表2》本制度の現行制度と拡充枠の概要の比較

(※1) 事業承継等事前調査(実施する予定のデューデリジェンスの内容)に関する事項が記載されたものである。

(※2) 産業競争力強化法(以下、「産競法」という)の改正に伴い新設されたものである。

(※3) 益金算入開始までの据置期間をいう。

(※) 財務省「令和6年度 税制改正の解説」、中小企業庁「中小企業事業再編投資損失準備金(中堅・中小グループ化税制)」を参考に筆者作成

本制度は「中堅・中小グループ化税制」とも呼ばれ、その拡充・延長前後の概要は《図表1》及び《図表2》に示されている。この制度は、株式取得によるM&Aを行う際に一定の要件を満たした法人に対し、一定期間にわたり多額の損金算入を認めることで、M&A直後の納税による資金流出を防ぎ、手元資金を確保しやすくするものである。これにより、M&Aに伴うリスクに備えつつ、中堅・中小企業のM&Aが促進されることが期待されている。

拡充された制度では、成長意欲が高く、複数回のM&Aを実施できる中堅・中小企業をさらに支援する内容が盛り込まれており、取得価額の上限額の緩和(ただし、下限が設定されている)、準備金積立率の段階的な引き上げ、据置期間の延長が現行制度との主な違いである。

3 特別事業再編計画に係る措置の追加

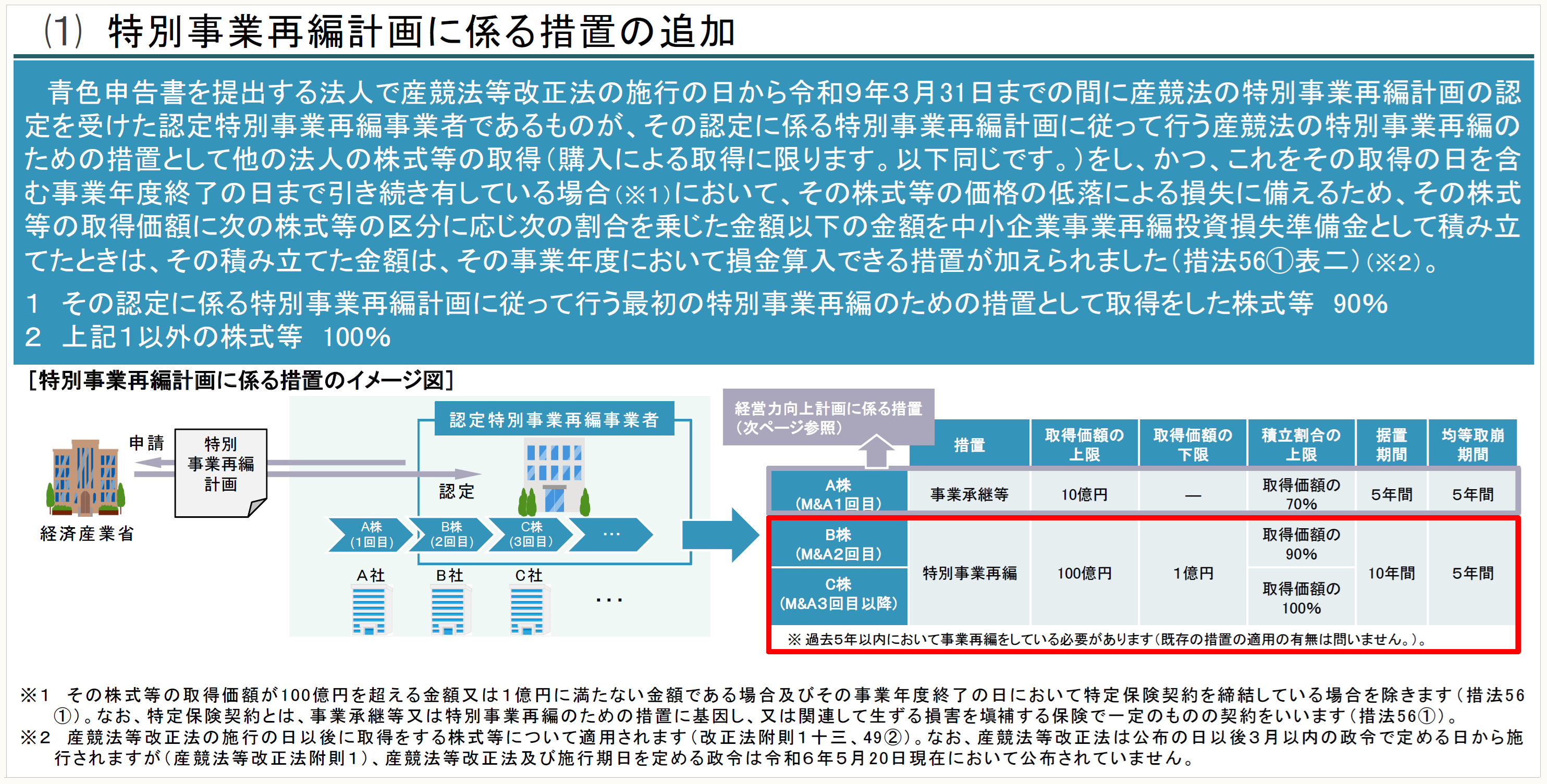

前述の「2 本制度の概要」で示した拡充枠の内容は、租税特別措置法の改正に基づき、国税庁の「令和6年度法人税関係法令の改正の概要」において、次のとおり示されている。

《図表3》本制度の拡充の概要

(出典) 国税庁「令和6年度法人税関係法令の改正の概要」16頁

《図表3》では概要が図示されているが、詳細な説明は財務省の「令和6年度 税制改正の解説」における「特別事業再編計画に係る措置の追加」項目で提供されている。以降では、財務省「令和6年度 税制改正の解説」の内容を中心に、国税庁の「令和6年度法人税関係法令の改正の概要」や関連法令を参照しながら、筆者が補足して解説していく。

(1) 適用対象法人

青色申告書を提出する法人で2024年9月2日(※4)から2027年3月31日までの間に産競法の特別事業再編計画の認定を受けた認定特別事業再編事業者である同法の中小企業者(常時使用従業員数2,000人以下に限る)又は中堅企業者である。

(※4) 2024年8月27日、「産業競争力強化法等の一部を改正する法律」の施行期日を2024年9月2日と定める閣議決定が行われ、施行された。

財務省「令和6年度 税制改正の解説」では、「特別事業再編計画の認定を受ける必要があるため、(中略)過去5年以内に他の事業者の経営の支配又は経営資源の取得(本制度の適用を受けることは、認定の要件とはされていない)で一定のものを行っているものに限られる」としている。

これは、《図表3》の[特別事業再編計画に係る措置のイメージ図]の「※過去5年以内において事業再編をしている必要があります(既存の措置の適用の有無は問いません。)。」に対応する内容である。

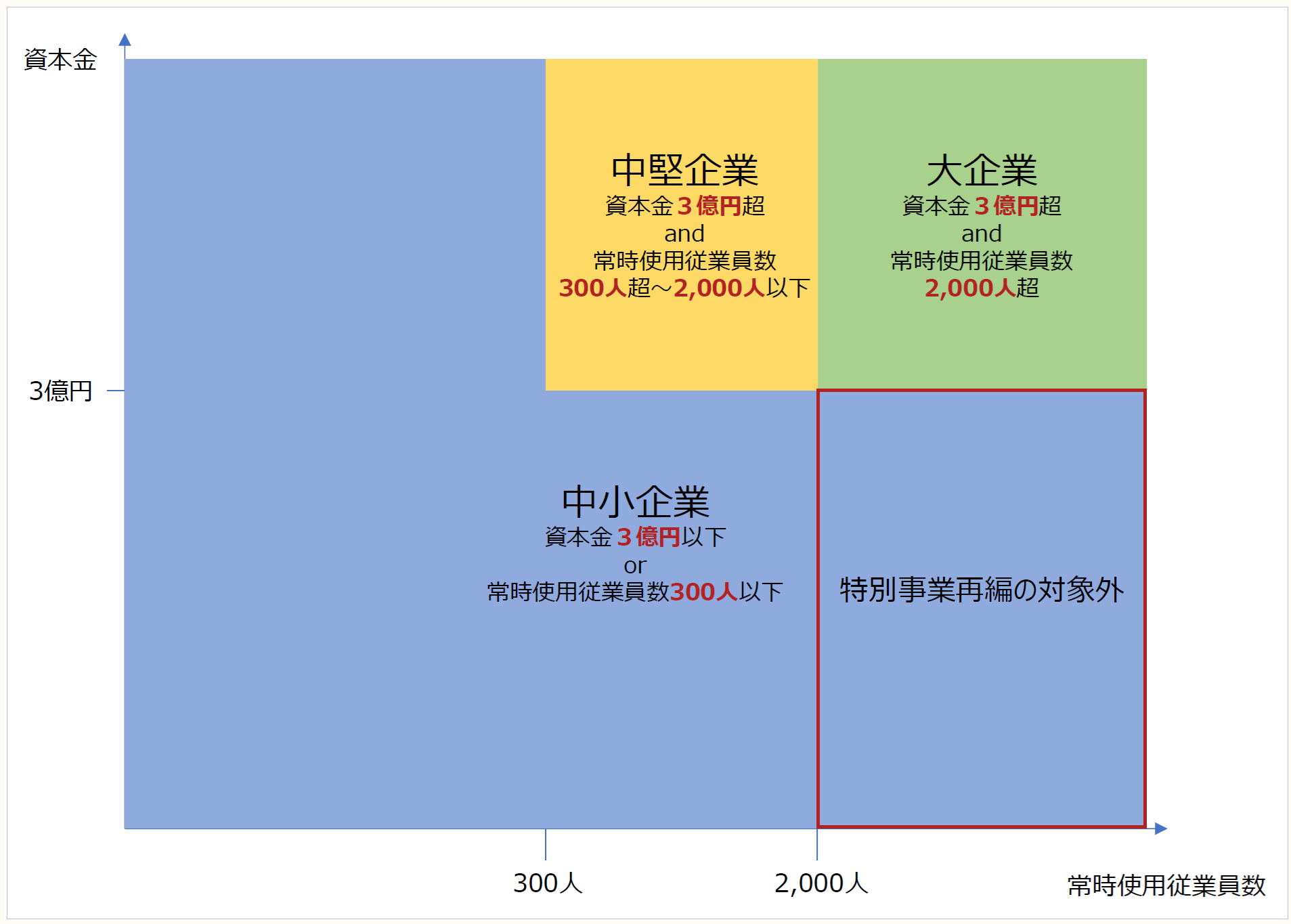

① 産競法の中小企業者、中堅企業者

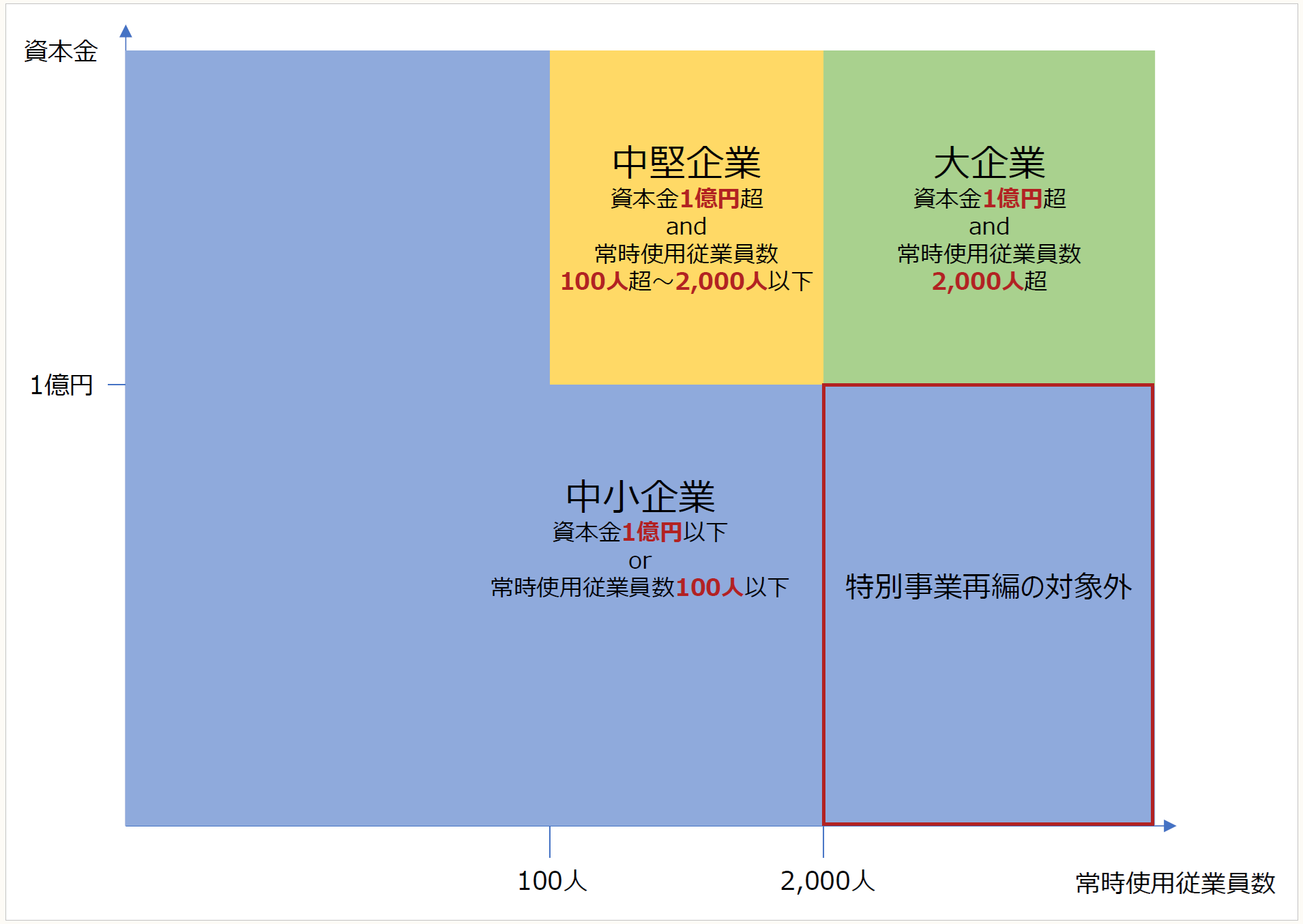

《図表4》「製造業、建設業、運輸業その他の業種」の企業区分

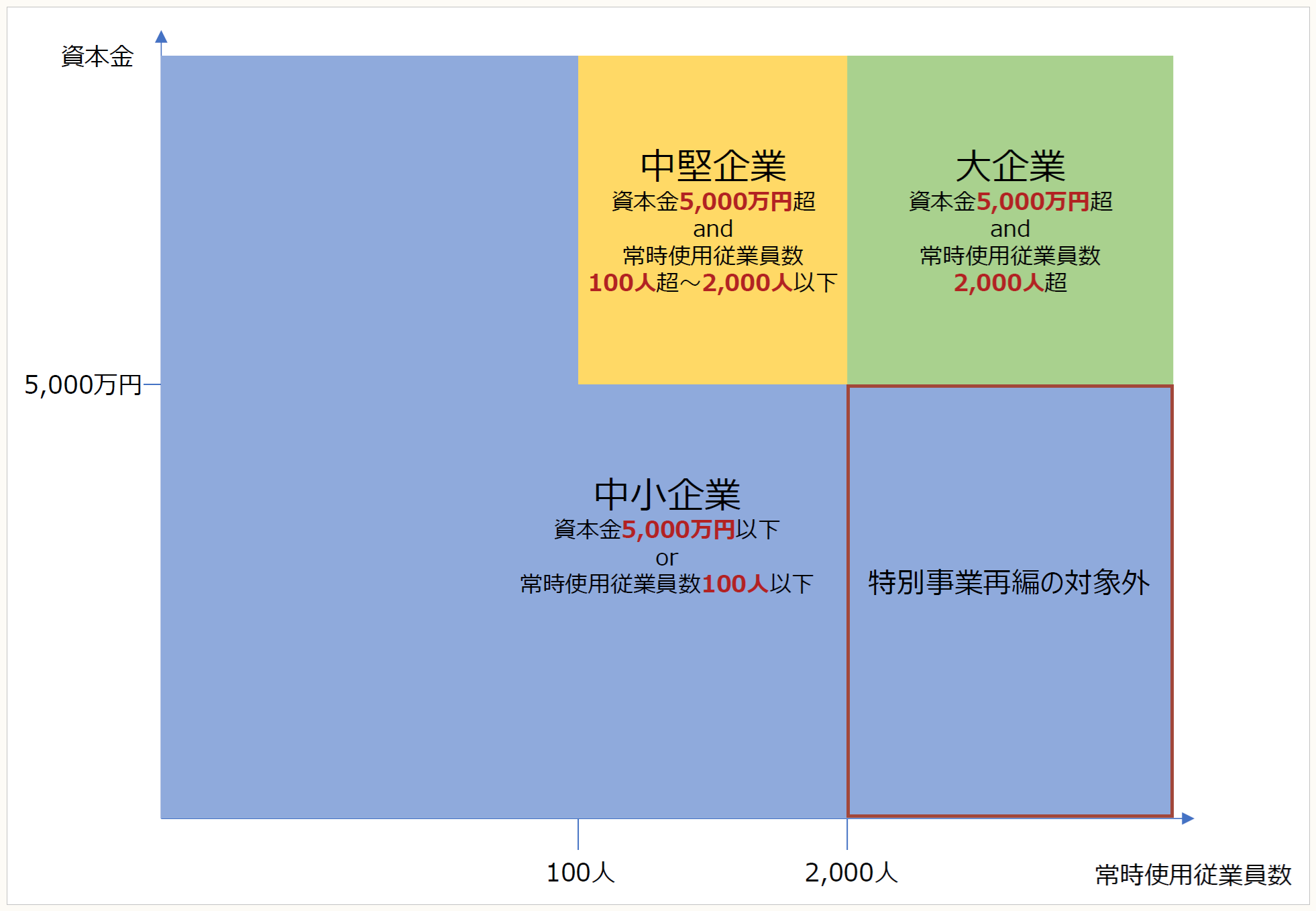

《図表5》「卸売業」の企業区分

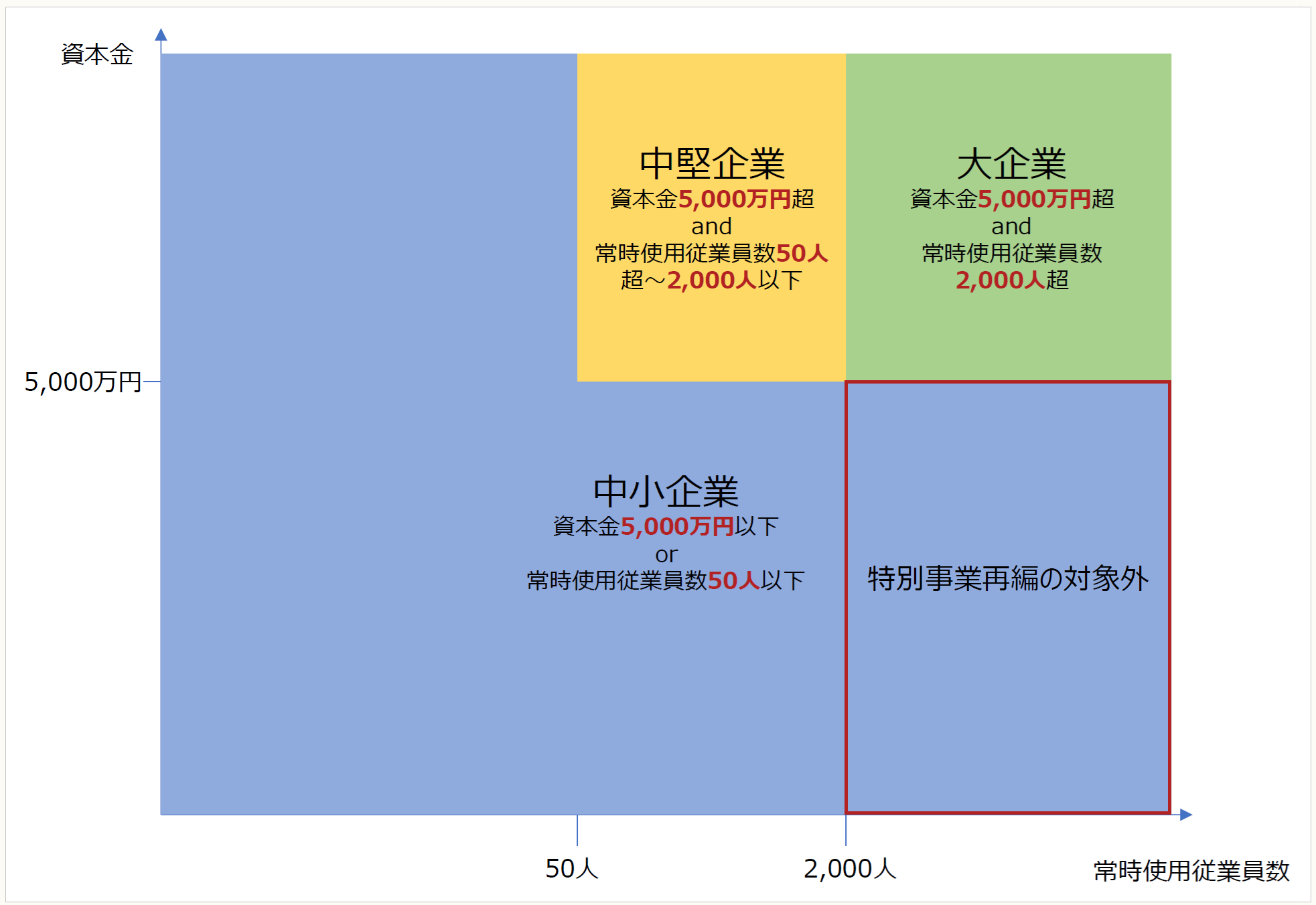

《図表6》「サービス業」の企業区分

《図表7》「小売業」の企業区分

産競法における中小企業者及び中堅企業者は、同法の定義に基づき、《図表4》から《図表7》に示す会社等が該当する。ただし、中小企業者のうち、特別事業再編(後述②参照)の対象となるのは、常時使用従業員数2,000人以下に限られる(《図表4》から《図表7》の赤枠囲みは対象外)。本稿では、個人を対象外とし、中小企業関連立法において範囲が異なる場合については触れない。なお、中小企業関連立法における範囲の違いについては、中小企業庁の「中小企業・小規模企業者の定義」〔2024年8月29日アクセス〕を参考にするとよいだろう。

② 特別事業再編計画

特別事業再編に関する計画をいう。

特別事業再編とは、事業再編のうち、中小企業者(常時使用従業員数2,000人以下に限る)又は中堅企業者であって、他の事業者の経営の支配又は経営資源の取得を行ったことがあるものが、当該他の事業者以外の他の事業者の経営資源を自らの経営資源と一体的に活用し、新たな需要を相当程度開拓することを目的として、吸収合併、吸収分割、株式交換、他の会社の株式又は持分の取得等の措置により事業の全部又は一部の構造の変化を行うものをいう(産競法2⑱)。

つまり、これは、既にM&Aを行ったことのある常時使用従業員数2,000人以下の中小企業者又は中堅企業者が、さらに他のM&Aを通じて事業の全体又は一部の構造を変化させる計画に関するものである。

③ 認定特別事業再編事業者

認定特別事業再編計画(※5)に従って実施される特別事業再編(生産性の向上及び需要の開拓に特に資するものとして主務大臣が定める基準に適合することについて主務大臣の確認を受けたものに限る)を行う認定特別事業再編事業者をいう(産競法46の2)。

(※5) 産競法24条の2第1項の認定に係る同項に規定する特別事業再編計画をいう。同条の3第1項の規定による変更の認定があったときはその変更後のものとされる(措法56①表二)。

(2) 適用対象となる株式又は出資、適用事業年度

認定特別事業再編計画に従って行う特別事業再編のための措置(※6)として他の法人の株式又は出資(株式等)の取得(購入による取得に限る)をし、かつ、これをその取得の日を含む事業年度終了の日まで引き続き有している場合(その株式等の取得価額が100億円を超える金額又は1億円に満たない金額である場合及びその事業年度終了の日において特定保険契約を締結している場合を除く)におけるその取得をした株式等(特定株式等)の取得をした日を含む事業年度 (解散の日を含む事業年度及び清算中の事業年度を除く) とされる。

(※6) 本措置の対象は、具体的には、他の会社の株式又は持分(出資)の取得で、当該他の会社の総株主又は総出資者の議決権の50%を超える議決権を保有することとなるものとされている(産競法2⑱六)。

つまり、これは、M&Aによる株式等の購入を行った日を含む事業年度に関するものである。主なポイントは以下のとおりである。

- 対象となる株式等は、購入による取得に限られること

- 取得した株式等を、その取得日を含む事業年度の終了日まで継続して保有していること

- 株式等の取得価額が1億円以上100億円以下であること

- 適用事業年度の終了日時点で、特定保険契約を締結していないこと

なお、特定保険契約とは、「特別事業再編のための措置に起因し、又は関連して生ずる損害を填補する保険」を指す(措法56①)。特定保険契約について詳しくは、次回の「5 経営力向上計画に係る措置の見直し及び期限延長」にて説明する。

〔凡例〕

措法・・・租税特別措置法

措規・・・租税特別措置法施行規則

産競法・・・産業競争力強化法

(例)措法56③一ロ・・・租税特別措置法56条3項1号ロ

(【第2回】に続く)

この連載の公開日程は、下記の連載目次をご覧ください。