特別事業再編(自社株対価M&A)に係る

課税繰延措置等特例制度の解説

【第1回】

「M&Aをめぐる創設の背景」

太陽グラントソントン税理士法人 マネジャー

税理士 川瀬 裕太

1 創設の背景

自社株式を対価とする買収は、手元資金の確保や外部からの資金調達を要しない買収手法として、大規模なM&Aの際に、欧米等では広く用いられている。日本では、会社法の規制、株主に強いられる譲渡益課税がネックとなり、普及に至っていないというのが現状であった。

◆会社法の規制とその緩和措置について

会社法において、買付会社の自社株式を対価とする公開買付け(以下「自社株対価TOB」という)は、対象会社株式を現物出資財産として買付会社が株式の発行又は自己株式の処分(以下「株式の発行等」という)を行うこととなることから、①対象会社の株式の時価に一定のプレミアムを付した交換比率で自社株対価TOBを行った場合、買付会社において有利発行の株主総会決議(会社法199)が必要となる可能性がある。また、現物出資に係る規制がかかることから、②検査役の調査(会社法207)が原則必要となり、公開買付けの日程が確定できないという不都合が生じ得る。

株式の発行等に係る募集事項の決定から当該株式の発行等まで一定の間隔が生ずることにより、当該期間中に対象会社株式の価格が下落し、株式の発行等の際の対象会社株式(現物出資財産)の価額が、募集事項に定めた価額に著しく不足する場合は、③応募株主の出資財産価額填補責任(会社法212)や④買付会社の取締役等の同責任(会社法213)が生じる可能性がある。

これに関する規制緩和の措置として、産業活力の再生及び産業活動の革新に関する特別措置法(以下「産活法」という)の認定事業再編計画に従った自社株対価TOBに際する株式発行等の場合には、その募集事項の決定(※)において、払込金額の代わりに、自社株式と対象会社株式との交換比率を定めることで足りることとし、現物出資規制や有利発行規制は適用されないこととなった。平成26年に産活法は廃止されたが、産業競争力強化法において同種の定めが規定されている。

(※) 原則として株主総会の特別決議が必要となるが、簡易要件(公開買付けの対価として交付する買付会社の株式の数に1株あたり純資産価額を乗じて得た額が、買付会社の純資産価額の5分の1以下)を満たす場合には、取締役会決議で足りる。

◆経済産業省からの税制改正要望

上記①~④のような問題が指摘されていたところ、経済産業省は平成24年度及び平成25年度税制改正要望の中で、自社株対価TOBが用いられた場合に、当該TOBに応募した対象会社の株主について生じ得る株式譲渡損益を繰り延べるべきである旨の要望を行っていたが、そのような措置の導入は見送られてきた。

平成30年度税制改正要望においても、下記のような改正要望が挙げられていた(経済産業省「平成30年度税制改正要望書」より一部抜粋)。

「自社株式等を対価とした株式取得による事業再編の円滑化措置」

自社株式又は親会社株式を対価とした株式取得により他社事業の買収をしようとする場合、現行制度では、適格株式交換の場合(被買収法人の全ての株式の取得が必要)に限って課税の繰延べが認められており、それ以外の場合には、買収に応じた被買収法人株主に対して株式譲渡益・譲渡所得の課税が生じる。

事業再編においては、一部の株式のみの取得による買収が行われることも多く、積極的な事業再編を促すためには、組織再編税制で定められているような一定の要件を満たした上で支配を獲得する株式対価の買収についても、株主課税の繰延べを認めることが有効と考えられる。

政策目的

第4次産業革命による技術・社会の変化や国内市場の縮小が進展していく中で、我が国経済が中長期的な成長を実現するためには、自社既存事業において人材や技術に投資するだけでは対応しきれない。企業が競争に勝ち残るためには、オープンイノベーションや買収により外部の資源を機動的に取り込み、成長の加速、時間の短縮を図ることが重要である。

このための取組の一つとして、自社株式又は親会社株式を対価とした株式取得による事業再編の円滑化措置を講じることで、大規模な買収や成長性の高い企業による買収など、大胆な事業再編を促進し、「攻めの経営・投資」の強化を通じた我が国企業・経済の更なる成長を図る。

2 平成30年度税制改正

平成30年度税制改正において、第4次産業革命に対応し、企業の迅速かつ大胆な事業ポートフォリオの転換を支援するために、欧米で一般的な株式対価M&Aに係る株式譲渡益の課税の繰延措置(特別事業再編を行う法人の株式を対価とする株式等の譲渡に係る所得計算の特例(措法66の2の2))が創設された。

◆制度概要

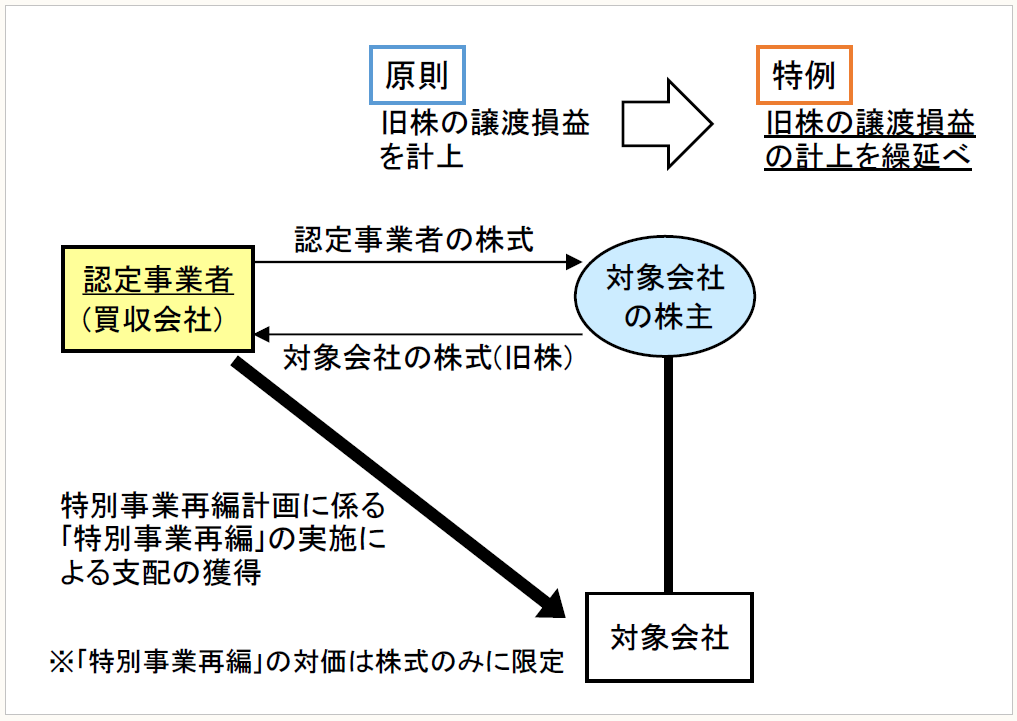

法人が、改正産業競争力強化法の施行日(平成30年7月9日)から平成33年3月31日までに改正産業競争力強化法の特別事業再編計画の認定を受けた事業者の行ったその認定に係る特別事業再編計画に基づく同法の特別事業再編により、その有する株式を譲渡し、その認定を受けた事業者の株式の交付を受けた場合には、その譲渡した株式の譲渡損益の計上を繰り延べることとされる(措法66の2の2)。所得税についても同様の取扱いとされる(措法37の13の3)。

▷改正前

対象会社の株主が、買収会社の自社株式を対価とする買収に応じ、対象会社株式を譲渡する際に課税負担が生じるため、対価として取得した買収会社株式の一部売却等による納税資金の確保が必要となる。また、買収会社は、自社株式が売却されることによる株価下落リスクがある。

▷改正後

買収会社が事業再編の計画について主務大臣の認定を受けることにより、買収に応じた対象会社株主は、課税の繰延べが可能となり、納税資金の確保が不要となる。また、買収会社は株価下落リスクの懸念もなくなる。

〈制度イメージ〉

◆株式対価M&Aの活用について

これまで被買収会社の株主に課税が生じることなどが制約要因となって行われてこなかった自社株式等を対価とした株式取得による買収について、今回の税制改正により、それらの制約要因が解消されれば、株式を対価とした大胆な事業再編が促進され、以下のような効果が期待される。

●株式市場で将来の成長が期待されているが足元の資金に余裕のない企業(新興企業等)にとって、買収が行いやすくなる。

●大型案件で銀行借入による資金調達に制約がある場合でも、買収が可能になる。

●買収に自己株式を用いることができるため、手元資金を他の使途(設備投資、人件費等)に回せるようになる。

●売り手(買収対象会社の元々の株主)が買い手企業の株を持つ結果、売り手がM&Aによるシナジー(相乗効果)を享受できるとともに、売り手にもM&A後の企業価値向上へのインセンティブが生じ、売り手と買い手の協同による企業価値向上が期待される。

* * *

次回は本特例制度の適用を受けるために必要な特別事業再編計画の認定要件について解説する。

(了)

この連載の公開日程は、下記の連載目次をご覧ください。