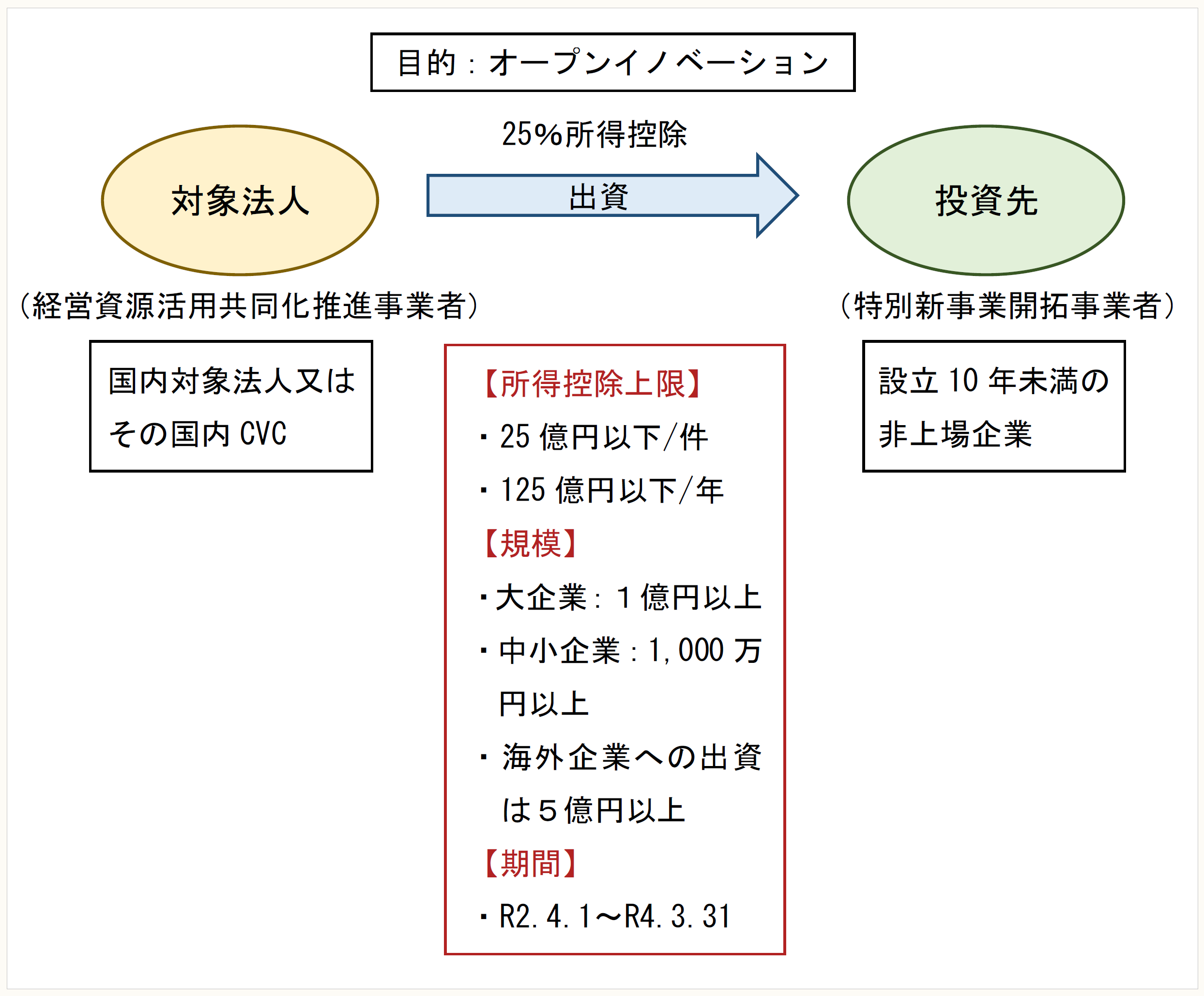

オープンイノベーション促進税制の制度解説

【第1回】

辻・本郷税理士法人

税理士 安積 健

連載の目次はこちら

-はじめに-

令和2年度税制改正では、我が国の中長期の成長の基盤を構築することが必要であるとの認識の下、イノベーションを促進・強化することに重点が置かれた。イノベーションの担い手はベンチャー企業であり、ベンチャー企業への投資を促進する税制支援措置が整備された。

具体的には、個人投資家についてはエンジェル税制が改正され、法人投資家についてはオープンイノベーション促進税制が創設された。

本稿では、この新たに創設されたオープンイノベーション促進税制について解説する(単体納税に係る部分を前提とする)。

1 制度の概要

青色申告書を提出する法人で一定のものが、指定期間内の日を含む各事業年度の指定期間内において特定株式を取得し、かつ、これをその取得の日を含む事業年度終了の日まで引き続き有している場合において、その特定株式の取得価額の25%に相当する金額以下の金額をその事業年度の確定した決算において特別勘定を設ける方法により経理したときは、その経理した金額に相当する金額は、その事業年度の所得の金額の計算上、損金の額に算入される(措法66の13①)。

2 対象法人

対象法人は、青色申告書を提出する法人で新事業開拓事業者と共同して特定事業活動を行うもの(経営資源活用共同化推進事業者)である。

「経営資源活用共同化推進事業者」とは、次に掲げるものが該当する(措規22の13①、共同化省令2①)。①が国内事業会社であり、②から④が国内事業会社によるCVC(コーポレートベンチャーキャピタル)である。CVCはいずれも事業会社が持分の過半数を有するファンドである。

① 特定事業活動を行う株式会社、相互会社、中小企業等協同組合、農林中央金庫、信用金庫及び信用金庫連合会

② 投資事業有限責任組合のうち、一の経営資源活用共同化推進事業者による出資の金額が総組合員による出資の金額の総額の50%を超えるものであって、当該経営資源活用共同化推進事業者が発行済株式の全てを有する他の会社が当該組合の無限責任組合員であるもの

③ 投資事業有限責任組合のうち、一の経営資源活用共同化推進事業者による出資の金額が総組合員による出資の金額の総額の50%を超えるものであって、当該経営資源活用共同化推進事業者が唯一の有限責任組合員であるもの

④ 民法組合のうち、一の経営資源活用共同化推進事業者からの出資の金額の総組合員による出資の金額の総額に占める割合が50%を超えるもの

また、「新事業開拓事業者」とは、新商品の開発又は生産、新たな役務の開発又は提供、商品の新たな生産又は販売の方式の導入、役務の新たな提供の方式の導入その他の新たな事業活動を行うことにより、新たな事業の開拓を行う事業者であって、その事業の将来における成長発展を図るために外部からの投資を受けることが特に必要なもので(産業競争力強化法2⑤)、下記のいずれかに該当するものをいう(経済産業省関係強化法規則2)。

【1】 次のいずれにも該当するもの

① 大規模法人グループに属しないこと(大規模法人(資本金1億円超等)及び大規模法人と特殊の関係にある法人(子会社等)が支配していないこと)

② 株式会社であること

③ 非上場・非登録会社であること

④ 風俗営業又は性風俗関連特殊営業を行っていないこと

⑤ 暴力団等が役員にいる又は事業活動を支配しているものでないこと

【2】 【1】②から⑤に規定する事業者のうち既に事業を開始している者であって、次のいずれにも該当する者

① 次の(ア)又は(イ)に掲げる会社に該当しないこと

(ア) 同一の法人及びこれと特殊の関係にある法人(子会社等)により発行済株式の1/2を超える株式を所有されている会社

(イ) 複数の法人により発行済株式の2/3以上の株式を所有されている会社

② 特定事業活動に資する事業を行い、又は行おうとする者

③ 設立の日以後の期間が10年未満の者

【3】 外国法人であって、【2】に掲げる者に類する者

新事業開拓事業者は、対象法人が投資する投資先であり、我が国において普及していない商品の開発又は生産など上記に掲げる事業であって、新たな価値を創出するものの市場における成立を図る事業者が該当する。

「特定事業活動」とは、自らの経営資源以外の経営資源を活用し、高い生産性が見込まれる事業を行うこと又は新たな事業の開拓を行うことを目指した事業活動をいう(産業競争力強化法2⑳)。

本制度の適用を受けるためには、単にベンチャー企業に投資をするだけでなく、ベンチャー企業と共同して一定の事業を行うことが必要となる。これは本制度が、わが国の法人は必ずしも付加価値を十分に上げられてはいないため、ベンチャー企業と共同してこれに投資する法人の付加価値を高めることを狙いとしたものと思われる。

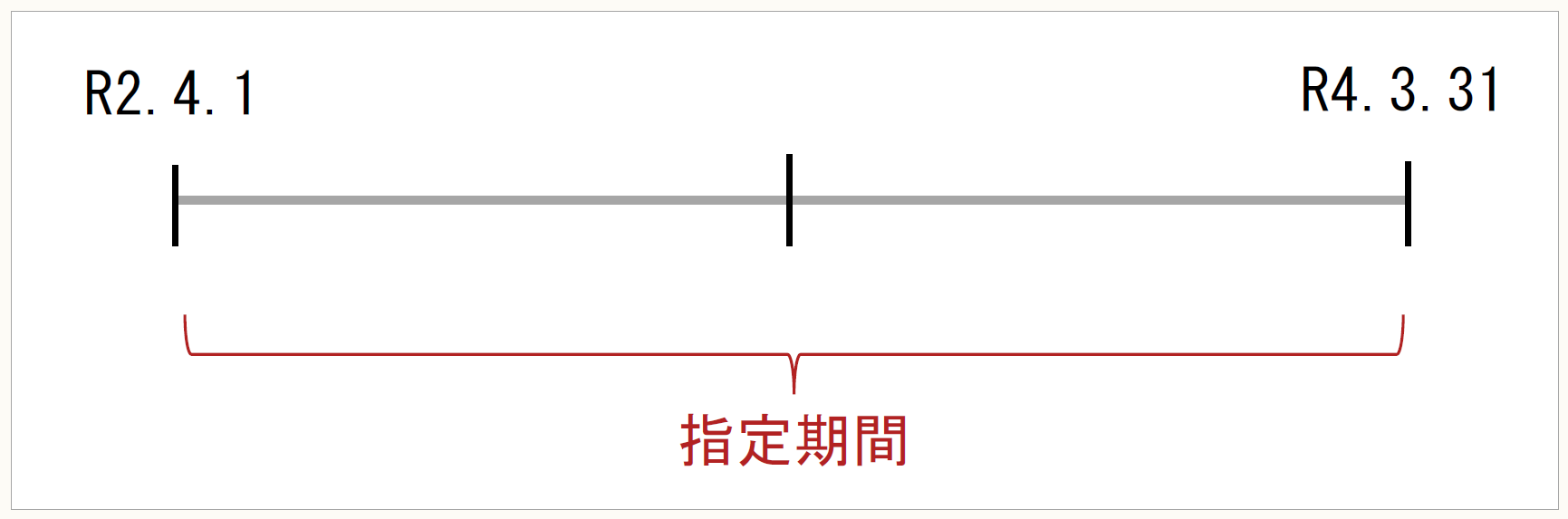

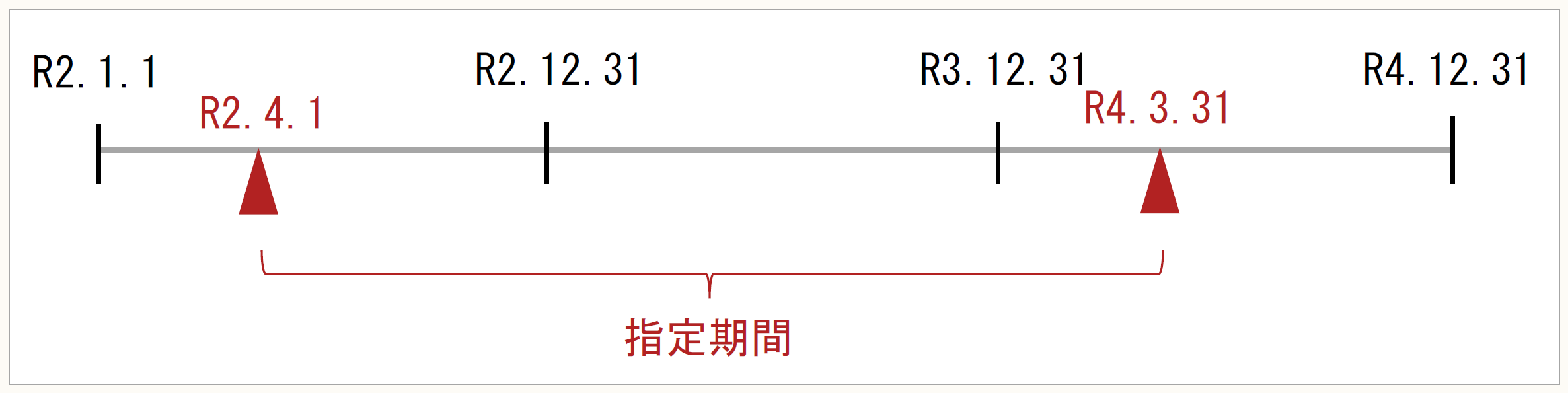

3 指定期間

本制度は、令和2年4月1日から令和4年3月31日までの期間(指定期間)内の日を含む各事業年度(※1)の指定期間内に下記4に掲げる特定株式を取得することが必要である。

(※1) 解散の日を含む事業年度、清算中の各事業年度、被合併法人の合併(適格合併を除く)の日の前日を含む事業年度を除く。

《対象法人が3月決算の場合》

《対象法人が12月決算の場合》

4 投資対象

指定期間内に特定株式を取得し、その取得の日を含む事業年度終了の日まで引き続き保有することが必要である。「特定株式」とは、特別新事業開拓事業者の株式のうち、一定の要件を満たすものをいう。

「特別新事業開拓事業者」とは、上記2に記載した新事業開拓事業者のうち【2】又は【3】に定める者をいう(措規22の13②、共同化省令2②、経済産業省関係強化法規則2二・三)。

また、上記「一定の要件」とは、次に掲げるものをいう(措令39の24の2①)。

① 当該株式が特別新事業開拓事業者の資本金の額の増加に伴う払込みにより交付されるものであること

② 当該株式の保有が①の払込みによる取得の日から5年を超える期間継続する見込みであること

③ 当該株式の取得が経営資源活用共同化推進事業者及び特別新事業開拓事業者の特定事業活動に特に有効なものとなると認められるものであること

5 損金算入限度額

特定株式の取得価額(100億円を限度とする)の25%に相当する金額(※2)が損金算入限度額(損金算入額基準額)となる。ただし、損金算入額基準額の合計額が所得基準額を超える場合には、所得基準額が限度とされる(※3)。ここでの「所得基準額」とは、当該事業年度の所得の金額として一定の方法により計算した金額とされ、125億円が上限とされる。

所得基準額の算定上、留意すべきは下記の点である(措令39の24の2③)。

① 本特例による損金算入(措法66の13①)及び益金算入(同⑤から⑪)の規定を適用しないで計算すること

② 当該事業年度において支出した寄附金の額がある場合、その全額を損金の額に算入して計算すること

③ 欠損金の控除に当たり所得金額の50%制限が行われている場合には、その制限がないものとして計算すること

(※2) その事業年度においてその特定株式の帳簿価額を減額した場合には、その減額した金額のうち、下記の算式により算定した金額を控除した金額とされる(措令39の24の2②)。

その事業年度の所得の金額の計算上、損金の額に算入された金額 × その減額に係る特定株式の取得価額(取得価額が100億円を超える場合には100億円)/ その特定株式の取得価額

(※3) 損金算入限度額:次の①と②のいずれか少ない金額。

① 特定株式の取得価額(100億円が上限)×25%の合計額

② 所得基準額(125億円が上限)

なお、上記①によれば25億円が上限となるが、これは1件当たりの上限であり、所得基準額125億円は、年間の控除上限である。

〔凡例〕

措法・・・租税特別措置法

措令・・・租税特別措置法施行令

措規・・・租税特別措置法施行規則

共同化省令・・・国内外における経営資源活用の共同化に関する調査に関する省令

経済産業省関係強化法規則・・・経済産業省関係産業競争力強化法施行規則

(例)措法66の13②一・・・租税特別措置法第66条の13第2項第1号

(了)

この連載の公開日程は、下記の連載目次をご覧ください。