〔追記:2024/6/21〕

本稿公開後の金融庁から公表された情報を受け、論末に追記を行いました。

〔重要ポイント解説〕

サステナビリティ開示基準案

【第1回】

「日本におけるサステナビリティ開示の検討状況」

史彩監査法人 パートナー

公認会計士 西田 友洋

2024年3月29日にSSBJより以下のサステナビリティ開示基準案が公表された。

上記基準案は2025年3月頃に確定する予定である。また、サステナビリティ開示に対する保証も検討が始まっている。

国際的に投資家への有用な情報提供のためにサステナビリティ開示は拡大及び充実していることから、サステナビリティ開示の重要性は、ますます高まっていくものと考えられる。そのため、今回から4回にわたり、サステナビリティ開示基準案について解説する。

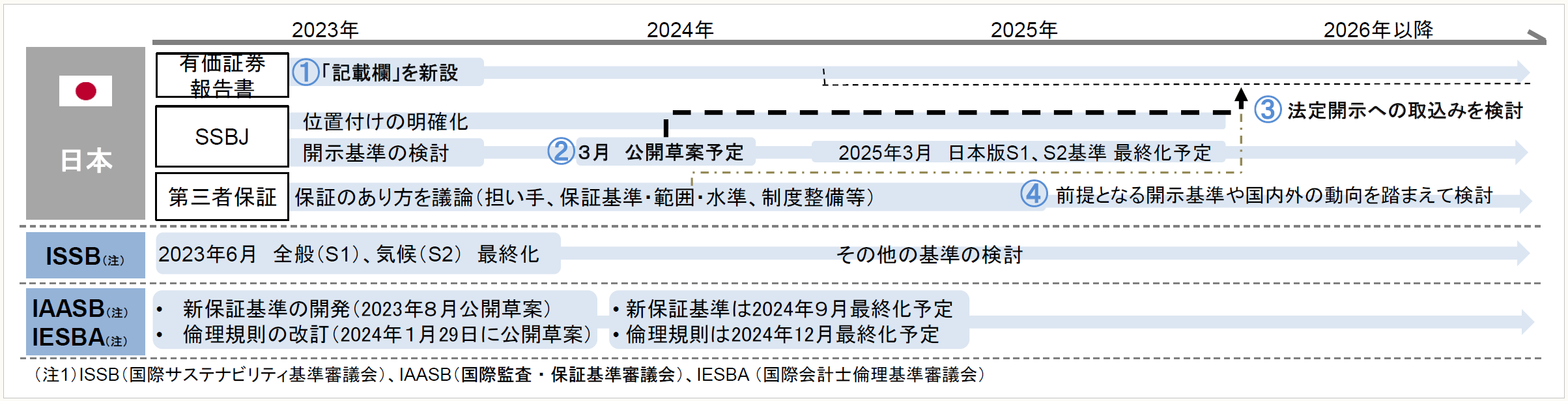

1 サステナビリティ開示の検討の流れ

日本におけるサステナビリティ情報の開示は、個別の基準はないが、2023年3月期の有価証券報告書から始まっている。

一方、国際的な流れとしては、ISSB(国際サステナビリティ基準審議会)が、2023年6月にIFRS S1号及びS2号を公表した。さらに、IAASB(国際監査・保証基準審議会)は、保証基準案を2023年8月に公表し、2024年9月に確定させる予定である。

このような国際的な流れの中で、日本でもSSBJよりサステナビリティ開示基準案が公表され、金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」(以下、「ワーキング・グループ」という)においてサステナビリティ開示基準の適用対象、時期及び保証についても議論が始まっている。

※画像をクリックすると別ページ(金融庁ホームページ)のPDFが開きます。

※金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」(第1回)「事務局説明資料」P.2より抜粋

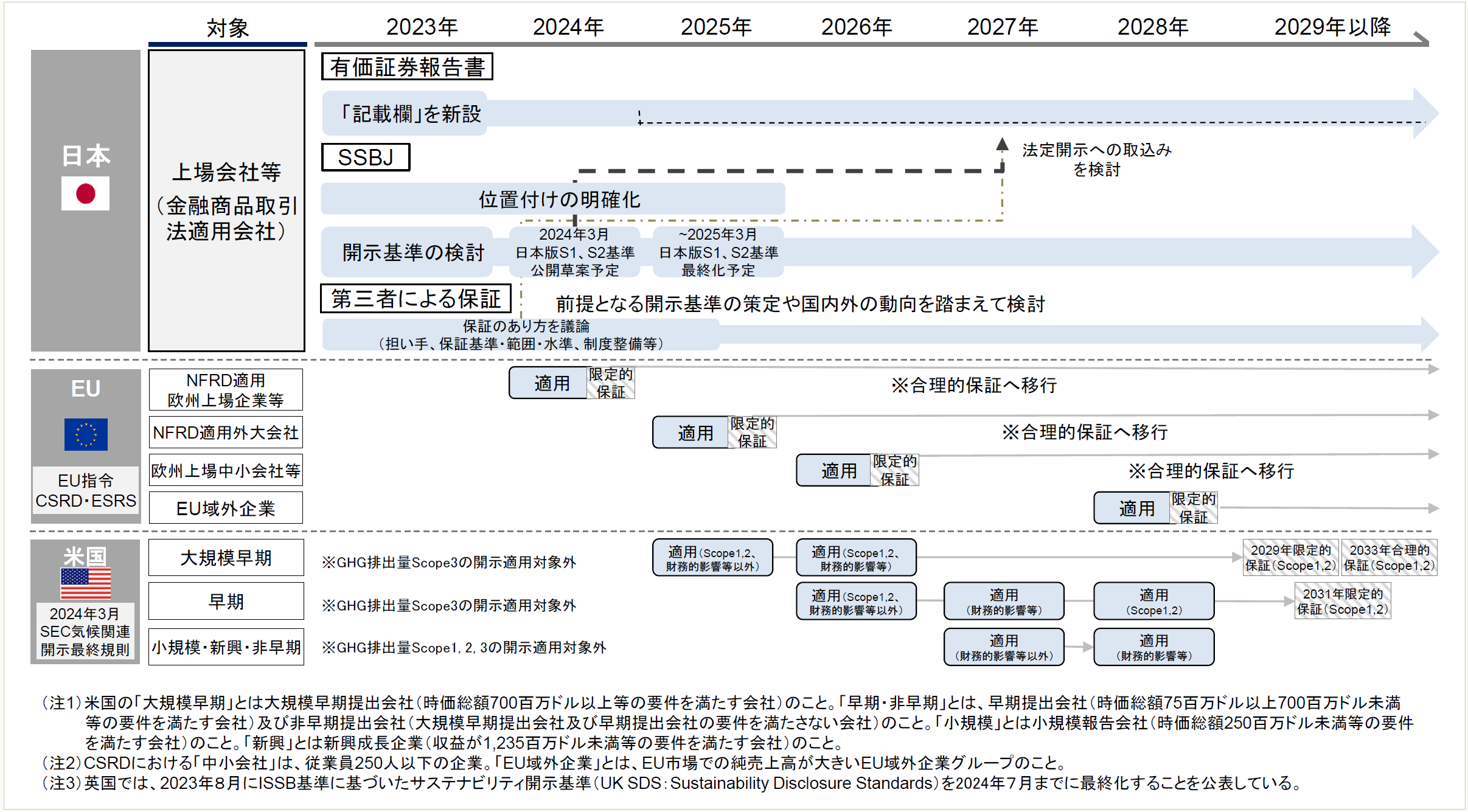

2 サステナビリティ開示基準の適用時期

EUでは、欧州CSRD規制(※)が2024年12月期からEU域内企業の規模に応じて順次適用され、EU域外企業に対しても2028年12月期から適用が開始される。米国においても2025年12月期から大企業に適用され、順次適用が拡大される。

(※) CSRD規制とは、環境、社会、人権、ガバナンス要因などの持続可能性事項(サステナビリティ事項)に関する報告を義務付ける規制である。

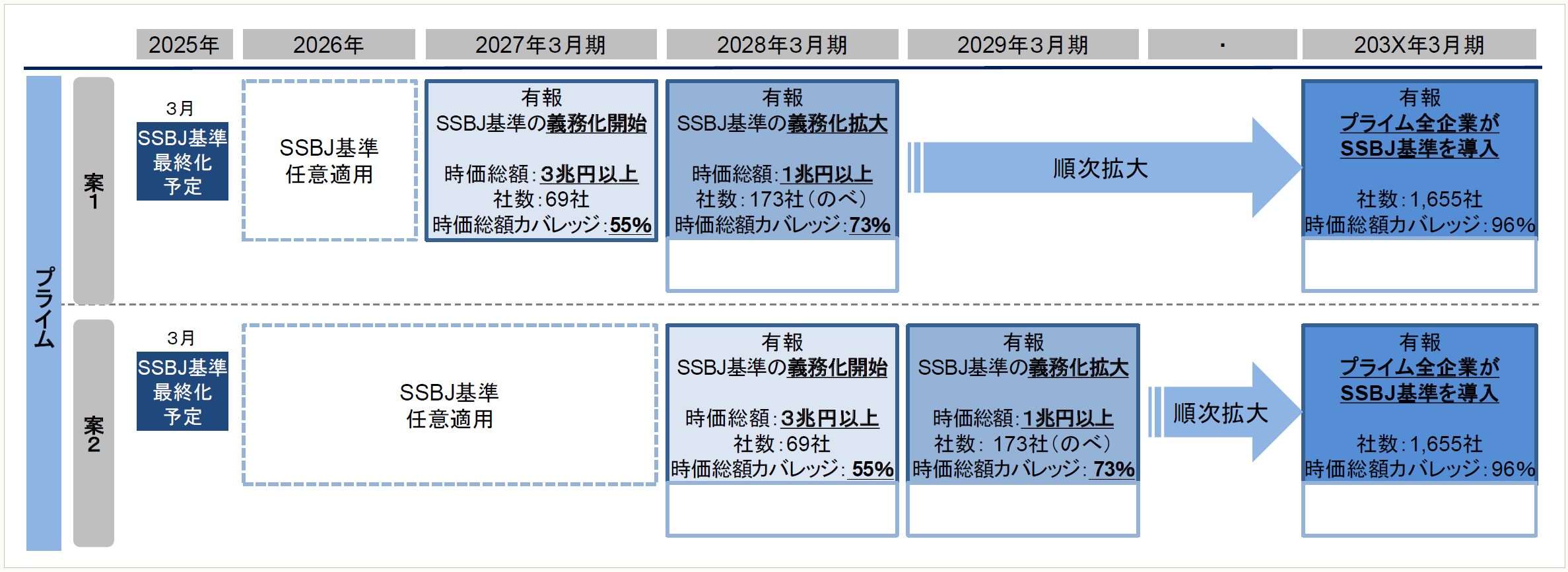

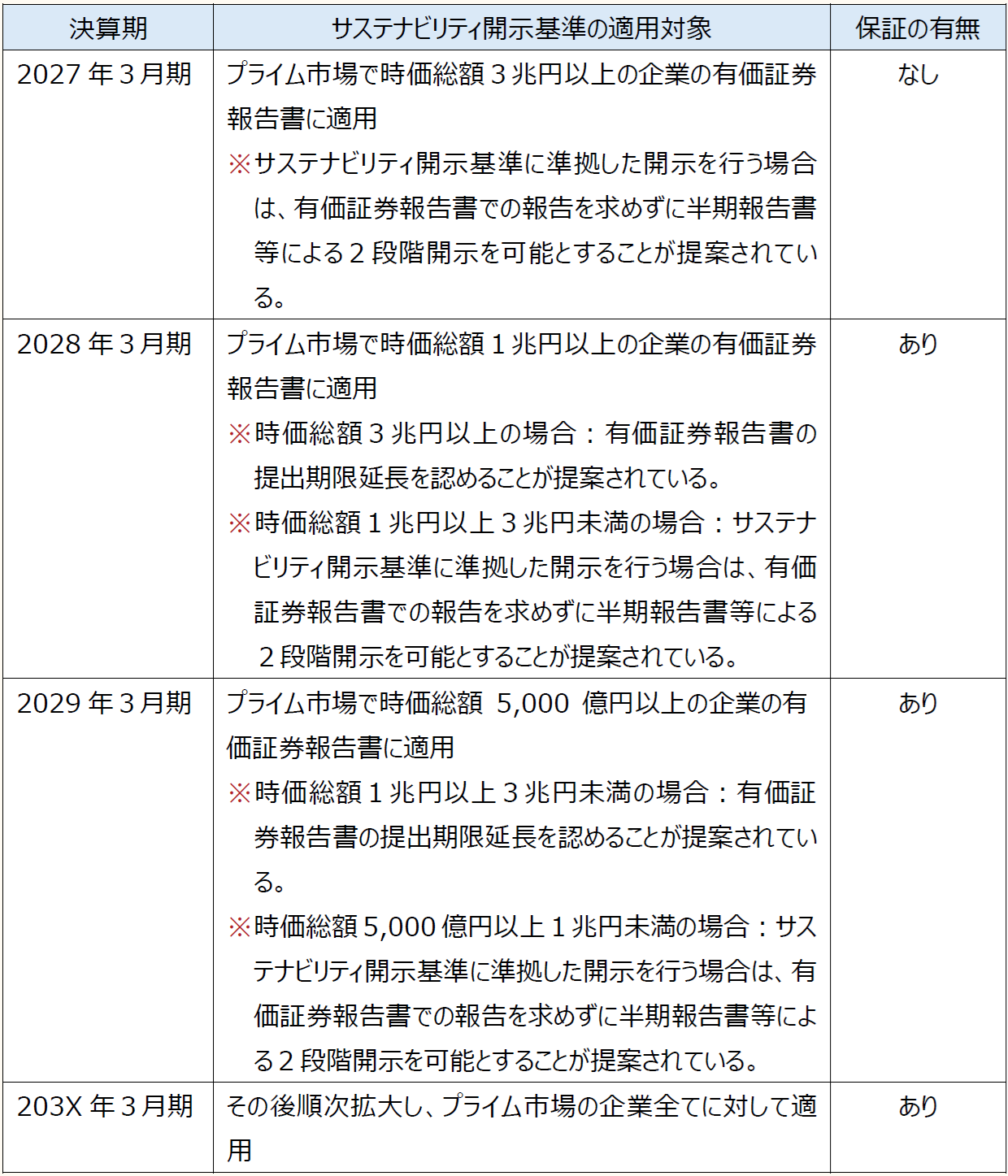

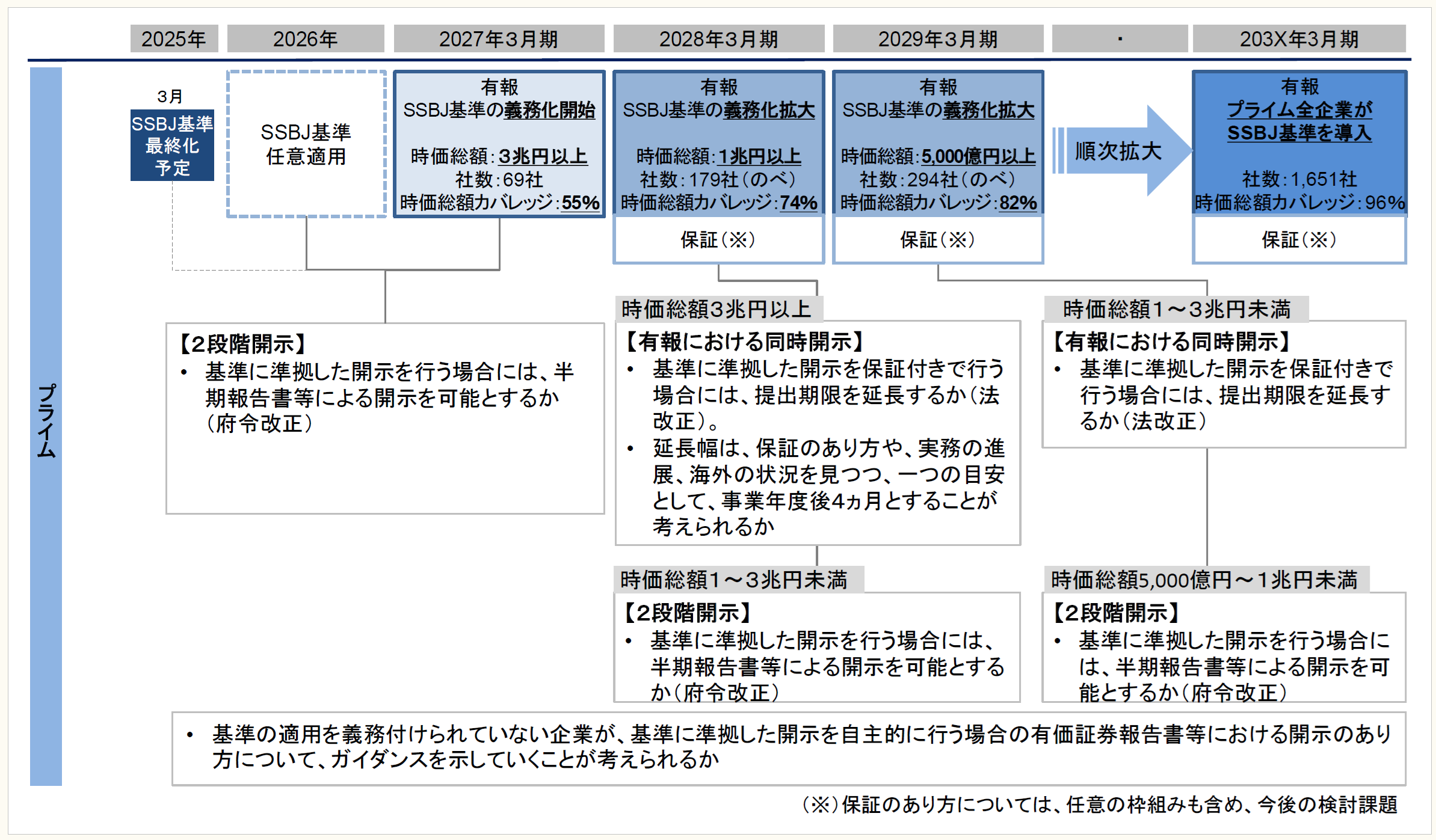

このような状況を踏まえ、ワーキング・グループでは、プライム市場の時価総額の大きい企業からサステナビリティ開示基準(SSBJ基準)を順次適用することを考え、2つの案を提示している。

プライム市場

《案1》

- 2027年3月期:時価総額3兆円以上の企業の有価証券報告書に適用

- 2028年3月期:時価総額1兆円以上の企業の有価証券報告書に適用

- 2029年3月期以降:順次、適用の対象を拡大

- 203X年3月期:プライム市場の企業全てに対して適用

《案2》

- 2028年3月期:時価総額3兆円以上の会社の有価証券報告書に適用

- 2029年3月期:時価総額1兆円以上の会社の有価証券報告書に適用

- 2030年3月期以降:順次、適用の対象を拡大

- 203X年3月期:プライム市場の企業全てに対して適用

※画像をクリックすると別ページで拡大表示されます。

※金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」(第1回)「事務局説明資料」P.29の図を筆者一部改変

なお、プライム市場以外の上場企業については、負担に配慮しながら開示を進めるよう検討され、中長期的に、好事例を通じた開示の促進やTCFD提言の利用等を通じて開示の底上げを図ることが考えられている。

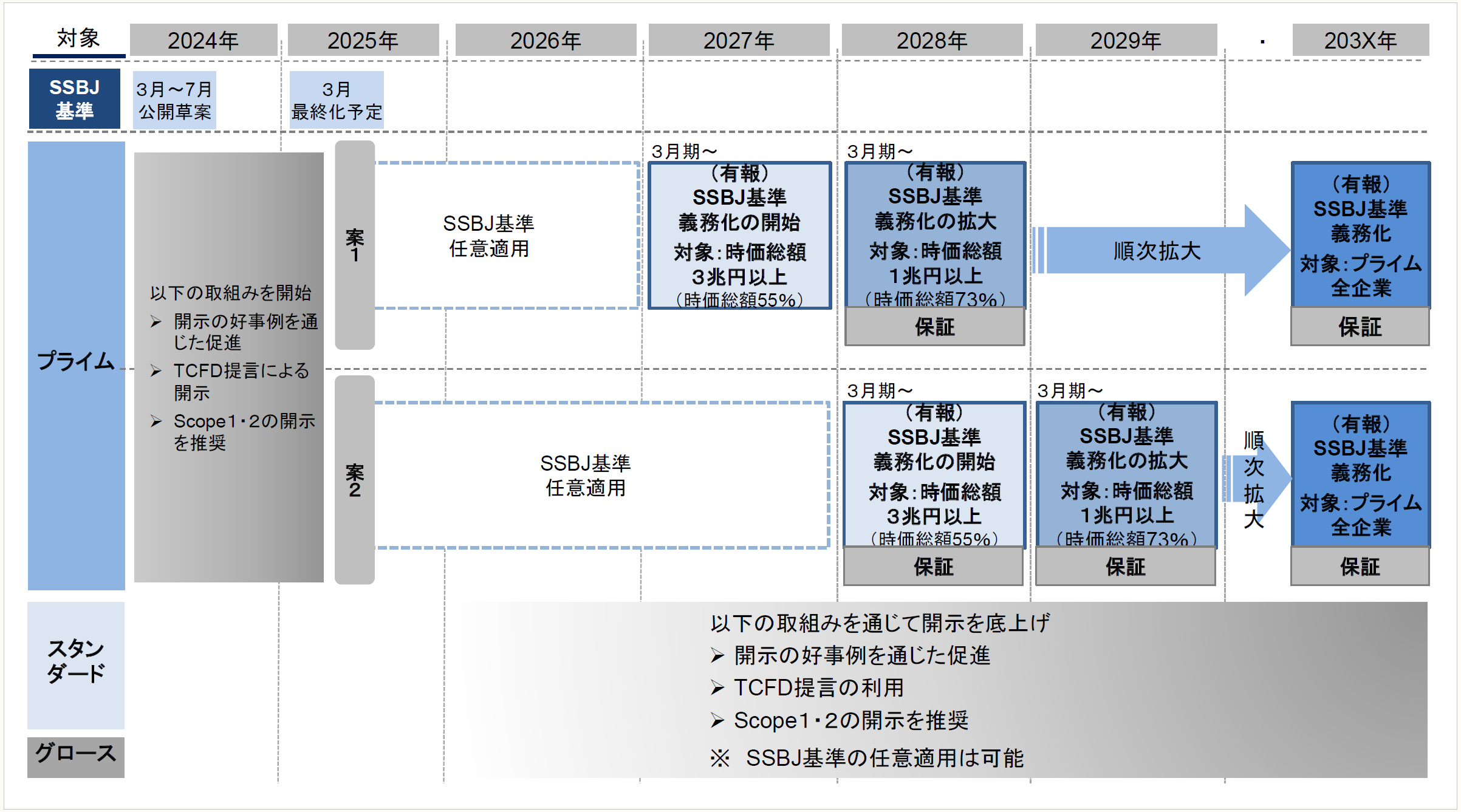

3 サステナビリティ開示に対する保証

サステナビリティ開示を行っても、その情報が誤っていては、投資の意思決定等に役に立たない。EUでは2024年12月期から限定的保証が大企業で行われ、順次、限定的保証の拡大、合理的保証への移行が行われる。米国でも2029年12月期から限定的保証が大企業で行われ、その後、大規模企業における合理的保証への移行、大規模企業以外の企業への限定的保証の拡大が行われる。

そのため、サステナビリティ開示の信頼性確保が重要であること及び国際的な流れを踏まえて、日本においてもワーキング・グループにおいて、サステナビリティ開示に対する保証の検討が開始された。

保証の開始時期としては、ワーキング・グループでは、以下の2つの案が提案されている。

案A:サステナビリティ開示基準(SSBJ基準)と同時に開始する。

案B:サステナビリティ開示基準(SSBJ基準)とは1期ずらして開始する。

案Aはサステナビリティ開示基準が適用された場合、それに対する信頼性確保が重要なため、保証も同時期に開始したほうが良いという考え方である。現状では上記2の《案2》とセットで検討する案が公表されている。

一方、案Bは企業の過度な負担及び保証する者の確保が必要なため、保証の時期はサステナビリティ開示基準とは1期ずらしたほうが良いという考え方である。現状では上記2の《案1》とセットで検討する案が公表されている。

※画像をクリックすると別ページで拡大表示されます。

※金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」(第1回)「事務局説明資料」P.30の図を筆者一部改変

〈日本、EU、米国におけるサステナビリティ開示基準及び保証の適用時期〉

※画像をクリックすると別ページ(金融庁ホームページ)のPDFが開きます。

※金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」(第1回)「事務局説明資料」P.3より抜粋

4 サステナビリティ開示における企業の課題

サステナビリティ開示における企業の課題としては、以下が挙げられる。

➤有価証券報告書は決算日から3ヶ月以内に提出するが、その提出までにサステナビリティ開示の作成が間に合うのか。

➤サステナビリティ開示に対する情報収集を連結グループで行うことができるのか。開示情報を作成するための体制(マニュアル作成、システム管理、データの正確性確保のための内部統制)を構築できるのか、担当部署以外の者の理解を得られるのか。

➤サステナビリティ開示に関係するデータの定義が国により異なる場合、同じ定義に基づいてデータを収集できるのか。

➤データの算定方法や集計の際のフォーマットを統一化できるのか。

➤どこまでの情報を開示する必要があるのか。どこまでの情報を開示できるのか。

➤人材を採用することができるのか。育てることができるのか。

➤保証を適切に行える者を確保できるのか。

➤同業他社と同程度の情報を提供しないと投資の意思決定に役立たない可能性もあるが、同業他社とどこまで合わせる必要があるのか。

サステナビリティ開示基準の適用後の実務では様々な課題が出てくると考えられるが、最初から完璧なものを目指すのではなく、開示の趣旨を理解し、1つ1つ課題をクリアし、毎年より良い開示につながるように検討していくことが重要であると考えられる。

そのため、サステナビリティ開示基準の適用が決まってから準備を開始するのではなく、今から情報を収集し社内で情報共有を行い、検討を少しずつ始めることが重要であると考えられる。

* * *

— 追 記 —

2024年5月14日の金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」(第2回)において、サステナビリティ開示基準の適用時期についてアップデートが行われた。

従前は、「2027年3月期から時価総額3兆円以上の企業の有価証券報告書から適用する場合」と「2028年3月期から時価総額3兆円以上の企業の有価証券報告書から適用する場合」の案が示されていたが、「2027年3月期から時価総額3兆円以上の企業の有価証券報告書から適用する場合」の案へ絞られた。また、保証の開始時期は2028年3月期から行う案が示された。

※画像をクリックすると別ページ(金融庁ホームページ)のPDFが開きます。

※金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」(第2回)「事務局説明資料」P.19より抜粋

(了)

この連載の公開日程は、下記の連載目次をご覧ください。