※ユニバーサルミュージック最高裁判決の判例評釈はコチラ。

〈判例評釈〉

ユニバーサルミュージック高裁判決

【第1回】

公認会計士・税理士 霞 晴久

連載の目次はこちら

1 はじめに

ポール・マッカートニーやスティーヴィー・ワンダーなどの洋楽ビッグネームが所属していることで知られるユニバーサルミュージックが行った組織再編に係る更正処分に対する司法判断が話題となっている(※1)。

(※1) 令和2年8月10日付日本経済新聞「国税『伝家の宝刀』条件は 法人税法の規定適用巡り最高裁判断へ」参照。

処分行政庁は、同社の日本法人が関与した組織再編について、法人税法132条に定める同族会社の行為計算規定を適用し、同法人の行為計算を否認する課税処分を行った。これを不服として同法人が提訴した第一審では国側が敗訴し、さらに令和2年6月24日、その控訴審判決(※2)において、国側は再度敗れる結果となった。

(※2) 東京高裁令和2年6月24日(令和元年(行コ)第213号、TAINSコード:Z888-2315)。

第一審の東京地裁判決(※3)で特に注目を集めたのは、法人税法132条に関するこれまでの判決にない納税者有利の基準(筆者は仮に「およそない基準」と呼ぶ)が示されたことである。その後の控訴審において、かかる新基準が維持されるか否かに関心が集まっていたところ、東京高裁はこれを全面的に否定し、ヤフー事件の最高裁判決で示された法人税法132条の2の不当性要件の判断枠組みと同様の考え方を提示し、第一審の考え方を改めるとともに、高裁が示した判断枠組みにおいても納税者の行為計算に経済合理性があるとした。

(※3) 東京地裁令和元年6月27日判決((第1事件)平成27年(行ウ)第468号、(第2事件)平成29年(行ウ)第503号、(第3事件)平成30年(行ウ)第444号、TAINSコード:Z888-2250)。

本連載では、近年蓄積されている行為計算否認に係る様々な裁判例(IBM事件、ヤフー/IDCF事件、TPR事件等)における法人税法132条及び同法132条の2《組織再編成に係る行為又は計算の否認》の判断枠組みを比較しながら、本件の控訴審判決を検討することとしたい。

2 事案の概要

(1) 原処分の概要

多国籍企業であるフランス・ヴィヴェンディ(※4)(V社)傘下のユニバーサルミュージックグループの日本法人で、合同会社であるX(原告・被控訴人)は、国際的なグループ組織再編成に伴い、借入債務約866億円(本件借入れ)を負担し、平成20年12月期から同24年12月期までの事業年度(本件事業年度)において、本件借入れに係る利息を損金に算入して確定申告したところ、処分行政庁は、当該利息につき、同族会社に係る一般的否認規定である法人税法132条を適用し、その損金算入を否認した。Xは当該更正処分等(本件各更正処分)を不服とし、その取消しを求め本訴を提起した。

(※4) ヴィヴェンディ(Vivendi S.A.)は、メディア事業、テレビ事業、映画事業、音楽事業等を行うヴィヴェンディ・グループ法人における究極の親会社であり、フランス法人である。

なお、本件事業年度にXが損金に計上した利息(本件利息)(※5)は、各期10億4,763万円余ないし44億1,081万円余であった。

(※5) 平成20年10月29日にXとVグループ傘下のフランス法人IF社との間で締結した金銭消費貸借契約によれば、借入利率は、平成26年10月29日までは年6.8%、それ以降は年5.9%と定められており、本件借入れの使途は、系列内の日本法人3社の株式購入代金及びその関連費用にのみ使用することとし、借入期間は20年、返済期限は平成40年(令和10年)10月29日までで、借入れ後1年までは300億円の限度で借入金の一部が返済可能であり、借入れ後8年以降はいつでも借入金の全部又は一部が返済可能とされていた。

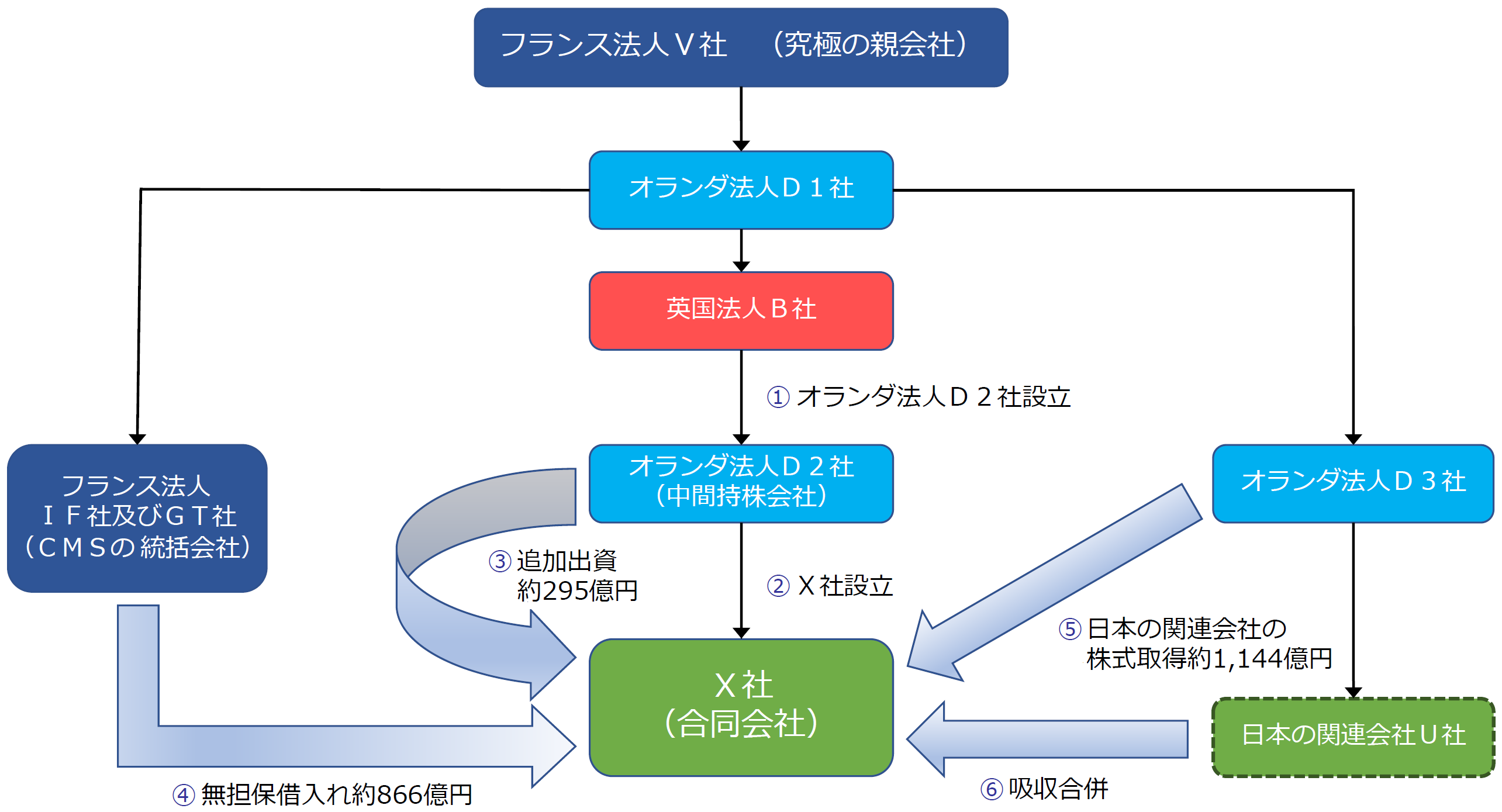

(2) 本件における組織再編成の概要

V社を頂点とする多国籍企業グループ傘下の米国エンタテインメント企業Universal Music Group Inc.(下図ではV社とオランダ法人D1社の中間にあり、表示は省略されている)の間接的な100%子会社であったユニバーサルミュージック株式会社(日本の関連会社U社)は、日本で音楽事業等を営んでおり、当時は黒字を計上していたが、以下のプロセスに従い組織再編成が行われた(本件組織再編)結果、X社に吸収合併され、結果的に多額の本件借入金を負担することとなった。

【本件組織再編のスキーム概略図】 ※画像をクリックすると、別ページで拡大表示されます。

(出典) 裁判所ホームページ掲載図を元に筆者作成。

① V社傘下の英国法人B社は、2008年9月、中間持株会社としてオランダD2社を設立。

② オランダD2社は、2008年10月、200万円を出資して日本にXを設立。

③ Xは、同年同月、D2社から追加出資約295億円を受けた。

④ Xは、同年同月、V社傘下でグループ内のキャッシュ・マネジメント・システム(CMS)統括会社のうちの1社であるフランス法人IF社(※6)から無担保で本件借入金約866億円を借り入れた。

⑤ Xは、同年同月、③及び④で調達した資金を用いて、オランダ法人D3社が保有する日本の関連会社U社の発行する株式の全部を約1,144億円で取得(※7)。

⑥ 2009年1月、XはU社を吸収合併した。

(※6) V社グループの外部の金融機関等からの資金調達は、V社が一括して行い、調達された資金は、グループ内資金管理会社であるフランス法人IF社及びGT社を通じてV社グループ法人に貸し付けられていた。

(※7) 上図では省略されているが、同時に、直接の親会社を別のオランダ法人とするV社グループ傘下の日本法人2社を買収している。

なお、上記③の追加出資の資金約295億円は、V社から、フランスのCMS統括会社のGT社に短期関係会社勘定として送金された後、他の関係会社を経由し、英国法人B社への出資を経て、最終的にオランダ法人D2社に出資されたものである。

また、上記⑤の株式買収資金約1,144億円(約9億5,875万ユーロ)については、そのうち約4億8,292万ユーロが、オランダ法人D3社によって、同じくV社グループ傘下のオランダ法人ポリグラム(上図では省略)に対して貸し付けられ、同社によるフランスCMS統括会社IF社からの借入金の返済に充当された。

残りの約4億7,583万ユーロは、オランダ法人D3社からオランダ法人D2社に貸し付けられ、同社のIF社及びGT社からの借入れの返済に充当された。以上により、IF社に返済された資金は全てGT社に対し短期関係会社勘定として送金され、最終的には、日本の関連会社買収資金の約9億5,875万ユーロは、全て、GT社からV社に短期関係会社勘定として送金された。

(続く)

この連載の公開日程は、下記の連載目次をご覧ください。