特定株主等によって支配された欠損等法人の

欠損金の繰越しの不適用(法人税法57条の2)の取扱い

~「繰越欠損金の使用制限」が形式的に適用される事例の検討~

【第1回】

「欠損等法人の繰越欠損金の使用制限の取扱い」

公認会計士・税理士

税理士法人トラスト パートナー

足立 好幸

1 はじめに

繰越欠損金が使用できなくなる税制として、組織再編税制や連結納税制度以外に「特定株主等によって支配された欠損等法人の欠損金の繰越しの不適用」(法法57の2)という規定があるのをご存じだろうか。

この規定は「休眠会社規制」と呼ばれており、繰越欠損金を持つ休眠会社を買ってきて、そこで新しい事業を開始して節税しようという行為を規制するために設けられている。

そう聞くと、「ウチの会社や顧問先では休眠会社を買収して節税なんてしない」ということで、「そんな規定を知る必要はない」と考える方も多いと思うが、この規定は、繰越欠損金を活用しようという意図がない場合でも形式的に規制がかかってしまうことがあり、「うっかり規制されてしまった」「いつの間にか規制されていた」といったケースが多く、落とし穴のような規定となっている。

そこで、今回、「欠損等法人の繰越欠損金の使用制限の取扱い」(注1)について、その規定の概要と「繰越欠損金を活用しようという意図がない場合でも形式的に規制がかかってしまう事例」を紹介していきたいと思う。

なお、本連載では、単体納税制度を採用している場合の「欠損等法人の繰越欠損金の使用制限の取扱い」について解説したい。

また、本連載の意見に関する部分は、筆者の個人的な見解であることをあらかじめお断りする。

(注1) 筆者は、この取扱いを「休眠会社規制」と表現することが、休眠会社の買収という限定された場面でしか適用されないという思い込みに繋がっていると考えているため、本連載ではその表現を使わないことにする。

2 欠損等法人の繰越欠損金の使用制限の取扱い

欠損等法人の繰越欠損金の使用制限の規定(法法57の2)とは、「内国法人で他の者との間に当該他の者による50%超の支配関係(特定支配関係)を有することとなったもののうち、特定支配関係を有することとなった日(支配日)の属する事業年度(特定支配事業年度)において特定支配事業年度前の各事業年度において生じた繰越欠損金又は評価損資産を有するもの(欠損等法人)が、支配日(特定支配日)以後5年を経過した日の前日までに次に掲げる事由(特定事由)に該当することとなった場合に、その該当することとなった日(該当日)の属する事業年度(適用事業年度)以後の各事業年度において、適用事業年度前の各事業年度において生じた繰越欠損金について、繰越控除ができない」という規定である(法法57の2、法令113の2)。

そして、欠損等法人の繰越欠損金の使用制限の規定(法法57の2)が適用されることになる特定事由とは、次に掲げる事由となる(法法57の2①)(注2)。

なお、この特定事由の詳細については下記5(【第3回】以降)において事例を使って解説することとする。

第1号事由

欠損等法人が特定支配日の直前において事業を営んでいない場合において、特定支配日以後に新事業を開始すること

第2号事由

欠損等法人が特定支配日の直前において営む事業(旧事業)のすべてを特定支配日以後に廃止し、又は廃止することが見込まれている場合において、旧事業の事業規模のおおむね5倍を超える資金の借入れ又は出資等を行うこと

第3号事由

他の者又は関連者(当該他の者との間に当該他の者による特定支配関係がある者)が欠損等法人に対する特定債権を取得している場合で、欠損等法人が旧事業の事業規模のおおむね5倍を超える資金の借入れ又は出資等を行うこと

第4号事由

第1号若しくは第2号に規定する場合、又は第3号の特定債権が取得されている場合において、欠損等法人が自己を被合併法人とする適格合併を行い、又は欠損等法人(他の内国法人との間に当該他の内国法人による完全支配関係があるものに限る)の残余財産が確定すること

第5号事由

欠損等法人が特定支配関係を有することになったことに基因して、欠損等法人の役員の全てが退任をし、かつ、旧使用人の20/100以上が退職した場合で、旧使用人が特定支配日以後に従事しない非従事事業の事業規模が旧事業の事業規模のおおむね5倍を超えることとなること

(注2) 法人税法第57条の2第1項第6号では、特定事由として、「前各号に掲げる事由に類するものとして政令で定める事由」が定められているが、法人税法施行令では、政令で定める事由が規定されていない。

したがって、欠損等法人の繰越欠損金の使用制限の取扱いのポイントは次のとおりとなる。

① 欠損等法人に適用されること

② 一定の期間に特定事由が生じる場合に適用されること

③ 特定事由に該当することとなった日の属する事業年度以後に使用制限が生じること

④ 特定事由に該当することとなった日の属する事業年度前に生じた繰越欠損金が使えなくなること

以下、これら①~④のポイントについて解説する。

① 欠損等法人とは

この規定は、欠損等法人に適用されるが、欠損等法人とは、買収者に50%超の株式等を所有された内国法人で、買収時点で繰越欠損金又は含み損資産を所有している法人をいう。

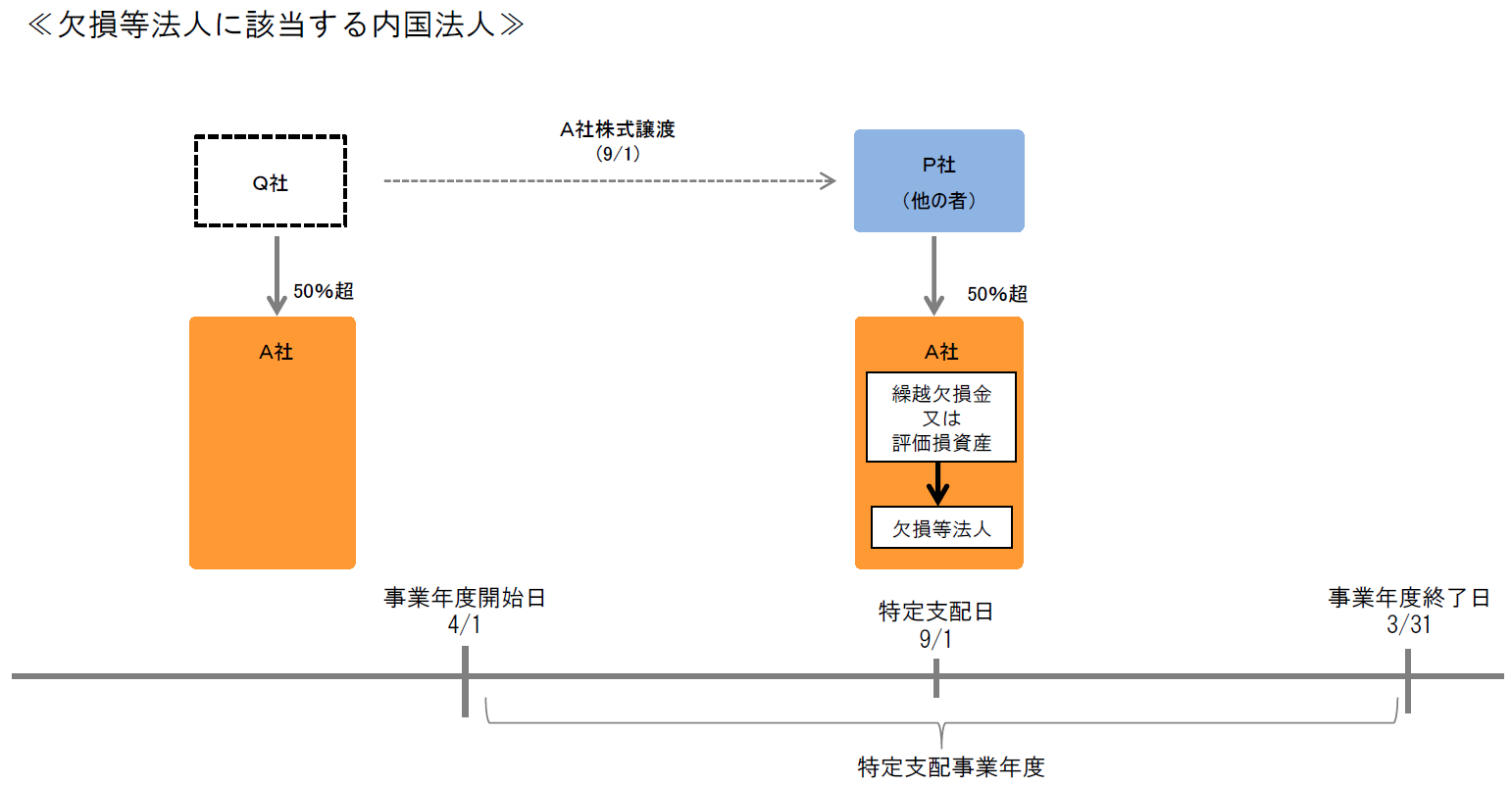

具体的には、欠損等法人とは、内国法人で他の者(注3)との間に当該他の者による特定支配関係(注4)を有することとなったもののうち、特定支配関係を有することとなった日(支配日)の属する事業年度(特定支配事業年度)において特定支配事業年度前の各事業年度において生じた繰越欠損金又は評価損資産(注5)を有するものをいう(法法57の2①)。

(注3) 他の者には、内国法人、外国法人、個人のすべてが該当する。

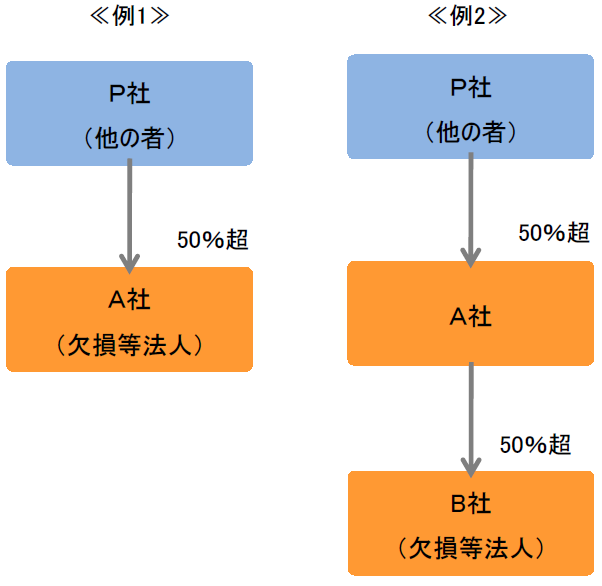

(注4) 特定支配関係とは、他の者が内国法人の発行済株式等(自己株式を除く)の総数の50%を超える数の株式等を直接又は間接に保有する関係(他の者と内国法人と間の当該他の者による支配関係)をいう(法法57の2①、法令113の2①。下記《例1》)。この場合、他の者(法人に限る)と内国法人との間に同一の者による支配関係がある場合における当該支配関係は、特定支配関係に該当しない(法令113の2①②)。

したがって、「P社の100%子会社であるA社」と「A社の100%子会社(P社の100%孫会社)であるB社」との間のA社とB社との間のA社による支配関係は特定支配関係に該当せずに(A社はB社の欠損等法人の判定において他の者に該当しない)、P社とB社の間のP社による支配関係が特定支配関係に該当することになる(P社はB社の欠損等法人の判定において他の者に該当する。下記≪例2≫)。

つまり、欠損等法人の支配関係の連鎖の頂点に立つ個人又は法人が欠損等法人を買収した日が、その欠損等法人に係る特定支配関係を有することとなった日に該当することになる。

また、次に掲げる事由によって生じた支配関係は、特定支配関係に該当しない(法令113の2⑤)。

● 適格合併、適格分割、適格現物出資、適格株式交換、適格株式移転

ただし、他の者による特定支配関係がある内国法人と当該他の者による特定支配関係がある他の内国法人(関連者)について、適格合併等によって、当該内国法人と当該関連者との間に当該関連者による支配関係が生じる場合、その支配関係は、当該関連者による特定支配関係に該当する。

例えば、P社(他の者)の100%子会社であるA社とB社について、B社がP社を吸収合併(逆さ合併)することによって、B社とA社との間にB社による支配関係が生じた場合は、新たに、A社について、B社を他の者にしたB社による特定支配関係が生じることとなる。

● 内国法人の債務処理計画(更生手続開始の決定等に関して策定された債務処理に関する計画)に基づいて行われる当該内国法人の株式の発行又は譲渡

※画像をクリックすると、別ページでPDFが開きます

(注5) 評価損資産とは、内国法人が支配日において有する資産のうち、支配日における価額が支配日における帳簿価額に満たない次に掲げる資産をいう(法法57の2①、法令113の2⑥)。ただし、その満たない金額が内国法人の資本金等の額の2分の1に相当する金額と1,000万円とのいずれか少ない金額(基準額)に満たないものは、評価損資産から除かれる(法令113の2⑥)。

● 固定資産

● 土地(土地の上に存する権利を含み、固定資産に該当するものを除く)

● 有価証券(売買目的有価証券(法法61の3①一)及び償還有価証券(法令119の14)を除く)

● 金銭債権

● 繰延資産

● 譲渡損益調整資産に係る譲渡損失額に相当する調整勘定に係る資産(法令122の14⑬)

● 資産調整勘定(法法62の8①)

② 特定事由が生じる一定の期間とは

この規定は、繰越欠損金や含み損資産を所有する会社が新しい親会社(オーナー)に買収されてから5年以内に新事業を開始する場合に適用される。

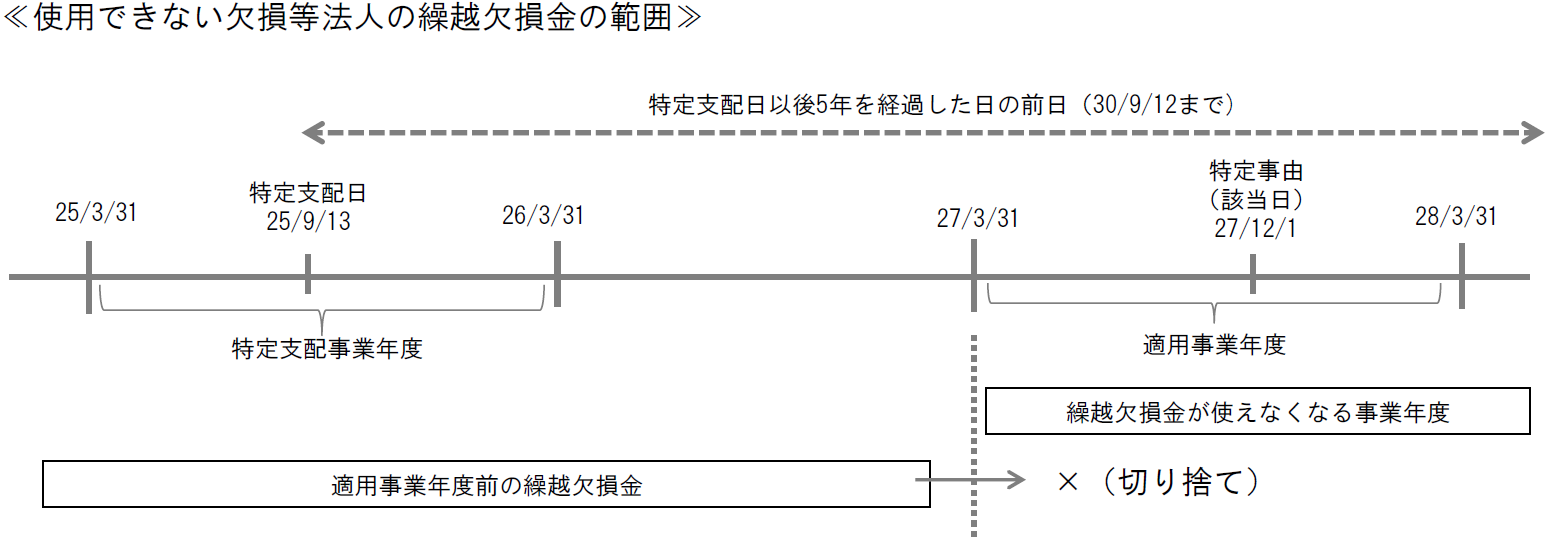

具体的には、欠損等法人の繰越欠損金の使用制限は、特定支配関係を有することとなった日(特定支配日)以後5年を経過した日の前日までに特定事由に該当する場合に適用される(法法57の2①)。

また、次に掲げる事実が生じた場合は、これらの事実が生じた日までに特定事由に該当する場合に適用される(法法57の2①、法令113の2⑧⑨⑩)。

(ア) 他の者による特定支配関係を有しなくなった場合

(イ) 欠損等法人において債務免除等があった場合

この場合の債務免除等は、次に掲げる行為によって欠損等法人に生ずる債務免除益の額が当該行為の日の属する事業年度開始の時における欠損金額等(注6)のおおむね90%を超える場合(当該行為によって消滅する債務の額が欠損等法人の当該行為の直前における債務の総額の50%を超える場合には、債務免除益の額が欠損金額等のおおむね50%を超えるとき)における当該行為とする。

一 欠損等法人がその債権者から受ける債務の免除(当該債権者において当該免除により生ずる損失の額が法人税法第37条第7項(寄附金の損金不算入)に規定する寄附金の額に該当しないものに限る)

二 欠損等法人がその債権者から受ける自己債権(欠損等法人に対する債権をいう)の現物出資

(注6) 欠損等法人が当該行為の日の属する事業年度の直前の事業年度終了の時において評価損資産を有している場合には、当該評価損資産の評価損の合計額(評価益資産の評価益の合計額を控除した金額)を含むこととする。この場合の評価損資産の評価損は基準額に満たないものを除き、評価益資産の評価益は、基準額を超えるものとする。

(ウ) 欠損等法人について生じた次に掲げる事実

一 更生手続開始の決定等

二 解散(解散後の継続又は特定事由第2号に規定する資金借入れ又は出資等の見込みがないものに限り、欠損等法人の特定支配日前の解散及び合併による解散を除く)

③ 繰越欠損金の使用制限が生じる事業年度とは

この規定では、特定事由に該当することとなった日(該当日)の属する事業年度(適用事業年度)以後の事業年度から繰越欠損金が使えなくなる(法法57の2①)。この場合、特定事由が第4号事由(適格合併に係る部分に限る)に該当する場合は、適格合併の日の前日を該当日とする(法法57の2①)。

④ 使用制限の生じる繰越欠損金とは

この規定では、適用事業年度前の事業年度において生じた繰越欠損金が使えない(法法57の2①)。つまり、組織再編税制では、支配関係を有することとなった日の属する事業年度前の事業年度において生じた繰越欠損金が使用できないが、この規定では、特定事由に該当することとなった日の属する事業年度前の事業年度において生じた繰越欠損金が使用できない。

(了)

[凡例]

- 法法・・・法人税法

- 法令・・・法人税法施行令