[個別対応方式及び一括比例配分方式の有利選択を中心とした]

95%ルール改正後の

消費税・仕入税額控除の実務

【第1回】

「仕入税額控除の仕組み」

国際医療福祉大学大学院准教授

税理士 安部 和彦

1 なぜ今「仕入税額控除」なのか

本連載ではこれから消費税の仕入税額控除の実務についてみていくこととなるが、第1回となる今回は、消費税制度の根幹をなす仕入税額控除の仕組みについて解説する。

それでは、なぜ今「仕入税額控除」について確認する必要があるのだろうか。

この直接のきっかけは、平成23年度の税制改正にある。すなわち、平成23年度の税制改正において、消費税に関してはいわゆる「95%ルール」の見直しが行われたが、これにより改正前は課税仕入れに係る税額が全額控除できた事業者であっても、改正後は実額控除方式である「個別対応方式」又は「一括比例配分方式」のいずれかの選択適用が強いられるところが大幅に増えた。そのため、課税事業者の仕入税額控除制度への関心が大幅に高まったというわけである。実際、新たな事務量負担の増加と不慣れな経理処理に頭を悩ませている企業の経理担当者も少なくないものと思われる。

ところで、消費税の仕入税額控除については、2種類の実額控除方式のうち、一般的には個別対応方式の方が一括比例配分方式よりも有利と考えられている。なぜなら、多くの企業においては、個別対応方式の方が一括比例配分方式よりも仕入控除税額が多くなる傾向にあるからである。

しかし、事業規模の小さい課税事業者であれば、事業計画の内容の変更により、年度ごとの極端な課税仕入れの増加等の現象も起きやすい。また、一括比例配分方式を一度選択すると、2年間の継続適用が求められることから、仕入税額控除に関する有利不利の選択には将来の事業計画を見越した検討が必要となる。

したがって、単年度の仕入控除税額の計算だけで、両者の有利不利が導き出せるというような単純な問題でもないのである。

また、個別対応方式は課税仕入れの分類(用途区分という)が必須であり、手間がかかる。

さらに、本年4月には8%、来年10月には10%に消費税率が引き上げられる予定であり、個別対応方式と一括比例配分方式の選択による有利不利の差はより一層広がることとなる。そのため、両者の選択の重要性は今後益々高まることが容易に想像されるところである。

そこで本連載では、企業の経理実務に役立ててもらおうという趣旨で、「95%ルール」見直し後の仕入税額控除制度につき、個別対応方式及び一括比例配分方式の有利選択を中心に、多角的に解説していきたい。

2 95%ルール改正後の仕入税額控除

(1) 消費税増税と仕入税額控除の意義

消費税法を巡ってはここ数年重要な改正が続いている。一つは平成23年度の95%ルールの改正であり、もう一つは平成24年度の消費税率引き上げを柱とした大改正である。

いずれの改正も実務に与える影響は大きいが、事業者及びそれを支える税理士としては、当該改正により自衛の策として、消費税のプランニングが今後重要性を増すことを心に留めるべきであろう。

もちろん消費税についてこれまでもいわゆる「自動販売機節税スキーム」のようなプランニングが一部で実行されてきたわけであるが、どちらかというと法の不備を突く租税回避的なものが中心であったように思われる。しかし、租税回避スキームは基本的に課税庁に穴をふさがれて以後実行不能となる運命にあるものであり、賞味期限は意外に短い。

本稿で提案したいのはそのような短期的な利益を求めるものではなく、中長期的な観点からのプランニングである。すなわち、仕入税額控除制度の本質を理解し、本来あるべき姿に近づける方法を模索することで、仕入控除税額を最大化するという姿勢である。

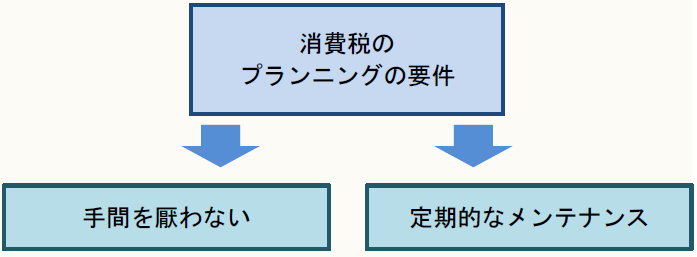

税率が上昇しそれにつれて納付税額が増加すれば、それが事業者のキャッシュフローに与える影響は無視できない。そこで消費税のプランニングが重要性を増すわけであるが、その際留意すべきは以下の2点であろう。

① 手間をかけることを厭わない

② 適用要件を満たしているか適宜チェックする

①についてであるが、仕入控除税額の最大化を図るプランニングは、個別対応方式を採用することが前提となる。

そのため、用途区分の判定が必須となるが、これを手間と感じるようでは残念ながら成果を得ることはできない。導入当初は確かに負担に感じることもあろうが、当該経理処理が軌道に乗りルーティンワークにしてしまえば、負担感は大幅に解消されるであろう。さらに副次的な効果として、経理の効率化・高度化も望めるところである。

無論、小規模の事業者はコスト・ベネフィットを十分考慮して実行するかどうかを決定すべきであり、闇雲に進めるべきではないことは言うまでもない。

②についてであるが、仕入控除税額の最大化を図るプランニングにおいては、適用要件を満たしているか否かが成果を得られるかどうかの大きな分かれ目となり得る。

適用初年度において満たしていることは当然のことであるが、その後も適用を受けている限り継続して要件を満たしている必要がある。しかし、往々にして、適用を受けた課税期間以降の課税期間について(油断して)チェックが甘くなり、適用要件を満たしていなかったり、適用を満たすための裏付け資料が不十分であったりすることが税務調査で指摘され、否認されるケースが少なくない。また、時間の経過とともに法令が改正され、導入時とは適用要件が変更されている可能性があることも十分考えられる。

適用要件を満たしているか適宜かつ継続的にチェックすること、すなわちタックスプランニングの「メンテナンス」が肝要である。

なお、当該メンテナンスは、税務調査を受ける前に、外部の専門家(顧問税理士など)に依頼すると効果的であろう。

(2) 95%ルールとは

消費税は、欧州諸国で既に導入されていた付加価値税(VAT, Value Added Tax)に倣い、課税の累積を避けるため、前段階の業者から仕入れた物品・サービスにかかる前段階の仕入税額を控除(仕入税額控除)し、ネットの付加価値に対して課税される仕組み(前段階税額控除型付加価値税)となっている。

ここで控除できる税額は原則として課税売上に対応する仕入税額のみであるため、課税仕入税額の仕分け(用途区分)が必要となる。

しかし、従来は、国内における総売上に占める課税売上の割合(いわゆる「課税売上割合」)が95%以上である場合には、課税売上以外の収入についてそれが非課税売上であるのか、それとも課税対象外売上であるのか、厳密に区分する必要がなかった。なぜなら、課税売上割合が95%以上であれば、課税仕入れ等の税額を全額控除できるものとされていたためである。

これを一般に「95%ルール」といい、少額不追及(de minimis rule)の一形態と解されてきた。業種にもよるが、わが国の企業の大半はこの95%ルールの適用を受け、課税仕入れ等の税額を、対応する売上ごとに仕分けすることなく、全額控除していたところである。

ところが、95%という水準で一律に全額控除を認めるというのは、特に大企業の場合少額不追及の基準としては緩すぎることから、結果として生じる益税の額は無視できない規模であり、また、そのような大企業は事務処理能力が高いため益税を許容する意義が乏しいと考えられる。

そのため、平成23年度の税制改正により、平成24年4月1日以降に開始する課税期間から、95%ルールの適用が受けられるのは進行年度の課税売上高が5億円以下の事業者に限定されることとなった(消法30②)。

ただし、当該改正による増収額は財務省の見積りで約29億円と小規模であり、益税是正の方法としてはそれほど大きなインパクトのある措置ではない(※1)。一方で、特に個別対応方式対応のため事業者が負担すべきコンプライアンスコストは少なくないものがある。

仕入税額控除の本来のあり方からすると、今回の改正は是認できるが、これと併せて不必要な制限である一括比例配分方式の「2年縛り」を廃止すべきであったのではないかと考えられる。

(※1) 財務省編『平成23年度改正税法のすべて』754頁。

(3) 仕入税額控除制度

消費税においては、課税の累積を排除するために、前段階の税額である仕入に係る税額(input tax)の控除が認められている。これを仕入税額控除(前段階税額控除)制度という。

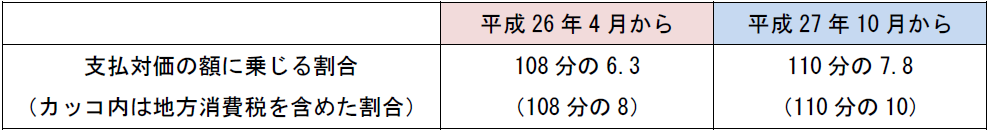

消費税法によれば、事業者が国内において課税仕入れを行った場合又は保税地域から課税貨物を引き取った場合には、これらの日の属する課税期間における売り上げに係る消費税額から、課税仕入れに係る消費税額及び課税貨物に係る消費税額を控除することとなっている(消法30①)。なお、課税仕入れに係る消費税額とは、支払対価の額に105分の4を乗じて算出した金額である(消法30①、地方消費税を含めれば105分の5となる)。なお、当該割合は税率引き上げに伴い以下の通り変更されることとなる。

消費税の仕入税額控除の特徴は、そのタイミングにある。すなわち、所得税や法人税の場合と異なり、いわゆる「費用収益対応の原則」は適用されず、ある課税期間に仕入れた物品やサービスに含まれる消費税額は、その物品やサービスと当該課税期間における売上との対応関係にあるかどうかとは関係なく、原則としてその課税期間(課税仕入れを行った日)において控除されるのである(即時控除の原則)(※2)。その差は減価償却のケースにおいて顕著である。

(※2) 金子宏『租税法(第十八版)』(弘文堂・2013年)653頁。

(4) 仕入税額控除の計算方法

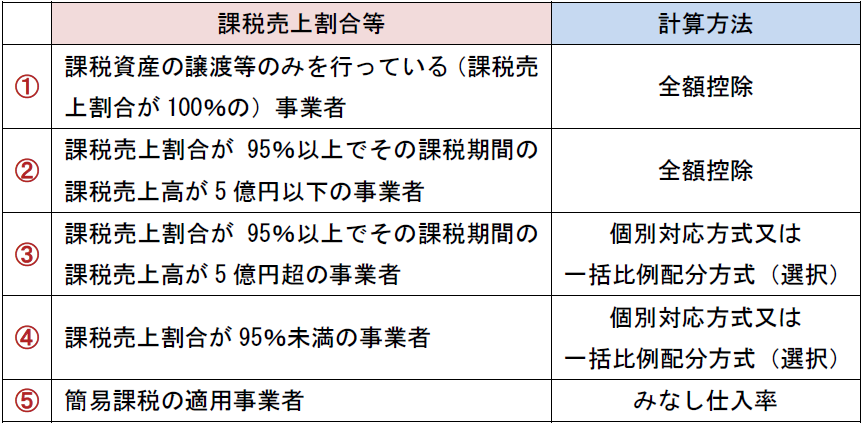

仕入税額控除の具体的な計算方法は、以下の区分により行う。

① 課税資産の譲渡等のみを行っている(課税売上割合が100%の)事業者

② 課税売上割合が95%以上でその課税期間における課税売上高が5億円以下(※3)の事業者

③ 課税売上割合が95%以上でその課税期間における課税売上高が5億円超の事業者

④ 課税売上割合が95%未満の事業者

⑤ 簡易課税の適用事業者

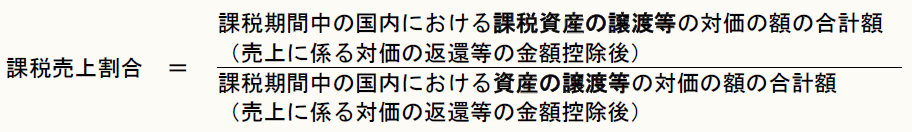

上記における「課税売上割合」とは、課税期間中の国内における資産の譲渡等の対価の額の合計額に占めるその課税期間中の国内における課税資産の譲渡等の対価の額の合計額の割合をいう(消法30⑥、消令48①)。これを算式で示すと以下の通りとなる。

「課税資産の譲渡等」とは、資産の譲渡等から非課税取引を除いたものをいうことから(消法2①九)、上記算式中の分子・分母の違いは非課税取引の金額ということになる。そのため、非課税取引(収入)の割合が高い医療機関や福祉施設、持株会社などは、一般に課税売上割合が低い水準となる。

上記の①~⑤の区分により仕入税額控除の計算方法を示すと以下の表のようになる。

このように、課税売上割合が「95%以上か否か」で仕入税額控除の取扱いが大幅に変わってくる。

95%ルールとの関連では、上記③について平成23年度の税制改正で、平成24年4月1日以降に開始する課税期間においては全額控除が認められなくなった点が重要である。

なお、上記のうち、①~④により仕入税額を計算する方法を、⑤を「簡易課税」ということとの対比で「原則課税」ということがある。

3 個別対応方式

上記表中の③及び④に該当する事業者は、仕入税額控除の計算に関し、個別対応方式又は一括比例配分方式のいずれかを選択適用することが求められている。

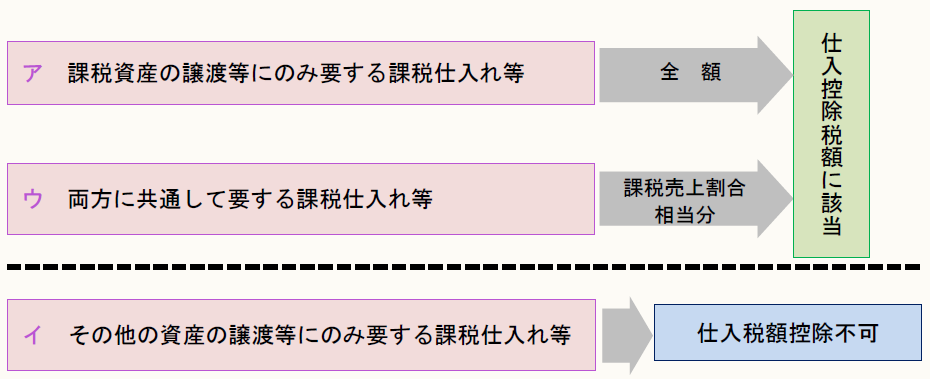

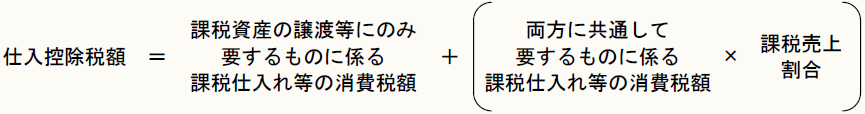

このうち、課税仕入れ等に係る消費税額について、以下の3つの区分に分類し仕入控除税額を計算する方法を「個別対応方式」という(消法30②一)。

ア 課税資産の譲渡等にのみ要するもの

イ その他の資産の譲渡等にのみ要するもの(※4)

ウ 両方に共通して要するもの

(※4) 実質的に「非課税資産の譲渡等を行うためにのみ必要な課税仕入れ等」と同義である。

これを算式で示すと以下の通りとなる。

また図解すると以下の通りとなる。

個別対応方式を選択する場合には、必ず上記ア~ウに区分しなければならない(消基通11-2-18)。このような区分を一般に「用途区分」という。

なお、上記ウ「両方に共通して要する課税仕入れ等」であっても、例えば原材料、包装材料、倉庫料、電力料等のように生産実績その他の合理的な基準により上記ア及びイに区分(按分計算)することが可能な場合には、その区分により個別対応方式を適用することができる(消基通11-2-19)。

4 一括比例配分方式

課税仕入れ等に係る消費税額について、課税売上割合で按分計算した金額を仕入控除税額とする方法を「一括比例配分方式」という(消法30②二、④)。

課税売上割合が95%未満の事業者及び課税売上割合が95%以上でその課税期間の課税売上高が5億円超の事業者は、個別対応方式と一括比例対応方式とを選択することができるが、課税仕入れ等に係る消費税額について前述3におけるア~ウの用途に区分していない事業者は、必然的に一括比例配分方式によることとなる。

一括比例配分方式における仕入控除税額の計算は次の算式により行う。

![]()

なお、一括比例配分方式を選択した場合には、2年間以上継続適用した後でない限り、個別対応方式へ変更することができない(消法30⑤)。一方、個別対応方式を選択した場合には、いつでも一括比例配分方式へ変更することができる。

5 課税売上割合に準ずる割合

個別対応方式により仕入控除税額を計算する場合には、原則として前述3のウ「両方に共通して要する課税仕入れ等」に課税売上割合を乗じることとなるが、所轄税務署長の承認を受けた場合には、課税売上割合に代えて、その他の合理的な割合(これを「課税売上割合に準ずる割合」という)により計算することも可能である(消法30③)。

ここでいう「合理的な割合」とは、通達によれば以下のような基準をいう(消基通11-5-7)。

① 使用人の数又は従事日数の割合

② 消費又は使用する資産の価額

③ 使用数量

④ 使用面積の割合 など

課税売上割合に準ずる割合は、個別対応方式により課税仕入れ等に係る消費税額の計算を行っている事業者についてのみ適用され、一括比例配分方式により課税仕入れ等に係る消費税額の計算を行っている事業者には適用がないことに留意すべきである。したがって、用途区分を行っていない事業者は課税売上割合に準ずる割合の適用を受けることができないこととなる。

課税売上割合に準ずる割合は、事業全体について同一の基準・割合を適用する必要はなく、それぞれについて税務署長の承認を受けている限り、事業の種類ごと、費用ごと、事業上ごとに別の基準・割合を適用することが可能である(消基通11-5-8)。したがって、例えば、病院における部門を入院部門、外来部門、管理部門に分け、それぞれ異なる基準の「課税売上割合に準ずる割合」を適用することも、そのすべてが合理的と税務署長が認める限り、可能である。

課税売上割合に準ずる割合を適用する場合には、所轄税務署長に「消費税課税売上割合に準ずる割合の適用承認申請書」を提出する(消令47①)。当該申請書の審査後税務署長から承認を受けた日の属する課税期間から適用することができる。

一方、当該適用をやめる場合には、所轄税務署長に「消費税課税売上割合に準ずる割合の不適用届出書」を提出すれば、その提出のあった日の属する課税期間から適用されないこととなる。

6 簡易課税制度

消費税における仕入控除税額の算定の方法は、これまで説明したような実額による場合(個別対応方式又は一括比例配分方式)と、概算による場合(簡易課税制度)とに分けられる。

簡易課税制度は、一般に、中小企業者の事務負担を考慮して導入された制度であると説明される(※5)。すなわち、基準期間における課税売上高が5,000万円以下の課税期間について、所轄税務署長に「消費税簡易課税制度選択届出書」を提出した場合に、その課税期間の課税標準額に対する消費税額(課税売上に係る消費税額)から売上対価の返還等の金額に係る消費税額の合計額を控除した金額にみなし仕入率を乗じた金額を、控除する課税仕入れ等に係る消費税額の合計額(仕入れに係る消費税額)とみなすものである(消法37)。

(※5) 「納税者の混乱を避けその協力を期待するために」採用されたと説明される。水野忠恒『租税法(第五版)』(有斐閣・2011年)768頁。

「消費税簡易課税制度選択届出書」の効力は、原則としてその提出のあった日の属する課税期間の翌課税期間以後の課税期間から生じる(消法37①)。ただし、新設法人の場合や、事業を営んでいなかった個人が事業を開始した場合には、その提出のあった日の属する課税期間以後の課税期間(要するに提出のあった日の属する課税期間)からその効力が生じる(消法37①、消令56)。

また、一旦当該制度の適用を選択した場合、事業を廃止した場合を除き、届出書を提出した日の属する課税期間の翌課税期間の初日から2年を経過するまで取りやめることはできないことに留意する必要がある(「2年間継続適用要件」消法37③)。

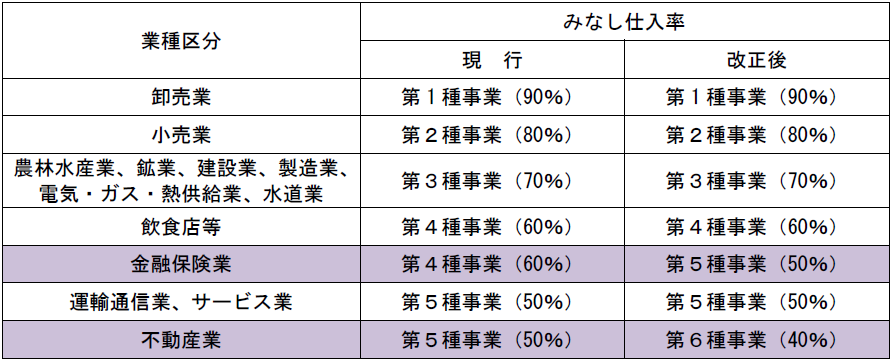

簡易課税制度においてみなし仕入率が適用される事業区分は以下のとおりであり、平成26年度の税制改正で一部変更されていることに留意すべきである(消法37①、消令57①⑤⑥)。

【事業区分とみなし仕入率(新旧対照表)】

(注) 網掛けは平成26年度の税制改正項目を示す。

平成26年度の税制改正により、金融保険業及び不動産業のみなし仕入率がそれぞれ10%ずつ引き下げられた。当該改正は平成27年4月1日以降に開始する課税期間から適用される。

なお、業種の分類は原則として事業者の課税資産の譲渡等ごとに、日本標準産業分類(総務省)等を参考に行う(消基通13-2-1)。

* * *

次回は、個別対応方式と用途区分について解説を行う。

〔凡例〕

消法・・・消費税法

消令・・・消費税法施行令

消基通・・・消費税法基本通達

(例)消法30②一・・・消費税法30条2項1号

(了)

「[個別対応方式及び一括比例配分方式の有利選択を中心とした]95%ルール改正後の消費税・仕入税額控除の実務」は、隔週の掲載となります。