「使用人兼務役員」及び「執行役員」の税務をめぐる考察

【第1回】

「使用人兼務役員の定義と役割」

税理士 大塚 進一

-連載開始に当たって-

1997年、ソニー(株)によって初めてわが国に執行役員制度が導入されてから20年が経つ。当時、多くの会社では、取締役会において「経営方針の決定」と「業務の遂行」を行っており、そのため取締役の数が多く、会社の意思決定が迅速に行われているとは言い難かった。

そこで執行役員制度が導入され、取締役と執行役員を分け、取締役会では意思決定の迅速化を図り、執行役員は業務の遂行を担うという、役割分担がされるようになっていった。

昨今はコーポレート・ガバナンスの観点から、一部ではこの制度を見直す動きもあるようだが、このように執行役員制度は21世紀に日本に定着した比較的新しい制度である。そのため、税務上の扱いは明確に規定されているとは言いがたい。

一方で、会社業務を執行する役員としては税務上古くから、使用人兼務役員が規定されており、その取扱いについて留意すべき事項が多い。

そこで本連載では、使用人兼務役員と執行役員それぞれの法律上の定義及び税務上の取扱いを整理、検討を行うことにより、両者の差異や税務上の留意事項をまとめてみたい。

◆はじめに◆

「使用人兼務役員」とは読んで字の如く、使用人を兼務する役員である。

1人の中に「使用人」と「役員」が同居すると考えると分りやすい。

法令上も従前より細かく規定されているので、まずはそのおさらいをする。

1 使用人兼務役員の法律上の定義

役員のうちに使用人部分が含まれるため、独特な定義となる。ここでは税法上と労働関係法上におけるそれぞれの取扱いをみていく。

(1) 税法上の定義

使用人兼務役員とは、役員のうち、部長、課長その他法人の使用人としての職制上の地位(※)を有し、かつ、常時使用人としての職務に従事する役員をいう。

(※) 「その他法人の使用人としての職制上の地位」については次回参照。

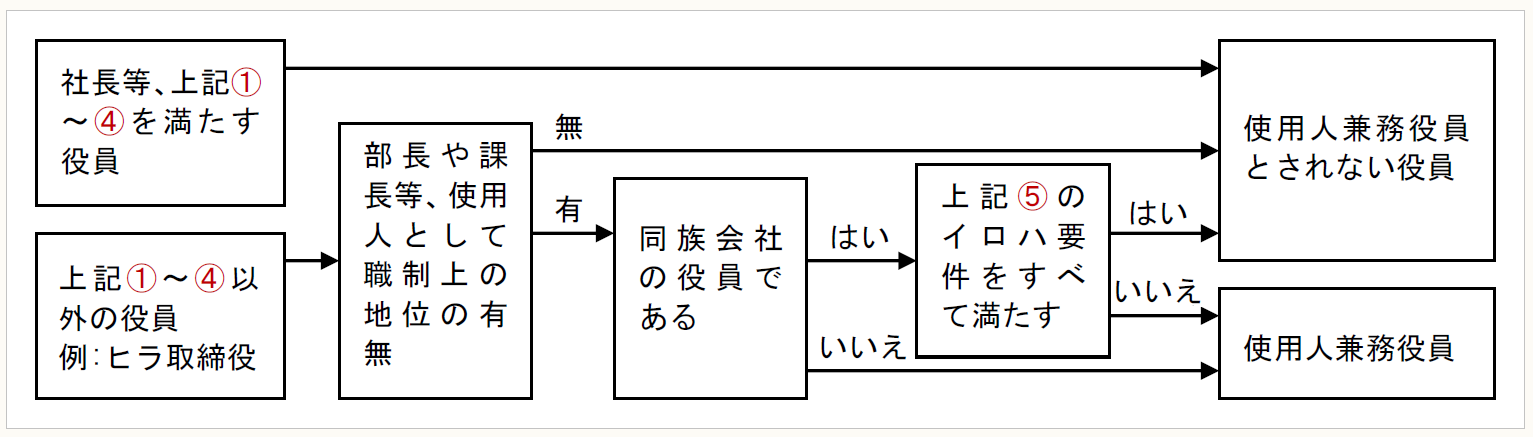

さらに役員として、次の①~⑤のいずれにも該当しない場合であり(法令71①)、いずれかに該当すると使用人兼務役員になることはできない(法法34⑤)。

① 代表取締役、代表執行役、代表理事及び清算人

② 副社長、専務、常務その他これらに準ずる職制上の地位を有する役員(次回参照)

③ 合名会社、合資会社及び合同会社の業務を執行する社員

④ 指名委員会等設置会社の取締役、監査等委員である取締役、会計参与及び監査役並びに監事

⑤ 同族会社の役員を株式等の所有割合によって判定した結果、次の全ての要件を満たす者

イ その会社について、所有割合が最も大きい株主グループから順位を付し、その第1順位、第2順位及び第3順位の株主グループの所有割合を順次加算する場合、初めて50%を超えるとき、その役員がこれらの株主グループに属していること【50%超基準】。

ロ その役員の属する株主グループの所有割合が10%を超えていること【10%超基準】。

ハ その役員(その配偶者及びこれらの者の所有割合が50%を超える他の会社を含む)の所有割合が5%を超えていること【5%超基準】。

ここで、①~③は、代表権を有するとみなされる者で使用人を指揮監督する立場の者であり、④は会社法等で使用人を兼ねることが禁止されている者。⑤は、役員の中でも会社に対する支配力を強く行使することができる者である。また、「株主グループ」とは、その会社の一の株主等及びその株主等と親族関係など特殊な関係のある個人や法人のことをいう。

これらをまとめると、〈図1-1〉のように判別することになる。

使用人兼務役員に該当すると、その使用人分に対する給与については、役員ではない一般の使用人に対する給与と同様、原則として損金算入が認められる。

(2) 労働関係法上の定義

使用人兼務役員は会社と、「使用人としての雇用契約」と、「役員としての委任契約」との混合形態で契約していると解される。そのため、使用人の部分に関しては、労働基準法等の労働関係法令における「労働者」の扱いが適用され、それ以外の部分は通常の役員としての取扱いになる。

したがって、使用人業務の部分に対する給与は、労働基準法上の「賃金」に該当し、全額を、通貨で、直接、毎月、一定期日に支払わなければならない。また、賃金部分が総額の半分以上であって、労働者性が強い場合は雇用保険の被保険者として認められる。役員部分についての報酬は、委任契約としての対価となり、株主総会や取締役会等において決まり、役員報酬がない場合もあり得る。

役員が使用人兼務であるかは、会社との関係が、業務遂行上の指揮監督の有無や拘束性の有無等の事情を総合的に考慮し、それが使用従属関係にあるか否かで判断される。すなわち、その者に「労働者」としての地位があるかどうかである。

2 使用人兼務役員が会社運営上、必要とされる理由

会社の規模や事業内容によって、会社の意思決定を行う機会がそれほど多くないケースもある。そのような場合、役員としては、通常は会社業務を行い、必要な場面において会社の意思決定に参加する方が合理的である。

また、会社の意思決定のみに携わる役員のみの場合より、通常業務も行いつつ会社の意思決定に参加する役員もいる方が、現場からの意見を会社の方針に反映しやすい。

そこでいわゆる「取締役営業部長」等の肩書きを持つ、使用人兼務役員が必要とされる。

使用人兼務役員は、1人の人間の中に「使用人分」と「役員分」があるので、その税務上の扱いも独特のものとなる。

次回以降では、その基礎的な事項を確認し、留意点について述べていく。

〔凡例〕

法法・・・所得税法

法令・・・所得税法施行令

法基通・・・法人税基本通達

所基通・・・所得税基本通達

(例)法法34①三・・・法人税法34条1項3号

(了)

この連載の公開日程は、下記の連載目次をご覧ください。