税務争訟に必要な

法曹マインドと裁判の常識

【第1回】

「なぜ税理士は税務争訟に違和感を抱くのか」

弁護士 下尾 裕

-連載開始にあたって-

税理士等の会計専門家(この連載においては、わかりやすさの観点から敢えて税理士と呼ばせていただく)と税務訴訟の判決内容等について意見交換をさせていただくと、時に税務争訟(課税処分を争うための再調査請求、審査請求又は税務訴訟)に関与する弁護士や訟務検事(税務訴訟において国を代理する法務局等の職員。その多くは検察官又は裁判官の出向者である)の戦い方、さらには判決における裁判官の判断について、「本来主張すべき事項が十分に主張されていない」又は「当該事案以外の実務への影響等が十分に考慮されていない」などのお叱りを受ける場合がある。

また、逆に税務に携わる弁護士と意見交換をしていると、税理士が再調査請求又は審査請求を代理した後に税務訴訟の提起について相談を受ける事案等において、税務訴訟において本来争点とすべき事項が十分に検討されないままに審査請求等の手続が進められているとの不満を耳にすることがある。

もちろん、本当に法曹又は税理士の税務争訟における戦略・理解に問題があるケースもあるのであろうが、そうでない場合に、なぜ、同じ税務に携わる専門家同士でこうしたすれ違いが生じるのかを、時には裁判手続の解説を交えながら、弁護士目線で可能な限りで紐解いてみようというのが、この連載の趣旨である。

最初にお断りしておくと、この連載でお話することは、東京国税局での任期付職員としての勤務を経て、税務に携わっている一弁護士としての筆者の私見である。また、この連載で言及する税理士と法曹との間での税務に対する物の見方の差異はあくまで「傾向」であり、読者の皆様の中には、こうした傾向が当てはまらない方もおられるかもしれない。

それでも、この連載を通じて、税務における法曹の思考の傾向(「法曹マインド」)をご理解いただくことは、読者の皆様が、自らが関与する税務争訟等において弁護士と協働し、訟務検事や裁判官と対峙される際の一助となりうるものと思われることから、1つの読み物として、お目通しをいただけると幸甚である。

1 税理士と法曹のマインドの違い-経済的実質と法律的実質-

税理士と法曹の思考の違いを説明する言葉として、弁護士は「事実」で考え、会計専門家は「仕訳」で考えるなどと言われることがある。この言葉は、両専門家の感覚的差異を捉えるものであるが、この機会にもう少し具体的に検討してみたい。

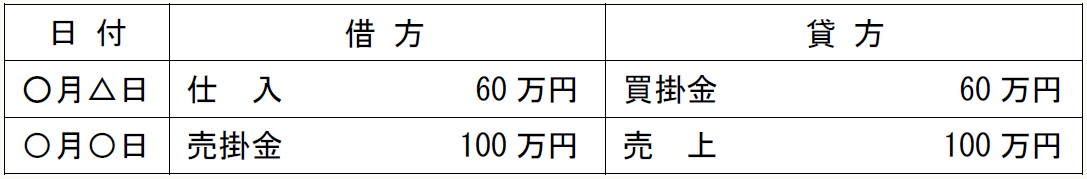

例えば、以下のような仕訳を例にとって、税理士と法曹のマインドの差異を考えてみたい。読者の皆様はこの仕訳を見て何を感じられるだろうか。

まず、これを税理士の立場から見た場合、もちろん実際には記帳の前提として、クライアントの取引の内容を把握される場合がほとんどであると思われるが、究極においては、仕入及び売上の計上時期やこれらの金額が把握できれば基本的な仕訳処理は可能であり、それ以上の具体的な取引の内容の確認が絶対に必要というわけではないと思われる。

一方、これを法曹が見た場合、この帳簿上の取引を把握するにあたっては、裁判実務における主張のルールに従って、仕訳の背景にある具体的な事実関係、すなわち、①取引の当事者、②取引の日付、さらには③取引の法的性質(「売買契約」であるのか、(請負の要素を持つ)製造物供給契約であるのかなど)を確認しなければ、実態が分からないとの感想を持つと思われる。

このような違いは、税務処理の前提となる仕訳が、財務状況の表示を目的としており、その結果、前提となる取引の事実関係を捨象して記載される(さらに言えば、生の事実がどのようなものであれ、経済的実質からみて同じ経済的効果を生むものは同じように仕訳されうる)のに対し、法曹が法律を適用するにあたってはより具体的な事実関係(ここでの事実の中には生の事実だけでなく、上記のとおり契約の性質といった一定の法的評価を含むものである。この連載においてはこうした具体的事実を「法律的実質」と呼ぶことにする)が必要であることに起因するものであるとの説明が可能である。

また、税理士においては、日常的に仕訳を前提とした会計処理を行う結果として、個々の取引の具体的事実関係よりはその取引が生じる経済的効果、言い換えれば、経済的実質により重点を置いた思考回路になる傾向があるという分析も可能かもしれない。

2 税務は経済的実質のみをベースに処理されるのか

では、税務は、先ほど述べた経済的実質のみをベースに処理されるのであろうか。実はここに、冒頭で述べたような“すれ違い”の一因がある。

読者の皆様もご承知のとおり、税務も根本をたどるとそこには租税法律主義(憲法第84条)という大原則が存在し、そこでは「事実」を租税法という法律に当てはめて結論を導くという作業が行われることが前提となっている。言い換えれば、税務は、日常的には事実関係を捨象した「仕訳」の積み重ねの中で処理され、経済的実質重視の思考による運用が行われているにもかかわらず、いざ課税の根拠が問われる段になると「事実」(法律的実質)を重視する法曹マインドが登場することになるのである。

また、租税法の文言においては、民法等の考え方をそのまま持ち込んでいるもの(いわゆる「借用概念」と呼ばれるもの)があり、こうした租税法の文言の適用においては、特に法曹マインドによる思考の比重が高まるように思われる。

その一例として、少し前の裁判例ではあるが、いわゆる「レポ取引」に関する東京地判平成19年4月17日を取り上げてみたい。

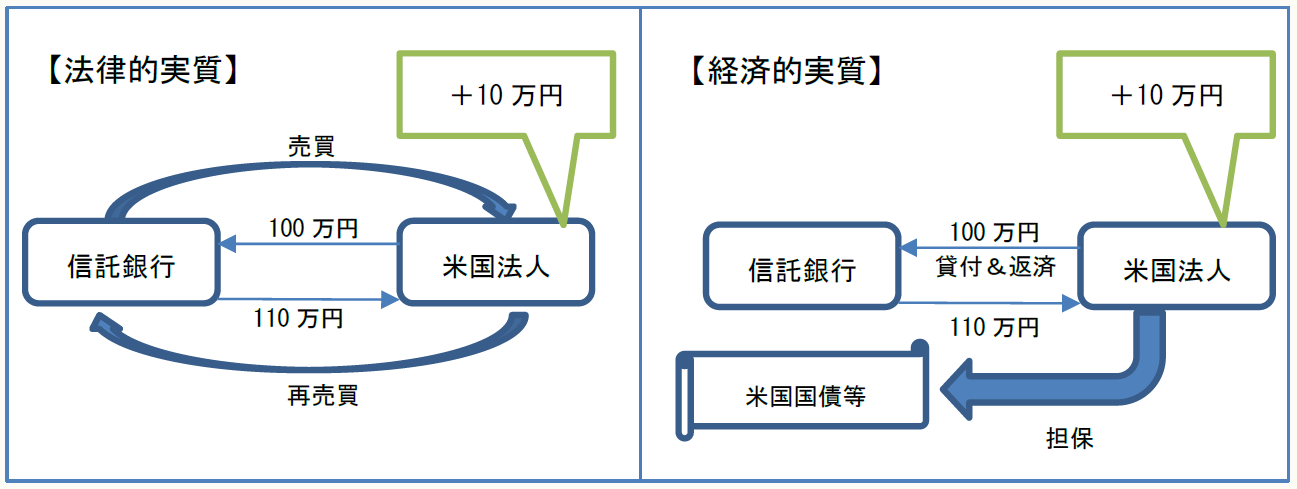

この裁判例は、内国法人である信託銀行が米国子会社を通じて米国法人に対して、一定期間後の買戻しを前提に米国国債等を売却した場合において、再売買代金と売買代金の差額(売買差益)が当時の所得税法第161条第6号における「国内において業務を行う者に対する貸付金(これに準ずるものを含む)で当該業務に係るものの利子」に該当するかどうか(上記信託銀行が源泉徴収義務を負うか)が問題となった事案である。

この事案の問題点を端的に理解するため、信託銀行が当初100万円で米国国債等を売却して、一定期間後に110万円で買い戻す約束になっていたと仮定してみたい。

この場合、信託銀行は、買戻時点で米国国債等の価値が110万円以上になっていれば利益が出る一方、仮にその価値が110万円を下回っていたとしても110万円で買い戻さなければならず(いわゆる「マージン・コール条項」)、この場合には信託銀行に損失が生じることになる。逆に、米国法人は、一定期間100万円を提供することにより、必ず10万円の利益を得ることが保証されている。

このレポ取引は、上記のとおり法的には米国国債等の売買及び買戻し(再売買)と整理されているが、取引を全体として見れば、信託銀行が米国国債等を担保に米国法人から利子10万円で100万円を借りたのと経済的には変わりがないことから、課税当局はこうした経済的実質を重視して売買差益を「利子」とみて源泉所得税の対象となると主張したのである。

これに対し、東京地裁は、以下のように述べて上記売買差益は「利子」には該当しない(源泉徴収を要しない)ものと判示し、この結論はそのまま上訴審においても維持されるに至った。

同各基本契約に基づく前記各取引は、売買、再売買を1つの契約で実行する複合的な性格を有する契約であるとするのが相当であり、前記各取引において、買主が再売買取引において有する再譲渡価格相当額の代金債権は、飽くまで再売買取引時において、売主に対して対象債券と同種、同量の債券の移転することと引換えに再譲渡価格相当額の代金の支払を請求する権利を意味し、前記各取引の再売買取引における売買代金債権が消費貸借契約における貸付債権とその性質、内容等がおおむね同様ないし類似するとはいえず、前記差額が同号の「貸付金(これに準ずるものを含む。)」の「利子」に当たるとはいえない。

この裁判例では、少し乱暴に整理すれば、課税庁は「レポ取引」の経済的実質を重視した課税を行ったのに対し、法曹(裁判官)は、「利子」という言葉の意味をその出自である民法をベースに解釈した上、どのような契約であったのかという法律的実質から考え、その課税を違法としたとの評価が可能である。

課税庁の職員も多くは税理士と同じマインドを持っているであろうことからすれば、この裁判例は、税理士と法曹のマインドの違いの一端を示すものと言える。

* * *

次回においては、税務調査から税務訴訟に至るまでの手続において、本日ご説明したマインドの違いがどのような影響を及ぼすのかを考えてみたい。

(了)

次回は2019年1月17日の掲載となります。