顧問先の経理財務部門の

“偏差値”が分かる

スコアリングモデル

【第1回】

「経営者の視点で経理財務部門の課題を考える」

~経理財務分野で解決されるべき課題~

株式会社スタンダード機構

代表取締役 島 紀彦

はじめに

筆者が代表を務める株式会社スタンダード機構は、スコアリングモデルを運営している。

スコアリングモデルとは、その会社の経理財務部門が提供するサービスを他社と比較し、「そのサービスレベルが優れているか、劣っているか」という視点によって客観的に評価する手法であり、平成17年3月に経済産業省の主導で開発されたものである。

この連載では、主に事業会社を顧問先に持つ税理士や公認会計士の読者に向けて、スコアリングモデルの概要、スコアリングデータが示す優秀な会社の傾向、診断に使う個別の評価項目の解説を行う予定である。

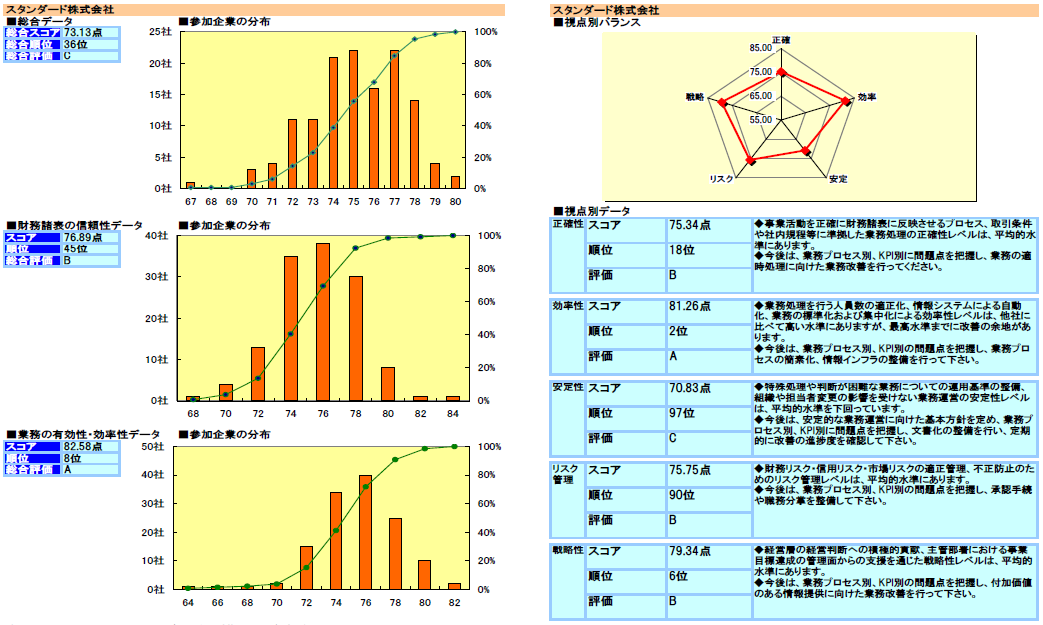

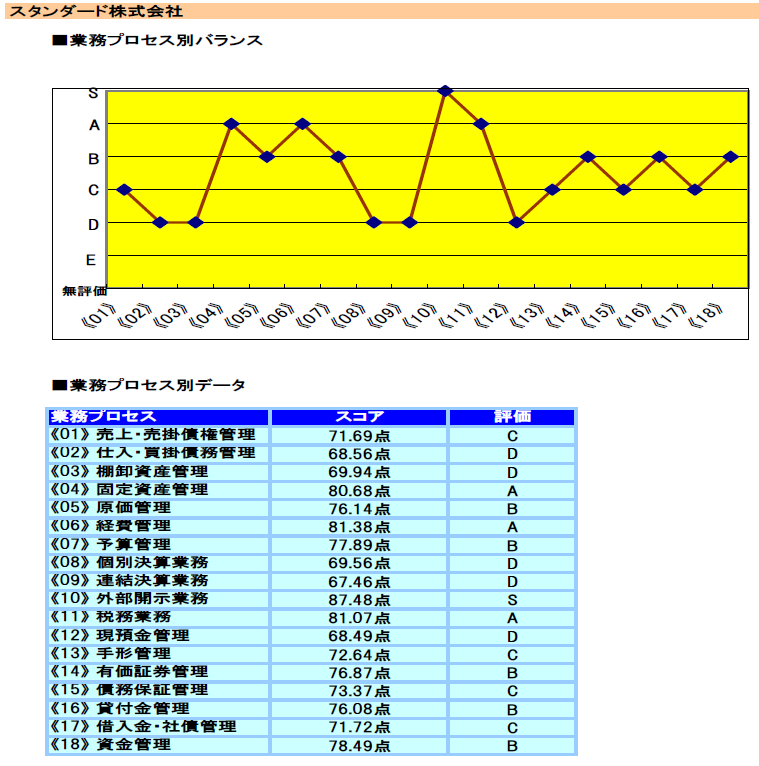

読者が顧問先に対してスコアリングモデルを活用すれば、図表1・図表2のような資料を作成することができ、客観的なデータの裏付けをもって、顧問先の経理財務部門の業務の問題点を診断することが可能となる。

図表1 スコアリングモデルのイメージ①

※画像をクリックすると、別ページでPDFファイルが開きます。

図表2 スコアリングモデルのイメージ②

※画像をクリックすると、別ページでPDFファイルが開きます。

例えば、図表1のように、顧問先の経理財務部門の総合的な能力や、正確性、効率性、安定性、リスク管理、戦略性のレベルを示すことができる。

さらに、図表2のように、経理財務の個別の業務プロセスのサービスレベルの優劣が一目で分かるような診断サービスを提供できる。このように、問題点を適切に把握できれば、業務改善のための解決策も適切に策定できるだろう。

顧問先の業務改善のために役に立ちたいという強い意欲のある読者であれば、特段の専門知識がなくても、連載を読み進むにつれてスコアリングモデルをご理解いただけると思う。

経理財務部門の業務改善の成果は実感しにくい

読者の顧問先では、ライバル会社に比べて、経理財務部門の業務改善が進んでいるだろうか。

経営者は会社が持続的に成長することを目指しているため、成果の見えやすい商品開発部門や営業部門には日頃から注視している。しかし、経理財務部門となると、会社財産の管理や予決算など、非常に重要な業務を担っているにもかかわらず、その成果が見えにくい。

そのため、高度成長期には、経理財務部門はその組織のあり方について十分な検討が尽くされないまま肥大化してきた聖域となっていた。

1970年代に右肩上がりの経済成長が終焉を迎え、1980年代には資産バブル崩壊によるバランスシートの劣化が深刻化すると、経営者の意識はようやく改まった。1990年代の平成不況から2000年の金融ビッグバン以降の“失われた20年”の間に、構造改革という名の下、米国型の経営方式を取り入れた多くの会社で、経理財務部門の変革が急速に進展した。

例えば、経理財務部門の担い手を正社員から派遣社員に変える派遣化、経理財務業務を行う専門会社を作るシェアードサービス、外部の経理財務サービスを提供する会社に委託するアウトソースなど、日頃から顧問先と接している読者ならばいくらでも思いつくだろう。

しかしながら、そうして矢継ぎ早に進めてきた経理財務部門の変革が本当に成果をもたらしたのか。客観的な根拠をもって検証し実感できている経営者がどのくらいいるだろうか。

外部の利害関係者に向けたガバナンス機能

読者の顧問先の経理財務部門は、外部の利害関係者を意識したガバナンス機能を果たしているか。

商取引を始める際、相手先である会社の経営状態に重大な関心を持つ仕入先、銀行、株主など、会社を取り巻く外部の利害関係者は、その会社の経理財務部門が作成した財務諸表に多くを依存しながら、取引先を選別する。

しかしながら、そもそも財務諸表は、付加価値の連鎖と呼ばれる会社の一連の活動の最終成果だけを会計情報として提供するだけで、それに先行する内部の業務処理に関する非会計情報を何ら提供しない。それどころか、上場企業においても、株主状況の有価証券報告書虚偽記載問題、過大な売上計上による不正な財務報告など、会計をめぐる不祥事は後を絶たない。

そうした背景もあり、外部の利害関係者の関心は、外から光が当てられる財務諸表だけでなく、影となって外からは見えない財務諸表の作成プロセスを担う経理財務部門の業務のあり方にも広がろうとしている。

しかしながら、これまで、経理財務部門が担う業務のレベルを客観的に評価する取組みはなかった。

経理財務部門に求める経営者の期待

読者の顧問先の経理財務部門は、ライバル会社に比べて優秀であり、経営者の期待に応えているか。

経営管理の効率性を追求しITによる省力化が進展する今日、経理財務の業務プロセスは自動化されたITの支援なしには考えられなくなってきた。そのような人手が介在しないブラックボックス化したITの連鎖から構成される経理財務業務に、ITリテラシーの濃淡による業務の脆弱化やリスクの増大が危惧されている。

他方、会社の再生事例を数多く見てみると、経理財務部門が経営の視点からどのように振る舞うかが、経営危機に瀕した会社が再生する重要成功要因となっている事例が見受けられる。

これらの今日的課題を踏まえると、経理財務部門に期待される機能は高度化かつ多様化しており、様々な要請の適切なバランスを考慮して定義されなければならない。

しかしながら、そのような複数の視点から、これからの経理財務部門が備えるべき機能を具体的に提示した試みがない。

経理財務部門のサービスレベルを図るベンチマークの必要性

これまで指摘した諸課題が解決されなかった要因の1つに、経理財務部門のサービスレベルを定量化し会社間比較を可能にするベンチマークが存在しなかった実情が挙げられる。

他社に比べて顧問先の会社の経理財務部門にどのような課題があるかをデータで示す。この要請に答えるのが、スコアリングモデルである。

スコアリングモデルの土台となっているのは、平成15年、経済産業省が経理財務の標準的な流れと機能の一覧をまとめたスキルスタンダード(経済産業省スタンダード)である。

スコアリングモデルは、この経済産業省スタンダードに準拠しつつ、経営者や外部の利害関係者に対して、企業価値の最大化に向けて経理財務部門に要請されるガバナンスの共通指標を洗い出し、その達成度に関する会社間比較情報を、分かりやすいベンチマークとして伝えるため、実証事業として開発された。

使い手を考えると、スコアリングモデルは、経営者、経理財務部門の最高責任者、経理財務部門長に対して、経営管理において知っておくべきポイントを、客観的データの裏付けに基づいて提供する。さらに、税理士、公認会計士、経営コンサルタント、銀行、機関投資家など、外部の利害関係者に対して、会社の経理財務部門のあり方を評価するポイントを提供する。

冒頭で触れたとおり、この連載で想定している使い手は、主に事業会社を顧問先に持つ税理士や公認会計士の読者である。

次回は、スコアリングモデルの概要、基本構想について解説する。

(了)