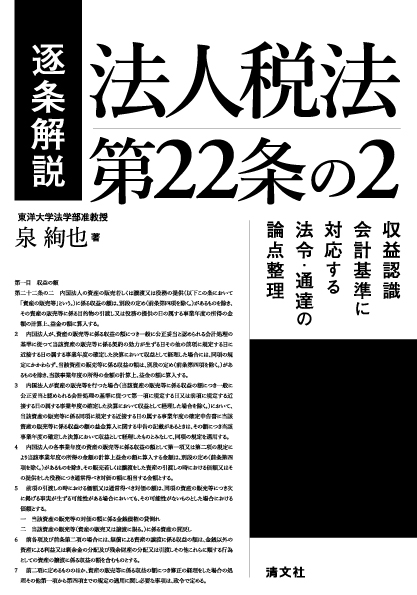

第Ⅲ部 法人税法上の収益計上時期・計上額②(法人税法22条の2の逐条解説)

【第4回】

1 法人税法22条の確認

(1) 法人税法22条1項

(2) 法人税法22条2項

〈更なる検討〉「益金」又は「損金」と純資産増加説

(3) 法人税法22条3項

【第5回】

(4) 法人税法22条4項

ア 法人税法22条4項の規定内容と会計の三重構造

イ 3つの会計の目的の相違

ウ 逆基準性

エ 公正処理基準の意義

(5) 法人税法22条5項

【第6回】

2 法人税法22条2項の考察

(1) 収益の額と別段の定めによる益金算入額・不算入額との関係

(2) 収益の計上時期の問題

【第7回】

〈更なる検討〉「取引」への着目①

〈更なる検討〉「取引」への着目②

【第8回】

(3) 収益の計上額の問題

【第9回】

3 法人税法22条の2第1項の検討

(1) 法人税法22条の2の格納場所(条文配置)からの検討

ア 視点の抽出

イ 視点③を出発点とした考察

ウ 視点①を出発点とした考察

【第10回】

(2) 規定の文言等からの検討

ア 収益の計上時期(時間的帰属)の規範としての顔

イ 「目的物の引渡しの日」と「役務の提供の日」

参考:出荷基準の位置付けに係る国税庁と研究者・実務家との認識のズレ

【第11回】

(3) 法人税法22条2項との比較検討

【第12回】

〈更なる検討〉法人税法22条の2第1項と22条2項の規律範囲・内容の比較

【第13回】

〈更なる検討〉「無償による資産の譲受けその他の取引」を含めていないことの意義(法人税法22条の2第1項との関係)

【第14回】

(4) 法人税法22条の2第2項及び第3項との比較検討

ア 法人税法22条の2第2項及び3項の概要等

イ 引渡・役務提供基準の位置付け

【第15回】

ウ 1項と2項のどちらが原則的な基準か?

エ 申告調整による引渡・役務提供基準の採用

【第16回】

(5) 収益認識会計基準との比較検討

【第17回】

(6) 立案担当者の見解の要旨

ア 法人税法22条の2第1項は「収益の額を益金の額に算入する時期」に関する通則的な定めであること及びかかる定めを設けた趣旨

イ 改正前における収益の益金算入時期の考え方や収益認識会計基準との整合性

ウ 引渡・役務提供基準が着目する側面とその趣旨

【第18回】

エ 法人税法22条の2第1項の「別段の定め」から22条4項を除いた趣旨

〈更なる検討〉法人税法22条の2第1項創設後における22条2項の意義

オ 法人税法22条の2第1項の「別段の定め」の具体例

カ 役務の提供には資産の貸付けが含まれること

キ 収益認識会計基準の適用対象取引と法人税法22条の2第1項の適用対象取引は異なる部分があること

【第19回】

4 法人税法22の2第2項

(1) 規定の文言等からの検討

ア 収益の計上時期(時間的帰属)の規範としての顔

イ 近接日基準の適用要件の整理

【第20回】

ウ 公正処理基準準拠要件

(ア) 「一般に公正妥当と認められる会計処理の基準」の意義や具体的範囲

(イ) 公正処理基準準拠要件の意義

【第21回】

エ 近接日における確定決算収益経理要件

(ア) ➊近接日要件(収益経理した日が目的物の引渡日又は役務提供日と近接した日であること)

《不明確性の根源》

【第22回】

《法人税基本通達が定める近接日基準》

【第23回】

〈更なる検討〉法人税法22条の2第2項と22条4項のいずれを根拠とすべきか

〈更なる検討〉法令用語「その他の」・「その他」と契約効力基準

【第24回】

(イ) ➋確定決算収益経理要件(確定した決算において収益として経理したこと)

参考:確定決算主義

【第25回】

オ 別段の定め不存在要件

(ア) 「別段の定め」の具体的範囲等

【第26回】

(イ) 「別段の定め」から法人税法22条4項が除かれていること

【第27回】

〈更なる検討〉無償による資産の譲渡又は役務の提供に対する法人税法22条の2第2項の適用の可否

【第28回】

(2) 立案担当者の見解の要旨

ア 法人税法22条の2第2項の趣旨

【第29回】

イ 法人税法22条の2第2項の「別段の定め」から22条4項を除いた趣旨及び「別段の定め」の具体例

ウ 法人税法22条の2第2項による収益計上に当たっては継続性が求められること

エ 割賦基準・延払基準による収益計上は別段の定めがない限り、認められないこと

オ 法人税法22条の2第2項にいう「一般に公正妥当と認められる会計処理の基準」は法人税法第22条第4項と同様の範囲であること

【第30回】

5 法人税法22の2第3項

(1) 申告調整を通じた近接日基準による益金算入

【第31回】

(2) 法人税法22条の2第2項を通じた益金算入

【第32回】

(3) 法人税法22条の2第3項の適用要件

【第33回】

〈更なる検討〉法人税法22条の2第3項は、2項が確定決算による収益経理を要請したことの意義を失わせるか

【第34回】

(4) 法人税法22条の2第3項の適用対象となる額

【第35回】

(5) 法人税法22条の2第3項は恣意的な申告調整を認めないものか

【第36回】

(6) 立案担当者の見解の要旨

ア 法人税法22条の2第3項は当初申告における申告調整により近接日基準による収益計上を可能とするものであること

イ 法人税法22条の2第3項により、確定決算による収益認識日を申告調整により他の日(収益認識日)に「変更する」ことはできないこと

ウ 申告調整によって1項が定める引渡日又は役務提供日の益金の額とすることも可能であること

エ 法人税法22条の2第3項を適用する際にも公正処理基準準拠要件の充足が求められること

【第37回】

6 法人税法22の2第4項・5項

(1) 法人税法22条の2第4項の概要

ア 時価による益金算入

イ 適用対象

【第38回】

(2) 法人税法22条の2第5項の概要

ア 貸倒れと買戻しの可能性への対応

イ 法人税法施行令18条の2第4項と貸借対照表項目のズレ

【第39回】

〈更なる検討〉返品調整引当金を廃止した理由

【第40回】

〈更なる検討〉「第七目 引当金」から「第七目 貸倒引当金」への目名改正と引当金損金不算入の根拠を巡る議論

【第41回】

(3) どの時点の時価であるか

ア 資産の販売又は譲渡

【第42回】

イ 役務提供

ウ 法人税法61条の2第1項との比較

【第43回】

(4) 譲渡した資産の「価額」と提供した役務につき「通常得べき対価の額」

【第44回】

〈更なる検討〉「対価の額」とは「時価」ではなく「当事者間で合意した額」か?

【第45回】

(5) 収益認識会計基準との比較

【第46回】

(6) 資産の引渡しの時の価額等の通則を定める法人税基本通達2-1-1の10

【第47回】

(7) 変動対価に関する法人税基本通達2-1-1の11

ア 概要

イ 平成30年度改正と法人税基本通達2-1-1の11との関係

【第48回】

ウ 損金不算入費用等に該当しないものに限定する趣旨と変動対価の要因となるその他の事実の範囲

エ 本通達の要件(1)~(3)について

【第49回】

(8) 売上割戻しの計上時期を定める法人税基本通達2-1-1の12

(9) 一定期間支払わない売上割戻しの計上時期を定める法人税基本通達2-1-1の13・14

【第50回】

(10) 値増金の益金算入時期を定める法人税基本通達2-1-1の15

(11) キャッシュバックなど相手方に支払われる対価の取扱いを定める法人税基本通達2-1-1の16

ア 概要

イ 本通達の趣旨

【第51回】

(12) 立案担当者の見解の要旨

ア 収益認識会計基準の導入に対応する形で、法人税法の改正を行うべきか①

イ 収益認識会計基準の導入に対応する形で、法人税法の改正を行うべきか②

【第52回】

ウ 「価額」及び「通常得べき対価の額」は幅のある概念であること

エ 時価と異なる価額を対価の額とする取引が行われた場合の取扱い

参考:限定説と無限定説

【第53回】

オ 法人税法22条の2第4項の「別段の定め」から22条4項を除いた趣旨

カ 法人税法22条の2第4項の「別段の定め」の具体例

【第54回】

キ 値引きや割戻し、貸倒れ見込みや返品権付きの販売

【第55回】

7 法人税法22条の2第6項

(1) 概要等

【第56回】

(2) 混合取引(特に現物配当)を巡る議論

参考1:法人税法62条の5第3項

参考2:解釈論の余地

(3) 立案担当者の見解の要旨

【第57回】

8 法人税法22条の2第7項

(1) 収益認識会計基準への対応

【第58回】

(2) 法人税基本通達2-2-16(前期損益修正)

【第59回】

(3) 法人税法施行令18条の2第1項・第2項

ア 法人税法施行令18条の2第1項

イ 法人税法施行令18条の2第2項

【第60回】

(4) 法人税法施行令18条の2第3項

【第61回】

(5) 法人税基本通達2-1-1の11注書

【第62回】

(6) 法人税法施行令18条の2第4項は委任の趣旨を逸脱しているか

【第63回】

9 通達の取扱い

(1) 収益の計上の単位の通則(法人税基本通達2-1-1)

【第64回】

ア 概要

イ 「資産の販売等」の定義

【第65回】

ウ 従来の取扱いとの関係

エ 本通達の趣旨

【第66回】

オ 立案担当者の見解等

カ 契約単位・履行義務単位と申告調整

【第67回】

(2) 部分完成の事実がある場合の収益の計上の単位(法人税基本通達2-1-1の4)

ア 概要

イ 本通達の趣旨

ウ 強制適用する趣旨

【第68回】

(3) 技術役務の提供に係る収益の計上の単位(法人税基本通達2-1-1の5)

ア 概要

イ 本通達の趣旨

ウ 強制適用する趣旨

【第69回】

(4) ノウハウの頭金等の収益の計上の単位(法人税基本通達2-1-1の6)

ア 概要

イ 本通達の趣旨

ウ 強制適用する趣旨

【第70回】

(5) 資産の販売等に係る収益の額に含めないことができる利息相当部分(法人税基本通達2-1-1の8)

ア 概要

イ 本通達の趣旨

【第71回】

(6) 棚卸資産の引渡しの日の判定(法人税基本通達2-1-2)

ア 概要

イ 本通達の趣旨

ウ 法人税法22条の2第1項の引渡概念との関係

【第72回】

(7) 委託販売に係る収益の帰属の時期(法人税基本通達2-1-3)

ア 概要

イ 本通達の趣旨

【第73回】

(8) 固定資産の譲渡に係る収益の帰属の時期(法人税基本通達2-1-14)

ア 概要

イ 本通達の趣旨

【第74回】

(9) 履行義務が一定の期間にわたり充足されるものに係る収益の帰属の時期(法人税基本通達2-1-21の2)

ア 概要

【第75回】

イ 本通達の趣旨

ウ 履行義務の充足に係る進捗度

エ 各通達の法的根拠

【第76回】

(10) 請負に係る収益の帰属の時期(法人税基本通達2-1-21の7)

ア 概要

イ 本通達の趣旨

ウ 本通達と役務提供基準