平成30年3月期決算における会計処理の留意事項

【第1回】

仰星監査法人

公認会計士 西田 友洋

◆ ◆ ◆ はじめに ◆ ◆ ◆

3月の決算の時期が近づいてきた。当期も3月の決算にあたり、確認しなければいけない事項がある。そこで、4回にわたり平成30年3月期決算における会計処理の留意事項を解説する。

なお、以下では、3月31日を決算日とする会社を前提に解説している。

-全体構成-

【第1回】(本稿)

Ⅰ 税制改正

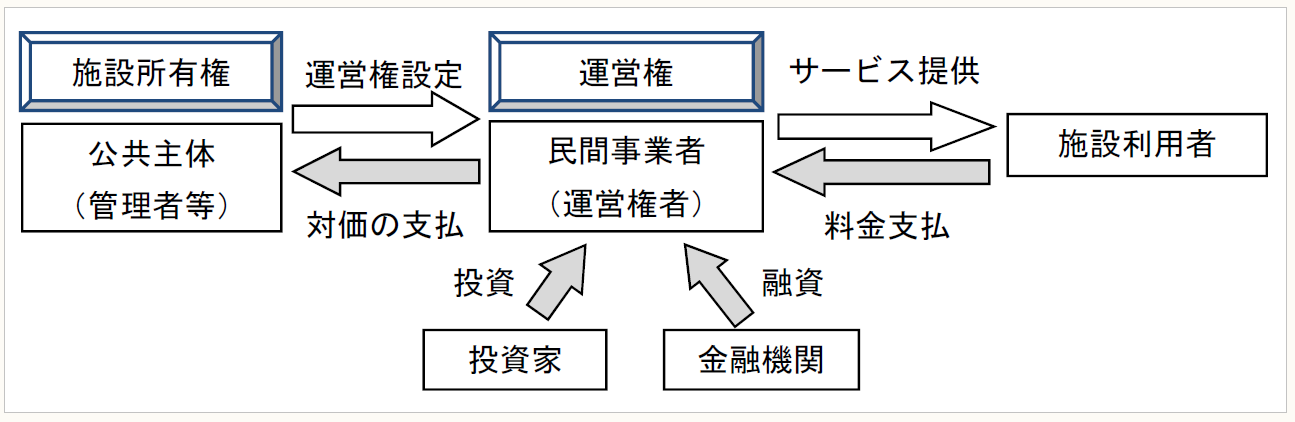

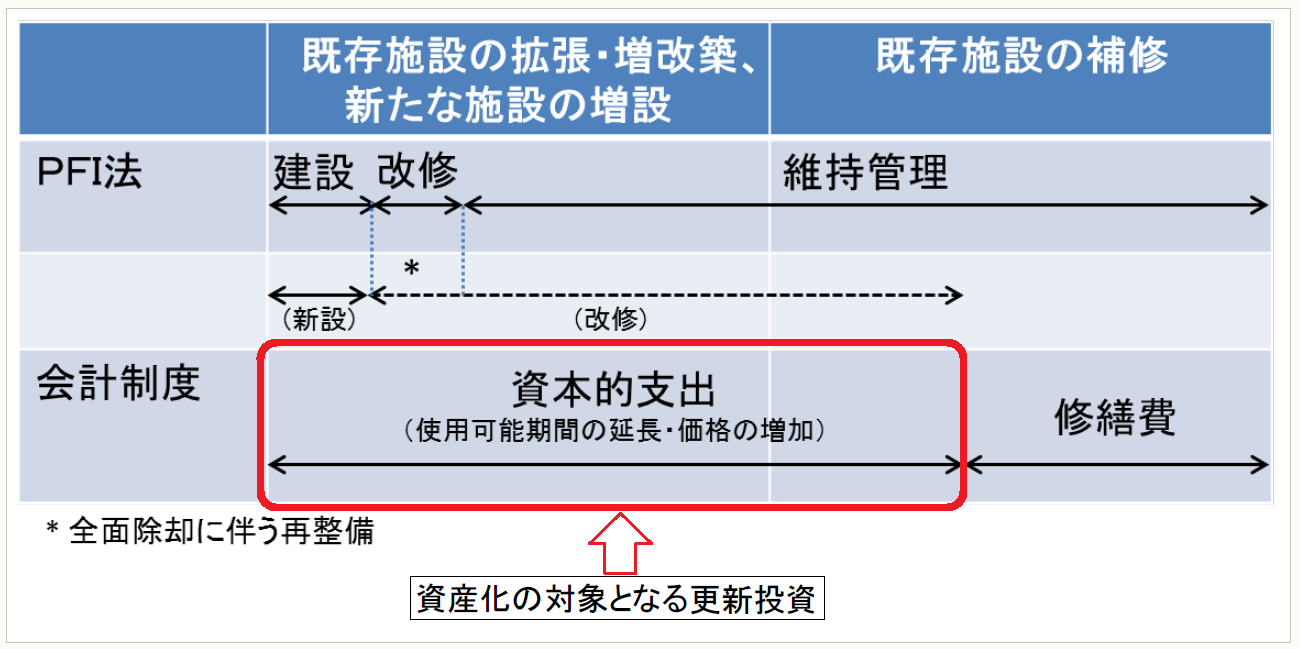

Ⅱ 公共施設等運営事業における運営権者の会計処理

【第2回】 3/1公開

Ⅲ 有償ストック・オプションの会計処理

Ⅳ 在外子会社等の会計処理の改正

Ⅴ 仮想通貨の会計処理

【第3回】 3/8公開

Ⅵ マイナス金利

Ⅶ 事業報告等と有価証券報告書の一体的開示のための取組

Ⅷ 金融庁の平成28年度有価証券報告書レビューの審査結果

【第4回】 3/15公開

Ⅸ 収益認識

Ⅹ 税効果会計の改正

ⅩⅠ 監査報告書の透明化

Ⅰ 税制改正

平成28年度税制改正、平成29年度税制改正、平成30年度税制改正大綱等のうち、会計処理等において留意すべき改正点としては、以下が挙げられる。

1 税率の変更(国内)

2 税率の変更(アメリカ)

3 繰越欠損金の控除限度額及び繰越期間

4 確定申告書の提出期限の延長

5 組織再編税制

6 電子申告義務化

7 収益認識に関する会計基準への対応

(注) なお、本解説では、平成28年度税制改正、平成29年度税制改正、平成30年税制改正大綱等のうち、会計処理等において留意すべき改正点のみを解説しているため、全てを解説しているわけではない。

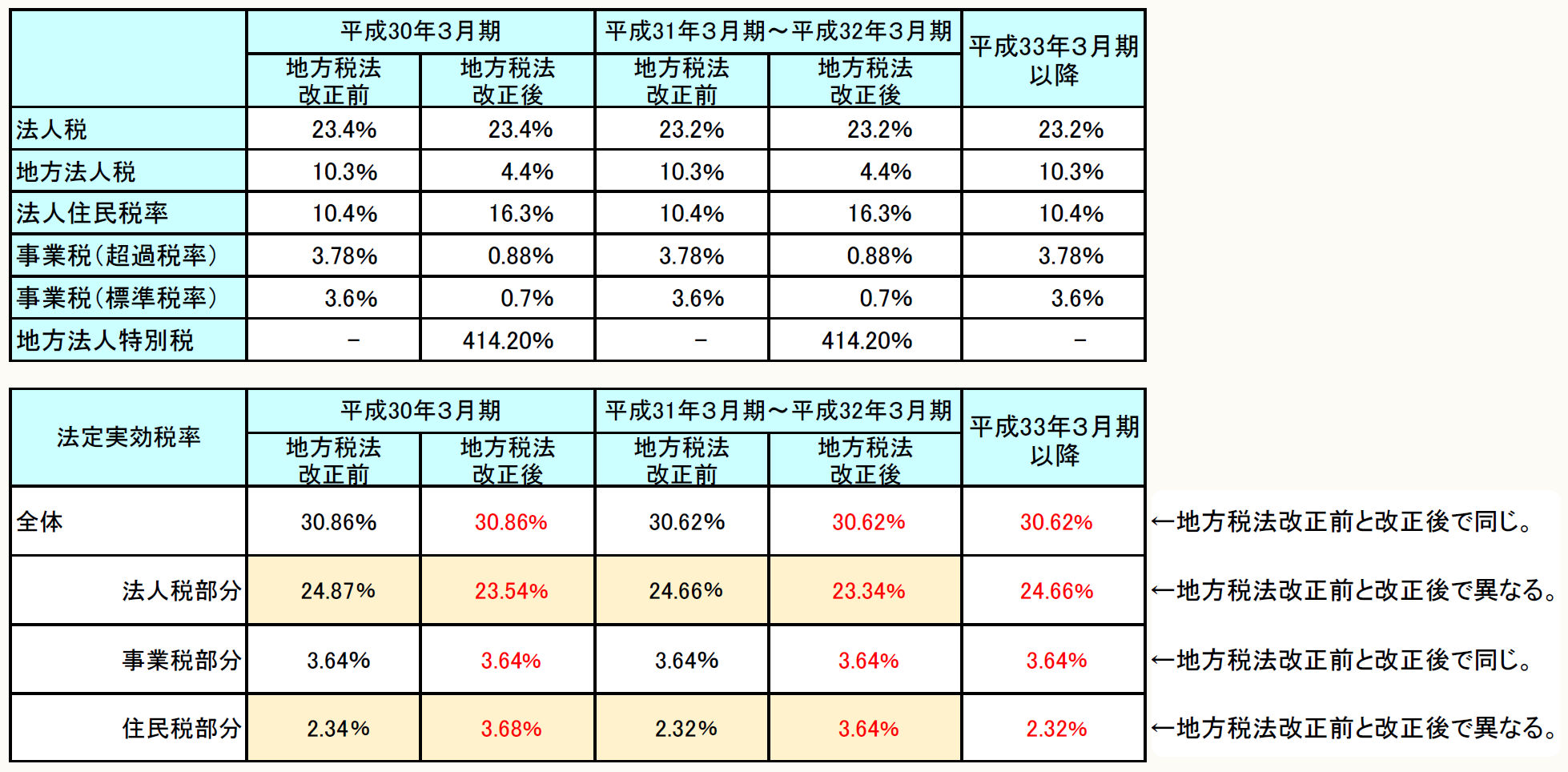

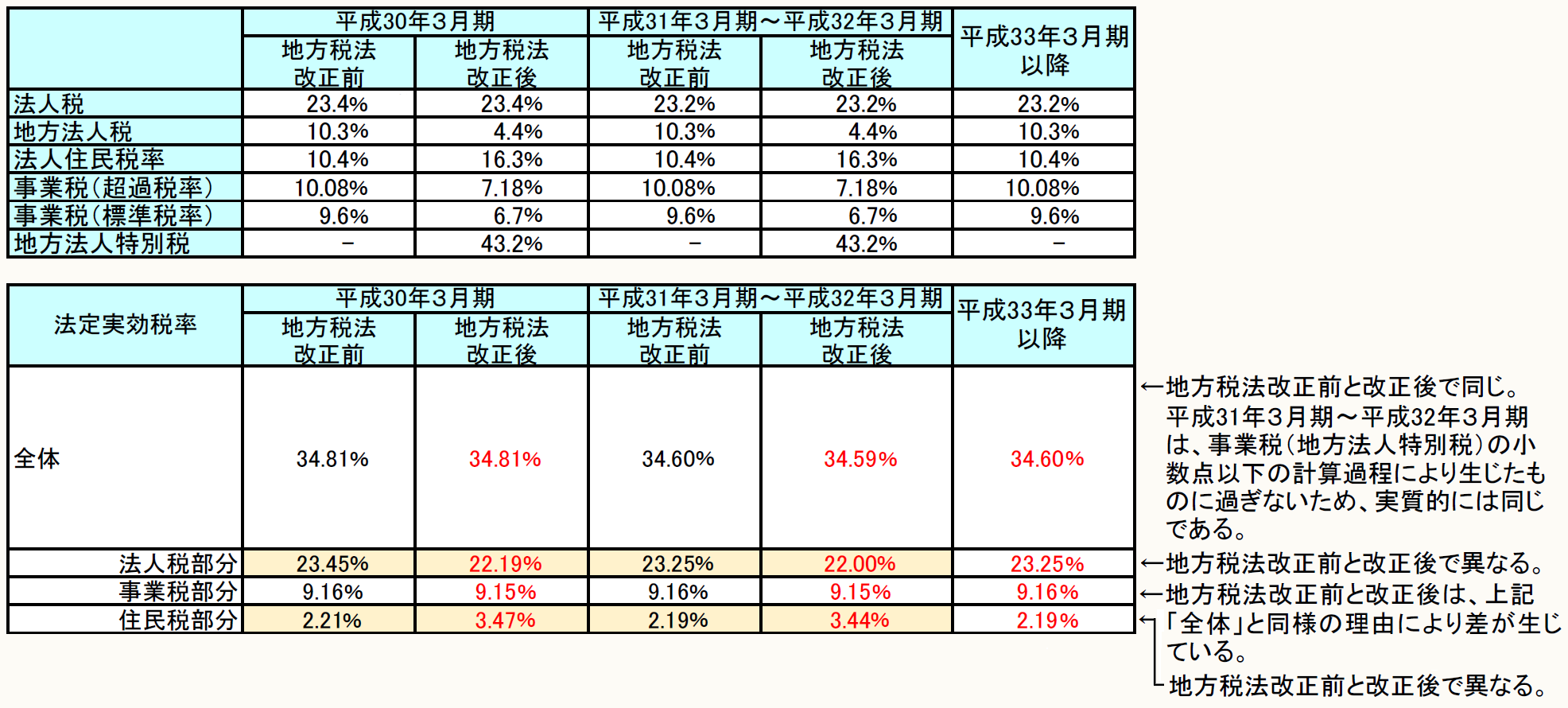

1 税率の変更(国内)

平成28年度税制改正において、法人税、地方法人税及び地方税の税率の変更が行われた。また、消費税増税の延期に伴い、地方法人税及び地方税の税率の変更時期が延期された。

なお、平成30年度税制改正大綱において、法人税、地方法人税及び地方税の税率の変更はない。

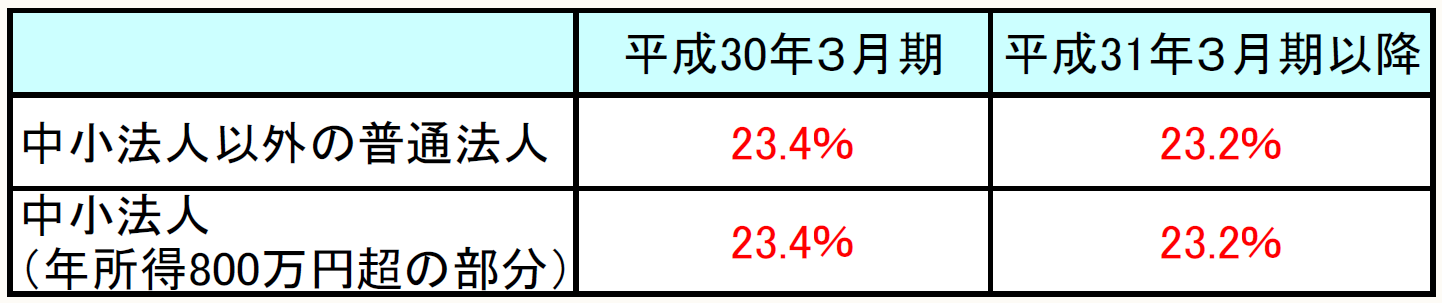

(1) 法人税率

平成28年度税制改正において、法人税率は、平成28年4月1日以後に開始する事業年度から23.9%から23.4%へ、平成30年4月1日以後に開始する事業年度からは23.2%へとさらに引き下げられた。

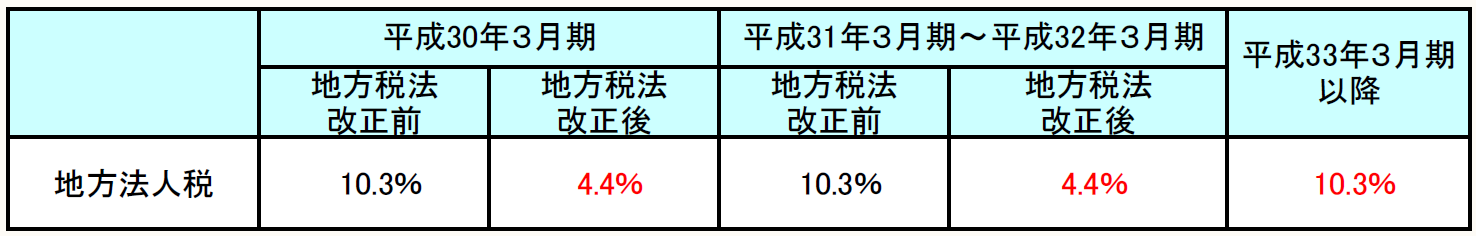

(2) 地方法人税の税率

平成28年度税制改正において、平成 29 年4月1日以後に開始する事業年度から地方法人税の税率が4.4%から10.3%へ引き上げられた。

しかし、平成28年11月28日に「社会保障の安定財源の確保等を図る税制の抜本的な改革を行うための消費税法の一部を改正する等の法律等の一部を改正する法律」が公布及び施行され、消費税率の10%への引上げ時期が平成29年4月1日から平成31年10月1日へ2年半延期された。

これに伴い、同日「社会保障の安定財源の確保等を図る税制の抜本的な改革を行うための地方税法及び地方交付税法の一部を改正する法律等の一部を改正する法律(以下、「地方税法改正」という)が公布及び施行され、地方法人税の税率の引き上げも2年半延期されている。

そのため、地方法人税の税率の10.3%への引き上げは、平成31年10月1日以後開始する事業年度からとなっている。3月末決算では、平成32年4月1日以後開始する事業年度からとなる。

平成30年3月期以降の地方法人税率は、以下のとおりである。

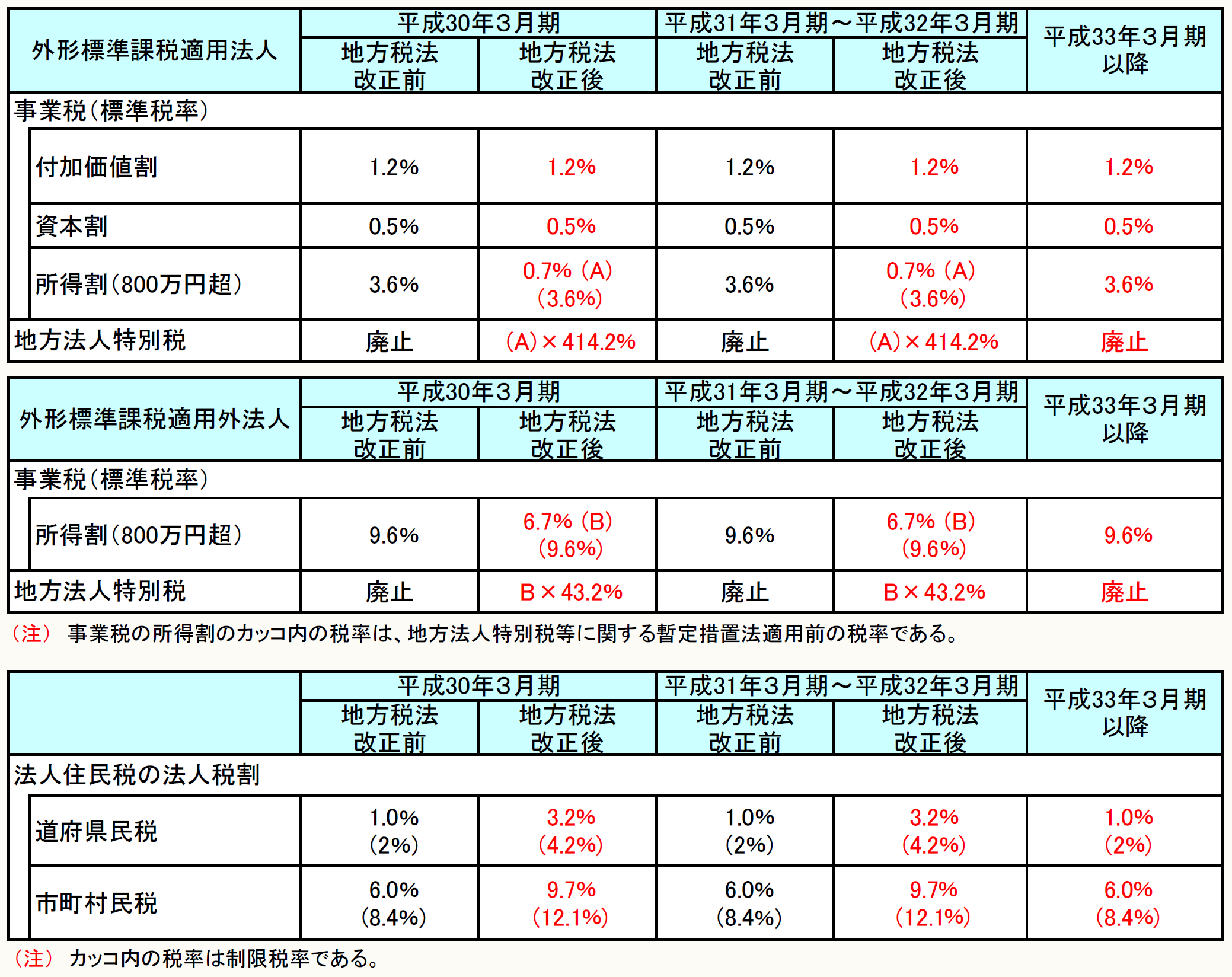

(3) 地方税の税率

平成28年度税制改正により、平成28年4月1日以後に開始する事業年度より資本金1億円超の外形標準課税適用法人の法人事業税の税率のうち、所得割の税率は6.0%から3.6%へ引き下げられ、付加価値割の税率は0.72%から1.2%へ引き上げられた。また、資本割の税率は0.3%から0.5%へ引き上げられた。

また、資本金1億円超の普通法人の地方法人特別税の税率は、平成28年4月1日以後に開始する事業年度より93.5%から414.2%へ引き上げ、平成29年4月1日以後に開始する事業年度より廃止されることとなった。廃止後は、法人事業税の税率がその分、引き上げられる。

さらに、平成29年4月1日以後に開始する事業年度より法人住民税(道府県民税、市町村民税)の法人税割の税率が都道府県民税で3.2%から1.0%へ、市町村民税は9.7%から6.0%へ引き下げられた。

しかし、上記(2)と同様に、地方税法改正により、地方法人特別税の廃止及び法人住民税の税率の引き下げは、平成31年10月1日以後開始する事業年度からとなっている。3月末決算では、平成32年4月1日以後開始する事業年度からとなる。

平成30年3月期以降の地方税率は、以下のとおりである。

◆ ◇ 会計上の論点 ◇ ◆

ここまでの解説のとおり、平成30年度税制改正大綱において、税率は変更されていない。そのため、税効果会計で使用する法定実効税率も前期と同様の税率を使用することになる。具体的な税率は、下記の設例①②を参照されたい。

〈設例①〉

また、税率は以下のとおりである。

〈設例②〉

また、税率は以下のとおりである。

2 税率の変更(アメリカ)

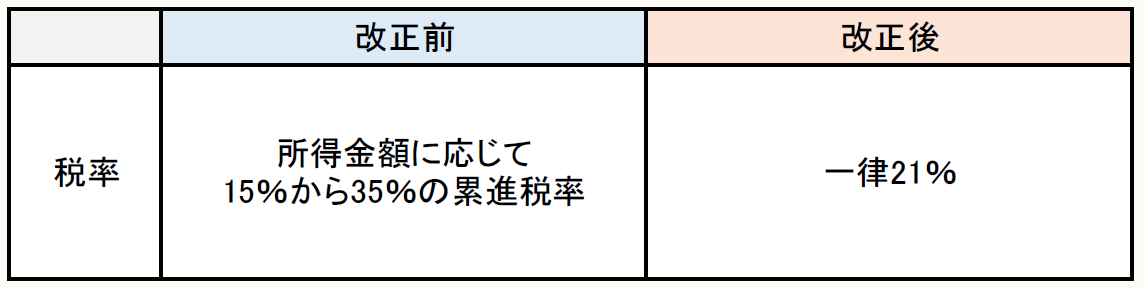

アメリカにおいて、2017年12月22日に税制改正法案が成立し、法人税率が引き下げられている。

税制改正前は、所得金額に応じて15%から35%の累進税率で課税されていたが、2018年1月1日以降の連邦法人税率は、一律21%に引き下げられている。

なお、連邦法人税率引き下げの適用開始日が課税年度の途中となる場合、新旧の税率の加重平均により税率を算定する。

したがって、2018年3月期の場合、2017年4月1日から2017年12月31日までが旧税率(35%(※))、2018年1月1日から2018年3月31日までは新税率(21%)となるため、日数按分した税率は、31.55%(=35%×275日÷365日+21%×90日÷365日)となる。

(※) ここでは、最高税率35%が適用されていると仮定して算定している。

◆ ◇ 会計上の論点 ◇ ◆

連邦法人税率の引き下げにより、税効果会計で使用する法定実効税率も低下する。そのため、繰延税金資産及び繰延税金負債の取り崩しが発生する。特に、繰延税金資産の取り崩しが多く発生する場合、取り崩しの分、当期純利益が減少するため、注意されたい。

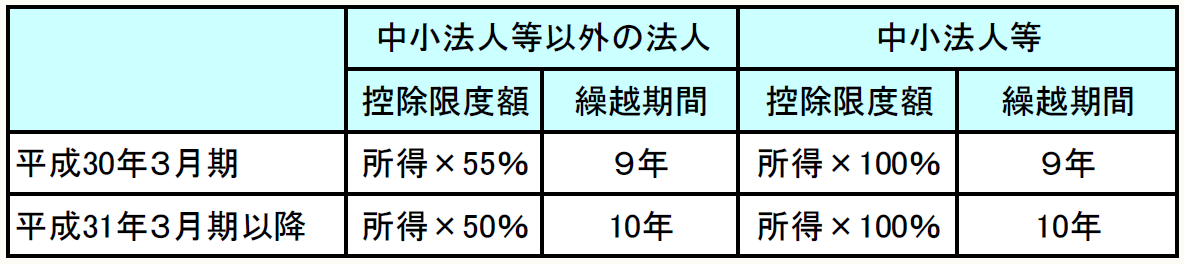

3 繰越欠損金の控除限度額及び繰越期間

平成28年度税制改正において、繰越欠損金の段階的引き下げ及び繰越期間の延長が行われた。

なお、平成30年度税制改正大綱において、繰越欠損金に関して改正はない。

(1) 繰越欠損金の控除限度額

平成28年度税制改正において、平成29年4月1日以後に開始する事業年度では、繰越欠損金の控除限度額が繰越控除前の所得の金額の50%相当額から55%相当額へ引き上げられた。平成30年4月1日以後に開始する事業年度は、変更は50%相当額のままであった。

なお、中小法人等については、繰越欠損金の控除限度額は、繰越控除前の所得の金額の100%相当額である。

(注) 中小法人等とは、①普通法人(投資法人、特定目的会社及び受託法人を除く)のうち、資本金の額もしくは出資金の額が1億円以下であるもの(100%子法人等は除く)又は資本若しくは出資を有しないもの、②公益法人等、③協同組合等、④人格のない社団等をいう。

100%子法人等とは、①資本金の額若しくは出資金の額が5億円以上の法人又は相互会社等(以下、これらを併せて「大法人」という)による完全支配関係(一の者が法人の発行済株式等の全部を直接又は間接に保有する関係)がある普通法人、②完全支配関係がある複数の大法人に発行済株式等の全部を保有されている普通法人をいう。

(2) 繰越欠損金の繰越期間

平成28年度税制改正において、平成30年4月1日以後に開始する事業年度において生じた欠損金額については、繰越期間が9年から10年に延長された。

当該改正は、中小法人等以外の法人及び中小法人ともに、同様に適用される。

◆ ◇ 会計上の論点 ◇ ◆

平成30年度税制改正大綱において、繰越欠損金に関して変更はない。そのため、繰越欠損金に係る繰延税金資産の算定においても前期と同様に検討すればよい。

4 確定申告書の提出期限の延長

確定申告書は、平成29年度税制改正前までは、3月末決算の法人税の確定申告書の提出期限は、原則「事業年度終了日の翌日から2ヶ月以内」で、延長特例で1ヶ月延長できることから、6月末までに確定申告書を提出していた法人が多かったと考えられる。

株式総会の議案の検討や対話を行うための十分な期間を確保するために、平成29年度税制改正において、法人が、以下の①及び②の場合には、定款等の定めの内容を勘案して4ヶ月を超えない範囲内(※)において税務署長が指定する月数の期間、確定申告書の提出期限を延長することができることになった。

① 会計監査人を置いている場合

② 定款等の定めにより事業年度終了の日の翌日から3ヶ月以内に各事業年度の決算についての定時総会が招集されない常況にあると認められる場合

(※) 原則の提出期限である「事業年度終了日の翌日から2ヶ月以内」を起点に「最大」4ヶ月延長した9月30日までの延長が認められることになる。なお、同様に法人事業税も最大で9月30日までの延長が認められる。

適用時期や手続は以下のとおりである。

適用時期

平成29年4月1日より施行

提出先(※)

法人税:納税地の所管税務署長

事業税:都道府県知事

提出書類

【必須】・・・定款等の写し

【定款等の内容のみでは決算日から3ヶ月以内に定時株主総会が開催される可能性もある場合や、定時株主総会の招集月・日が特定できない場合】・・・定時株主総会の招集月・日と特定するための追加書類(召集時期に関する定款変更議案・理由が掲載された株主総会資料、コーポレートガバナンス報告書、招集月を決議した取締役会等)

提出期限

・単体の納税の場合:事業年度終了の日

・連結納税の場合:連結事業年度について申請する場合、連結事業年度終了日の翌日から45日以内

(※) 法人住民税については、法人税で期限延長が認められれば、同様に認められる。

詳しくは、経済産業省より公表の「法人税の申告期限延長の特例の適用を受けるに当たっての留意点」が参考となる。

◆ ◇ 会計上の論点 ◇ ◆

当該改正により、株主総会の開催時期を7月、8月、9月にすることが可能となり、監査時間の確保や株主総会の集中開催の緩和につながる可能性がある。会社法上、定時株主総会は、毎事業年度の終了後一定の時期に招集しなければならないと規定されている(会社法296①)ため、事業年度の終了後3ヶ月以内に定時株主総会を招集しなければならないわけではない。しかし、定款で基準日を定めている場合、基準日から株主総会までの期間は、3ヶ月以内にする必要がある(会社法124②、454①)。したがって、定款で基準日を定めている場合、株主総会の開催時期に合わせて、定款を変更する必要がある。

また、上場会社等の場合、有価証券報告書の提出があるため、当該有価証券報告書の提出も考慮して、株主総会の開催時期を決定することが考えられる。

5 組織再編税制

平成30年度税制改正大綱において、以下の組織再編税制の改正がある。なお、適用時期は明らかになっていない。

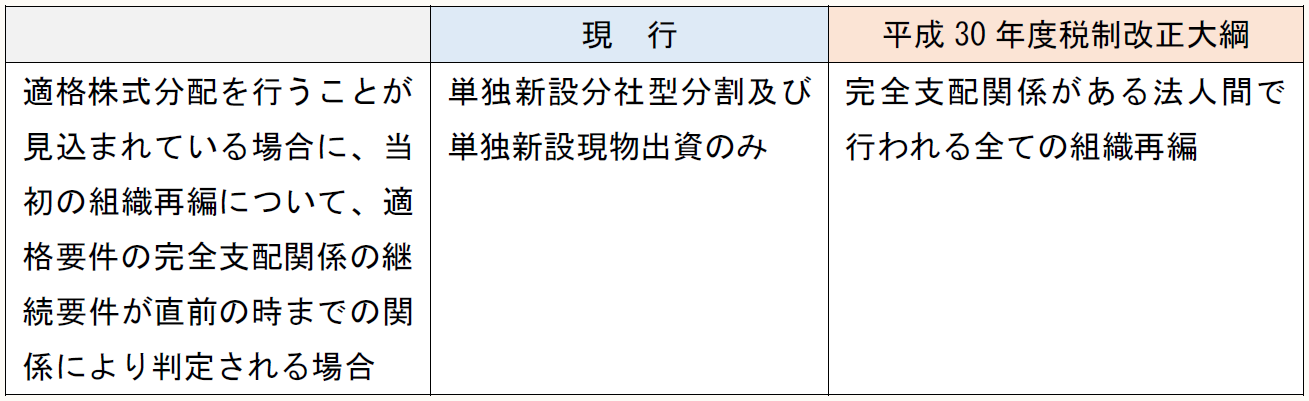

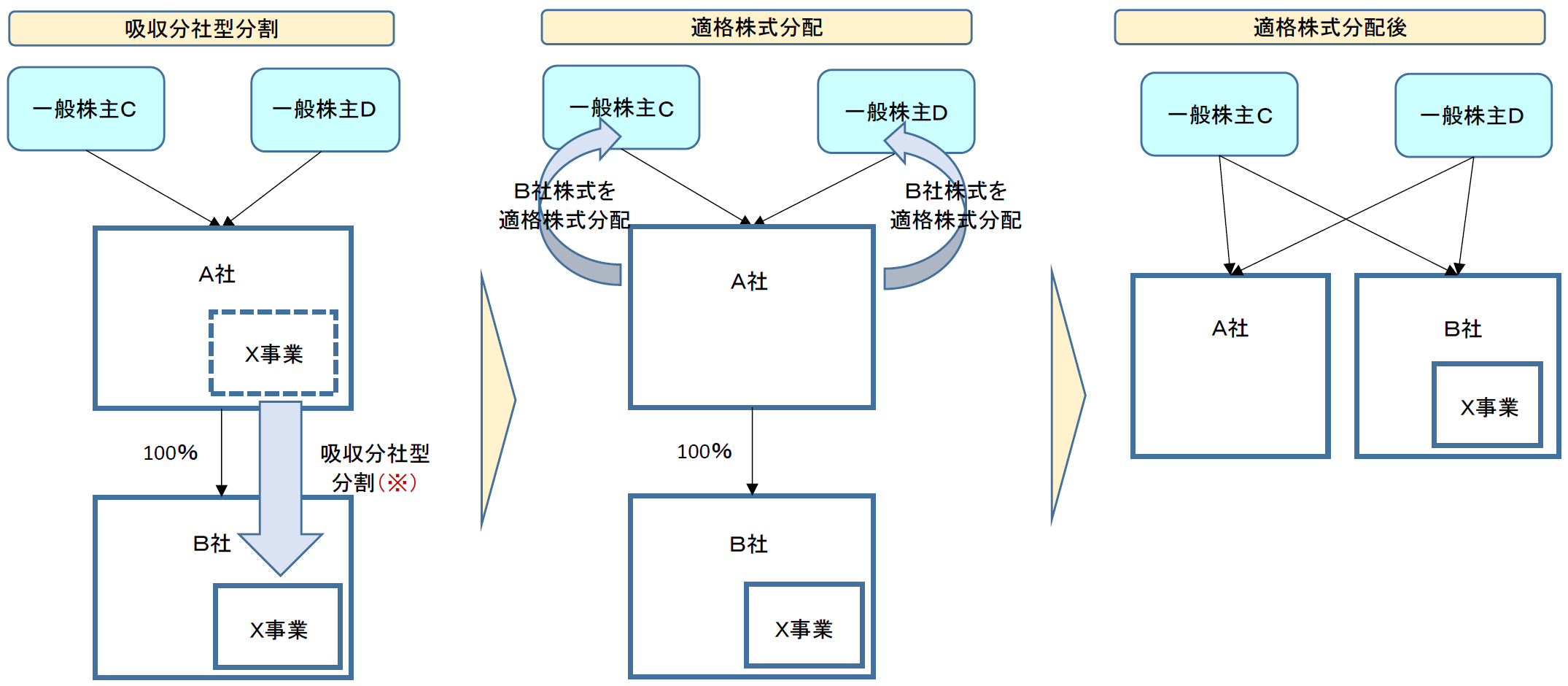

(1) 完全支配関係がある法人間で行われる当初の組織再編成の後に適格株式分配を行うことが見込まれている場合

(2) 当初の組織再編成の後に完全支配関係がある法人間で従業者又は事業を移転することが見込まれている場合

(3) 無対価組織再編成について、適格組織再編成となる類型の見直し

(1) 完全支配関係がある法人間で行われる当初の組織再編成の後に適格株式分配を行うことが見込まれている場合

現行では、単独新設分社型分割及び単独新設現物出資後に適格株式分配を行うことが見込まれている場合、単独新設分社型分割及び単独新設現物出資における適格要件の完全支配関係の継続要件は、その適格株式分配の直前の時までの関係により判定される。

平成30年度税制改正大綱では、単独新設分社型分割及び単独新設現物出資だけでなく、完全支配関係がある法人間で行われる当初の組織再編成の後に適格株式分配を行うことが見込まれている場合、当初の組織再編成における適格要件の完全支配関係の継続要件は、その適格株式分配の直前の時までの関係により判定される。

【吸収分社型分割後に適格株式分配を行った場合】

※画像をクリックすると、別ページで拡大表示されます。

平成30年度税制改正大綱では、適格株式分配の直前まで完全支配関係が求められる。上記、吸収分社型分割は、適格株式分配の直前まで完全支配関係があるため、適格会社分割となる。

(※) 「分社型の会社分割」とは、会社分割をした際に、分割対価としての株式の割当先が分割会社である場合の会社分割をいう。一方、分割対価としての株式の割当先が分割会社の株主である場合を「分割型の会社分割」という。

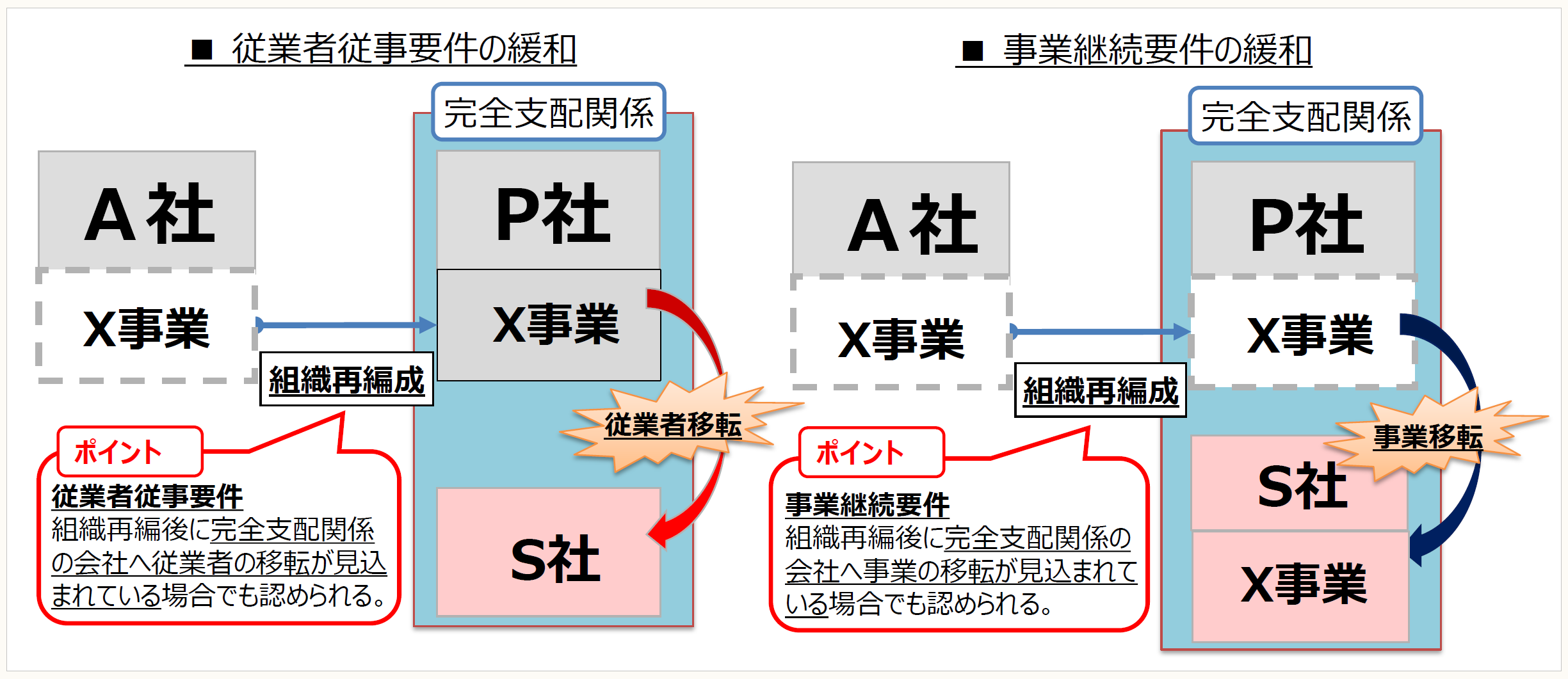

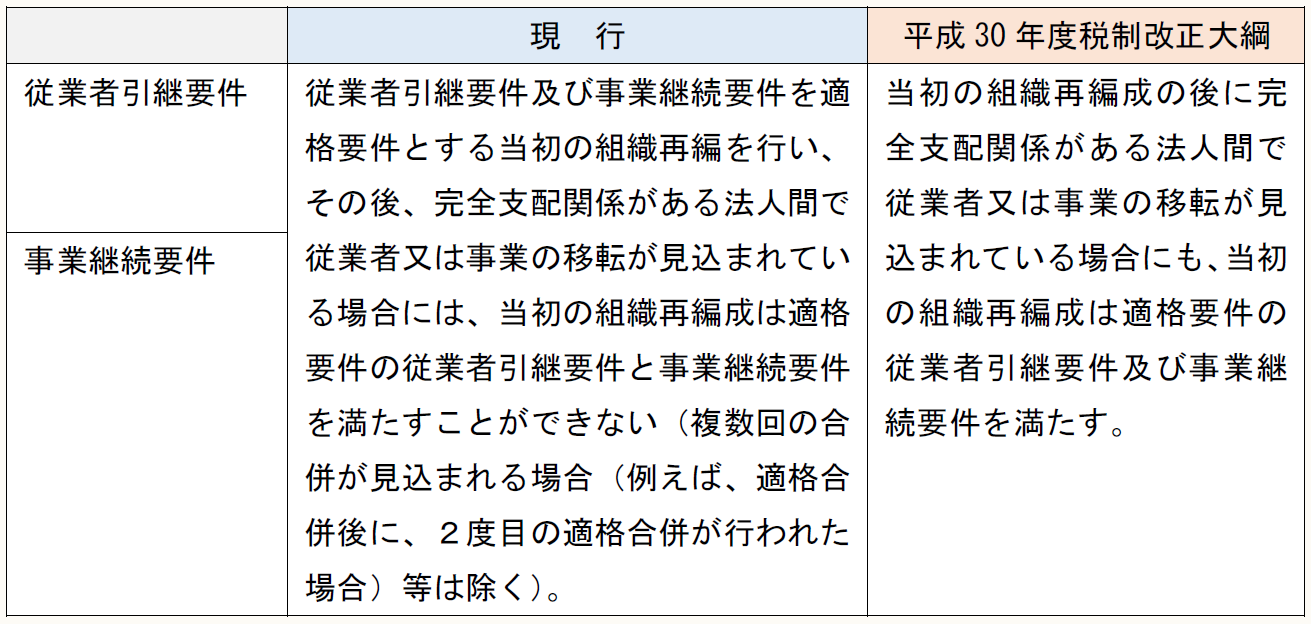

(2) 当初の組織再編成の後に完全支配関係がある法人間で従業者又は事業を移転することが見込まれている場合

現行では、従業者引継要件及び事業継続要件を適格要件とする当初の組織再編を行い、その後、完全支配関係がある法人間で従業者又は事業の移転が見込まれている場合には、当初の組織再編成は適格要件の従業者引継要件と事業継続要件を満たすことはできず、非適格組織再編となる(複数回の合併が見込まれる場合(例えば、適格合併後に、2度目の適格合併が行われる場合)等は除く)。

平成30年度税制改正大綱では、当初の組織再編成の後に完全支配関係がある法人間で従業者又は事業の移転が見込まれている場合にも、当初の組織再編成は適格要件の従業者引継要件及び事業引継要件を満たすとされている。

(出所:経済産業省「平成30年度経済産業関係 税制改正について」p17)

(3) 無対価組織再編成について、適格組織再編成となる類型の見直し

平成30年度税制改正大綱では、無対価組織再編成について、適格組織再編成となる類型の見直しを行うとともに、非適格組織再編成となる場合における処理の方法を明確することとされている。

なお、具体的にどのような改正が行われるかについては、平成30年度税制改正大綱では明らかになっていない。

◆ ◇ 会計上の論点 ◇ ◆

当該改正により、適格組織再編の範囲が変更となる。そのため、適格か非適格かにより一時差異の金額が変わる可能性があるため、税効果に影響がある可能性がある。

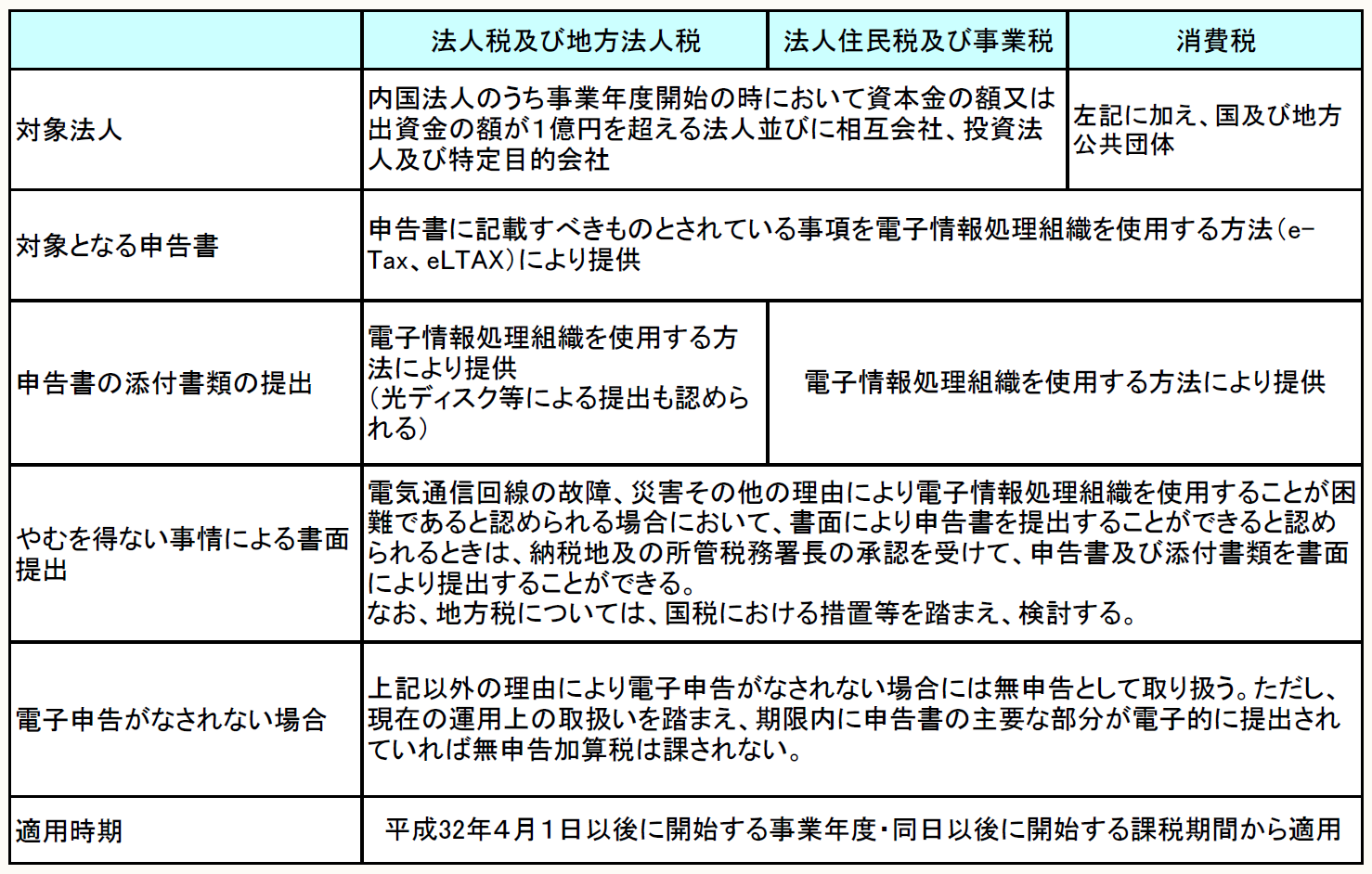

6 電子申告義務化

平成30年度税制改正大綱において、大法人については法人税・地方法人税・法人住民税・法人事業税・消費税の確定申告書・中間申告書・修正申告書(以下、「申告書等」という)の提出において、これらの申告書等に記載すべきものとされる事項を電子情報処理組織を使用する方法(e-Tax、eLTAX)により提供しなければならないとされている。

(1) 対象法人

大法人とは、内国法人のうち事業年度開始の時において資本金の額又は出資金の額が1億円を超える法人並びに相互会社、投資法人及び特定目的会社をいう。消費税の場合は、さらに国及び地方公共団体も加わる。

(2) 対象となる申告書

法人税、地方法人税、消費税、法人住民税、法人事業税の確定申告書、中間申告書及び修正申告書の提出については、これらの申告書に記載すべきものとされている事項を電子情報処理組織を使用する方法(e-Tax、eLTAX)により提供しなければならない。

(3) 申告書の添付書類の提出

添付書類の記載事項について、電子情報処理組織を使用する方法により提供しなければならない。法人税及び地方法人税の添付書類については、光ディスク等による提出も認められる。

(4) やむを得ない事情による書面提出

電気通信回線の故障、災害その他の理由により電子情報処理組織を使用することが困難であると認められ、書面により申告書を提出することができると認められるときは、納税地の所管税務署長の承認を受けて、申告書及び添付書類を書面により提出することができる。なお、地方税については、国税における措置等を踏まえ、検討する。

(5) 電子申告がなされない場合

上記(4)以外の理由により電子申告がなされない場合には無申告として取り扱う。ただし、現在の運用上の取扱いを踏まえ、期限内に申告書の主要な部分が電子的に提出されていれば無申告加算税は課されない。

(6) 適用時期

平成32年4月1日以後に開始する事業年度・同日以後に開始する課税期間から適用される。

(7) その他の留意事項

(※) 適用時期の記載がないものは、平成30年度税制改正大綱で適用時期が明らかになっていない項目である。

① 第三者作成書類

法人税の収用等の制度の適用を受ける場合に確定申告書等に添付することとされている第三者作成書類については、添付することに代えて保存することにより収用等の制度の適用を認める。

② 連結子法人の個別帰属額等の届出

連結親法人が連結子法人の個別帰属額等を電子情報処理組織を使用する方法又は当該個別帰属額等を記録した光ディスク等を提出する方法により連結親法人の納税地の所轄税務署長に提供した場合には、連結子法人が当該個別帰属額等を記載した書類を連結子法人の本店等の所轄税務署長に提出したものとみなされる。つまり、連結子法人による提出が不要ということである。

当該改正は、平成32年4月1日以後に終了する連結事業年度について適用される。

③ 連結子法人による届出等の提出不要

以下の書類について、連結子法人となる法人又は連結子法人による提出は、不要となる。

(ⅰ) 連結納税の承認の申請書を提出した旨の届出書

(ⅱ) 完全支配関係を有することとなった旨を記載した書類

(ⅲ) 連結完全支配関係等を有しなくなった旨を記載した書類

当該改正は、平成31年4月1日以後に生じた事実について適用される。

④ 自書押印制度の廃止

法人税、地方法人税、復興特別法人税、法人事業税及び地方法人特別税の申告書における代表者及び経理責任者等の自署押印制度を廃止する。

⑤ 大法人以外の添付書類の提出

大法人以外の法人の法人税及び地方法人税の確定申告書、中間申告書及び修正申告書の添付書類の提出については、当該添付書類に記載すべきものとされ、又は記載されている事項を記録した光ディスク等を提出する方法により提供することができる(大法人については、上記(3)参照)。

当該改正は、平成32年4月1日から施行する。

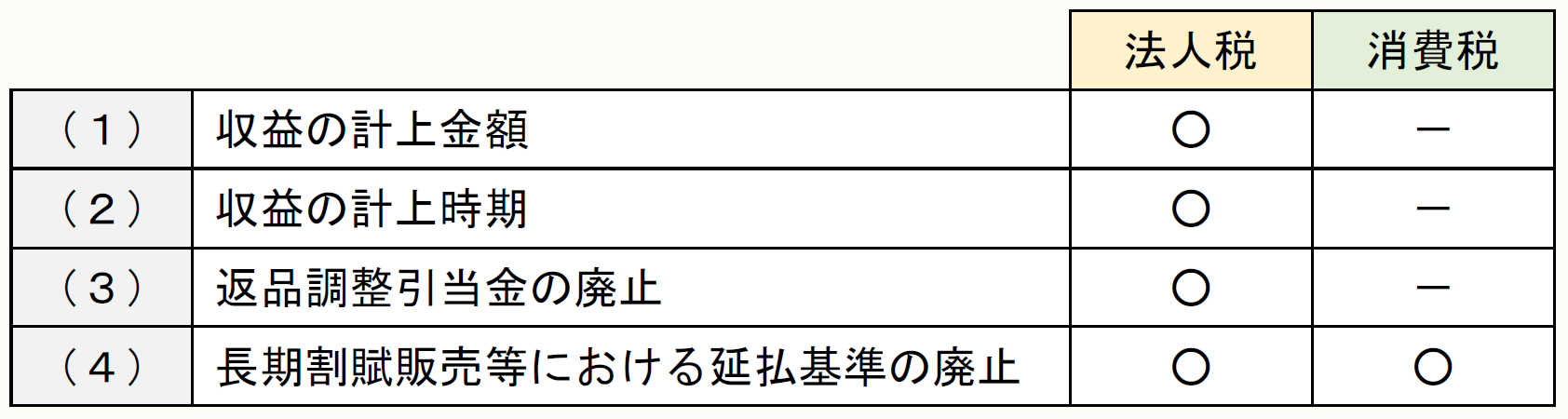

7 収益認識に関する会計基準への対応

平成29年7月にASBJが公表した「収益認識に関する会計基準(案)(以下、「収益基準案」という)」等を受けて、平成30年度税制改正大綱において、法人課税での対応が盛り込まれている。なお、消費税の対応は、ほとんど盛り込まれていない。

(1) 収益の計上金額

資産の販売若しくは譲渡又は役務の提供(以下「資産の販売等」という)に係る収益の額として所得の金額の計算上益金の額に算入する金額は、原則として、その販売若しくは譲渡をした資産の引渡しの時における価額又はその提供をした役務につき通常得るべき対価の額に相当する金額とすることを法令上明確化する。

引渡しの時における価額又は通常得べき対価の額は、貸倒れ又は買戻しの可能性がある場合においても、その可能性がないものとした場合の価額とする。

資産の販売等に係る収益の額を実質的な取引の単位に区分して計上できることとする(※)。また、値引き及び割戻しについて、客観的に見積もられた金額を収益の額から控除することができる(※)。

【収益基準案との関係】

概ね収益基準案を受け入れる内容となっている。しかし、収益基準案で記載されている変動対価に係る「貸倒れ」と返品権付販売に係る「買戻し」については、受け入れていない。そのため、収益基準案がそのまま確定した場合、会計と税務で差異が生じる。その場合、税効果に影響する。

(※) なお、法人税法改正案では、盛り込まれていない。

(2) 収益の計上時期

① 原則

資産の販売等に係る収益の額は、原則として目的物の引渡し又は役務の提供の日の属する事業年度の所得の金額の計算上益金の額に算入することを法令上明確化する。

② 容認

資産の販売等に係る収益の額につき一般に公正妥当と認められる会計処理の基準に従って上記①の日に近接する日の属する事業年度の収益の額として経理した場合には、上記①にかかわらず、当該資産の販売等に係る収益の額は、原則として当該事業年度の所得の金額の計算上益金の額に算入することを法令上明確化する。

【収益基準案との関係】

収益基準案を受け入れる内容となっている。

収益基準案に基づき国内の販売において、商品の支配の移転が検収日であると判断した場合、会計上、検収日で収益を計上する。当然に税務上も上記①のとおり、検収日で収益を計上する。一方、出荷時から支配が移転されるまでの期間が「通常の期間」であるため、会計上、出荷基準で収益を計上した場合、税務上もそれを認めるというのが②である。

(3) 返品調整引当金の廃止

返品調整引当金制度は、廃止する。

なお、平成30年4月1日において返品調整引当金制度の対象事業を営む法人について、平成33年3月31日までに開始する各事業年度については現行どおりの損金算入限度額による引当てが認められる。そして、平成33年4月1日から平成42年3月31日までの間に開始する各事業年度については現行法による損金算入限度額に対して1年ごとに10分の1ずつ縮小した額の引当てを認める等の経過措置がとられる。

【収益基準案との関係】

収益基準案を受け入れる内容となっている。

しかし、税務上は経過措置が認められていて、会計上は返品部分について収益を計上しない。この処理により、税務上と会計上で差が生じる場合、税効果に影響する。

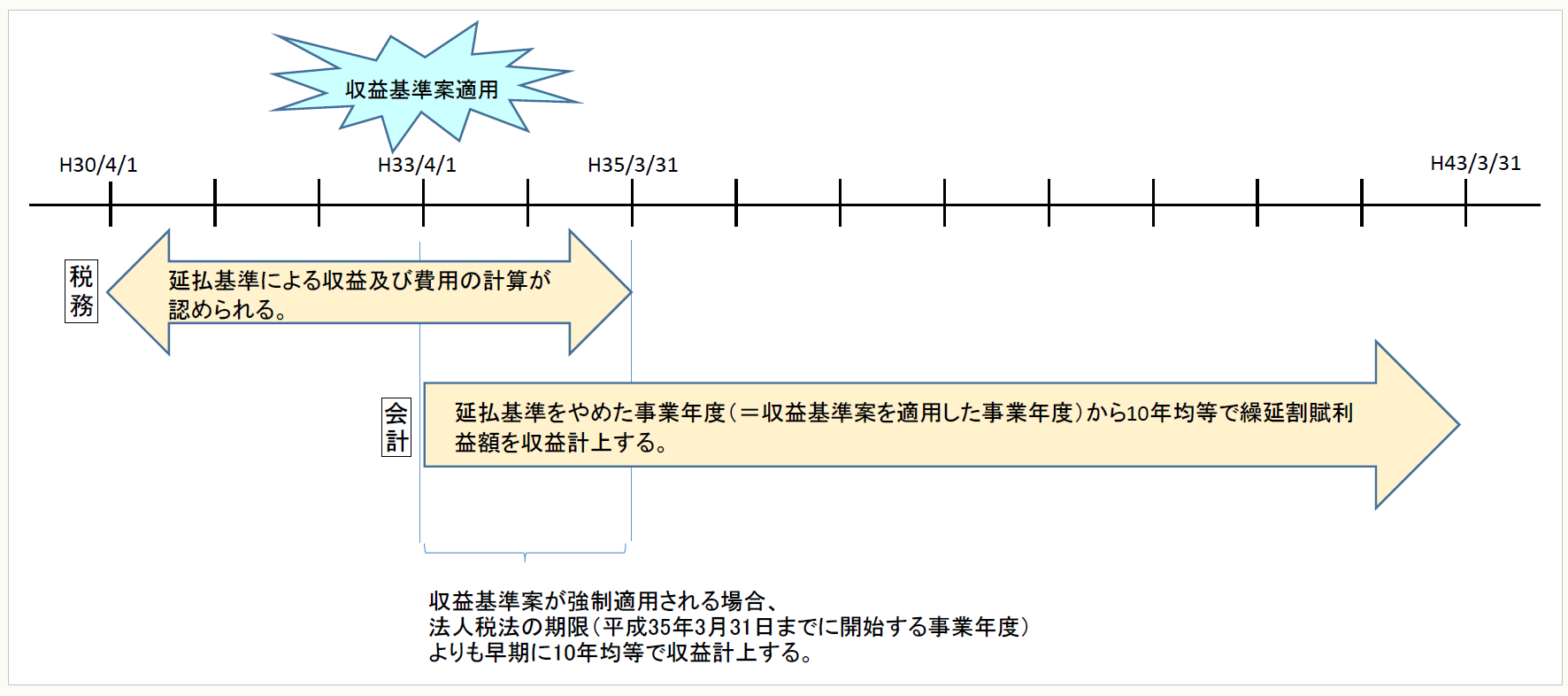

(4) 長期割賦販売等における延払基準の廃止

長期割賦販売等に該当する資産の販売等について延払基準により収益の額及び費用の額を計算する選択制度は、廃止する。

なお、平成30年4月1日前に長期割賦販売等に該当する資産の販売等を行った法人について、平成35年3月31日までに開始する各事業年度について現行の延払基準により収益の額及び費用の額を計算することができる。そして、平成30年4月1日以後に終了する事業年度において延払基準の適用をやめた場合の繰延割賦利益額を10年均等で収益計上する等の経過措置がとられる。

(注1) 消費税法においても長期割賦販売等の延払基準による計算は廃止となる。

(注2) ファイナンス・リース取引については、改正はない。

【収益基準案との関係】

収益基準案を受け入れる内容となっている。

収益基準案適用時に繰延割賦利益額を会計上、どのように処理するか検討する必要がある。重要性が乏しいため法人税法上と同様に処理するのであれば、税効果に影響はない。しかし、会計上、遡及的に修正したり、適用初年度に一括で収益認識した場合、会計と税務上で処理が異なることとなり、この場合、税効果に影響する。