2022年3月期決算における会計処理の留意事項

【第1回】

史彩監査法人

公認会計士 西田 友洋

◆ ◆ ◆ はじめに ◆ ◆ ◆

3月の決算の時期が近づいてきました。当期も決算にあたり、確認しなければいけない事項が多くあります。そこで、4回にわたり2022年3月期決算における会計処理の留意事項を解説します。

なお、本解説では、3月31日を決算日とする会社を前提に解説しています。

-全体構成-

【第1回】(本稿)

Ⅰ 税制改正等

Ⅱ 連結納税制度からグループ通算制度への移行に係る税効果会計の適用に関する取扱い

Ⅲ グループ通算制度を適用する場合の会計処理及び開示に関する取扱い

【第2回】 3/17公開

Ⅳ 収益認識に関する会計基準等

Ⅴ 時価の算定に関する会計基準等

【第3回】 3/24公開

Ⅵ LIBORを参照する金融商品に関するヘッジ会計の取扱い

Ⅶ 取締役の報酬等として株式を無償交付する取引に関する取扱い

Ⅷ その他の記載内容に関連する監査人の責任

【第4回】 3/31公開

Ⅸ 会社法施行規則等の改正

Ⅹ 金融庁の令和3年度有価証券報告書レビューを踏まえた留意事項

Ⅺ 開示の好事例

Ⅰ 税制改正等

1 2022年3月期における税率

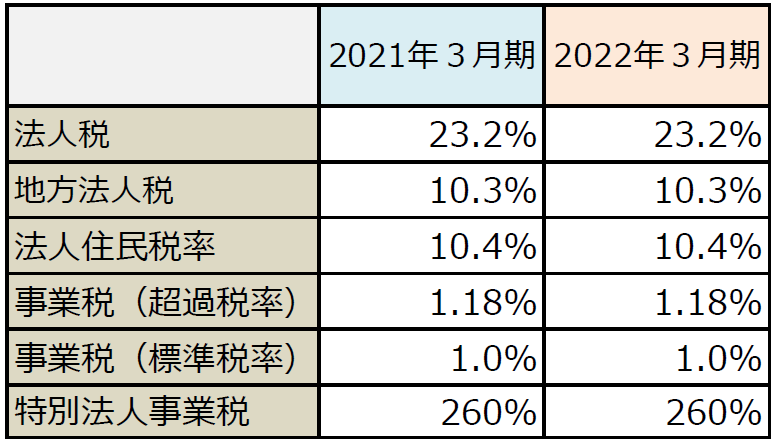

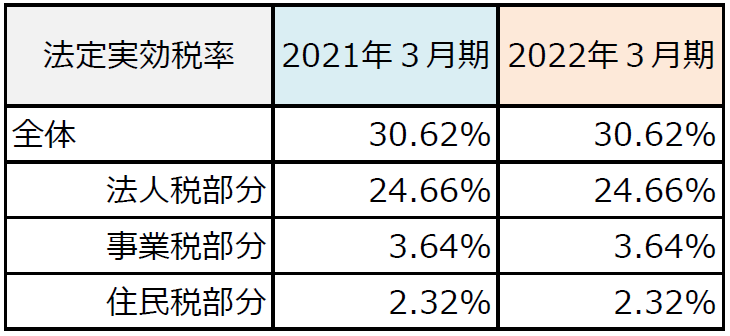

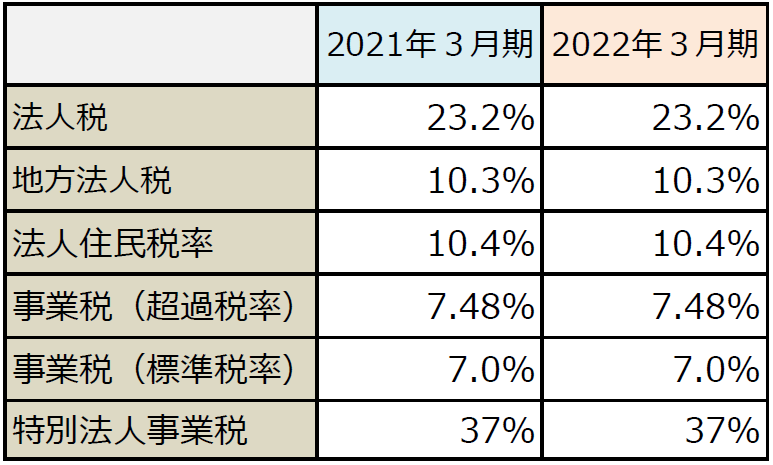

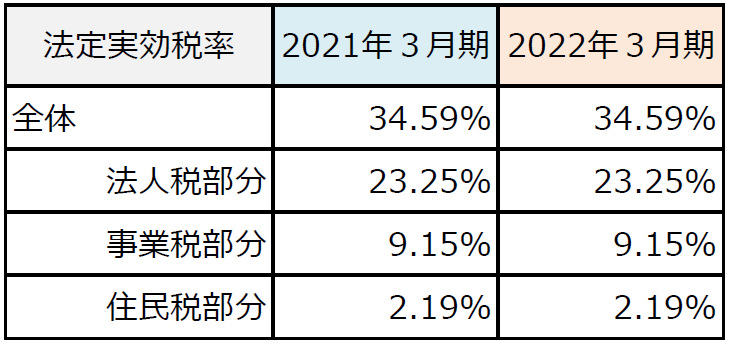

2022年3月期に適用される税率は、2021年3月期と変更はない。また、令和4年度税制改正大綱においても、変更は予定されていない。そのため、法定実効税率は、前期と同様である。

なお、各地方公共団体で超過税率が改正された場合、法定実効税率が変わる可能性があるため、超過税率については、地方自治体のホームページ等で確認する必要がある。

【設例①】 東京都で外形標準課税適用法人の場合

【設例②】 東京都で外形標準課税「不」適用法人の場合

2 欠損金の繰戻し還付

青色欠損金の繰戻し還付制度とは、欠損金額を前1年以内に開始した事業年度に繰り戻して、法人税の還付を請求できる制度(前期に支払った法人税額を還付してもらう制度)である。還付を請求するか、欠損金を繰り越すかは、各法人の任意選択である。

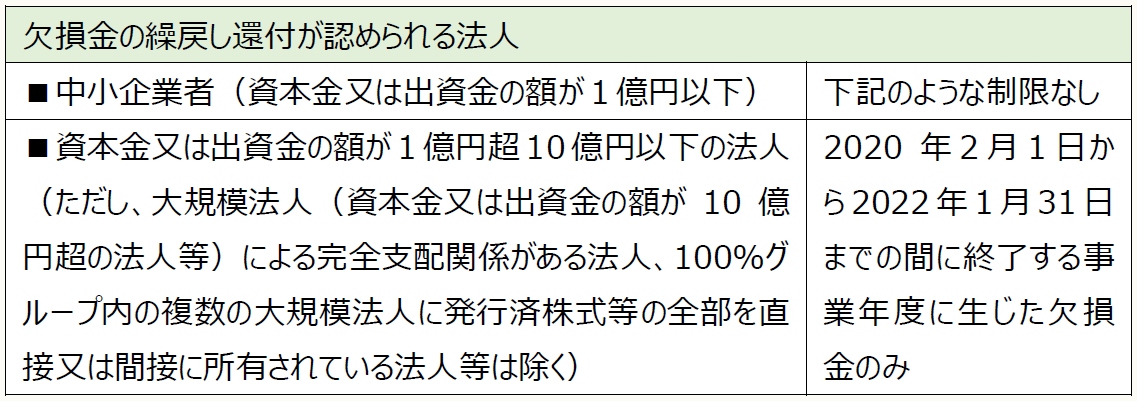

従来は、資本金又は出資金の額が1億円以下の中小企業者だけに認められていた。現在は、2020年4月の緊急経済対策により、「2020年2月1日から2022年1月31日までの間に終了する事業年度に生じた欠損金」については、資本金又は出資金の額が1億円超10億円以下の法人についても認められている。

ただし、大規模法人(資本金又は出資金の額が10億円超の法人等)による完全支配関係がある法人、100%グループ内の複数の大規模法人に発行済株式等の全部を直接又は間接に所有されている法人は除かれる。資本金が10億円以下、10億円超の判定については各事業年度終了の時点で行う。

会計処理への影響

欠損金の繰戻し還付は、国税のみの制度のため、欠損金の繰戻し還付を請求した場合、法人税と地方法人税については、還付が行われるが、法人事業税や法人住民税の地方税は欠損金の繰戻し還付の制度がないため、還付は行われない。

そのため、欠損金の繰戻し還付の適用を受けた場合、法人税部分の欠損金の残高は減少するが、法人住民税及び法人事業税部分の欠損金は、使用していないため、残高は減少しない。

〔法人税部分の欠損金〕

使用した(減少した)欠損金については、当然に繰延税金資産を計上できない。

〔法人住民税及び法人事業税部分の欠損金〕

欠損金を使用していないため、繰延税金資産の回収可能性を検討した上で、繰延税金資産を計上する。

法人住民税部分と法人事業税部分で法定実効税率を分ける必要がある。

【法定実効税率(東京都で外形標準課税適用の場合)】

法人住民税部分:10.02%(※1)

法人事業税部分:3.64%(※2)

(※1) 法人住民税率/(1+ 事業税率(超過税率)+ 事業税率(標準税率)× 特別法人事業税率)

(※2) (事業税率(超過税率)+ 事業税率(標準税率)× 特別法人事業税率)/(1 + 事業税率(超過税率)+ 事業税率(標準税率)× 特別法人事業税率)

* * *

3 繰越欠損金の控除上限の特例

令和3年度税制改正において、一定の要件を満たした場合、繰越欠損金の控除上限を引き上げる特例が創設された。

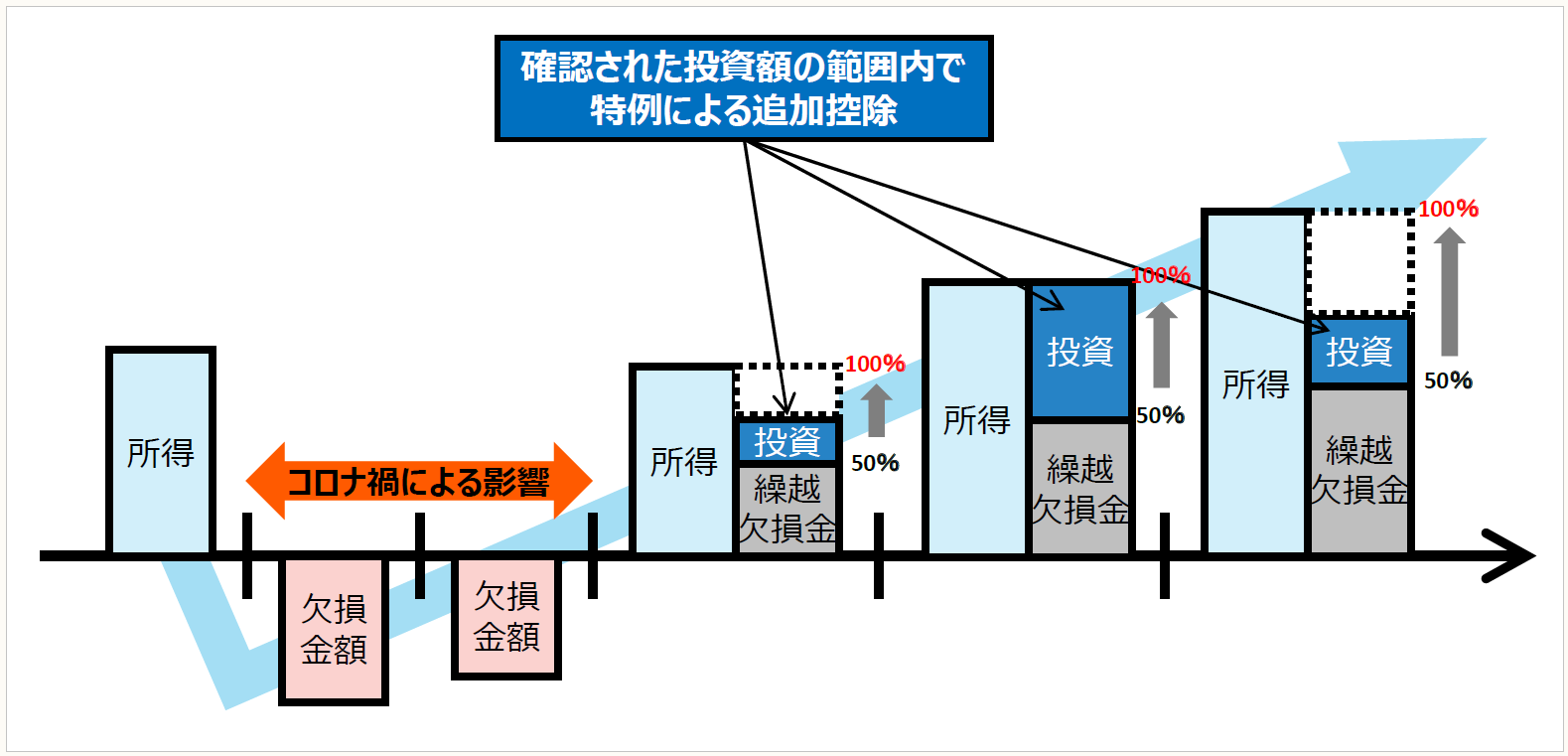

【投資額と控除上限のイメージ】

(出所:経済産業省「「繰越欠損金の控除上限」の特例ガイドライン」P.2)

〔対象法人〕

➤ 青色申告書を提出する法人

➤ 改正産業競争力強化法の施行日(2021年8月2日)から1年を経過する日までの間に、事業適応計画の認定を受けた法人

➤ 新型コロナウイルス感染症の影響により、特定の事業年度において青色欠損金額又は連結欠損金額が生じていること

➤ 中小法人等(※1)でないこと(中小法人等は100%控除されるため、本税制の対象外)

(※1) 中小法人等とは、普通法人(投資法人、特定目的会社及び受託法人を除く)のうち、資本金の額若しくは出資金の額が1億円以下であるもの(100%子法人等(※2)を除く)等をいう。

(※2) 資本金の額若しくは出資金の額が5億円以上の法人等(大法人)による完全支配関係(一の者が法人の発行済株式等の全部を直接又は間接に保有する関係をいう)がある普通法人、完全支配関係がある複数の大法人に発行済株式等の全部を保有されている普通法人。

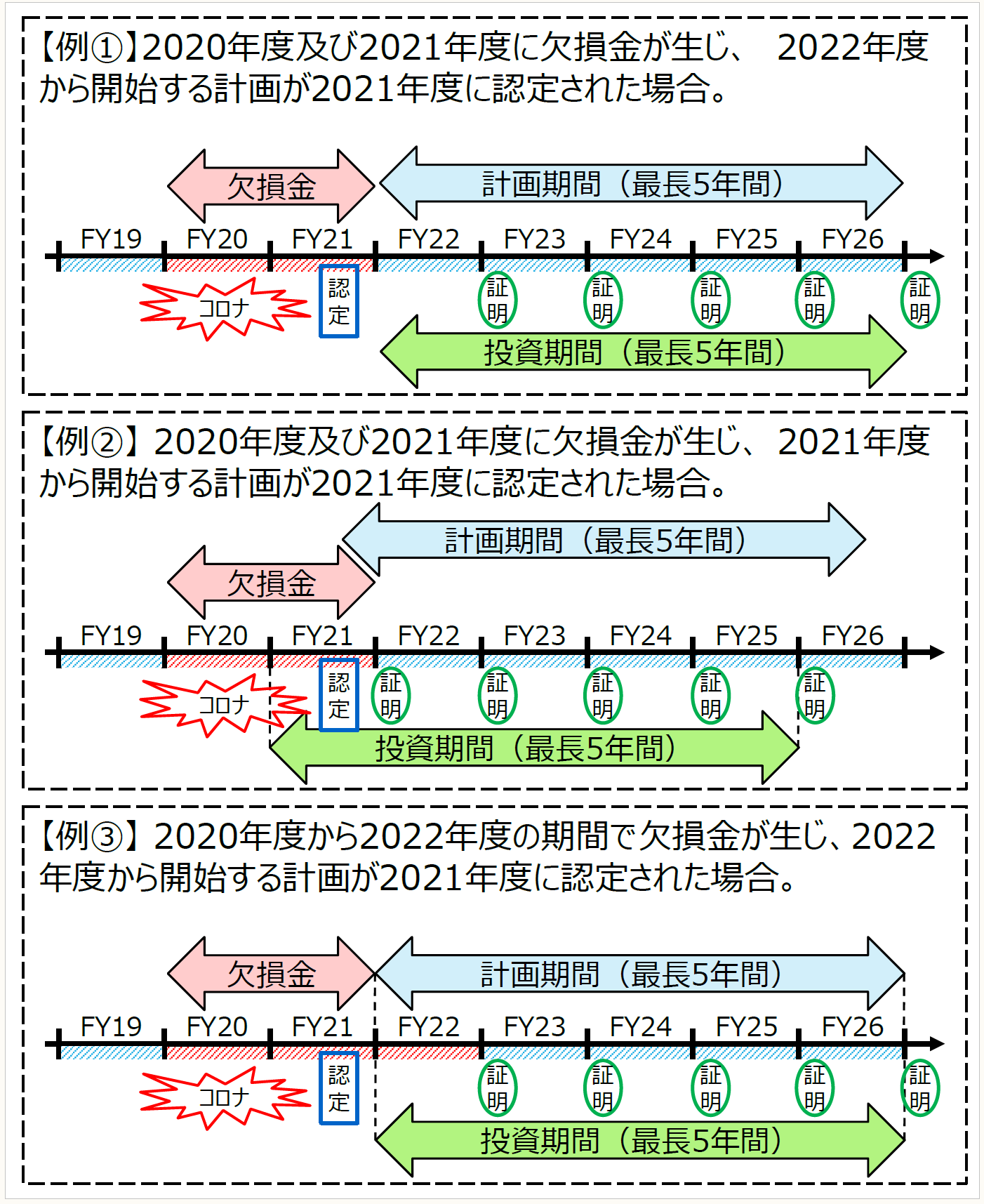

〔適用対象となる事業年度〕

以下の全てを満たす事業年度(最大5年間)

➤ 事業適応計画の実施時期内の日を含む事業年度

➤ 特例事業年度(※3)の初年度以降、黒字化してから5年以内の事業年度

➤ 2026年4月1日「以前」に開始する事業年度

(※3) 特例事業年度とは、原則、2020年4月1日から2021年4月1日までの期間内の日を含む事業年度のうち、新型コロナウイルス感染症の影響により欠損金額が生じた又は生じる予定の1又は2事業年度。この欠損金が本制度の欠損金の対象となる。

〔欠損金額の控除〕

適用対象となる事業年度において所得金額が生じた場合に、通常の控除限度額(所得金額 × 50%)に加えて、超過控除対象額を加算した金額を控除限度額(最大で所得金額 × 100%)とすることができる。

(出所:経済産業省「「繰越欠損金の控除上限」の特例ガイドライン」P.7)

会計処理への影響

上記制度を利用した場合、繰越欠損金の解消時期が変わるため、繰延税金資産の回収可能性に影響する可能性がある。

* * *

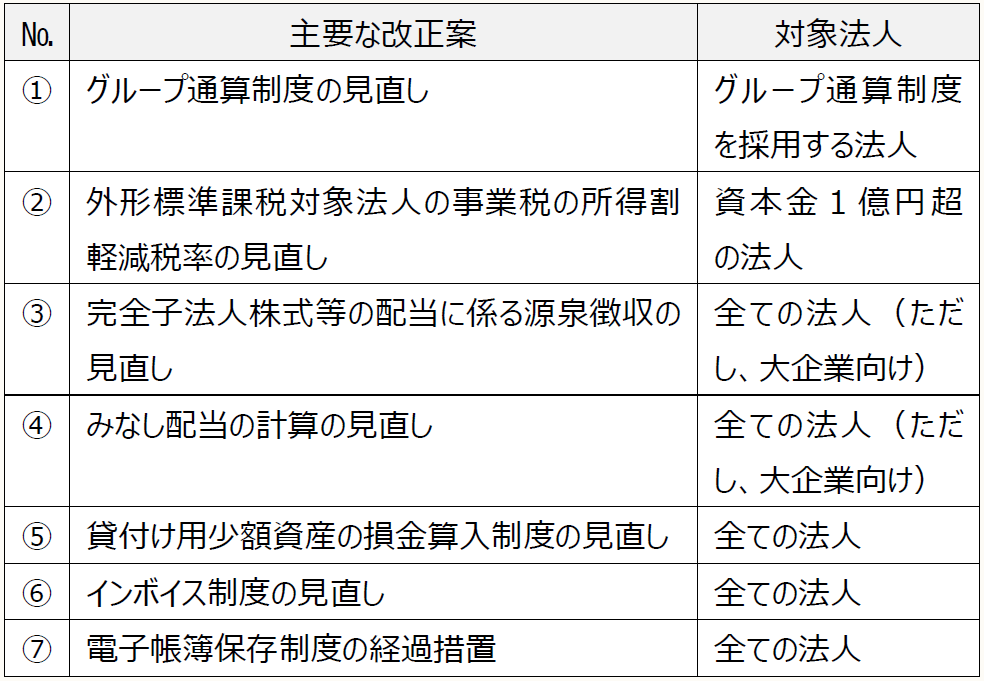

4 令和4年度税制改正大綱

令和4年度税制改正大綱(以下、「税制改正大綱」という)のうち、主要な改正案として、以下が挙げられる。

① グループ通算制度の見直し

税制改正大綱において、グループ通算制度について、以下の見直しが予定されている。適用時期は、税制改正大綱上、明記されていない。

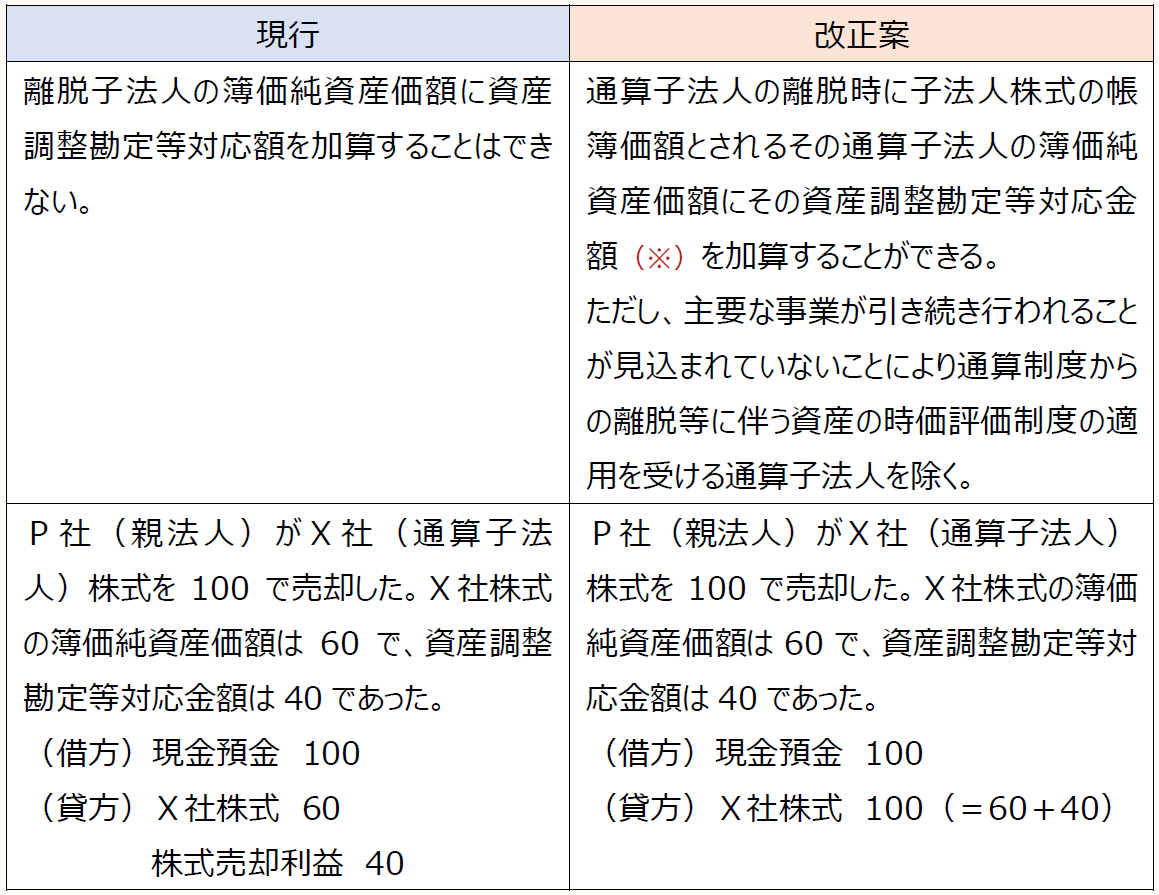

(ⅰ) 投資簿価修正制度の見直し

(ⅱ) 離脱時の時価評価制度の見直し

(ⅲ) 通算税効果額の範囲の見直し

(ⅳ) 支配関係5年継続要件の見直し

(ⅴ) 認定事業適応法人の欠損金の損金算入の特例

(ⅰ) 投資簿価修正制度の見直し

グループ通算制度からの離脱時において、のれん相当額が損金(譲渡原価)に含まれるように改正が予定されている。

(※) 資産調整勘定等対応金額とは、通算子法人の通算開始・加入前に通算グループ内の法人が時価取得した子法人株式の取得価額のうち、その取得価額を合併対価としてその取得時にその通算子法人を被合併法人とする非適格合併を行うものとした場合に資産調整勘定又は負債調整勘定として計算される金額に相当する金額をいう。

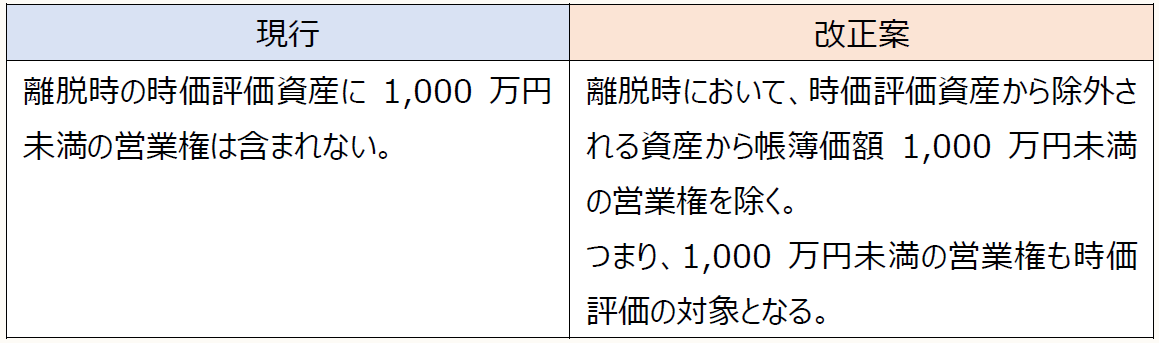

(ⅱ) 離脱時の時価評価制度の見直し

グループ通算制度からの離脱時の時価評価制度について、以下のとおり、改正が予定されている。

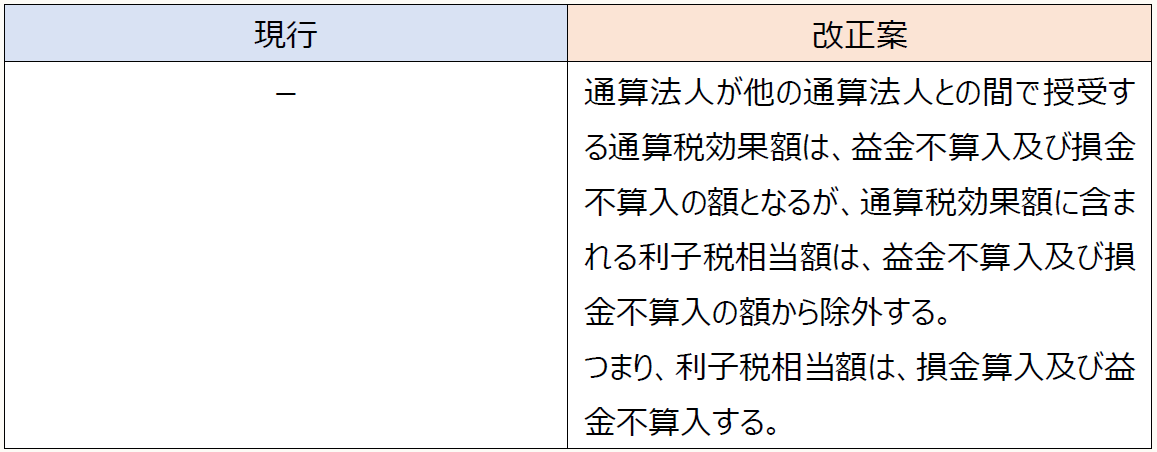

(ⅲ) 通算税効果額の範囲の見直し

通算税効果額の範囲について、以下のとおり、改正が予定されている。

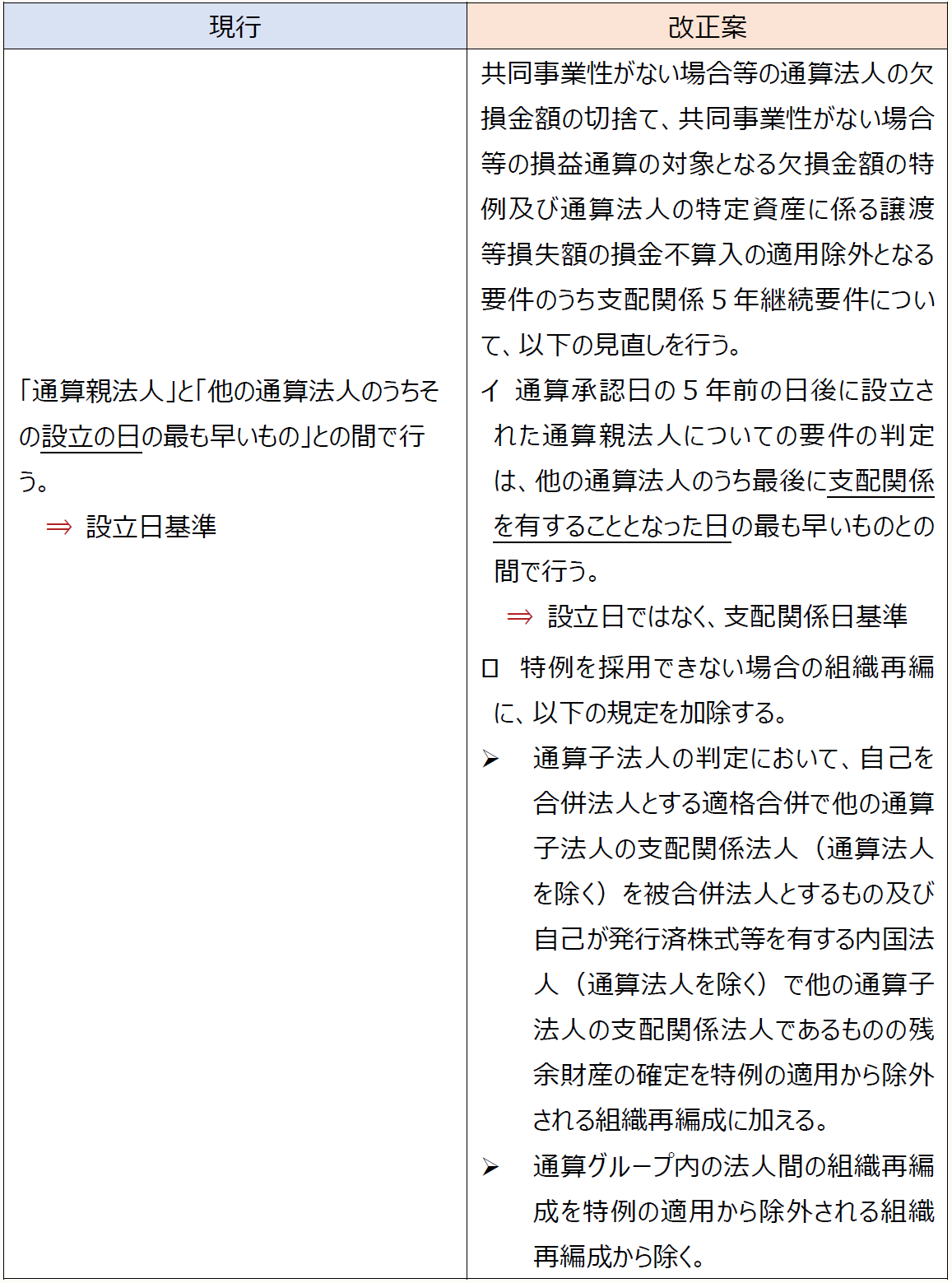

(ⅳ) 支配関係5年継続要件の見直し

現行上、開始・加入時の欠損金等の制限を検討する際の「支配関係5年継続要件を満たす場合」とは、以下のいずれかに該当する場合をいう。このうち、(b)について、改正が予定されている。

(a) 通算親法人と他の通算法人との間に5年前の日から継続して支配関係がある場合

(b) 通算親法人が5年前の日後に設立された法人である場合で、「通算親法人」と「他の通算法人のうちその設立の日の最も早いもの」との間に「通算親法人の設立の日」又は「他の通算法人の設立の日のうち最も早い日」のいずれか遅い日から継続して支配関係がある場合(ただし、一定の組織再編が行われた場合、当該規定(特例)は使えない)

(ⅴ) 認定事業適応法人の欠損金の損金算入の特例

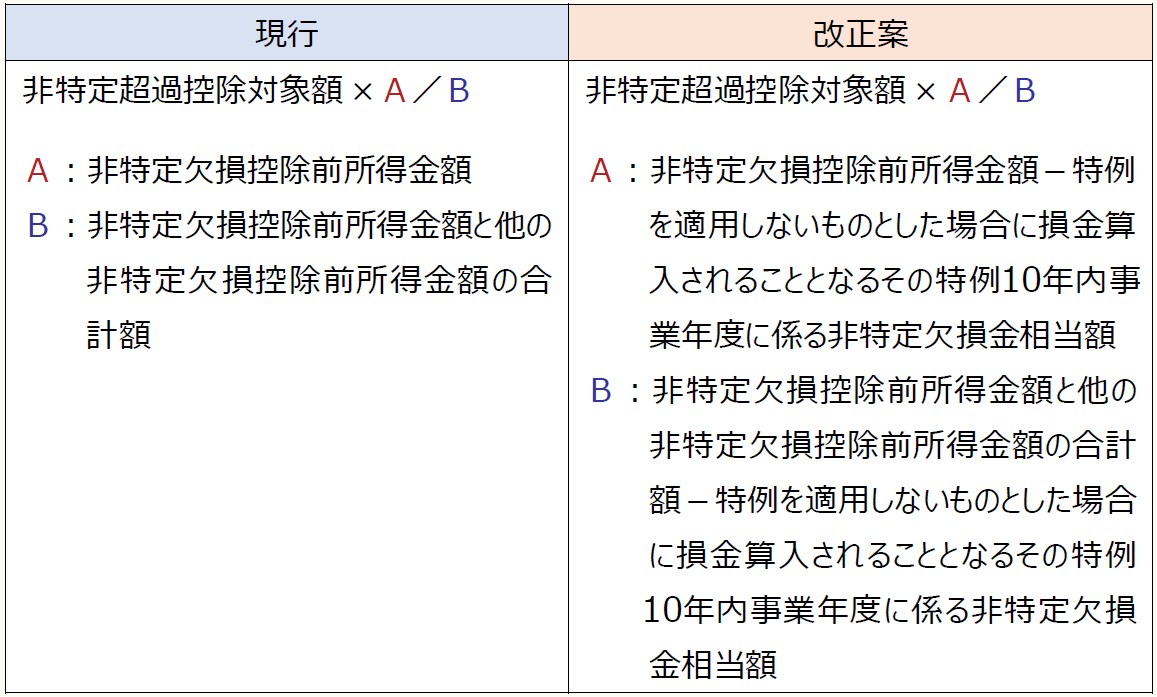

事業競争力強化法の認定事業適応法人の欠損金の損金算入の特例を受ける場合の非特定超過控除対象額の配賦方法について、以下の改正が予定されている。

会計処理への影響

税効果会計に影響する可能性がある。

* * *

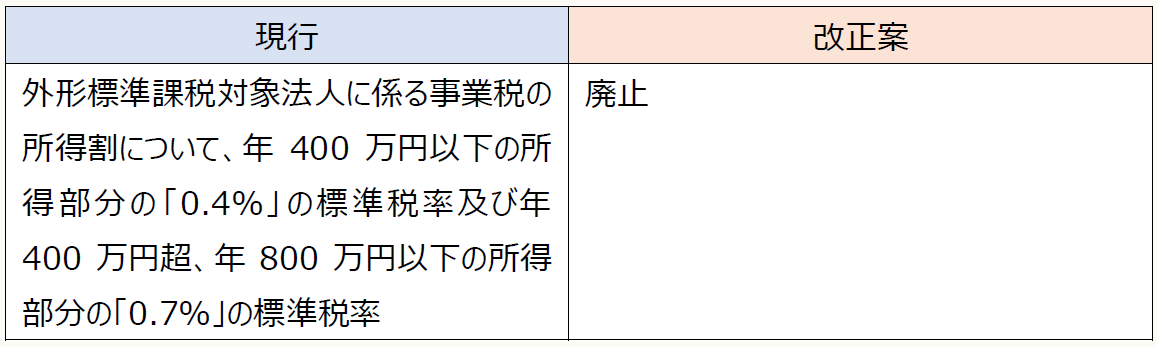

② 外形標準課税対象法人の事業税の所得割軽減税率の見直し

外形標準課税対象法人の事業税の所得割軽減税率について、以下のとおり、改正が予定されている。適用時期は、2022年4月1日以後に開始する事業年度からである。

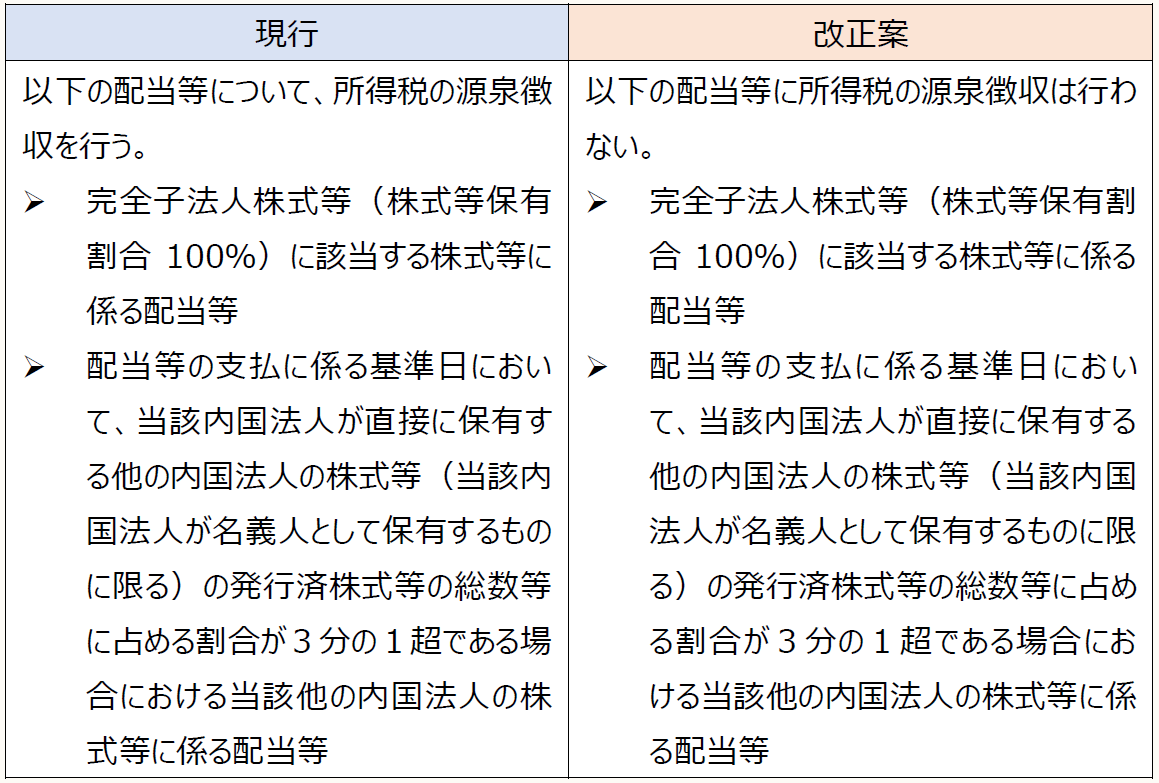

③ 完全子法人株式等の配当に係る源泉徴収の見直し

完全子法人株式等の配当に係る源泉徴収について、以下のとおり、改正が予定されている。適用時期は、2023年10月11日以後に支払を受けるべき配当等からである。

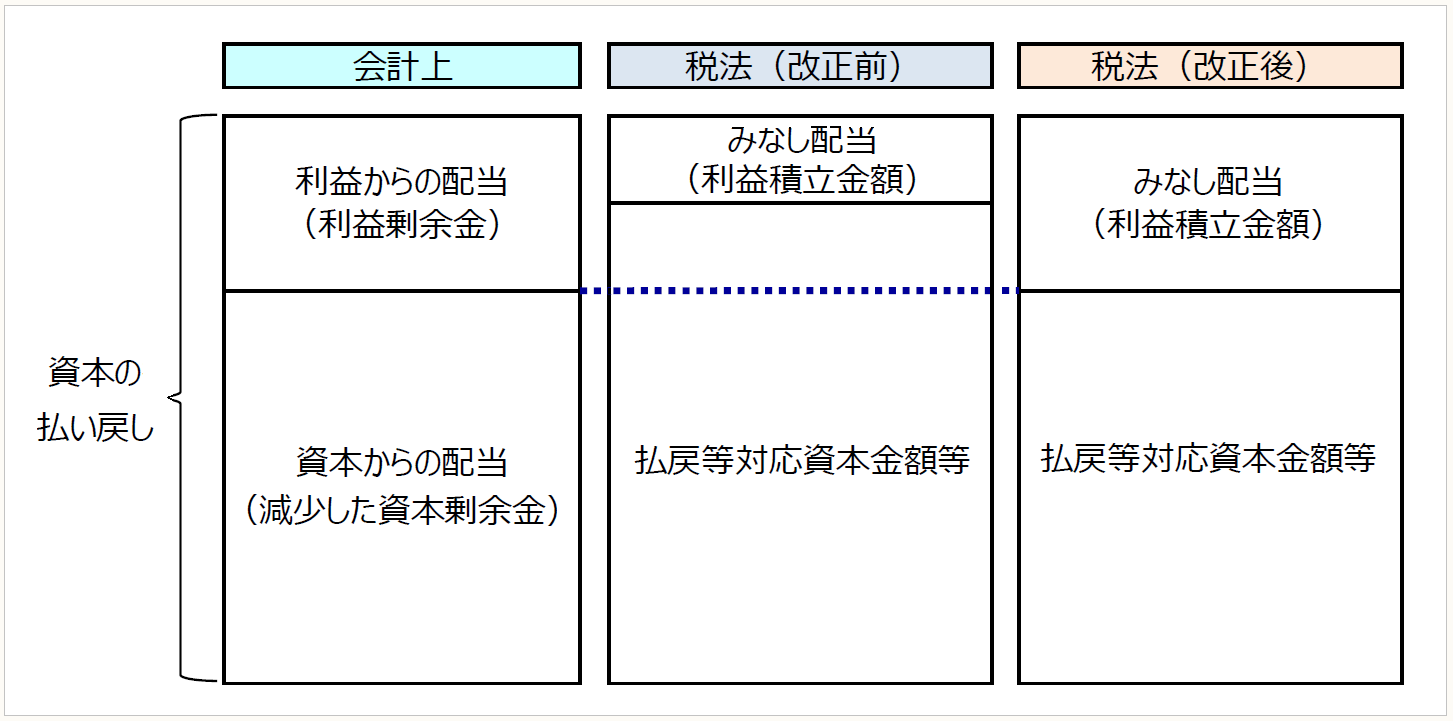

④ みなし配当の計算の見直し

みなし配当の計算について、以下の改正が予定されている。過去に遡って適用されるため、法定申告期限から5年以内であれば、更正の請求を行うことができる。

➤ 資本の払戻しに係るみなし配当の額の計算の基礎となる払戻等対応資本金額等及び資本金等の額の計算の基礎となる減資資本金額は、その資本の払戻しにより減少した資本剰余金の額を限度とする。

➤ 種類株式を発行する法人が資本の払戻しを行った場合におけるみなし配当の額の計算の基礎となる払戻等対応資本金額等及び資本金等の額の計算の基礎となる減資資本金額は、その資本の払戻しに係る各種類資本金額を基礎として計算する。

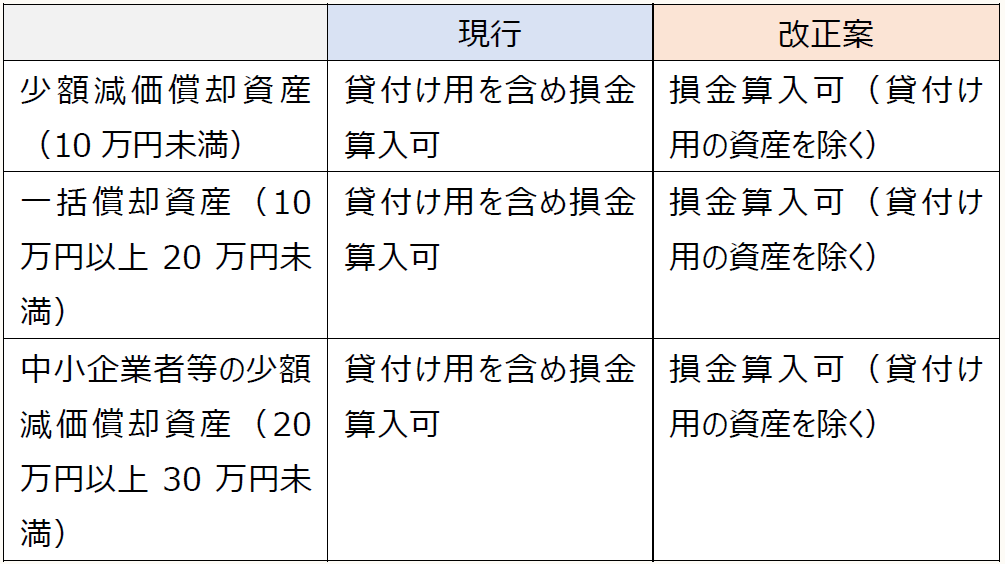

⑤ 貸付け用少額資産の損金算入制度の見直し

少額資産の損金算入制度について、「貸付け用の資産(主要な事業(リース業等)として行われるものを除く)」を除くように改正が予定されている。少額資産の損金算入制度を利用できない場合は、通常の減価償却計算を行う。税制改正大綱では、適用時期は明記されていない。

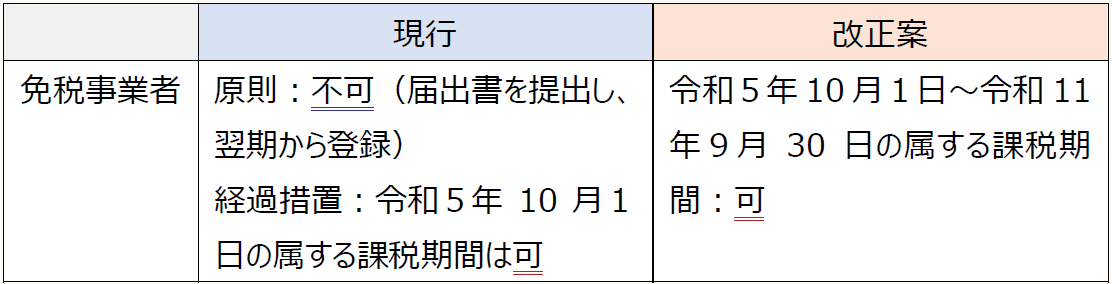

⑥ インボイス制度の見直し

2023年10月1日以後、免税事業者が適格請求書発行事業者の登録を柔軟に行えるように、期の途中でも登録手続が行えるように改正が予定されている。

【期の途中での登録】

⑦ 電子帳簿保存制度の経過措置

令和3年度税制改正について、申告所得税・法人税に係る保存義務者は、2022年1月1日以後に行われた電子取引(請求書・領収書等の授受を電子データで行う取引)の取引情報(請求書・領収書等)を、電子データのまま保存しなければならないとされた。

しかし、対応に間に合わない事業者が多いため、2022年1月1日から2023年12月31日までの間に行われた電子取引は、保存要件にしたがって保存できなかったことについてやむを得ない事情がある場合には、引き続きその出力書面(紙)による保存が可能である。