2024年3月期決算における会計処理の留意事項

【第1回】

史彩監査法人 パートナー

公認会計士 西田 友洋

◆ ◆ ◆ はじめに ◆ ◆ ◆

3月の決算の時期が近づいてきました。当期も決算にあたり、確認及び検討しなければいけない事項が多くあります。そこで本連載では、4回にわたり2024年3月期決算における会計処理の留意事項を解説します。

なお、本解説では、3月31日を決算日とする会社を前提に解説しています。

-全体構成-

【第1回】(本稿)

Ⅰ 法人税、住民税及び事業税等に関する会計基準

Ⅱ 資金決済法における特定の電子決済の手段の会計処理及び開示に関する当面の取扱い

Ⅲ 電子記録移転有価証券表示権利等の発行及び保有の会計処理及び開示に関する取扱い

【第2回】 3/14公開

Ⅳ グローバル・ミニマム課税制度に係る法人税等の会計処理及び開示に関する取扱い(案)

Ⅴ グローバル・ミニマム課税制度に係る税効果会計の適用に関する当面の取扱い(案)

Ⅵ 自己株式及び準備金の額の減少等に関する会計基準の適用指針(案)

【第3回】 3/21公開

Ⅶ 企業内容等の開示に関する内閣府令の改正

Ⅷ インボイス制度

Ⅸ 分配可能額

Ⅹ サステナビリティ開示

【第4回】 3/28公開

XI 税制改正

XII 四半期報告制度の改正

XIII 金融庁の令和5年度有価証券報告書レビューを踏まえた留意事項

2022年10月28日に、ASBJより以下の会計基準の改正が公表された。

- 企業会計基準第27号「法人税、住民税及び事業税等に関する会計基準」(以下、「法人税等基準」という)

- 企業会計基準第25号「包括利益の表示に関する会計基準」(以下、「包括利益基準」という)

- 企業会計基準適用指針第28号「税効果会計に係る会計基準の適用指針」(以下、「税効果適用指針」という)

また、2022年10月28日、日本公認会計士協会より以下の改正が公表された。

- 会計制度委員会報告第4号「外貨建取引等の会計処理に関する実務指針」

- 会計制度委員会報告第7号「連結財務諸表における資本連結手続に関する実務指針」

- 会計制度委員会報告第9号「持分法会計に関する実務指針」

- 会計制度委員会報告第14号「金融商品会計に関する実務指針」(以下、「金融商品実務指針」という)

- 金融商品会計に関するQ&A

本改正では、その他の包括利益に対して課税される場合の法人税等の計上区分、グループ法人税制が適用される場合の子会社株式等の売却に係る税効果の取扱いについて、改正が行われている。

1 その他の包括利益に対して課税される場合の法人税等の計上区分

(1) 改正理由

その他の包括利益に計上された取引又は事象(以下、「取引等」という)が課税所得計算上、益金又は損金に算入され、法人税、住民税及び事業税等が課される場合がある。

従来、取引等は、その他の包括利益に計上される一方で、これに対して課される法人税、住民税及び事業税等は損益に計上され、税引前当期純利益と税金費用の対応関係が図られていなかった場合があった。

そのため、その他の包括利益に対して課される法人税、住民税及び事業税等のほか、株主資本に対して課される法人税、住民税及び事業税等も含めて、所得に対する法人税、住民税及び事業税等の計上区分についての見直しが行われた(改正企業会計基準第 27 号「法人税、住民税及び事業税等に関する会計基準」等の公表)。

(2) 影響があるケース

影響があるケースとして、以下の例示が挙げられている(「改正企業会計基準第 27 号「法人税、住民税及び事業税等に関する会計基準」等の公表」の「公表にあたって」3頁、11頁)。

- グループ通算制度(従来の連結納税制度を含む)の開始時又は加入時に、会計上、評価・換算差額等又はその他の包括利益累計額が計上されている資産又は負債に対して、税務上、時価評価が行われ、課税所得計算に含まれる場合

- 退職給付について確定給付制度を採用しており、連結財務諸表上、未認識数理計算上の差異等をその他の包括利益累計額として計上している場合において、確定給付企業年金に係る規約に基づいて支出した掛金等の額が、税務上、支出の時点で損金の額に算入される場合

- 非適格組織再編において、会計上、評価・換算差額等又はその他の包括利益累計額が計上されている資産又は負債に対して、税務上、時価評価が行われ、課税所得計算に含まれる場合

- 投資をしている在外子会社の持分に対してヘッジ会計を適用している場合などにおいて、税務上は当該ヘッジ会計が認められず、課税される場合

なお、株主資本に対して課税される場合については、従来から税効果適用指針等において取扱いが示されているため、以下の場合を除き、影響はない(「改正企業会計基準第 27 号「法人税、住民税及び事業税等に関する会計基準」等の公表」の「公表にあたって」3頁)。

- 子会社に対する投資の追加取得や子会社の時価発行増資等に伴い生じた親会社の持分変動による差額に係る連結財務諸表固有の一時差異について、資本剰余金を相手勘定として繰延税金資産又は繰延税金負債を計上しており、その後、当該子会社に対する投資を売却した場合(下記(6)参照)

(3) 法人税等の計上区分

当事業年度の所得に対する法人税、住民税及び事業税等を、その発生源泉となる取引等に応じて、損益、株主資本及びその他の包括利益(又は評価・換算差額等)に区分して計上する(法人税等基準5、5-2、8-2)。

なお、課税の対象となった取引等が、損益に加えて、株主資本又はその他の包括利益に関連しており、かつ、株主資本又はその他の包括利益に対して課された法人税、住民税及び事業税等の金額を算定することが困難である場合(退職給付に関する取引を想定)には、当該税額を損益に計上することができる(法人税等基準5-3(2))。

【重要性が乏しい場合】

損益に計上されない当事業年度の所得に対する法人税、住民税及び事業税等の金額に重要性が乏しい場合には、当該法人税、住民税及び事業税等を当期の損益に計上することができる(法人税等基準5-3(1))。

(4) 株主資本又はその他の包括利益に計上する金額の算定

株主資本又はその他の包括利益の区分に計上する法人税、住民税及び事業税等は、課税の対象となった取引等について、株主資本又はその他の包括利益に計上した金額に、法定実効税率を乗じて算定する。

なお、課税所得が生じていないこと等から法令に従い算定した額がゼロとなる場合、株主資本又はその他の包括利益の区分に計上する法人税、住民税及び事業税等についてもゼロとするなど、他の合理的な計算方法により算定することができる(法人税等基準5-4)。

(5) その他の包括利益の組替調整(リサイクリング)

その他の包括利益累計額に計上された法人税、住民税及び事業税等は、当該法人税、住民税及び事業税等が課される原因となる取引等が損益に計上された時点で、これに対応する税額を損益に計上する(法人税等基準5-5)。

なお、税率変更に係る差額はリサイクリングしない(法人税等基準29-10)。

(6) 関連する繰延税金資産又は繰延税金負債を計上していた場合

親会社の持分変動による差額に係る連結財務諸表固有の一時差異について、資本剰余金を相手勘定として繰延税金資産又は繰延税金負債を計上していた場合、当該子会社に対する投資を売却し、一時差異が解消した際の繰延税金資産又は繰延税金負債の取崩しについて、従来は法人税等調整額で計上していたが、改正後は、資本剰余金を相手勘定として取り崩す(法人税等基準9(3))。

(7) その他の包括利益の開示

包括利益計算書におけるその他の包括利益の内訳項目は、税効果を控除した後の金額で表示し、税効果の金額を注記する。そのため、その他の包括利益の内訳項目から控除する「税効果の金額」及び注記する「税効果の金額」について、「その他の包括利益に関する、法人税その他利益に関連する金額を課税標準とする税金及び税効果の金額」と改正された(包括利益基準8)。

2 グループ法人税制が適用される場合の子会社株式等の売却に係る税効果

(1) 改正理由

グループ法人税制が適用される場合の子会社株式及び関連会社株式(子会社株式等)の売却(連結会社間における子会社株式等の売却に伴い生じた売却損益について、税務上、当該売却損益を繰り延べる場合)に係る税効果について、従来では、当該子会社株式等を売却した企業の個別財務諸表において、当該売却損益に係る一時差異に対して繰延税金資産又は繰延税金負債が計上されている場合は、連結上、当該一時差異に係る繰延税金資産又は繰延税金負債の額は修正していなかった。

しかし、税効果適用指針の取扱いは、連結上、消去される取引に対して税金費用を計上するため、税引前当期純利益と税金費用が必ずしも適切に対応していないことから、改正が行われた(「改正企業会計基準第 27 号「法人税、住民税及び事業税等に関する会計基準」等の公表」)。

(2) 影響を受けるケース

100%子会社を所有する親会社の連結財務諸表において、その100%子会社同士又は親会社と100%子会社との間で、親会社又は100%子会社が所有する子会社株式等を売却し、当該売却に伴い生じた売却損益について、グループ法人税制が適用される場合に、連結財務諸表について影響を受ける(「改正企業会計基準第 27 号「法人税、住民税及び事業税等に関する会計基準」等の公表」)。

なお、個別財務諸表における取扱いは改正されていないため、税効果適用指針第8項に従い繰延税金資産又は繰延税金負債を計上する(税効果適用指針143-2)。

(3) 連結会社間における子会社株式等の売却に伴い生じた売却損益を税務上繰り延べる場合の連結財務諸表における取扱い及び子会社に対する投資に係る連結財務諸表固有の一時差異の取扱い

連結会社間における子会社株式等の売却に伴い生じた売却損益について、税務上、当該売却損益を繰り延べる場合、連結財務諸表において、以下の会計処理を行う(税効果適用指針39)。

① 子会社株式等を売却した企業の個別財務諸表において、売却損益に係る一時差異に対して繰延税金資産又は繰延税金負債が計上されている場合は、連結上、当該一時差異に係る繰延税金資産又は繰延税金負債を取り崩す。

② 法人税法第 61 条の 11 に規定されている購入側の企業による当該子会社株式等の再売却等、課税所得計算上、繰り延べられた損益を計上することとなる事由についての意思決定がなされた時点で、当該取崩額を戻し入れる。

③ 子会社に対する投資に係る連結財務諸表固有の一時差異について、予測可能な将来の期間に子会社株式の売却(売却損益を繰り延べる場合)を行う意思決定又は実施計画が存在しても、当該一時差異に係る繰延税金資産又は繰延税金負債を計上しない。

3 適用時期

適用時期は、以下のとおりである(法人税等基準20-2、包括利益基準16-5、税効果適用指針65-2)。

〔原則〕

2024年4月1日以後開始する連結会計年度及び事業年度の期首から適用する。

〔早期適用〕

2023年4月1日以後開始する連結会計年度及び事業年度の期首から早期適用することができる。

2024年3月期決算の会社で、適用していない場合、未適用の会計基準の注記が必要でないか検討する必要がある(企業会計基準第24号「会計上の変更及び誤謬の訂正に関する会計基準」12)。

4 経過措置

その他の包括利益に対して課税される場合の法人税等の計上区分について、以下の経過措置が定められている。

法人税等の計上区分については、会計方針の変更による累積的影響額を適用初年度の期首の利益剰余金に加減する。また、対応する金額を資本剰余金、評価・換算差額等又はその他の包括利益累計額のうち、適切な区分に加減し、適用初年度期首から新たな会計方針を適用することができる(法人税等基準20-3、包括利益基準16-5、税効果適用指針65-2)。

なお、グループ法人税制が適用される場合の子会社株式等の売却に係る税効果については、経過措置は定められていないため、遡及適用が必要である。

Ⅱ 資金決済法における特定の電子決済の手段の会計処理及び開示に関する当面の取扱い

2022年6月に成立した「安定的かつ効率的な資金決済制度の構築を図るための資金決済に関する法律等の一部を改正する法律」(令和4年法律第61号)により「資金決済に関する法律」(平成21年法律第59号。以下、「資金決済法」という)が改正され、広く送金・決済手段として用いられるいわゆるステーブルコインの取引を行う事業者について必要な規制が導入された。

このうち、法定通貨の価値と連動した価格で発行され券面額と同額で払戻しを約するもの及びこれに準ずる性質を有するものが新たに「電子決済手段」と定義された。また、これを取り扱う電子決済手段等取引業者について登録制が導入され、必要な規定の整備が行われた(実務対応報告第45号「資金決済法における特定の電子決済手段の会計処理及び開示に関する当面の取扱い」(以下、「資金決済取扱い」という)BC1)。

これを受けて、2023年11月17日にASBJより以下の会計基準が公表された。

- 実務対応報告第45号「資金決済法における特定の電子決済手段の会計処理及び開示に関する当面の取扱い」

- 企業会計基準第32号「「連結キャッシュ・フロー計算書等の作成基準」の⼀部改正」(以下、「CF一部改正」という)

また、2023年11月17日に日本公認会計士協会より、以下の改正が公表された。

- 会計制度委員会第8号「連結キャッシュ・フロー計算書の作成に関する実務指針」

1 適用範囲

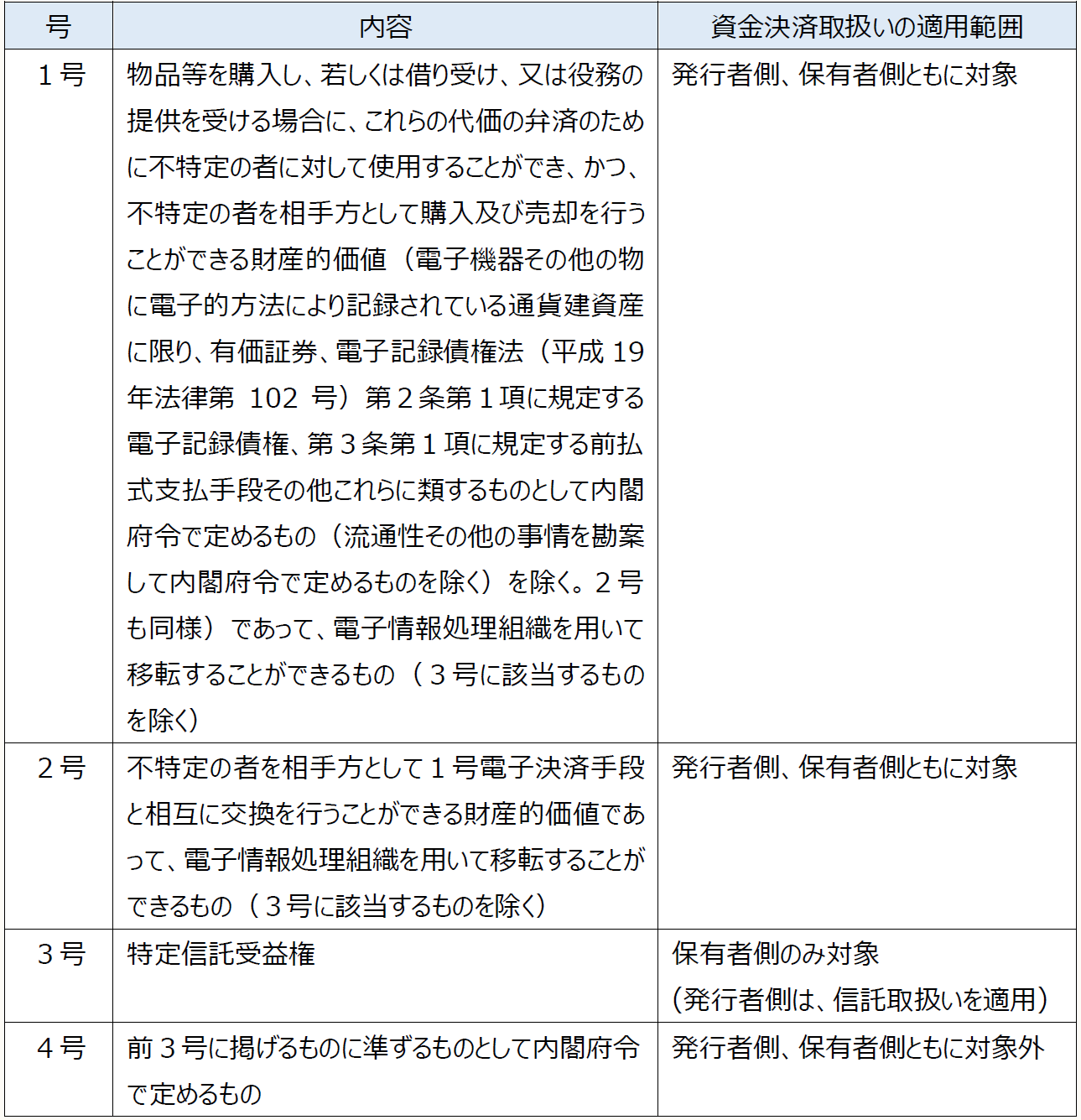

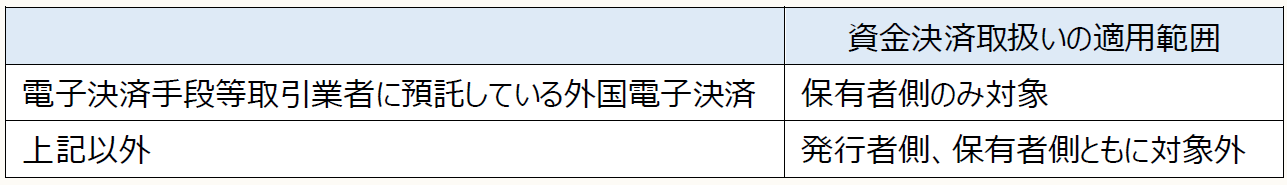

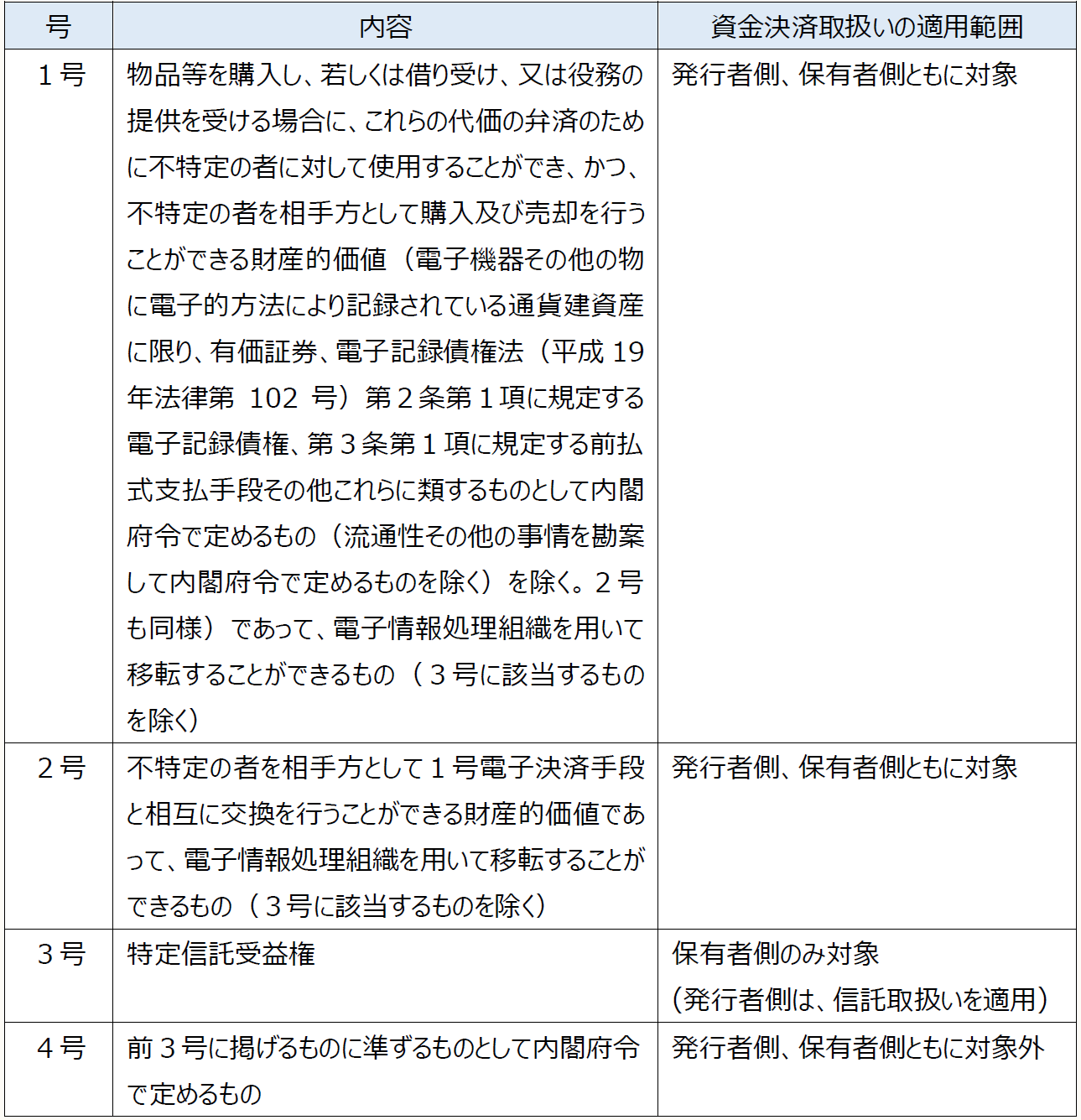

資金決済取扱いは、資金決済法第2条第5項に規定される電子決済手段のうち、第1号電子決済手段、第2号電子決済手段及び第3号電子決済手段を対象とし、発行者側と保有者側の会計処理について定めている。

ただし、以下については、資金決済取扱いの適用範囲に含めていない(資金決済取扱い2、BC5~BC8)。

➤ 第3号電子決済手段の発行者側に係る会計処理及び開示(資金決済取扱い3、BC6)

【理由】

第3号電子決済手段の発行者は、信託における受託者の会計処理を行うことになると考えられる。そして、会計基準は基本的に株式会社における会計処理等を定めており、信託の受託者の会計処理及び開示については、実務対応報告第23号「信託の会計処理に関する実務上の取扱い(以下、「信託取扱い」という)」のQ8のAにおいて一般的な取扱いのみ定めているため。

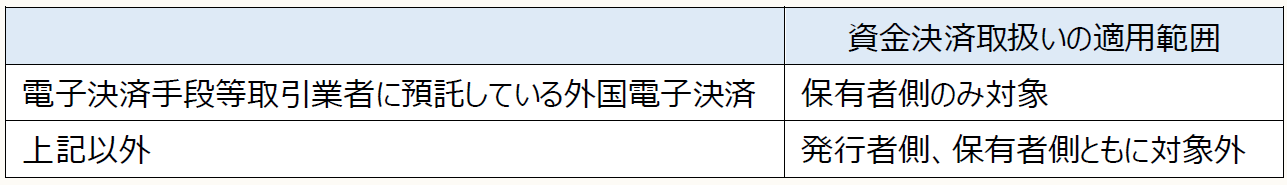

➤ 第1号電子決済手段、第2号電子決済手段又は第3号電子決済手段に該当する外国電子決済手段のうち、当該電子決済手段の利用者が電子決済手段等取引業者に預託している外国電子決済手段以外の外国電子決済手段(資金決済取扱いBC7、BC8)

【理由】

電子決済手段等取引業者が利用者から預託を受ける外国電子決済手段については、電子決済手段等取引業者に関する内閣府令(令和5年内閣府令第48号)において、電子決済手段等取引業者に課される買取義務などの一定の利用者保護の規制がある。一方、電子決済手段等取引業者が利用者から預託を受ける外国電子決済手段以外の外国電子決済手段については、当該利用者保護の規制がなく、かつ、資金決済法等で規定される電子決済手段の発行者に対する規制も及ばないため、国内で発行される電子決済手段と同様の会計上の性格を有するか否かは必ずしも明らかではない。また、仮に会計上の取扱いを定める場合、国際的な会計基準との整合性を図ることの検討も必要になると考えられ、改正された資金決済法の施行に合わせて短期的に対応を行うことが困難である可能性があるため。

➤ 第4号電子決済手段の発行者側及び保有者側に係る会計処理及び開示

まとめると、以下のとおりとなる。

〈資金決済法第2条第5項〉

〈1~3号に相当する外国電子決済手段〉

2 会計上の性格

(1) 電子決済手段

電子決済手段は、会計上、以下の性格を有する(資金決済取扱いBC17)。

- 通貨に類似する性格を有するもの

- 要求払預金に類似する性格を有するもの

(2) 電子決済手段に係る払戻義務

電子決済手段に係る払戻義務は、会計上、以下の性格を有する(資金決済取扱いBC31)。

第1号電子決済手段及び第2号電子決済手段の発行者は、これらの利用者に対して当該電子決済手段の券面額に基づく価額と同額で払戻しを行う契約上の義務を有する(資金決済取扱いBC12)。また、第3号電子決済手段の発行者は、金銭信託の受益権に関してその利用者から払戻しの請求がある場合、受託者として信託財産を金銭で払い戻す契約上の義務を有する(資金決済取扱いBC13)。したがって、第1号電子決済手段、第2号電子決済手段及び第3号電子決済手段を金銭により払い戻す義務は、金融負債に該当する。

また、「将来一定期日に他の企業に対し現金を引き渡す契約上の義務」であると考えられるため、金銭債務に該当する。

3 電子決済手段の保有に係る会計処理

(1) 取得時の会計処理

電子決済手段を取得した場合は、その受渡日に当該電子決済手段の券面額に基づく価額により電子決済手段を資産として計上する。

当該電子決済手段の取得価額と当該券面額に基づく価額との間に差額がある場合、当該差額を損益として処理する(資金決済取扱い5、BC24)。

(2) 電子決済手段の移転時又は払戻時の会計処理

電子決済手段を第三者に移転する場合又は電子決済手段の発行者から電子決済手段について金銭による払戻しを受ける場合は、その受渡日に当該電子決済手段を取り崩す。

電子決済手段を第三者に移転する場合に金銭を受け取り、当該電子決済手段の帳簿価額と金銭の受取額との間に差額がある場合、当該差額を損益として処理する(資金決済取扱い6)。

(3) 期末時の会計処理

期末時において、その券面額に基づく価額をもって貸借対照表価額とする。

なお、電子決済手段の換金リスクに関する会計上の取扱いを定めていない(資金決済取扱い7、BC28、BC29)。

4 電子決済手段の発行に係る会計処理

(1) 電子決済手段の発行時の会計処理

電子決済手段を発行する場合は、その受渡日に当該電子決済手段に係る払戻義務について債務額により負債として計上する。

当該電子決済手段の発行価額の総額と当該債務額との間に差額がある場合、当該差額を損益として処理する(資金決済取扱い8)。

(2) 電子決済手段の払戻時の会計処理

電子決済手段を払い戻す場合は、その受渡日に払戻しに対応する債務額を取り崩す(資金決済取扱い9)。

(3) 期末時の会計処理

電子決済手段に係る払戻義務は、期末時において、債務額をもって貸借対照表価額とする(資金決済取扱い10)。

5 外貨建電子決済手段に係る会計処理

外貨建電子決済手段の期末時における円換算については、企業会計審議会「外貨建取引等会計処理基準」(以下「外貨建基準」という)一2(1)①(外国通貨の換算)に準じて処理する(資金決済取扱い11)。

外貨建電子決済手段に係る払戻義務の期末時における円換算については、外貨建基準一2(1)②(外貨建金銭債権債務の換算)に従って処理する(資金決済取扱い12)。

6 預託電子決済手段に係る取扱い

電子決済手段等取引業者又はその発行する電子決済手段について電子決済手段等取引業を行う電子決済手段の発行者(合わせて「電子決済手段等取引業者等」という)は、電子決済手段の利用者との合意に基づいて当該利用者から預かった電子決済手段(預託電子決済手段)を資産として計上しない。また、当該電子決済手段の利用者に対する返還義務を負債として計上しない(資金決済取扱い13)。

7 注記

電子決済手段及び電子決済手段に係る払戻義務に関して、企業会計基準第10号「金融商品に関する会計基準」(以下、「金融商品基準」という)第 40-2項に定める事項の注記を行う(資金決済取扱い14)。

金融商品に係る以下の事項を注記する。ただし、重要性が乏しいものは注記を省略することができる。なお、連結財務諸表において注記している場合は、個別財務諸表において省略できる。

(ⅰ) 金融商品の状況に関する事項

➤ 金融商品に対する取組方針

➤ 金融商品の内容及びそのリスク

➤ 金融商品に係るリスク管理体制

➤ 金融商品の時価等に関する事項についての補足説明

(ⅱ) 金融商品の時価等に関する事項

なお、時価を把握することが極めて困難と認められるため、時価を注記していない金融商品は、金融商品の概要、貸借対照表計上額及びその理由を注記する。

(ⅲ) 金融商品の時価のレベルごとの内訳等に関する事項

電子決済手段が要求払預金に類似する性格を有する資産であるため(上記2(1))、金融商品の時価等に関する事項(金融商品基準40-2(2))を注記するにあたり、預金に関する取扱いに準ずる。また、電子決済手段に係る払戻義務は、金銭債務に該当すると考えられるため(上記2(2))、金融商品の時価等に関する事項を注記するにあたり、金銭債務に関する取扱いに従う(資金決済取扱いBC45)。

8 貸借対照表における電子決済手段の表示科目

電子決済手段は、現金に類似する性格と要求払預金に類似する性格を有する資産であるが、現金又は預金そのものではない(資金決済取扱いBC18)。

そのため、(連結)貸借対照表において、財務諸表等規則第15条第1項に定める「現金及び預金」の範囲には含まれず、財務諸表等規則第17条第1項第12号に規定する「その他」に区分される。なお、財務諸表規則等第19条に基づき、電子決済手段に重要性が認められる場合には区分掲記が必要である(「「財務諸表等の用語、様式及び作成方法に関する規則等の一部を改正する内閣府令(案)」等に対するパブリックコメントの概要及びそれに対する金融庁の考え方」No.1)。

9 連結キャッシュ・フロー計算書等における資金の範囲

資金決済法第2条第5項第1号から第3号に規定される電子決済手段(外国電子決済手段については、利用者が電子決済手段等取引業者に預託しているものに限る。上記1参照)を現金に含める(CF一部改正BC6)。

10 適用時期

公表日以後適用する(資金決済取扱い15)。

Ⅲ 電子記録移転有価証券表示権利等の発行及び保有の会計処理及び開示に関する取扱い

2019年5月に「情報通信技術の進展に伴う金融取引の多様化に対応するための資金決済に関する法律等の一部を改正する法律」(令和元年法律第28号)が成立したことにより、金融商品取引法(昭和23年法律第25号)が改正され、いわゆる投資性ICO(Initial Coin Offering。企業等がトークン(電子的な記録・記号)を発行して、投資家から資金調達を行う行為の総称)は金融商品取引法の規制対象とされ、各種規定の整備が行われた(「実務対応報告第 43 号「電子記録移転有価証券表示権利等の発行及び保有の会計処理及び開示に関する取扱い」の公表」の「公表にあたって」)。

これを受けて、2022年8月26日にASBJより以下の会計基準が公表された。

- 実務対応報告第43号「電子記録移転有価証券表示権利等の発行及び保有の会計処理及び開示に関する取扱い」(以下、「電子有価証券取扱い」という)

1 適用範囲

電子有価証券取扱いは、株式会社が金融商品取引業等に関する内閣府令(以下、「金商業等府令」という)第1条第4項第17号に規定される「電子記録移転有価証券表示権利等」を発行又は保有する場合の会計処理及び開示を対象としている(電子有価証券取扱い2)。

ここで、「電子記録移転有価証券表示権利等」とは、金商業等府令第1条第4項第17号に規定される権利をいい、金融商品取引法第2条第2項に規定される有価証券とみなされるもの(以下、「みなし有価証券」という)のうち、電子情報処理組織を用いて移転することができる財産的価値に表示される場合に該当するものをいう(電子有価証券取扱い3(1))。

電子記録移転有価証券表示権利等は、従来のみなし有価証券と権利の内容は同一のため、「基本的に」みなし有価証券と同様の会計処理を規定している(電子有価証券取扱い27)。

2 電子記録移転有価証券表示権利等の発行の会計処理

金融商品基準及び金融商品実務指針(以下、両方合わせて「金融商品基準等」という)上の有価証券に該当する電子記録移転有価証券表示権利等を発行する場合、従来のみなし有価証券を発行する場合と同様に、その発行に伴う払込金額を負債、株主資本又は新株予約権として会計処理を行う(電子有価証券取扱い4~6、28)。

これまで、払込金額が負債となるのか株主資本となるのかについての明確な会計基準は存在していなかったため、有価証券の法的形式等を勘案して、実務上の対応が行われていた。したがって、電子記録移転有価証券表示権利等を発行した場合の払込金額の区分についても、特段の定めを設けず、現行の実務を参考にして判断する(電子有価証券取扱い30)。

なお、金融商品基準等上の有価証券に該当しない電子記録移転有価証券表示権利等の発行の会計処理については、取り扱っていない(電子有価証券取扱い29)。

3 電子記録移転有価証券表示権利等の保有の会計処理

電子記録移転有価証券表示権利等の保有の会計処理については、金融商品基準等上の有価証券に該当する場合と該当しない場合に分けて会計処理を行う(電子有価証券取扱い7)。

(1) 金融商品基準等上の有価証券に該当する場合

① 発生及び消滅の認識

金融商品基準等上の有価証券に該当する電子記録移転有価証券表示権利等の発生及び消滅の認識は、従来のみなし有価証券と同様に金融商品基準第7項から第9項及び金融商品実務指針の定めに従って会計処理を行う。

ただし、電子記録移転有価証券表示権利等の売買契約について、契約締結時から電子記録移転有価証券表示権利等が移転した時点までの期間が短期間である場合は、金融商品実務指針第22項の定めにかかわらず、契約締結時に、買手は電子記録移転有価証券表示権利等の発生を認識し、売手は電子記録移転有価証券表示権利等の消滅を認識する(電子有価証券取扱い8)。

② 期末時

金融商品基準等上の有価証券に該当する電子記録移転有価証券表示権利等の貸借対照表価額の算定及び評価差額に係る会計処理については、従来のみなし有価証券を保有する場合と同様に、金融商品基準第15項から第22項及び金融商品実務指針の定めに従って会計処理(その他有価証券であれば時価評価等)を行う(電子有価証券取扱い9)。

(2) 金融商品基準等上の有価証券に該当しない場合

金融商品基準等の有価証券に該当しない電子記録移転有価証券表示権利等の会計処理は、金融商品実務指針及び信託取扱いに従って行う。

ただし、金融商品基準等上の有価証券に該当しない電子記録移転有価証券表示権利等のうち、金融商品実務指針及び信託取扱いにより、結果的に有価証券として又は有価証券に準じて取り扱うものについては、その発生の認識(信託設定時を除く)及び消滅の認識は、金融商品実務指針及び信託取扱いにかかわらず、電子有価証券取扱い第8項の定め(上記(1)①参照)に従って行う(電子有価証券取扱い10)。

4 表示

電子記録移転有価証券表示権利等を発行又は保有する場合の表示は、従来のみなし有価証券と同様である(電子有価証券取扱い11)。

5 注記

電子記録移転有価証券表示権利等を発行又は保有する場合の注記事項は、従来のみなし有価証券で求められる注記事項(金融商品関係注記、有価証券関係注記)と同様である(電子有価証券取扱い12)。

6 適用時期

適用時期は、以下のとおりである(電子有価証券取扱い13)。

〔原則〕

2023年4月1日以後開始する事業年度の期首から適用する。

〔早期適用〕

電子有価証券取扱いの公表日以後終了する事業年度及び四半期会計期間から適用することができる。

(了)

この連載の公開日程は、下記の連載目次をご覧ください。