〈事例で学ぶ〉

法人税申告書の書き方

【第1回】

「別表6(22) 生産性向上設備等を取得した場合の

法人税額の特別控除に関する明細書」

公認会計士・税理士

菊地 康夫

Ⅰ はじめに

本稿では、法人税申告書のうち、税制改正により変更もしくは新たに追加となった様式、複数の書き方パターンがある様式、実務書籍への掲載頻度が低い様式等を中心に、簡素な事例をもとに記載例と書き方のポイントを解説していくことにする。

第1回目は、比較的書籍等で解説される機会が少ない「別表6(22) 生産性向上設備等を取得した場合の法人税額の特別控除に関する明細書」を採り上げる。

Ⅱ 概要

この別表は、いわゆる生産性向上設備投資促進税制(生産性向上設備等を取得した場合の特別償却又は税額控除)のうち、税額控除を適用する場合に記載する。

本制度は、法人が産業競争力強化法の施行の日(平成26年1月20日)から平成29年3月31日までの期間(指定期間という)内に、特定生産性向上設備等の取得等をして国内にある当該法人の事業の用に供した場合に、その事業の用に供した日を含む事業年度において、特別償却又は税額控除を認めるものである。

なお、産業競争力強化法の施行の日(平成26年1月20日)から平成28年3月31日までの期間(特定期間という)内に、取得等をして、国内にある当該法人の事業の用に供した特定生産性向上設備等については、特別償却又は税額控除の上乗せ措置がある。

▼注意!▼

平成28年度の税制改正大綱(2015年12月24日閣議決定)によれば、この生産性向上設備投資促進税制は、平成29年3月31日までの適用期限をもって廃止されることになっている。

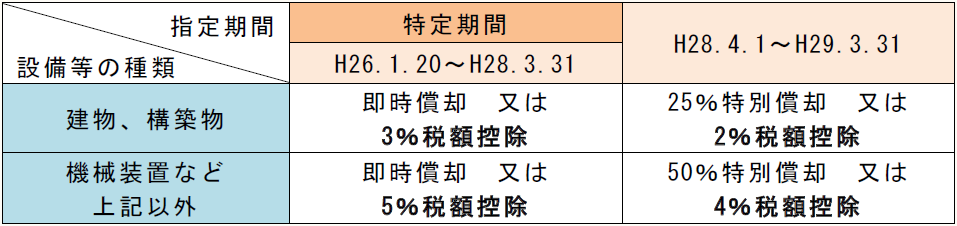

適用期間と設備等の種類の関係をまとめると以下のようになる。

(注) 上記の税額控除額が、控除の適用を受けようとする事業年度の法人税額の20%相当額を超える場合には、その20%相当額を限度とする。

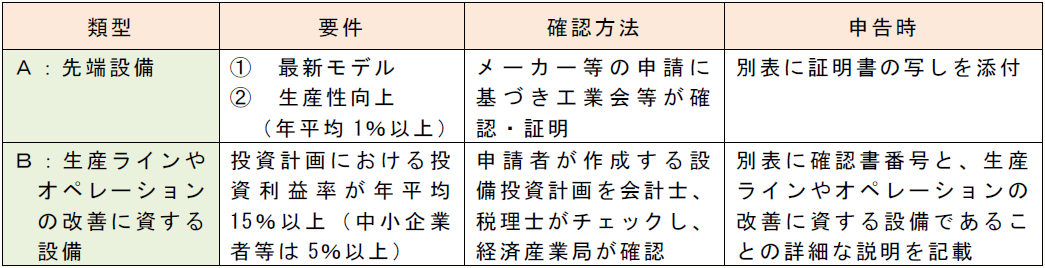

特定生産性向上設備等とは、生産等設備を構成する機械及び装置、工具、器具及び備品、建物、建物附属設備、構築物並びに一定のソフトウエアで、先端設備(A類型)又は生産ラインやオペレーションの改善に資する設備(B類型)として、産業競争力強化法第2条第13項に規定するものをいう。

この生産性向上設備等の範囲など産業競争力強化法に関する内容については、経済産業省のホームページを参照のこと。

▼注意!▼

この生産性向上設備投資促進税制を受けることができる場合において、中小企業投資促進税制の適用要件も満たす場合には、中小企業投資促進税制の適用を受けた方が税額控除割合等で有利になる。その場合は、本別表ではなく、「別表6(12) 中小企業者等が機械等を取得した場合の法人税額の特別控除に関する明細書」を作成することになる。

Ⅲ 「別表6(22)」の書き方と留意点

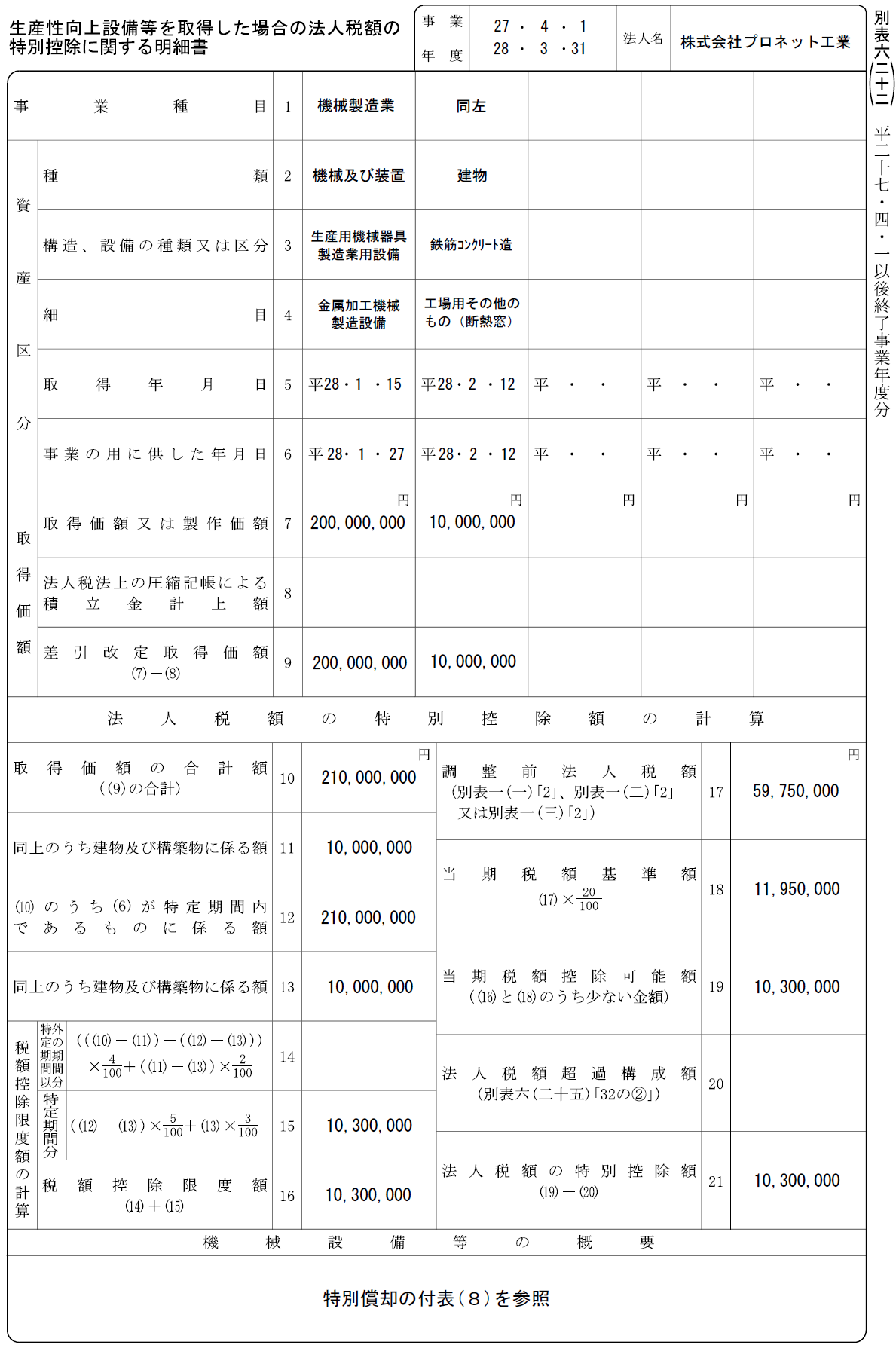

(1) 設例

会社名:(株)プロネット工業

業種:産業用機械製造業

資本金:120,000千円

税額控除前の法人税額:59,750千円

[対象設備①]

種類と類型:機械装置「金属加工機械製造設備」⇒(A類型)

取得価額200,000千円

取得日:平成28年1月15日

使用開始日:同年1月27日

[対象設備②]

種類と類型:工場建物「断熱窓」 ⇒(A類型)

取得価額:10,000千円

取得日:平成28年2月12日

使用開始日:同上

(2) 今回の別表が適用される事業年度

平成26年4月1日から平成29年3月31日のうち、いずれかの日を含む事業年度。

(3) 別表の記載例

(4) 別表の各記載欄の説明

〔1欄〕事業種目

生産性向上設備等が供される事業の種類を記載。事例では「機械製造業」と記入。

〔2欄〕資産区分:種類~〔4欄〕資産区分:細目

おおむね生産性向上設備等の耐用年数省令別表第一及び別表二に定める「種類」を〔2欄〕に、「構造又は用途、設備の種類」を〔3欄〕に、「細目」を〔4欄〕にそれぞれ記載。事例ではそれぞれ、〔2欄〕に「機械及び装置」「建物」、〔3欄〕に「生産用機械器具製造業用設備」「鉄筋コンクリート造」、〔4欄〕に「金属加工機械製造設備」「工場用その他のもの(断熱窓)」と記入。

〔5欄〕資産区分:取得年月日

当該資産を取得、製作又は建設した年月日を記載。事例ではそれぞれ「28.1.15」「28.2.12」と記入。

〔6欄〕資産区分:事業の用に供した年月日

当該資産を事業の用に供した年月日を記載。事例ではそれぞれ「28.1.27」「28.2.12」と記入。

〔7欄〕取得価額:取得価額又は製作価額

当該資産の取得価額又は製作価額を記載。事例ではそれぞれ「200,000,000」「10,000,000」と記入。

▼注意!▼

取得価額は、当該固定資産の購入対価のみでなく、付随費用(引取運賃や購入手数料等、購入のために要した費用)も含まれる。

〔8欄〕取得価額:法人税法上の圧縮記帳による積立金計上額

法人税法第42条から第49条までの適用を受ける場合において、圧縮記帳による圧縮額を積立金として経理した場合のその積立額を記載。事例では圧縮記帳はないものとして空欄とする。

▼注意!▼

租税特別措置法上の圧縮記帳との重複適用は認められない。

〔9欄〕取得価額:差引改定取得価額

〔7欄〕-〔8欄〕の計算結果を記載。事例ではそれぞれ「200,000,000」「10,000,000」と記入。

「法人税額の特別控除額の計算」

〔10欄〕取得価額の合計額

〔9欄〕の各金額の合計を記載。事例では200,000,000+10,000,000の計算結果である「210,000,000」を記入。

〔11欄〕同上のうち建物及び構築物に係る額

〔10欄〕のうち、建物及び構築物に係る額を記載。事例では建物の取得価額である「10,000,000」を記入。

〔12欄〕(10)のうち(6)が特定期間内であるものに係る額

特定期間内(H26.1.20~H28.3.31)に事業の用に供した取得価額の合計額を記載。事例ではすべて該当するので「210,000,000」と記入。

〔13欄〕同上のうち建物及び構築物に係る額

〔12欄〕のうち、建物及び構築物に係る額を記載。事例では建物の取得価額である「10,000,000」を記入。

〔14欄〕税額控除限度額の計算:特定期間以外の期間分

{(〔10欄〕-〔11欄〕)-(〔12欄〕-〔13欄〕)}×4/100+(〔11欄〕-〔13欄〕)×2/100の計算結果を記載(少数点以下切捨)。事例では特定期間外の取得は該当が無いため空欄のまま。

〔15欄〕税額控除限度額の計算:特定期間分

(〔12欄〕-〔13欄〕)×5/100+〔13欄〕×3/100の計算結果を記載(少数点以下切捨)。事例では(210,000,000-10,000,000)×5/100+10,000,000×3/100の計算結果である「10,300,000」を記入。

〔16欄〕税額控除限度額の計算:税額控除限度額

〔14欄〕+〔15欄〕の計算結果を記載。事例では0+10,300,000の計算結果である「10,300,000」を記入。

〔17欄〕調整前法人税額

別表1(1)(※)の「〔2欄〕法人税額」の金額を記載。事例では「59,750,000」と記入。

(※) 公益法人、共同組合等の場合は別表1(2)、特定の医療法人の場合は別表1(3)

〔18欄〕当期税額基準額

〔17欄〕×20/100の計算結果を記載(少数点以下切捨)。事例では59,750,000×20/100の計算結果である「11,950,000」を記入。

〔19欄〕当期税額控除可能額

〔16欄〕と〔18欄〕のうち少ない金額を記載。事例では「10,300,000」を記入。

〔20欄〕法人税額超過構成額

租税特別措置法第42条の13(法人税の額から控除される特別控除額の特例)の規定の適用を受ける場合には、別表6(25)の〔32の②欄〕の金額を記載。事例では当該特例を受けないものとして空欄とする。

〔21欄〕法人税額の特別控除額

〔19欄〕-〔20欄〕の計算結果を記載(マイナスの場合は「0」)。事例では10,300,000-0の計算結果である「10,300,000」を記入。

〔機械設備等の概要〕欄

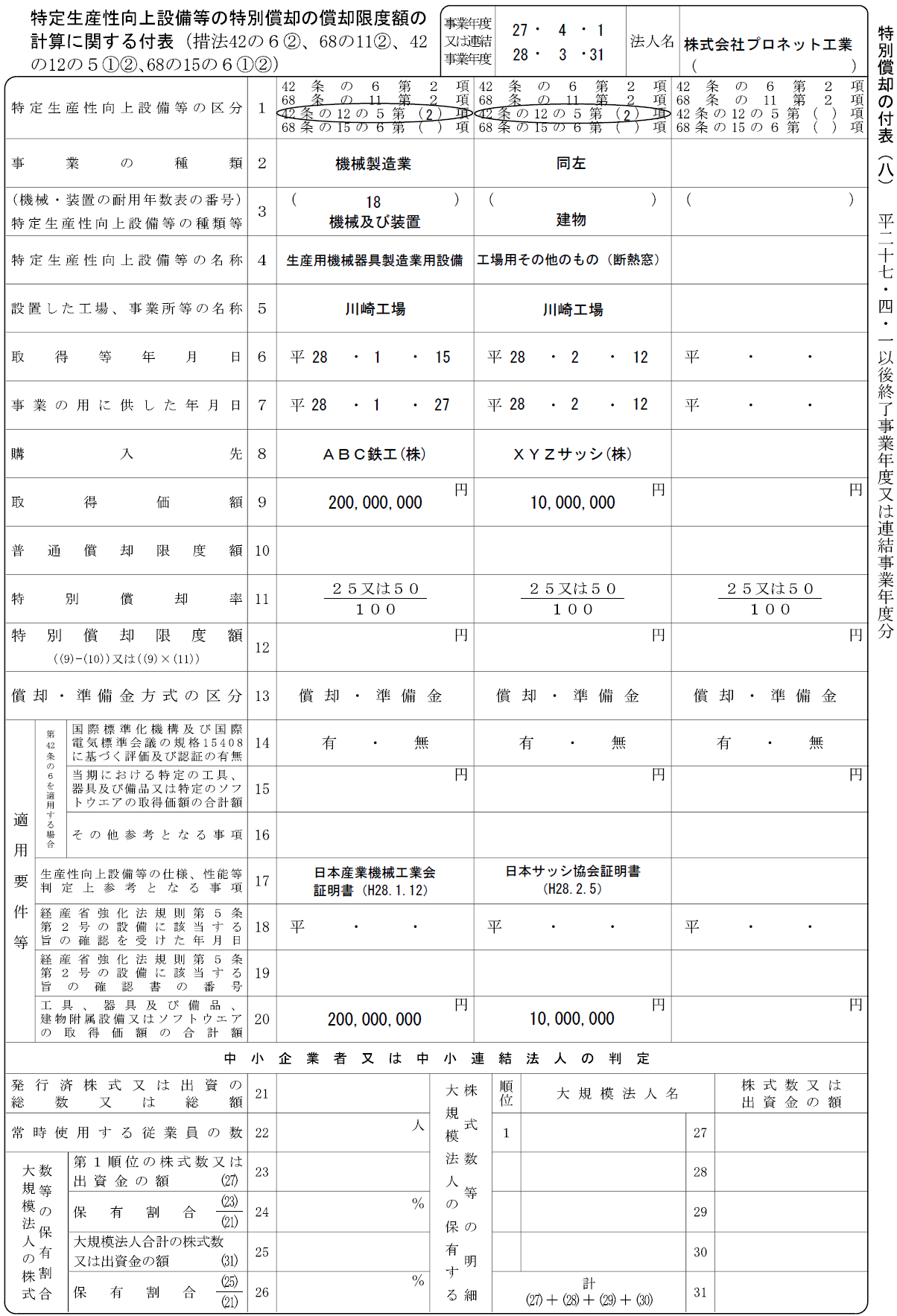

その機械設備等が、特定生産性向上設備等に該当することの詳細を記載。この場合、この欄の記載に代えて「特定生産性向上設備等の特別償却の償却限度額の計算に関する付表(特別償却の付表(8))」の所要欄を記載し添付することでも差し支えない。事例では当該付表(下記参照)を添付し、「特別償却の付表(8)を参照」と記入。

(了)

「〈事例で学ぶ〉法人税申告書の書き方」は、毎月最終週に掲載されます。