〈令和6年分〉

おさえておきたい

年末調整のポイント

【第1回】

「令和6年分所得税の定額減税」

公認会計士・税理士 篠藤 敦子

11月に入り、今年も年末調整に向けた準備を始める時期となった。

今回から3回シリーズで、年末調整における実務上の注意点やポイント等を解説する。

第1回(本稿)と第2回は、「令和6年分における特別税額控除」(以下「定額減税」という)を取り上げる。

なお、本年分の記事に加え、論末の連載目次に掲載された過去の拙稿もご参照いただきたい。

(※) 本稿では、年末調整で使用する各申告書等を次のとおり表記する。

・給与所得者の扶養控除等(異動)申告書

⇒ 扶養控除等申告書

・給与所得者の保険料控除申告書

⇒ 保険料控除申告書

・給与所得者の基礎控除申告書

⇒ 基礎控除申告書

・給与所得者の配偶者控除等申告書

⇒ 配偶者控除等申告書

・給与所得者の(特定増改築等)住宅借入金等特別控除申告書

⇒ 住宅借入金等特別控除申告書

・給与所得に対する源泉徴収簿

⇒ 源泉徴収簿

・給与所得の源泉徴収票

⇒ 源泉徴収票

令和6年度税制改正により、定額減税が実施されることとなった(措法41の3の3①)。定額減税とは、納税者の税額から一律に一定額を差し引く減税方法である。

今回の定額減税は、令和6年分の所得税(個人住民税は令和6年度分)に限った措置とされている。

以下、定額減税の概要と、定額減税に係る年末調整事務(年調減税事務)の概要について解説する。

【1】 定額減税の概要

(1) 定額減税の対象者

① 所得制限あり:合計所得金額 ≦ 1,805万円

② 居住者に限定

① 所得制限あり

定額減税の適用には所得制限があり、対象となるのは、所得税は令和6年分、個人住民税は令和5年分の合計所得金額が1,805万円以下(給与所得のみの場合、給与収入2,000万円以下)の納税者本人に限られる(措法41の3の3①、地税附則5の8①)。

② 居住者に限定

定額減税の対象者は、納税者本人のうち居住者に限られる。また、減税額計算の基礎となる同一生計配偶者と扶養親族も居住者に限られている(措法41の3の3②)。

(2) 減税額

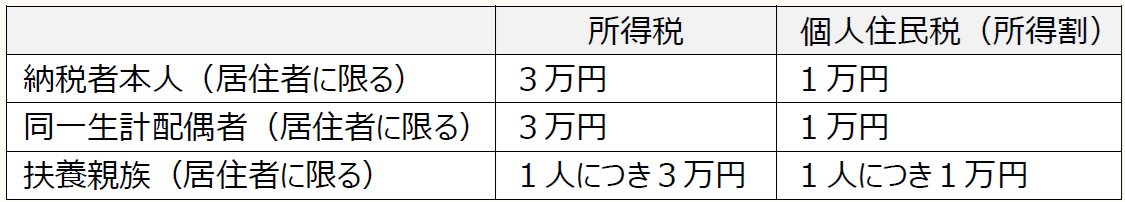

令和6年分として措置された減税額は、下記〈表1〉の金額の合計額である(措法41の3の3②)。

〈表1:減税額〉

〈参考〉 同一生計配偶者と扶養親族

同一生計配偶者、扶養親族とは、その年の 12月31日において次に該当する人をいう(所法2①三十三、三十四)。

同一生計配偶者(※1)

⇒ 納税者本人と生計を一にする配偶者で、合計所得金額が48万円以下(※2)の人

扶養親族(※1)

⇒ 納税者本人と生計を一にする配偶者以外の親族で、合計所得金額が48万円以下(※2)の人

(※1) 青色事業専従者等に該当する場合は除く

(※2) 給与所得のみの場合、給与収入103万円以下

【2】 年調減税事務の概要

(1) 所得税の減税事務

給与支払者(会社等)が行う所得税に係る減税事務は、減税額を月々の源泉徴収税額から控除する月次減税事務と、年末調整の際に減税額の精算を行う年調減税事務の2つがある。

このうち、年調減税事務の手順は次の(2)のとおりである(措法41の3の8)。

(2) 年調減税事務の手順

① 減税を受けられる人の確認

年末調整で減税を受けられる人は、年末調整の対象となる人のうち合計所得金額が1,805万円以下の納税者本人(居住者)

![]()

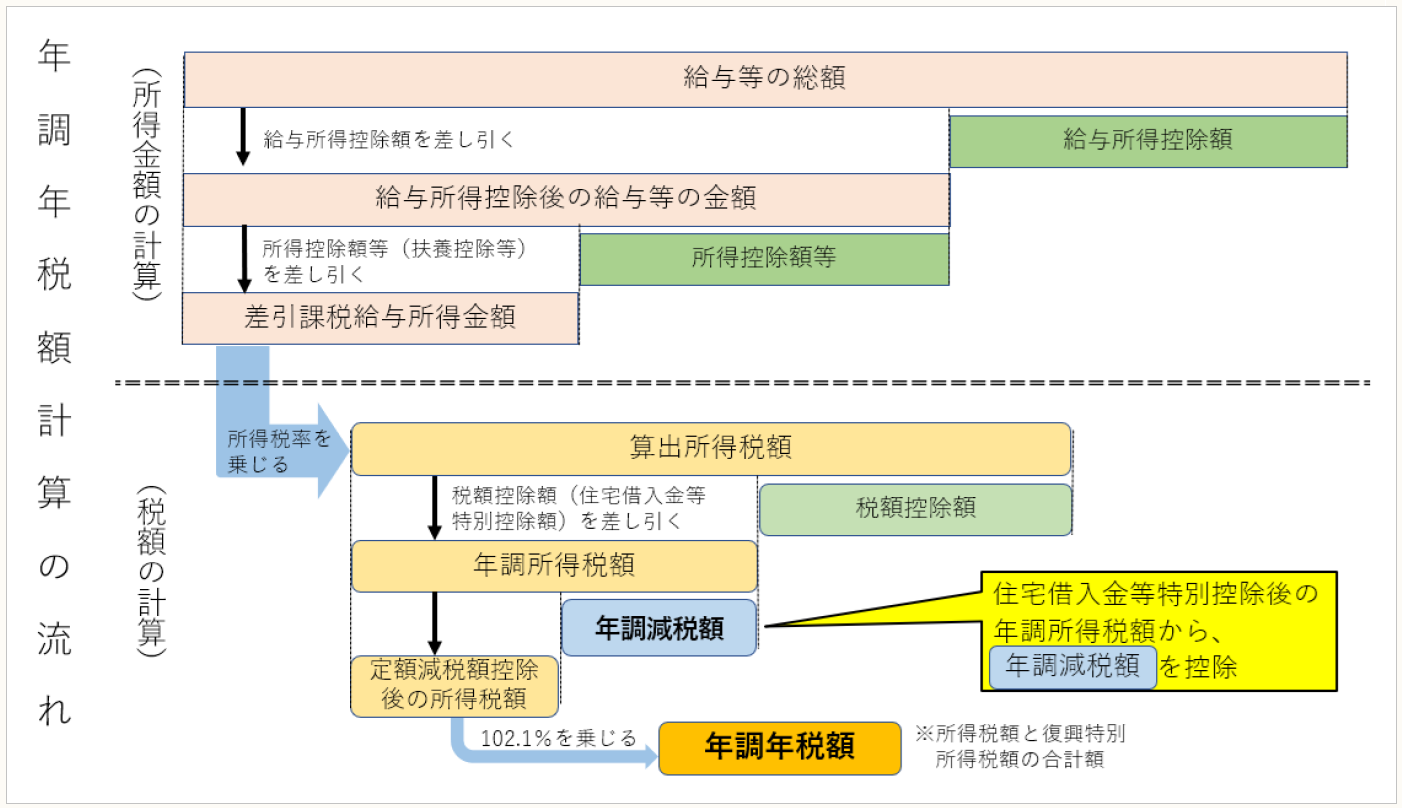

② 通常どおり年調所得税額を計算

令和6年中の給与及び賞与(以下「給与等」という)の総額に基づいて、通常どおり年調所得税額を計算

![]()

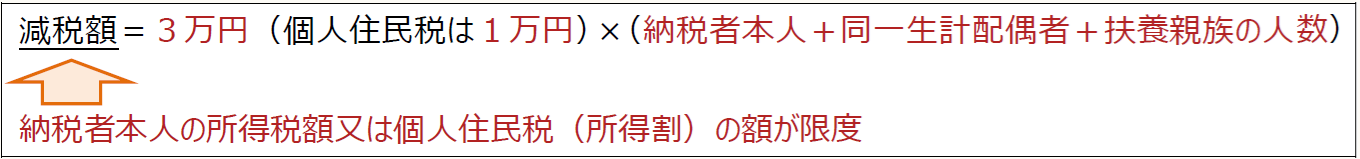

③ 減税額(年調減税額)の計算

年調減税額(注)=3万円 ×(納税者本人+同一生計配偶者+扶養親族の人数)

(注) 納税者本人の所得税額が限度

![]()

④ 年調所得税額から年調減税額を控除

住宅借入金等特別控除適用後の年調所得税額から年調減税額を控除し、年調減税額控除後の所得税額を算出

![]()

⑤ 年調年税額と源泉徴収税額を比較し、過不足額を精算

年調減税額控除後の所得税額に102.1%を乗じ、年調年税額(所得税額+復興特別所得税額)を算出、年調年税額と1年間の源泉徴収税額とを比較し、過不足額を精算

(※) 国税庁ホームページ「令和6年分所得税の定額減税Q&A(概要・源泉所得税関係)【令和6年9月改訂版】」5頁より抜粋

* * *

次回(第2回)は、年調減税事務の留意点及びチェックポイントを解説する予定である。

〈令和5年分〉おさえておきたい年末調整のポイント

- 【第1回】 令和5年分の年末調整に影響する改正事項~控除対象となる国外居住親族の範囲の見直し等~

- 【第2回】 各種控除と所得要件の整理

- 【第3回】 年末調整の実務Q&A~離婚等による状況の変化に係る注意点など~

〈令和4年分〉おさえておきたい年末調整のポイント

- 【第1回】 各種申告書と近年の改正事項の確認(その1)

- 【第2回】 各種申告書と近年の改正事項の確認(その2)

- 【第3回】 令和5年分の源泉徴収事務~国外居住親族に係る扶養控除の適用要件の見直しと扶養控除等申告書の様式変更~

〈令和3年分〉おさえておきたい年末調整のポイント

- 【第1回】 令和3年分から適用される改正事項~押印義務の見直しと源泉徴収関係書類の電磁的提供に係る改正~

- 【第2回】 令和2年分から適用されている改正事項の再確認

- 【第3回】 年末調整の実務Q&A~最近の改正事項等を中心に~

〈令和2年分〉おさえておきたい年末調整のポイント

- 【第1回】 令和2年分から適用される改正事項(その1)

- 【第2回】 令和2年分から適用される改正事項(その2)

(「基礎控除申告書」及び「所得金額調整控除申告書」の記載方法) - 【第3回】 ひとり親控除・寡婦控除及び所得金額調整控除に関するQ&A

〈令和元年分〉おさえておきたい年末調整のポイント

(注) 上記の記事については、掲載後の税制改正等により、解説内容が現在の規定に基づくものとは異なるケースがある。過年度の記事内に順次コメントを入れるので留意していただきたい。

〔凡例〕

所法・・・所得税法

措法・・・租税特別措置法

地税・・・地方税法

(了)

次回は11/21に公開予定です。