〈平成26年分〉

おさえておきたい

年末調整のポイント

【第1回】

「注意しておきたい最近の改正事項」

公認会計士・税理士 篠藤 敦子

- は じ め に -

10月半ばを過ぎ、今年も年末調整に向けて準備を始める時期となった。年末調整は、年に一度の業務であるため、感覚を取り戻すためにも早目の準備をお勧めしたい。

今回から5回シリーズで、年末調整における実務上の注意点やポイント等を解説する。

第1回は、年末調整に関係する最近の主な改正事項についてまとめることとする。

なお、所得税法施行令の一部改正(平成26年10月17日公布)に伴う通勤手当の非課税限度額の引上げについては、次回第2回(11/6公開)において、解説を行う予定である。

(1) 給与所得控除の上限設定

〔コメント:2018/11/6〕

平成29年分~平成31年分までは220万円が上限となり、平成32年分以後は195万円が上限となる。

平成24年度の税制改正により、給与所得控除に上限が設定され、給与等の収入金額が1,500万円を超える場合の給与所得控除額は、一律245万円となった(所法28③六)。この改正は、平成25年分以後の所得税について適用されている。

詳しくは、拙稿「〈平成25年分〉おさえておきたい年末調整のポイント【第1回】「(1) 給与所得控除の上限設定」」(本誌No.41掲載)をご覧いただきたい。

なお、平成26年度の税制改正により、給与所得控除の上限をさらに段階的に引き下げることが決まっているが、当該改正は平成28年分以後の所得税に対して適用されるため、今年及び来年分の年末調整には影響しない。

(※) 給与所得控除に関する平成26年度改正については、拙稿「《速報解説》 給与所得控除の見直し(縮小)~平成26年度税制改正大綱~」(2013年12月18日公開)をご確認いただきたい。

(2) 復興特別所得税の創設

平成25年1月1日から平成49年12月31日までの各年においては、所得税と併せて復興特別所得税が課される(復興財確法9①)。平成26年度の税制改正により、復興特別法人税は1年前倒しで廃止されたが、復興特別所得税には改正が行われていない。よって、復興特別所得税は、平成26年分以後も平成25年分と同様に課税される。

復興特別所得税の額は、基準所得税額(その年分の所得税の額)の2.1%相当額であり、源泉徴収及び年末調整において所得税とともに徴収、精算される(復興財確法28①、30①)。

詳しくは、拙稿「〈平成25年分〉おさえておきたい年末調整のポイント【第3回】「復興特別所得税(その1)」」(本誌No.43掲載)及び「〈平成25年分〉おさえておきたい年末調整のポイント【第4回】「復興特別所得税(その2)」」(本誌No.44掲載)をご覧いただきたい。

(3) 生命保険料控除の改組

平成22年度の税制改正により、平成24年分以後の生命保険料控除に、新たに介護医療保険料控除が加わった。改正後の生命保険料控除は、一般の生命保険料控除、個人年金保険料控除、介護医療保険料控除の3本立てとなっている(所法76①②③)。

控除額を算出するための計算式は、保険契約の締結時期が平成24年1月1日以降(新契約)か、平成23年12月31日以前(旧契約)かによって異なる。また、適用限度額は、3つの控除の合計で12万円である(所法76④)。

改正内容の詳細や控除額の計算式及び計算例は、拙稿「平成24年分 おさえておきたい年末調整のポイント①今年度適用となる改正事項」(本誌創刊準備2号掲載)及び「〈平成25年分〉おさえておきたい年末調整のポイント【第2回】「生命保険料控除について」」(本誌No.42掲載)をご覧いただきたい。

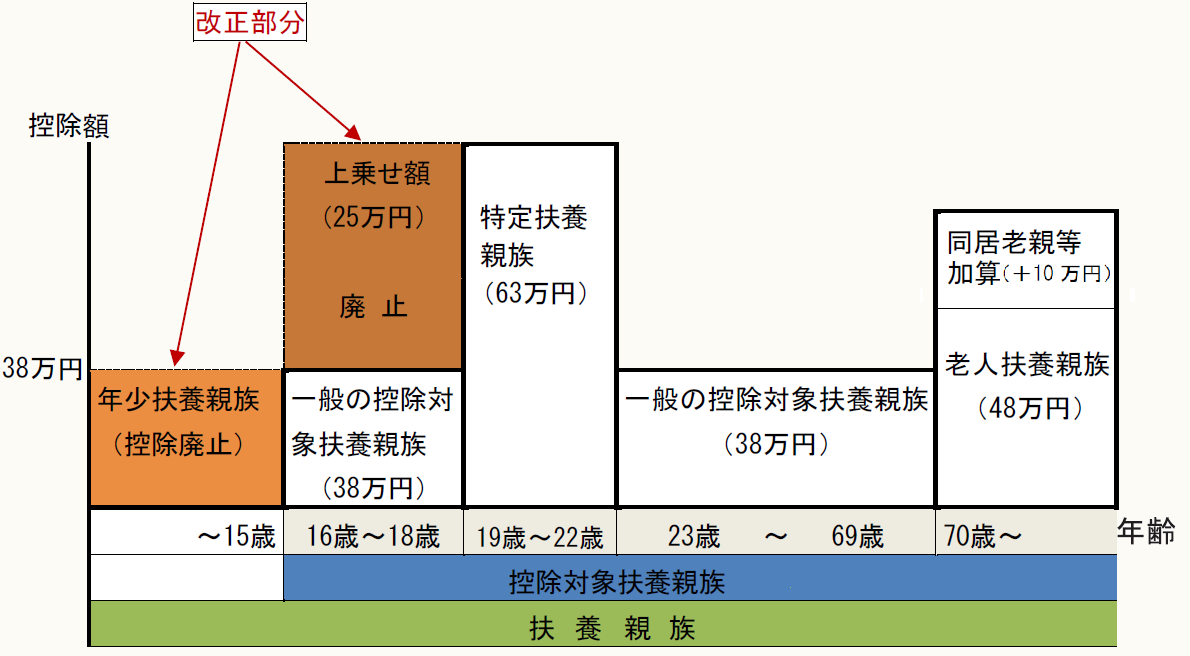

(4) 扶養控除の見直し

平成22年度の税制改正では、扶養控除の見直しが行われた。この改正は、子ども手当の創設及び高等学校の実質無償化に伴い、従来の扶養控除の一部を廃止するものであり、平成23年分以後の所得税に適用されている。

改正点は、次の2つである。

① 16歳未満の扶養親族(年少扶養親族)に対する扶養控除の廃止

(控除額:38万円⇒0円)

② 16歳以上19歳未満の扶養親族に対する上乗せ額(25万円)の廃止

(控除額:63万円⇒38万円)

改正後の扶養控除額を一覧にすると、〈図1〉のとおりとなる。

(※) 参考:国税庁「源泉所得税の改正のあらまし(平成22年4月)」

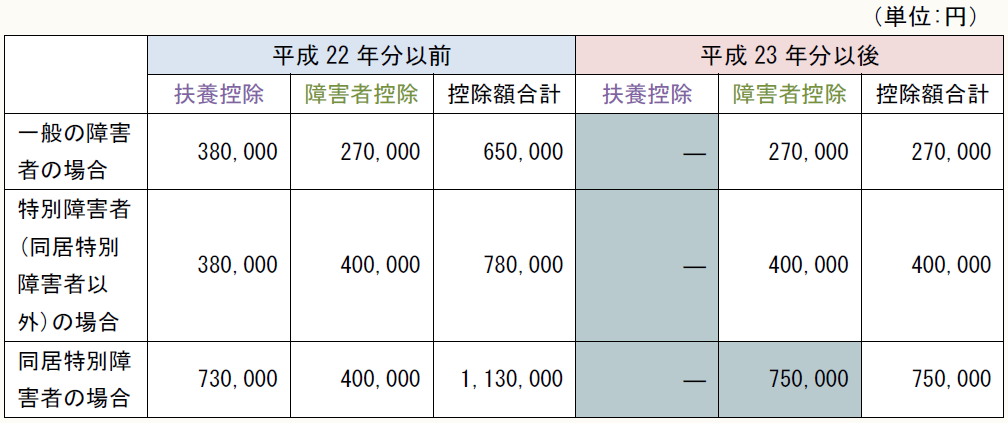

(5) 同居特別障害者加算措置の改組

平成22年分以前の所得税においては、控除対象配偶者又は扶養親族が同居特別障害者である場合には、扶養控除の額が35万円上乗せされていた。この取扱いが、平成22年度の税制改正により、扶養控除ではなく、障害者控除の額に35万円上乗せする方法に変更された。

この改正は、上記(4)により、年少扶養親族に対する扶養控除が廃止されたことに伴うものであり、平成23年分以後の所得税に適用されている。

改正により、扶養親族のうち特別障害者である者が、所得者、その所得者の配偶者もしくはその所得者と生計を一にするその他の親族のいずれかと同居している場合には、障害者控除の額が75万円(特別障害者である場合の障害者控除40万円に、同居特別障害者としての35万円を加算した額)となった(所法79③)。

なお、年少扶養親族が障害者である場合、扶養控除の適用はないが、障害者控除(一般の障害者27万円、特別障害者40万円、同居特別障害者75万円)を受けることはできるので注意が必要である(所法79①②)。

【参考】 年少扶養親族(6歳未満)が障害者に該当する場合の控除額

* * *

次回は所得税法施行令の一部改正(平成26年10月17日公布)に伴う「通勤手当の非課税限度額の引上げ」について解説を行う予定である。

〔凡例〕

・所法・・・所得税法

・復興財確法・・・東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法所得税法施行令

(例) 所法28③六・・・所得税法28条3項6号

(了)