基礎から身につく組織再編税制

【第1回】

「組織再編税制の考え方」

太陽グラントソントン税理士法人 ディレクター

税理士 川瀬 裕太

◇◆◇連載開始に当たって◇◆◇

いわゆる「組織再編税制」は、平時の法人税務において頻出するものではなく、以前は基本的に一部の専門家のみが必要とする知識でしたが、企業のグローバル化を後押しする法整備によってM&A市場が活況を呈し、また事業承継問題を解決する一策としてその有効性がうたわれるようになってからは、中小企業を巻き込んだ組織再編も既に珍しいものではなくなりました。

このような状況下において、税理士だけでなく企業の財務・法務担当者など幅広い方々が組織再編税制を理解する重要性は非常に高まっているといえます。

そこで本連載では、初めて組織再編税制を学ぶ方々を対象に、その基礎となる知識をしっかりと身につけていただくことを念頭に、できるだけ分かりやすく解説していきたいと思います。

1 基本的な考え方

法人が組織再編成によりその保有する資産を他の法人に移転した場合には、譲渡(売却)をした場合と同様に、移転資産に対する譲渡損益を計上するのが法人税法上の原則です。

ただし、組織再編成により資産を移転する場合にも、移転前後で経済実態に実質的な変更がないと考えられるようなときは、新たな課税関係を生じさせず、従前の状態を継続させることが適当と考えられます。

したがって、組織再編成により移転する資産に対する支配が組織再編成後も継続していると認められるものについては、特例として、移転資産の譲渡損益の計上を繰り延べることとされています。

2 組織再編税制の対象

組織再編税制の対象となる「組織再編」は、次のものをいいます。

① 合併

② 分割(分割型分割、分社型分割)

③ 現物出資

④ 現物分配

⑤ 株式分配

⑥ 株式交換等(株式交換、全部取得条項付種類株式に係る取得決議、株式併合、株式売渡請求に係る承認)

⑦ 株式移転

3 税務上の取扱い

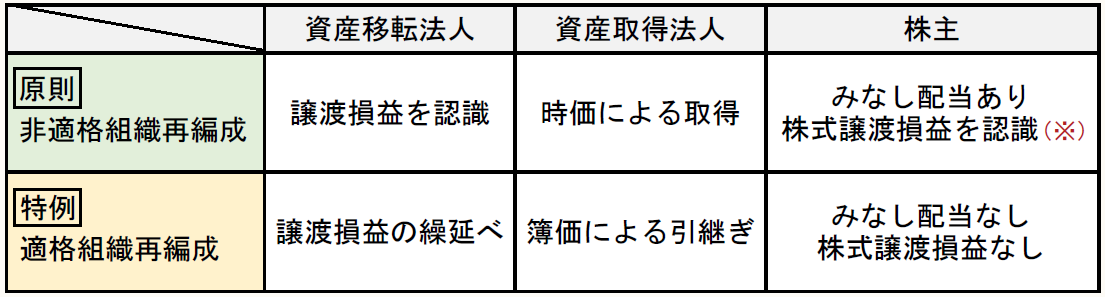

組織再編成においては、資産を移転する法人は、原則(非適格組織再編成)は移転資産の譲渡損益を計上することとされ、特例(適格組織再編成)で移転資産の譲渡損益の計上を繰り延べることとされています。

資産を取得する法人については、原則(非適格組織再編成)は移転資産を「時価」で取得することとなり、特例(適格組織再編成)では移転資産を「簿価」で引き継ぐこととされています。

一方、株主側の取扱いは、非適格組織再編成に該当する場合にはみなし配当が生じることとされ、対価として株式のみが交付されている場合には旧株式の譲渡損益の計上を繰り延べ、株式以外の資産の交付を受ける場合には旧株式の譲渡損益を計上することとされています。

(※) 金銭等の交付がなければ株式譲渡損益なし

4 適格組織再編成

「適格組織再編成」とは、以下の組織再編成をいいます。

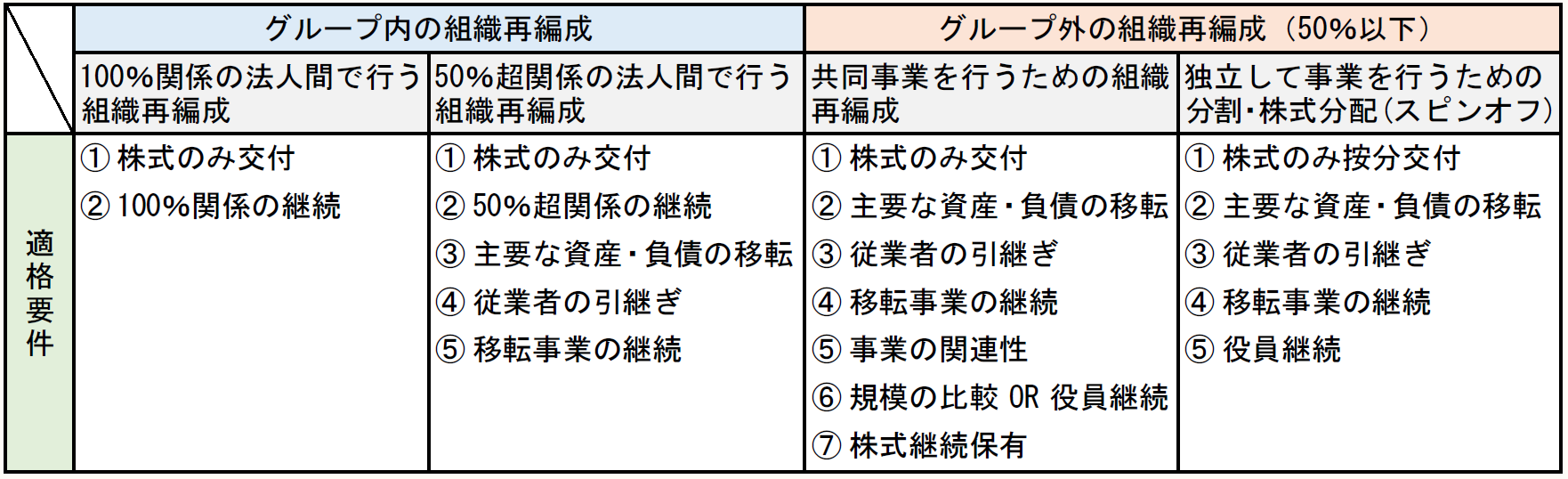

① 企業グループ内の組織再編成

企業グループ内組織再編成は、さらに、100%関係のグループ内で行われるもの(完全支配関係がある場合の組織再編成)と50%超関係のグループ内で行われるもの(支配関係がある場合の組織再編成)に分かれます。

支配関係がある場合の組織再編成については、組織再編成による資産の移転を個別の資産の売買取引と区別する観点から、資産の移転が独立した事業単位の移転であること、組織再編成後も移転した事業が継続されることが要件として必要です。

② 共同事業を営むための組織再編成

共同事業を営むための組織再編成に該当するかどうかについては、①の要件に加え、組織再編成により1つの法人組織で行うこととした事業が相互に関連性を有するものであること、それぞれの事業の規模が著しく異ならないことなどにより判定するものとされています。

③ スピンオフ(独立して事業を行う場合の組織再編成)

平成29年度税制改正により創設されたもので、支配株主のない法人の実質的な支配者はその法人そのものであり、その法人自身の分割であるスピンオフについては、単にその法人が2つに分かれるような分割であれば、移転資産に対する支配は継続していることから適格組織再編成として取り扱われることになりました。

※画像をクリックすると別ページで拡大表示されます。

適格要件を満たすものについては、移転資産等に対する支配が継続しているとされ、譲渡損益が繰り延べられますが、適格要件の詳細については次回以降で説明することとします。

5 繰越欠損金と資産に係る含み損の制限

適格合併が行われた場合には、資産移転法人の未処理欠損金を引き継ぐこととされています。ただし、欠損金の利用のみを目的として適格合併が行われることが想定されるため、一定の引継制限が課されています。

適格組織再編成で資産移転法人の帳簿価額で資産の引継ぎをすると、含み損益が資産取得法人に移転するため、含み益資産を譲渡することで含み益を実現させ、資産取得法人の欠損金を使用することができます。したがって、資産移転法人の含み益と資産取得法人の欠損金を相殺させる租税回避を防止するため、資産取得法人の欠損金についても一定の使用制限が課されています。

適格組織再編成により移転する資産は、資産移転法人の帳簿価額で引き継ぐこととされていますが、その資産の含み損の利用を目的とする租税回避を防止する観点から、一定の適格組織再編成を行った法人が移転を受けた資産を譲渡することで含み損を実現した場合には、その損失を損金の額に算入しないという規定が設けられています。

6 租税回避防止規定

組織再編成の形態や方法は複雑かつ多様であり、資産の売買取引を組織再編成による資産の移転とするなど、租税回避の手段として濫用されるおそれがあります。

その防止を目的として、組織再編成に係る包括的な租税回避防止規定が設けられており、組織再編成における資産移転法人(※)又は資産取得法人(※)に係る法人税の負担を不当に減少される結果となると認められるときは、その行為又は計算が否認されることとされています(法法132の2)。

(※) 株主についても所得税、相続税に同様の規定が設けられています。

◆組織再編成における税務上のポイント◆

- 適格組織再編成に該当するかどうかの検討

- 繰越欠損金の引継制限、使用制限に該当するかどうかの検討

- 資産の含み損の使用制限に該当するかどうかの検討

- 組織再編成を利用した租税回避行為に該当すると指摘されるリスクの検討

〔凡例〕

法法・・・法人税法

法令・・・法人税法施行令

法規・・・法人税法施行規則

法基通・・・法人税基本通達

耐令・・・減価償却資産の耐用年数等に関する省令

(例)法規3①一・・・法人税法施行規則第3条第1項第1号

(了)

「基礎から身につく組織再編税制」は毎月第3週に掲載されます。