〈令和4年分〉

おさえておきたい

年末調整のポイント

【第1回】

「各種申告書と近年の改正事項の確認(その1)」

公認会計士・税理士 篠藤 敦子

11月に入り、今年も年末調整に向けた準備を始める時期となった。

今回から3回シリーズで、年末調整における実務上の注意点やポイント等を解説する。

令和4年分と令和3年分を比べると、年末調整実務に影響する大きな改正事項はない。しかし、平成30年度以降の税制改正により、令和2年分の年末調整からは、基礎控除をはじめいくつかの所得控除の適用要件等が改正され、申告書の種類も増えている。

改正が多岐にわたることから、事前に適用要件等を再整理しておく必要があると考えられる。そこで、本連載第1回と第2回では、申告書の種類と申告書を提出することにより受けられる控除との関係、令和2年分から改正となった事項を中心に控除の適用要件等の確認を行うこととする。

なお、本年分の記事に加え、論末の連載目次に掲載された過去の拙稿もご参照いただきたい。

(※) 本稿では、年末調整で使用する各申告書等を次のとおり表記する。

・給与所得者の扶養控除等(異動)申告書

⇒ 扶養控除等申告書

・給与所得者の保険料控除申告書

⇒ 保険料控除申告書

・給与所得者の基礎控除申告書

⇒ 基礎控除申告書

・給与所得者の配偶者控除等申告書

⇒ 配偶者控除等申告書

・給与所得者の(特定増改築等)住宅借入金等特別控除申告書

⇒ 住宅借入金等特別控除申告書

・給与所得に対する源泉徴収簿

⇒ 源泉徴収簿

・給与所得の源泉徴収票

⇒ 源泉徴収票

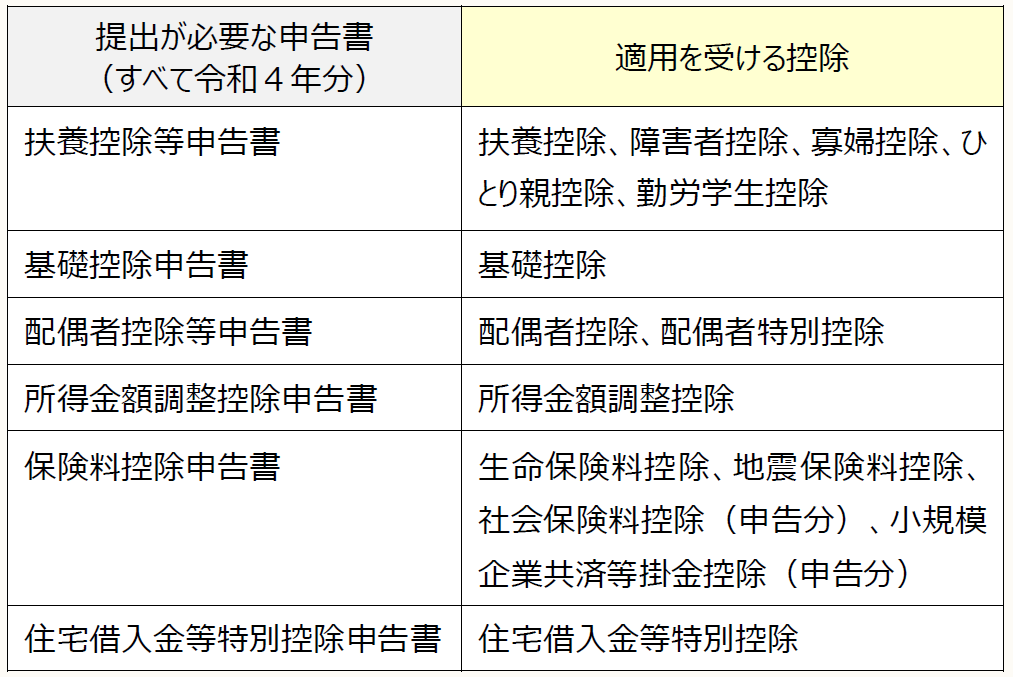

【1】 各種申告書と適用を受ける控除との関係

年末調整において各種の控除を受けるためには、控除に対応した申告書を提出する必要がある。申告書の種類とその申告書の提出により受けられる控除との関係は、次のとおりである(所法190二、措法41の2の2①②、41の3の4①②)。

【2】 扶養控除等申告書

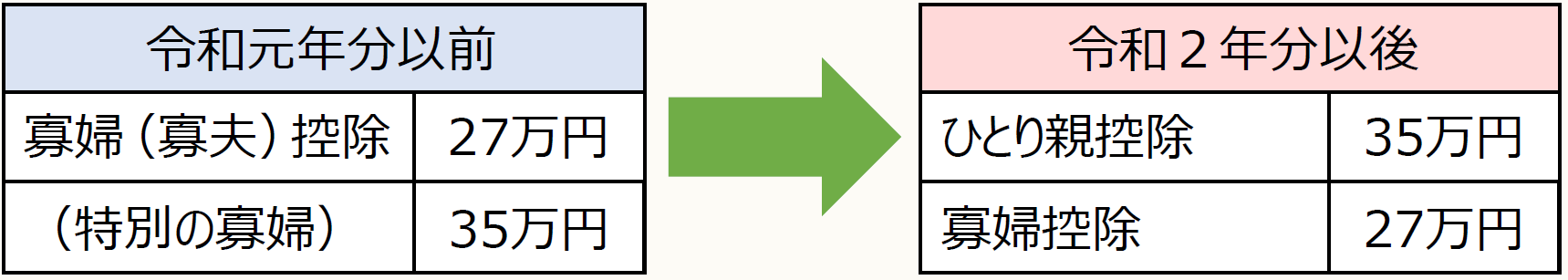

(1) 寡婦控除、ひとり親控除

扶養控除等申告書の提出により適用される控除のうち、令和2年分から取扱いが変わっているのは、寡婦控除とひとり親控除である(所法2①三十、三十一)。

改正の背景や内容、適用要件についての詳細は、以下の拙稿をご参照いただきたい。

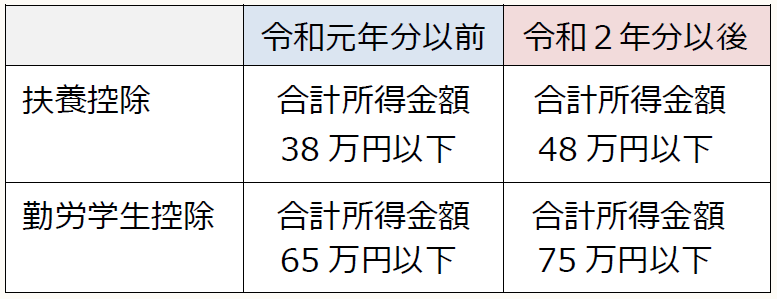

(2) 扶養親族、勤労学生の所得要件

給与所得控除と公的年金等控除の引下げに伴い、扶養親族等の合計所得金額要件の調整が行われている(所法2①三十二、三十四)。

給与所得控除と公的年金等控除の引下げに伴う調整であることから、判定対象者の所得が給与所得又は公的年金等に係る雑所得のみの場合には、収入ベースでみると改正前後で変更はない。

給与所得控除と公的年金等控除の引下げについての詳細は、以下の拙稿をご参照いただきたい。

【3】 基礎控除申告書

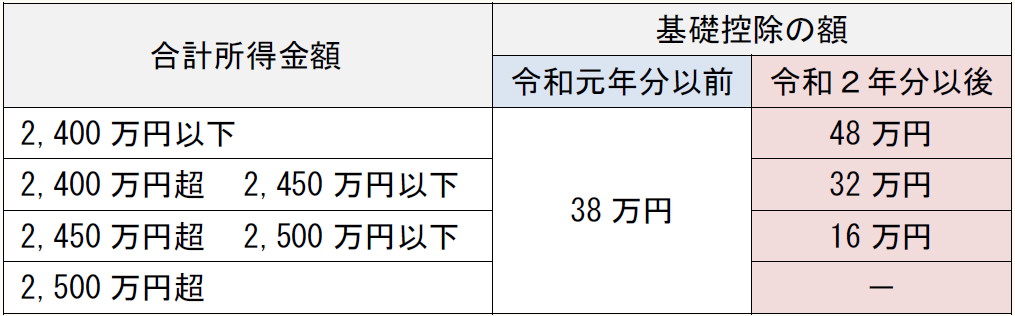

平成30年度の税制改正により、令和2年分以後の基礎控除は、一律の金額ではなくその年の合計所得金額に応じた金額となった(所法86①)。

また、年末調整で基礎控除の適用を受けようとする場合には、その年最後の給与等の支払を受ける日の前日までに、給与等の支払者に「基礎控除申告書」を提出することとされた(所法190二ホ)。

改正の背景や内容、適用要件についての詳細は、以下の拙稿をご参照いただきたい。

* * *

次回(第2回)は、「配偶者控除等申告書」と「所得金額調整控除申告書」について取り上げる予定である。

〈令和3年分〉おさえておきたい年末調整のポイント

- 【第1回】 令和3年分から適用される改正事項~押印義務の見直しと源泉徴収関係書類の電磁的提供に係る改正~

- 【第2回】 令和2年分から適用されている改正事項の再確認

- 【第3回】 年末調整の実務Q&A~最近の改正事項等を中心に~

〈令和2年分〉おさえておきたい年末調整のポイント

- 【第1回】 令和2年分から適用される改正事項(その1)

- 【第2回】 令和2年分から適用される改正事項(その2)

(「基礎控除申告書」及び「所得金額調整控除申告書」の記載方法) - 【第3回】 ひとり親控除・寡婦控除及び所得金額調整控除に関するQ&A

〈令和元年分〉おさえておきたい年末調整のポイント

- 【第1回】 配偶者控除及び配偶者特別控除について~平成30年分の見直し事項の再確認~

- 【第2回】 合計所得金額と配偶者控除及び配偶者特別控除の適用

- 【第3回】 「令和2年分 扶養控除等(異動)申告書」受領時の注意点

〈平成30年分〉おさえておきたい年末調整のポイント

(注) 上記の記事については、掲載後の税制改正等により、解説内容が現在の規定に基づくものとは異なるケースがある。過年度の記事内に順次コメントを入れるので留意していただきたい。

〔凡例〕

所法・・・所得税法

措法・・・租税特別措置法

(了)

この連載の公開日程は、下記の連載目次をご覧ください。