連結納税適用法人のための

平成27年度税制改正

【第1回】

「法人税率の引下げ」

公認会計士・税理士

税理士法人トラスト パートナー

足立 好幸

~はじめに~

「連結納税適用法人にとっての“税制改正”」は、次の4種類に分類される。① 連結納税独自の税制に係る改正

② 単体納税と共通の税制で単体納税と異なる取扱いに係る改正(連結グループ全体計算)

③ 単体納税と共通の税制で単体納税と異なる取扱いに係る改正(各連結法人単位の計算)

④ 単体納税と同一の取扱いに係る改正

上記のうち、①は、損益通算、連結欠損金、時価評価、連結子法人株式の帳簿価額修正など単体納税では制度自体が存在しない連結納税独自の税務上の取扱いについて改正されるものである。

次に、②は、受取配当等の益金不算入制度、研究開発税制、所得拡大促進税制、連結法人税など単体納税にも同じ制度が存在するが、連結納税グループでの全体計算と個別帰属額の計算を行う税務上の取扱いについて改正されるものである。

③は、貸倒引当金など単体納税にも同じ制度が存在し、単体納税と同様に各連結法人を計算単位とするが、連結法人間の債権及び負債利子を除くなど一部について単体納税とは異なる税務上の取扱いについて改正されるものである。

最後に、④は、減価償却制度、繰延資産、一括償却資産、賞与引当金など単体納税と同じ取扱いとなるものに係る改正である。

そして、平成27年度税制改正についても、連結法人税率の引下げ(②)や連結欠損金の繰越控除制度の見直し(①)、受取配当等の益金不算入制度、研究開発税制、所得拡大促進税制の見直し(②)、タックス・ヘイブン税制の見直し(③)、損金算入配当等の益金不算入の除外措置、事業税率の改正及び負担軽減措置(④)、付加価値割における所得拡大促進税制の導入(③)などの改正があり、連結納税適用法人についても単体納税適用法人と同様に今年度の税制改正の影響は小さくない。

そうした中、毎年度、税制改正については、多くの書籍や雑誌などで解説されているが、連結納税制度に係る取扱いについては、「連結納税制度の場合についても、同様の改正が行われています。」という一言で片づけられてしまうことも多く、連結納税適用法人にとって、従来の税制改正の解説は十分なものではなかったといえる。

以上より、本稿では、連結納税適用法人(注)のための平成27年度税制改正をテーマとして、①~③に限定することなく、連結納税適用法人に関係するすべての税制改正について、平成27年3月31日に公布され、平成27年4月1日以後から施行されている改正税法等に基づいて、その取扱いを解説していくこととする。

(注) 本稿でいう「連結納税適用法人」は普通法人であるものとする。したがって、連結親法人が協同組合等の場合は本稿の対象外としている。

本稿で取り上げる項目は以下のとおりである。

[1] 連結法人税率の引下げ(今回)

[2] 連結欠損金の控除限度額の段階的引下げ

[3] 連結欠損金の繰越期間の延長

[4] 事業税に係る繰越欠損金の繰越控除制度の見直し

[5] 控除対象個別帰属調整額及び控除対象個別帰属税額の繰越控除制度の見直し

[6] 連結納税適用法人に係る受取配当等の益金不算入制度の見直し

[7] 連結納税適用法人に係る研究開発税制の見直し

[8] 連結納税適用法人に係る地方拠点強化税制の創設

[9] 特定資産の買換えの場合の課税の特例の縮減・延長

[10] 連結納税適用法人に係る所得拡大促進税制の見直し

[11] その他の租税特別措置法上の見直し

[12] 連結納税適用法人に係る事業税の改正

[13] 連結納税適用法人に係る国際税務の改正

なお、本稿の意見に関する部分は、筆者の個人的な見解であることをあらかじめお断りする。

[1] 連結法人税率の引下げ

1 改正内容

(1) 連結法人税率の引下げ

普通法人である連結親法人の税率が23.9%(改正前25.5%、▲1.6%)に引き下げられる(法法81の12①)。

また、連結法人税及び地方法人税の個別帰属額の計算に適用される税率も、同様に引き下げられることとなる(法法81の18①、地方法15①)

(2) 連結親法人が中小法人等に該当する場合の軽減税率の適用

連結親法人が中小法人等に該当する場合の軽減税率の特例(連結所得の金額のうち年800 万円以下の部分に対する税率を19%から15%に引き下げる措置)の適用期限を2年延長する。

具体的には、連結親法人が中小法人等に該当する場合、連結所得金額のうち年800 万円以下の部分に対する税率を19%にする軽減税率の適用制度があるが、平成24年4月1日から平成29年3月31日までの間に開始する各連結事業年度の連結所得に対しては、その軽減税率を15%に引き下げることとなる(措法68の8①、法法81の12②⑥)。

なお、連結納税に係る「中小法人等」とは、連結親法人のうち、各連結事業年度終了の時において資本金の額若しくは出資金の額が1億円以下であるもの又は資本若しくは出資を有しないものの(次の法人を除く)をいう(法法81の12②⑥、66⑥一~三・六)。

① 保険業法に規定する相互会社(相互会社)

② 大法人(次に掲げる法人をいう)との間にその大法人による完全支配関係がある普通法人(資本金が5億円以上の大法人の100%子法人)

・資本金の額又は出資金の額が5億円以上である法人

・相互会社、外国相互会社

・法人課税信託に係る受託法人(法法4の7、受託法人)

③ 普通法人との間に完全支配関係があるすべての大法人が有する株式及び出資の全部をそのすべての大法人のうちいずれか一の法人が有するものとみなした場合においてそのいずれか一の法人とその普通法人との間にそのいずれか一の法人による完全支配関係があることとなるときのその普通法人(100%グループ内の複数の大法人に発行済株式等の全部を保有されている法人)

④ 受託法人

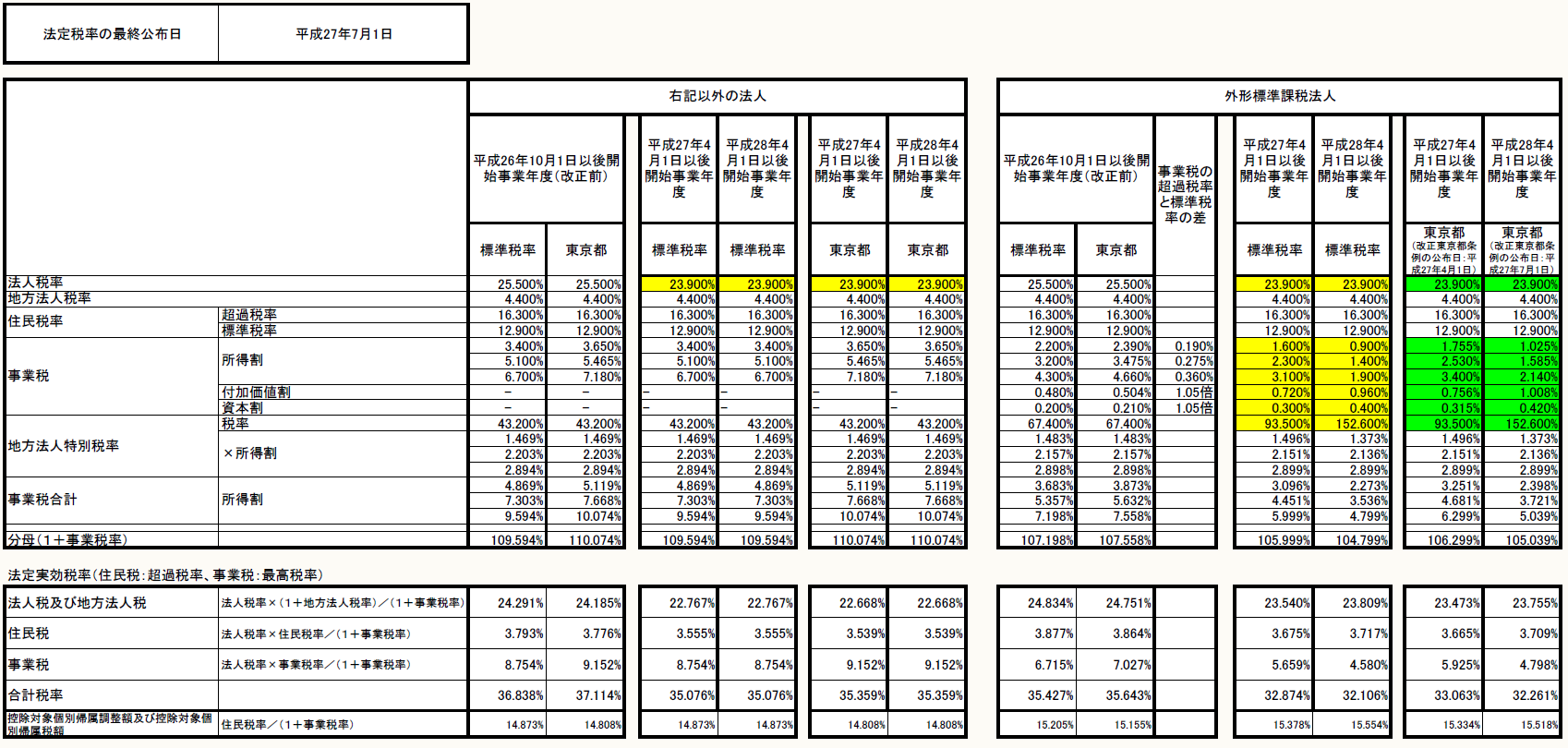

2 法定実効税率(参考)

連結法人税率及び事業税率(所得割)の引下げに伴い、連結納税の税効果会計について、平成27年4月1日以後開始事業年度及び平成28年4月1日以後開始事業年度の法定実効税率は、次のとおりに変更される。

※画像をクリックすると、別ページでPDFファイルが開きます。

【平成27年4月1日以後開始事業年度及び平成28年4月1日以後開始事業年度の法定実効税率】

(追記:2015/7/1) 平成27年7月1日付けで東京都主税局より「平成27年度税制改正に伴う外形標準課税法人に係る法人事業税の税率の改正について(平成28年4月1日以後に開始する事業年度)」が公表された。本稿掲載時、上記表内数値については改正案による数値を使用していたが、今回そのままの数値で確定したため、表内の数値に変更は生じていない。

3 適用時期

平成27年4月1日以後に開始する連結事業年度について適用される(平成27年所法等改正法附則21)。

(了)

この連載の公開日程は、下記の連載目次をご覧ください。