令和2年度税制改正における

『連結納税制度』改正事項の解説

【第1回】

「「グループ通算制度とは」

「グループ通算制度と連結納税制度と単体納税制度の比較」」

公認会計士・税理士

税理士法人トラスト

足立 好幸

~はじめに~

令和2年度税制改正において、現行の連結納税制度が見直され、令和4年4月1日以後に開始する事業年度から「グループ通算制度」に移行する所得税法等の一部を改正する法律(法律第8号)及び地方税法等の一部を改正する法律(法律第5号)(以下、2つを併せて「改正税法」という)が令和2年3月31日に公布された。

連結納税制度の見直しのポイントは、拙稿「《速報解説》「連結納税制度」の見直しと「グループ通算制度」の創設~令和2年度税制改正大綱~」で解説したため、今回はグループ通算制度の概要について解説したい。

なお、本稿は、改正税法及び令和2年度税制改正大綱に基づいて記載しており、改正税法で定めているものは条文番号を記載している(したがって、条文番号が記載されていないものは今後公表される政令で定められることになる)。

また、本稿の意見に関する部分は、筆者の個人的な見解であることをあらかじめお断りする。

〔追記:2020/7/14〕

グループ通算制度について、法人税法施行令等の一部を改正する政令(政令第207号)が6月26日に、法人税法施行規則等の一部を改正する省令(財務省令第56号)が6月30日に公布された。

元々、本稿は改正政省令が公布される前に執筆されたものであるため、既に公開されている【第1回】~【第3回】までは〔追記〕という形で改正政省令について記載することとし、これから公開される【第4回】~【第9回】までは改正政省令を直接、本文に織り込むことにしている。

[1] グループ通算制度とは

グループ通算制度とは、完全支配関係にある企業グループ内の各法人を納税単位として、各法人が個別に法人税額の計算及び申告を行い、その中で、損益通算及び欠損金の通算等のグループ調整計算を行う制度となる。

また、通算グループ内の1法人に後発的に修正・更正事由が生じた場合でも、原則として他の法人の税額計算に反映させない(遮断する)仕組みとしている。

なお、グループ通算制度の開始・加入時の時価評価課税及び繰越欠損金の持込み等については組織再編税制と整合性の取れた制度としている。

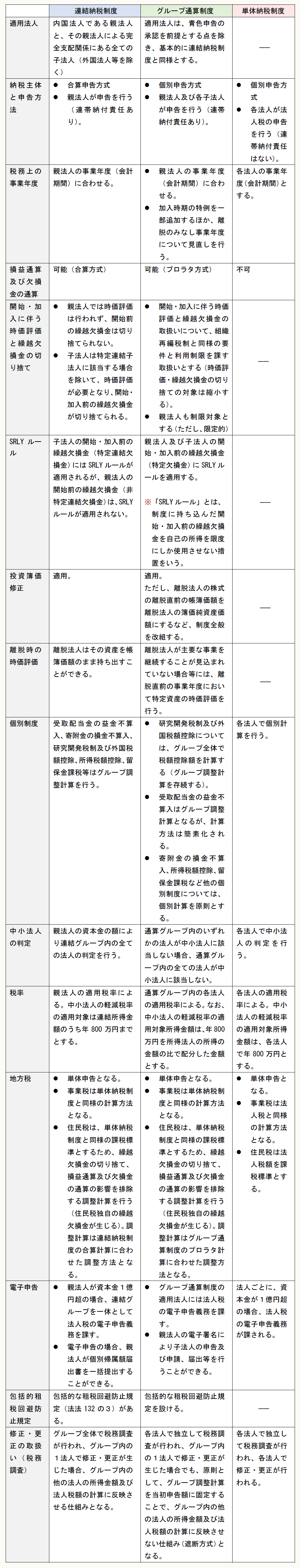

[2] グループ通算制度と連結納税制度と単体納税制度の比較

「グループ通算制度」の基本的な仕組みについて、「連結納税制度」及び「単体納税制度」と比較すると、以下のようにまとめられる。

〔凡例〕

法法・・・法人税法

地方法法・・・地方法人税法

地法・・・地方税法

措法・・・租税特別措置法

令和2年所法等改正法・・・所得税法等の一部を改正する法律(令和2年法律第8号)

(例)法法57⑪三・・・法人税法57条11項3号

(了)

この連載の公開日程は、下記の連載目次をご覧ください。