事例でわかる[事業承継対策]

解決へのヒント

【第1回】

「新しい事業承継税制と今まで進めてきた事業承継対策との関係」

太陽グラントソントン税理士法人

(事業承継対策研究会)

パートナー 税理士 日野 有裕

相談内容

私は非上場会社Yの創業者オーナーである代表取締役のAです。現在に至るまで自分の息子Bを後継者と決めて、顧問税理士の助言を受けながら事業承継対策を進めてきました。

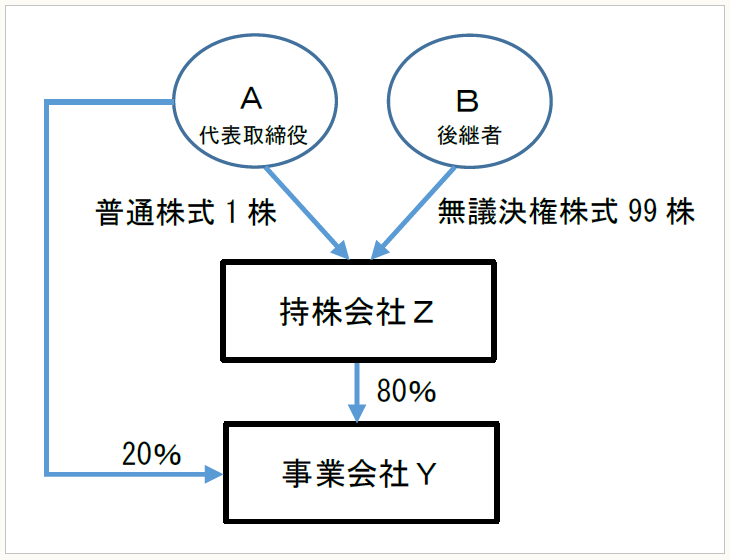

スキーム概要としては、私が1株のみの普通株式、Bが無議決権株式99株という株主構成の持株会社Zを設立し、その持株会社に私が持っているY社株式の80%を譲渡するというものです。

ところで、平成30年度税制改正において事業承継税制が改正され、今後10年間は非課税で株式を後継者に贈与・相続することができると聞きました。現在進めている事業承継対策をこのまま進めた方が良いのか、改正された事業承継税制を適用した方が良いのか悩んでいます。

【今まで進めてきた事業承継対策の概要】

解決へのヒント

今まで進めてきた事業承継対策と新事業承継税制(以下、特例措置)を比較して、必ずしも特例措置にメリットがあるとは限りません。

現状の事業承継対策と特例措置の適用要件や取消リスクを冷静に比較・検討を行う必要があります。

■ □ ■ □ 解 説 □ ■ □ ■

[1] 特例措置の適用要件の判定

まず、特例措置の概要については、以下の記事をご確認ください。

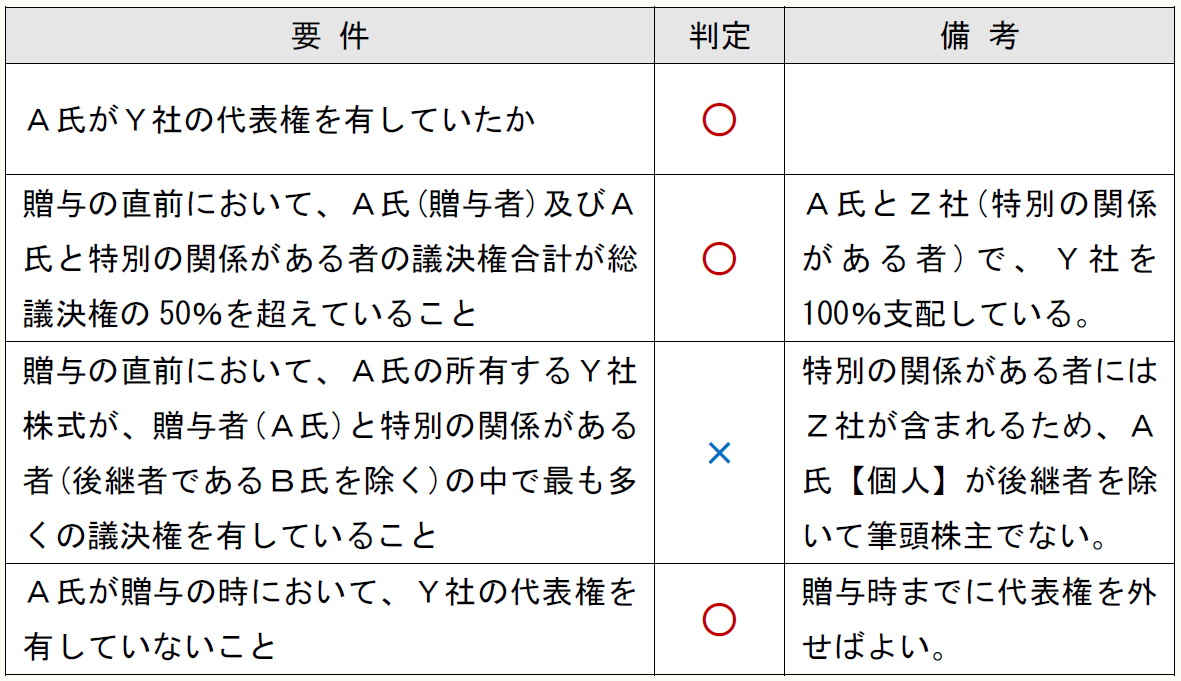

次に、事業会社Yの株式を20%しか所有していないA氏が、そもそも特例措置の対象になるのかどうかについて、Y社株式の贈与を前提として以下の通り判定します(措法70の7の5①、措令40の8の5①一)。

〇A氏が特例措置の贈与者となるための要件(以下のすべてを満たす必要があります。)

このように、A氏【個人】がY社の筆頭株主(後継者を除く)でないため、特例措置によりY社株式を後継者であるB氏へ贈与することはできません。

このように、A氏【個人】がY社の筆頭株主(後継者を除く)でないため、特例措置によりY社株式を後継者であるB氏へ贈与することはできません。

早期に事業承継対策を進め、持株会社を使った対策を行った非上場会社については、A氏のような状況になっているケースが多いように思われます。

[2] 検討

(1) A氏が特例措置の贈与者となるための要件

A氏が特例措置の贈与者となるためには、A氏がY社の議決権の50%超を保有する必要があり、以下の2つの方法が考えられます。ただし、①②ともに、実行時においてA氏に資金負担が発生します。

① Z社からY社株式を買い戻す。

② A氏がY社の第三者割当増資を引き受ける。

(2) 特例措置の取消リスク

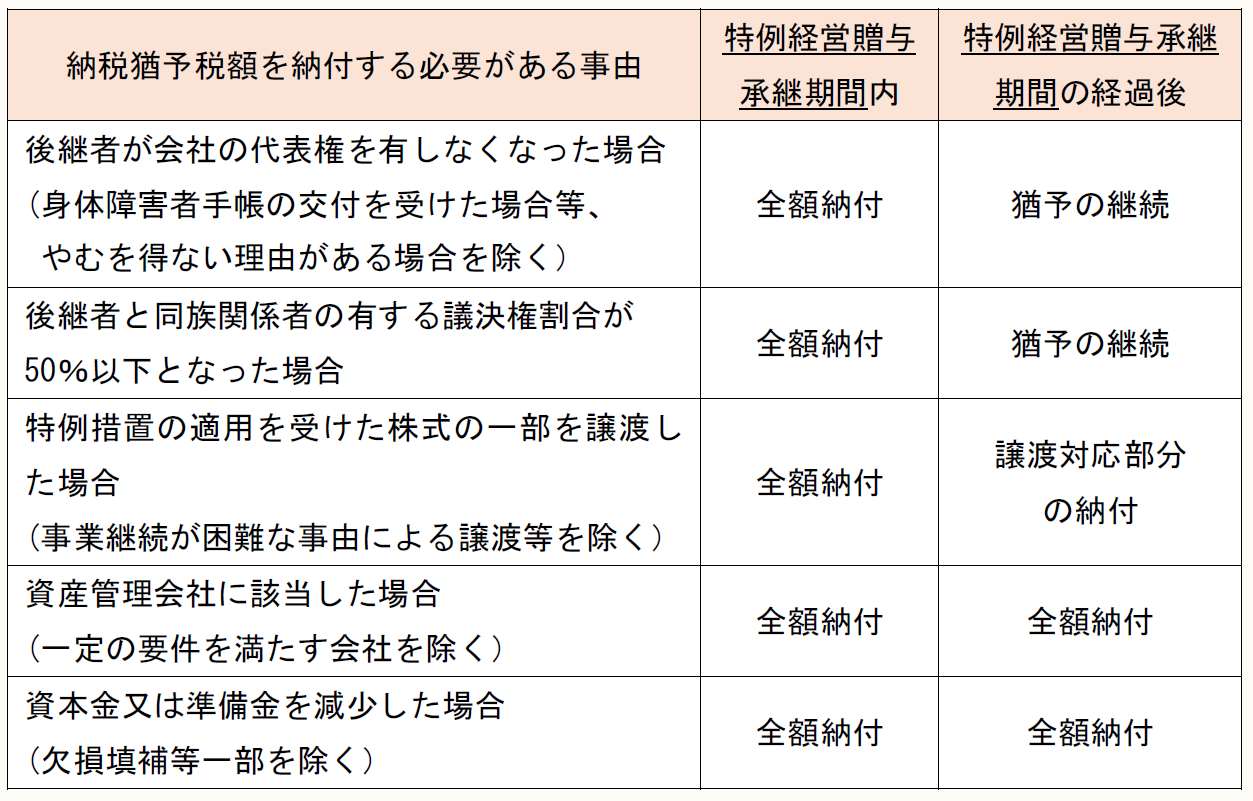

特例措置(正確には「非上場株式等に係る贈与税・相続税の納税猶予制度の特例」)は、その納税額が猶予されているだけで、免除されているのではありません。過大にリスクを強調するわけではありませんが、一定の事由が生じた場合は、猶予されていた税額に利子税をあわせて納付しなければなりません。

贈与の場合、猶予された税額を納付しなければならない主な事由は以下の通りです(措法70の7の5③)。詳細については、以下の記事をご参照ください。

上の表における「特例経営贈与承継期間」とは、最初に特例措置の適用を受ける贈与に係る贈与税の申告期限の翌日から次のいずれか早い日までの期間をいいます(措法70の7の5②七)。

① 最初の特例措置の適用を受ける贈与税の申告期限の翌日から5年を経過する日

② 最初の特例措置の適用を受ける相続税の申告期限の翌日から5年を経過する日

③ 特例経営承継受贈者の死亡の日の前日

④ 特例贈与者の死亡の日の前日

(3) 結論

上記(1)(2)から考えると、今回の相談内容の場合、A氏は特例措置の適用を目指すのではなく、今まで進めてきた事業承継対策を進めることの方が、資金負担・リスクの面で有利だと考えます。

現状では、A氏の所有するY社株式の残り20%をどうするか決めれば、Y社株式に係る承継は完了しますので、その対策に注力すべきでしょう。

なお、具体的な対策については、税理士等の専門家と相談の上、実行されることをお勧めします。

(了)

「事例でわかる[事業承継対策]解決へのヒント」は、毎月第2週に掲載されます。