〔事例で使える〕中小企業会計指針・会計要領

《貸倒損失・貸倒引当金》編

【第1回】

「個別評価金銭債権に係る貸倒引当金繰入」

公認会計士・税理士 前原 啓二

本連載の趣旨

「中小企業の会計に関する指針」(以下「中小企業会計指針」とします)は、中小企業が計算書類の作成に当たり拠ることが望ましい会計処理等を示すもので、一定の水準を保ったものとされています。これに比べ簡単な会計処理をすることが適切と考えられる中小企業を対象に「中小企業の会計に関する基本要領」も公表されました。

しかし、これらは簡潔に文章で記載されており、概念的には理解できても、実際にはどのように会計処理するのかがわからないため、仕方なく法人税法の規定による決算処理を続けている中小企業が散見されます。

そこで、本連載では、実際の中小企業で行われている基本的かつ重要な会計処理の事例をテーマごとに選び出し、「中小企業会計指針」等に基づく会計処理の一例について数値例を用いて具体的に示して、実務上のモデルとなるように解説します。また、法人税法規定による処理との差異と税務調整についても紹介します。

テーマについては、「中小企業会計指針」等に基づく会計処理と法人税法規定による処理との差異が顕著なものから順次取り上げます。連載の第2弾として、貸倒損失・貸倒引当金を取り上げます。

本連載が、「中小企業会計指針」等のより一層の普及、さらに、中小企業の経営実態の正確な把握や適切な経営管理への発展に、少しでもつながれば幸いです。

《貸倒損失・貸倒引当金》編のラインナップ

- 【第1回】 個別評価金銭債権に係る貸倒引当金繰入(本稿)

- 【第2回】 貸倒損失

- 【第3回】 一括評価金銭債権に係る貸倒引当金繰入

はじめに

個別注記表の重要な会計方針において、貸倒引当金の計上基準として、「一般債権については法人税法の規定する貸倒実績率(法人税法の法定繰入率が貸倒実績率を超える場合には法定繰入率)により計上するほか、個々の債権の回収可能性を勘案して計上している」という記載を見ることがあります。

この「個々の債権の回収可能性を勘案して計上している」ケースには、法人税法の規定する個別評価金銭債権に係る貸倒引当金繰入の損金算入ができる事業年度以前の事業年度において、決算書上は貸倒引当金計上すべきとされる場合がよくあります。

今回は、このような有税引当となる貸倒引当金の繰入についてご紹介します。

【設例1】

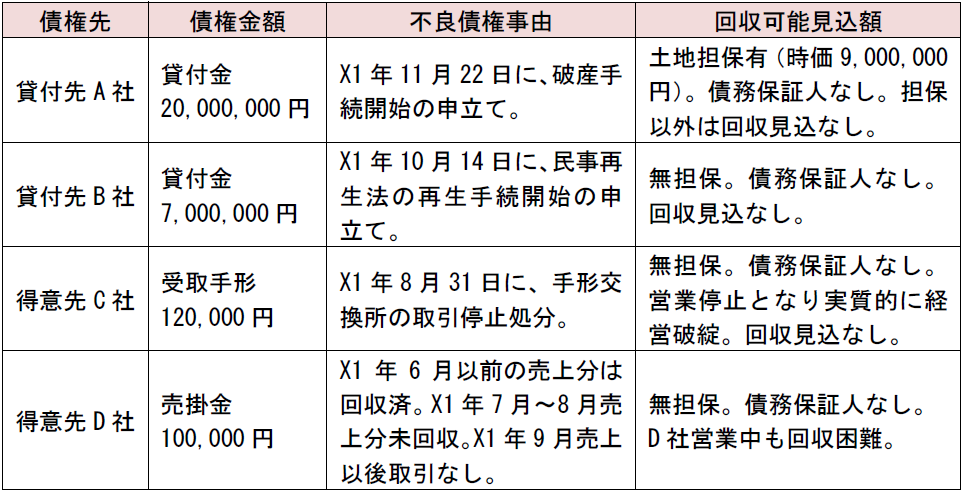

当社(資本金30,000,000円)では、当期(X1年4月1日~X2年3月31日)において、次のような不良債権が発生しました。

前期末における不良債権はなく、貸倒引当金残高は0です。

一括評価金銭債権に係る貸倒引当金の計上は、前期末と当期末とも行わないものとします。

1 当期末の引当計上の仕訳

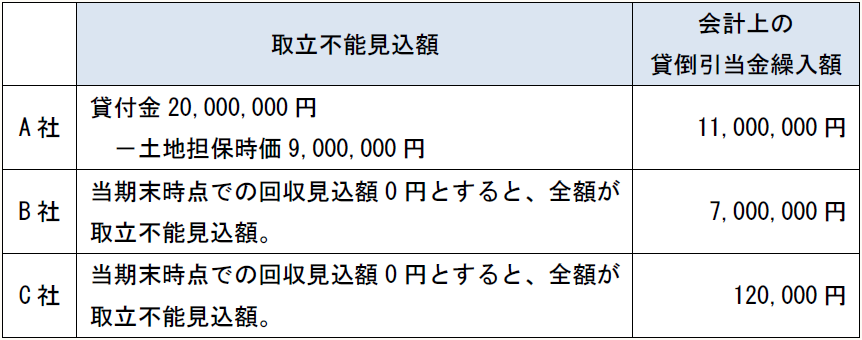

〈A社〉

(借方) 貸倒引当金繰入額 11,000,000 (貸方) 貸倒引当金 11,000,000

〈B社〉

(借方) 貸倒引当金繰入額 7,000,000 (貸方) 貸倒引当金 7,000,000

〈C社〉

(借方) 貸倒引当金繰入額 120,000 (貸方) 貸倒引当金 120,000

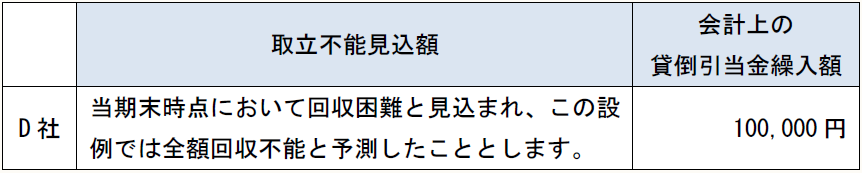

〈D社〉

(借方) 貸倒引当金繰入額 100,000 (貸方) 貸倒引当金 100,000

破産更生債権等(経営破綻又は実質的に経営破綻に陥っている債務者に対する債権)に係る取立不能見込額の原則的な算定方法は、債権金額から担保の処分見込額及び保証による回収見込額を減額し、その残額を取立不能額とします(中小企業会計指針18)。

A社、B社、C社をこの方法により取立不能見込額を算定すると、会計上の貸倒引当金繰入額は次のとおりです。

貸倒懸念債権(経営破綻の状態には至っていないが、債務の弁済に重大な問題が生じているか又は生じる可能性の高い債務者に対する債権)に係る取立不能見込額の原則的な算定方法は、債権金額から担保の処分見込額及び保証による回収見込額を減額し、その残額について債務者の財政状態及び経営成績を考慮して算定します(中小企業会計指針18)。

D社をこの方法により取立不能額を算定すると、会計上の貸倒引当金繰入額は下記のとおりです。

2 決算書の金額

〈当期損益計算書〉

販売費及び一般管理費

貸倒引当金繰入額 18,220,000

〈当期末貸借対照表〉

流動資産

貸倒引当金 18,220,000

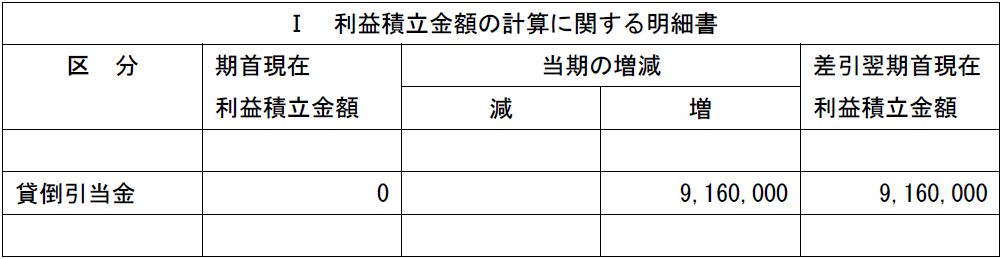

3 損益計算書の当期純損益から法人税申告書の課税所得を算出する際の加算・減算調整

〈当期法人税申告書別表四〉

加算・留保

貸倒引当金繰入額 9,160,000

〈当期法人税申告書別表五(一)〉

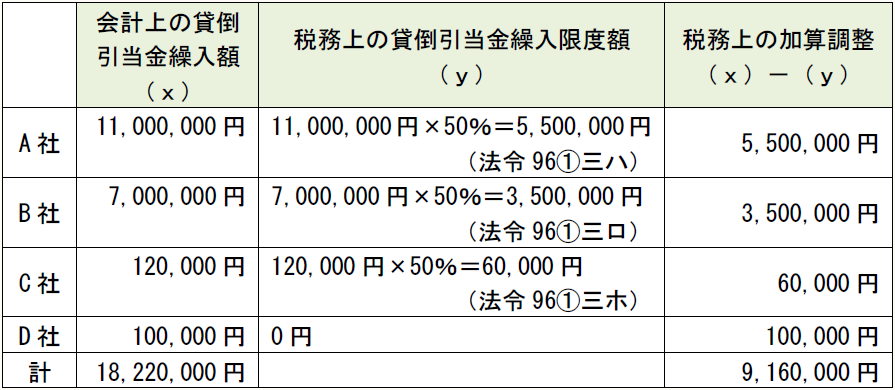

税務上は、金銭債権に係る債務者につき次に掲げる事由が生じている場合におけるその金銭債権の額(その金銭債権の債務者から受け入れた金額があるため実質的に債権とみられない部分の金額及び担保権の実行、金融機関又は保証機関による保証債務の履行等により取立て又は弁済の見込があると認められる部分の金額を除く)の50%に相当する金額は、個別評価金銭債権に係る貸倒引当金繰入限度額に含められます(法令96①)。

(イ) 更生手続開始の申立て

(ロ) 再生手続開始の申立て

(ハ) 破産手続開始の申立て

(ニ) 特別清算開始の申立て

(ホ) 手形交換所又は所定の要件を満たす電子債権記録機関による取引停止処分(法規25の3)

この設例では、税務上の個別評価金銭債権に係る貸倒引当金の対象となる債務者に、A社・B社・C社は該当しますが、D社は該当しません。貸倒引当金に係る税務上の加算調整は次のとおりです。

(注) 期末資本金が1億円を超える法人で、かつ、貸倒引当金の適用法人に該当しない場合など所定の法人については、平成24年4月1日から平成25年3月31日までの間に開始する事業年度において、上記の繰入限度額の4分の3、平成25年4月1日から平成26年3月31日までの間に開始する事業年度において、上記の繰入限度額の4分の2、平成26年4月1日から平成27年3月31日までの間に開始する事業年度において、上記の繰入限度額の4分の1が損金算入限度額となります(平成23年度税制改正)。

(了)

[凡例]

- 中小企業会計指針・・・中小企業の会計に関する指針

- 中小企業会計要領・・・中小企業の会計に関する基本要領

- 法令・・・法人税法施行令

- 法規・・・法人税法施行規則

[参考]

「中小企業の会計に関する指針・中小企業の会計に関する基本要領」(日本税理士会連合会ホームページ)