〔事例で使える〕

中小企業会計指針・会計要領

《経過勘定-前払費用》編

【第1回】

「短期の前払費用の取扱い」

公認会計士・税理士 前原 啓二

連載の目次はこちら

本連載の趣旨

「中小企業の会計に関する指針」(以下「中小企業会計指針」とします)は、中小企業が計算書類の作成に当たり拠ることが望ましい会計処理等を示すもので、一定の水準を保ったものとされています。これに比べ簡単な会計処理をすることが適切と考えられる中小企業を対象に「中小企業の会計に関する基本要領」も公表されました。

しかし、これらは簡潔に文章で記載されており、概念的には理解できても、実際にはどのように会計処理するのかがわからないため、仕方なく法人税法の規定による決算処理を続けている中小企業が散見されます。

そこで、本連載では、実際の中小企業で行われている基本的かつ重要な会計処理の事例をテーマごとに選び出し、「中小企業会計指針」等に基づく会計処理の一例について数値例を用いて具体的に示して、実務上のモデルとなるように解説します。

連載の第14弾として、『経過勘定』の中から『前払費用』を取り上げます。ここでは、中小企業において比較的よく行われている事例から、法人税法等の規定による処理と関連づけして紹介します。また、前払費用と前払金等との使い分けについても取り上げます。

本連載が、「中小企業会計指針」等のより一層の普及、さらに、中小企業の経営実態の正確な把握や適切な経営管理への発展に、少しでもつながれば幸いです。

▷《経過勘定-前払費用》編のラインナップ

- 【第1回】 短期の前払費用の取扱い(本稿)

- 【第2回】 前払費用と前払金等との勘定科目の使い分け

はじめに

前払費用、前受収益、未払費用、未収収益については、経過勘定項目として処理するのが原則ですが、前払費用については、法人税基本通達が短期の前払費用として一定の要件を満たす場合、支払時点での費用処理を認めています(法基通2-2-14)。また「中小企業会計指針」においても、この通達の取扱いを適用可能としています(中小企業会計指針31)ので、今回はこの短期の前払費用の取扱いをご紹介します。

【設例1】

(1) A社(9月30日決算)が、新規取得した配送トラックの自動車損害保険料(保険期間:X2年10月1日~X3年9月30日の1年間)120,000円を、X2年9月30日に一括年払しました。

(2) 上記(1)のケースから少し変えて、決算期を9月30日決算でなく8月31日決算とし、保険期間がX2年10月1日からX3年9月30日の1年間の保険料120,000円を、期末日のX2年8月31日に一括年払したケース。

(3) 上記(1)のケースから少し変えて、新規取得したトラックではなく1年早いX1年10月1日に取得したトラックとし、これに係るX1年10月1日からX2年9月30日の1年間の保険料120,000円を前期末のX1年9月30日に一括年払した際、その全額をX2年9月期に保険料計上していたとして、同トラックに係る次のX2年10月1日からX3年9月30日の1年間の保険料120,000円を、X2年9月30日に同じく一括年払したケース。

1 A社の配送トラックの自動車損害保険料に係る仕訳

(1)のケースでは、原則的な処理によると、下記の仕訳となります。

〈X2年9月30日〉

![]()

〈X3年9月30日〉

![]()

法人税基本通達(短期の前払費用)の取扱いによると、下記の会計処理も可能です。

〈X2年9月30日〉

![]()

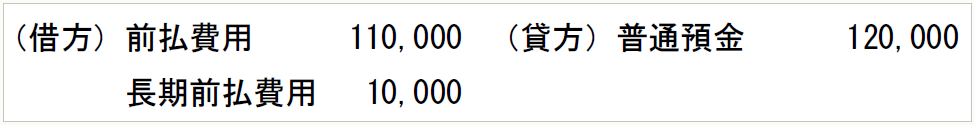

(2)のケースでは、原則的な処理によると、下記の仕訳となります。

〈X2年8月31日〉

〈X3年8月31日〉

〈X4年8月31日〉

![]()

法人税基本通達(短期の前払費用)の取扱いについては、その適用要件を満たしません。

(3)のケースでは、原則的な処理によると、下記の仕訳となります。

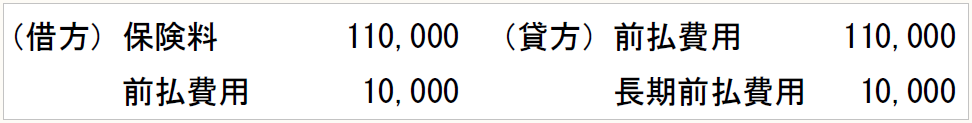

〈X2年9月30日〉

![]()

〈X3年9月30日〉

![]()

法人税基本通達(短期前払費用)の取扱いについては、その適用要件を満たしません。

* * *

前払費用は、一定の契約に従い、継続して役務の提供を受ける場合、いまだ提供されていない役務に対して支払われた対価をいい、前払利息、前払保険料、前払家賃、前払保証料等が該当します(中小企業会計指針30)。原則的な処理では、費用については発生したものを損益計算書に計上しなければならず、当期の費用でない前払費用は当期に損益計算書から除去するための経過勘定項目として貸借対照表に計上します(中小企業会計指針31)。前払費用のうち、事業年度の末日後1年を超えて費用となる部分は長期前払費用として表示します(中小企業会計指針32)。

重要性の乏しいものについては、経過勘定として処理しないことができますが、中小企業会計指針では、このほかに、前払費用のうち当期末においてまだ提供を受けていない役務に対する前払費用の額で、支払日から1年以内に提供を受ける役務に対応する金額については、継続適用を条件に費用処理することができるとされています(中小企業会計指針31)。

これは、中小企業の会計実務で浸透している法人税基本通達2-2-14(短期の前払費用)の取扱いをそのまま取り入れたものと考えられます。同通達では、支払った日の属する事業年度に損金の額に算入することも適用要件とされています。

◎ 設例への当てはめ

(1)のケースでは、原則的な処理によると、支払日であるX2年9月30日現在ではまだ保険期間が開始されていないため、いまだ役務が提供されていない段階であり費用が発生していません。したがって、X2年9月期では、120,000円全額を当期に損益計算書から除去するための経過勘定項目として貸借対照表に前払費用を計上します。

法人税基本通達における短期の前払費用の取扱いは、前払費用の額でその支払った日から1年以内に提供を受ける役務に係るものを支払った場合において、その支払った額に相当する金額を継続してその支払った日の属する事業年度の損金の額に算入しているときは、これを認める(法基通2-2-14)というものです。

(1)のケースでは、同保険について次年度以降も年払日に保険料を計上し続けるとすれば、この通達の要件をすべて満たすので、支払日(X2年9月30日)を含むX2年9月期に120,000円全額を費用計上することができます。

しかし、(2)のケース(8月31日決算)では、保険期間が同じ1年であっても、その終了日(X3年9月30日)が支払った日(X2年8月31日)から1年を超えるため、この通達の要件を満たしておらず、適用されません。

また、(3)のケースでは、X1年9月30日に一括年払した120,000円全額を原則的な処理により支払日に前払費用計上(して翌年度のX2年9月期に保険料計上)したため、X2年9月30日に一括年払した120,000円を同日(支払日)の保険料として計上することは、継続して支払った日の属する事業年度に損金の額に算入しているという通達の要件を満たしておらず、これもまた適用されません。

以上のように、前払費用を支払日に費用計上する際には、上記の法人税基本通達の要件に留意する必要があります。

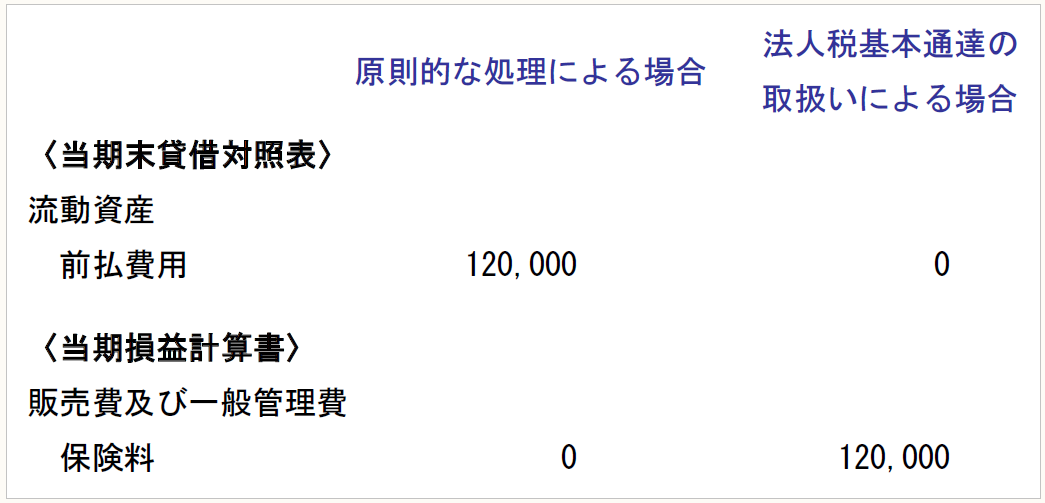

2 (1)のケースに係る部分の決算書の金額

(1)のケースに係る部分の決算書の金額は、次のとおりです。

X2年9月30日決算期

[凡例]

- 中小企業会計指針・・・中小企業の会計に関する指針

- 中小企業会計要領・・・中小企業の会計に関する基本要領

[参考]

「中小企業の会計に関する指針・中小企業の会計に関する基本要領」(日本税理士会連合会ホームページ)

(了)

この連載の公開日程は、下記の連載目次をご覧ください。