〔事例で使える〕中小企業会計指針・会計要領

《リース取引》編

【第1回】

「通常の売買取引に係る方法に準じた会計処理と

通常の賃貸借取引に係る方法に準じた会計処理

~所有権移転外ファイナンス・リース取引(借手)」

公認会計士・税理士 前原 啓二

本連載の趣旨

「中小企業の会計に関する指針」(以下「中小企業会計指針」とします)は、中小企業が計算書類の作成に当たり拠ることが望ましい会計処理等を示すもので、一定の水準を保ったものとされています。これに比べ簡単な会計処理をすることが適切と考えられる中小企業を対象に「中小企業の会計に関する基本要領」も公表されました。

しかし、これらは簡潔に文章で記載されており、概念的には理解できても、実際にはどのように会計処理するのかがわからないため、仕方なく法人税法の規定による決算処理を続けている中小企業が散見されます。

そこで、本連載では、実際の中小企業で行われている基本的かつ重要な会計処理の事例をテーマごとに選び出し、「中小企業会計指針」等に基づく会計処理の一例について数値例を用いて具体的に示して、実務上のモデルとなるように解説します。

連載の第7弾として、リース取引を取り上げます。このテーマの「中小企業会計指針」等に基づく会計処理は、所有権移転外ファイナンス・リース取引に係る借手について、通常の賃貸借取引に係る方法に準じた方法による旧来の会計処理を容認しつつ、強制ではないが通常の売買取引に係る方法に準じた会計処理を取り入れています。

本連載が、「中小企業会計指針」等のより一層の普及、さらに、中小企業の経営実態の正確な把握や適切な経営管理への発展に、少しでもつながれば幸いです。

《リース取引》編のラインナップ

- 【第1回】 通常の売買取引に係る方法に準じた会計処理と通常の賃貸借取引に係る方法に準じた会計処理~所有権移転外ファイナンス・リース取引(借手)

- 【第2回】 リース契約の中途解約の場合の会計処理~所有権移転外ファイナンス・リース取引(借手)

はじめに

所有権移転外ファイナンス・リース取引の借手は、通常の売買取引に係る方法に準じて会計処理を行うこととされています。一方で、未経過リース料を注記することを条件として通常の賃貸借取引に係る方法に準じて会計処理することもできます。今回は、これら2つの方法を対比してご紹介します。

【設例1】

当社(3月31日決算)は、下記のリース取引を借手として×0年4月1日に開始しました。

- リース物件は、特別仕様ではない車両。

- リース料:毎月末100,000円/月×60回=6,000,000円(リース料総額)

- リース期間:60ヶ月(×0年4月から×5年3月)

- 所有権移転条項 なし

- 割安購入選択権 なし

ケース1

このリース取引を、通常の売買取引に係る方法に準じて会計処理を行います。リース資産総額に重要性が乏しいため、リース料総額から利息相当額を控除しない方法によっています。

ケース2

このリース取引を、通常の賃貸借取引に係る方法に準じて会計処理を行います。

1 一連のリース取引に係る仕訳

ケース1 通常の売買取引に係る方法に準じた会計処理

〈×0年4月1日:リース取引開始日〉

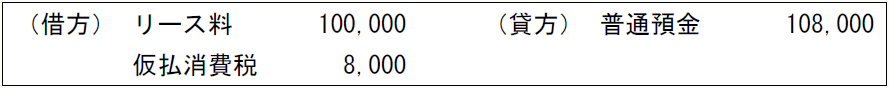

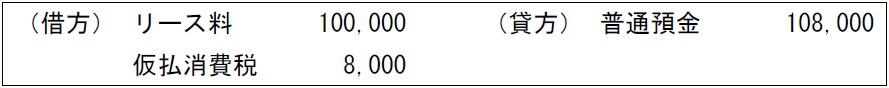

〈×0年4月30日:第1回目リース料支払日〉

![]()

〈×1年3月31日:第12回目リース料支払日、決算日〉

![]()

![]()

ケース2 通常の賃貸借取引に係る方法に準じた会計処理

〈×0年4月1日:リース取引開始日〉

![]()

〈×0年4月30日:第1回目リース料支払日〉

〈×1年3月31日:第12回目リース料支払日、決算日〉

リース取引とは、特定の物件の所有者である貸手が、その物件の借手に対し、リース期間にわたりこれを使用収益する権利を与え、借手は、リース料を貸手に支払う取引をいいます。リース取引は、ファイナンス・リース取引とオペレーティング・リース取引とに区分されます。

ファイナンス・リース取引とは、リース契約に基づくリース期間の中途において契約を解除することができないリース取引又はこれに準ずるリース取引で、借手が、契約に基づきリース物件からもたらされる経済的利益を実質的に享受することができ、かつ、リース物件の使用に伴って生じるコストを実質的に負担することとなるリース取引をいいます。ファイナンス・リース取引は、所有権移転ファイナンス・リース取引と所有権移転外ファイナンス・リース取引に区分されます(中小企業会計指針74-2)。

所有権移転ファイナンス・リース取引は、このうち、リース契約上の諸条件に照らしてリース物件の所有権が借手に移転すると認められるものをいいます。

具体的には、所有権移転ファイナンス・リース取引は、次のいずれかに該当するもの又は準ずるものです(法令48の2⑤)。

① 所有権移転条項あり:リース期間終了時又はリース期間の中途において、リース資産が無償又は名目的な対価の額で借手に譲渡されるもの

② 割安購入選択権付き:借手に対し、リース期間終了時又はリース期間の中途においてリース資産を著しく有利な価額で買取る権利が与えられているもの

③ 特別仕様物件等:リース資産の種類、用途、設置の状況等に照らし、リース資産がその使用可能期間中その借手によってのみ使用されると見込まれるもの、又は、リース資産の識別が困難であると認められるもの

④ リース期間がリース資産の耐用年数に比して相当短いもの(借手の法人税の負担を著しく軽減することになると認められるものに限る)

所有権移転外ファイナンス・リース取引は、所有権移転ファイナンス・リース取引以外のファイナンス・リース取引をいいます。

中小企業会計指針では、所有権移転外ファイナンス・リース取引に係る借手は、通常の売買取引に係る方法に準じて会計処理を行うこととされていますが、未経過リース料を注記することを条件に、通常の賃貸借取引に係る方法に準じて会計処理を行うこともできるとされています(中小企業会計指針要点)。

この設例では、リース物件が特別仕様でもなく、また、リース契約上、所有権移転条項や割安購入選択権がいずれもないことから、所有権移転外ファイナンス・リース取引に該当します。

したがって、中小企業会計指針によると、このリース物件については、(1)売買取引に係る方法に準じて会計処理を行う方法と、(2)通常の賃貸借取引に係る方法に準じて会計処理を行い、未経過リース料を注記する方法のいずれかを選択適用します。

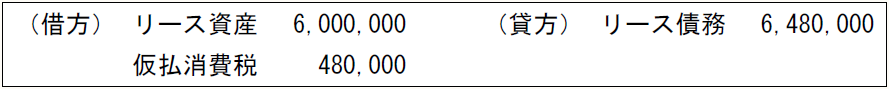

(1) 通常の売買取引に係る方法に準じた会計処理

この設例では、リース料総額から利息相当額を控除しない方法によるので、リース取引開始日(×0年4月1日)において、リース料総額6,000,000円(税抜)を資産計上します。同時に、そのリース料総額の税込額6,480,000円をリース債務という科目にて未払計上します。

法人税法上、リース資産の貸手から借手への引渡時にそのリース資産の売買があったものとして取り扱われる(法法64の2①)ため、この引渡時に、480,000円(=6,000,000円×8%)全額を仮払消費税として計上し、消費税申告上、この引渡時を含む課税期間において仕入税額控除の規定適用を受けます。

リース料の支払時に、毎回の支払額108,000円を普通預金から支払い、同額のリース債務を減額していきます。期末において、リース未払金をワン・イヤー・ルールにより流動負債(1年以内返済予定リース債務、108,000×12回=1,296,000)と固定負債(リース債務108,000×36回=3,888,000)に分けて表示します。

リース資産については、法人税法上、リース期間定額法が適用されます。リース期間定額法によると、耐用年数をリース期間5年に、残存価額をゼロとして、減価償却費を計算(×1年3月31日決算期:6,000,000円×12月/60月=1,200,000円)します。

(2) 通常の賃貸借取引に係る方法に準じた会計処理

リース料の支払時に、毎回の支払額108,000円を普通預金から支払い、その税抜額100,000円をリース料(賃借料)計上していきます。この方法は、旧来の会計処理と同じです。

法人税法上、リース資産につき借手が賃借料として損金経理した金額は、償却費として損金経理した金額に含まれるものとされる(法令131の2③)ため、損益計算書の当期純損益から法人税申告書の課税所得を算出する際の加算・減算調整はありません。

消費税についても、原則は、上記(1)のとおりですが、特例として、所有権移転外ファイナンス・リース取引につき、借手が賃貸借取引として会計処理している場合で、そのリース料について支払うべき日の属する課税期間において課税仕入れとして消費税を申告しているときは、これによって差し支えないこととされます。

したがって、この設例では、この特例を適用して、リース料の支払時ごとに、毎回の支払額108,000円のうち消費税部分8,000円を仮払消費税として計上していき、消費税申告上、その支払うべき日の属する課税期間において仕入税額控除の規定適用を受けます。

なお、通常の賃貸借取引に係る方法に準じた会計処理は、未経過リース料を注記することが条件なので、×1年3月31日決算期においては、その時点の未経過リース料総額(毎月末100,000円/月×48回(残り4年)×1.08=5,184,000円)を注記します。

2 決算書の金額

ケース1 通常の売買取引に係る方法に準じた会計処理

▷ ×1年3月31日決算期

〈当期損益計算書〉

減価償却費 1,200,000

〈当期末貸借対照表〉

固定資産

リース資産 4,800,000

流動負債

1年以内返済予定リース債務 1,296,000

固定負債

リース債務 3,888,000

ケース2 通常の賃貸借取引に係る方法に準じた会計処理

▷ ×1年3月31日決算期

〈当期損益計算書〉

リース料 1,200,000

〈当期末貸借対照表〉

なし

〈個別注記表〉

重要な会計方針

その他計算書類の作成のための基本となる重要事項

リース取引の処理方法

所有権移転外ファイナンス・リースについては、通常の賃貸借取引に係る方法に準じた会計処理によっています。

未経過リース料総額は、5,184,000円です。

3 損益計算書の当期純損益から法人税申告書の課税所得を算出する際の加算・減算調整

この設例のケースは、会計処理と法人税法上の取扱いに差異がないので、損益計算書の当期純損益から法人税申告書の課税所得を算出する際の加算・減算調整はありません。

(了)

[凡例]

- 中小企業会計指針・・・中小企業の会計に関する指針

- 中小企業会計要領・・・中小企業の会計に関する基本要領

[参考]

「中小企業の会計に関する指針・中小企業の会計に関する基本要領」(日本税理士会連合会ホームページ)